BTC/HKD+0.58%

BTC/HKD+0.58% ETH/HKD+1.67%

ETH/HKD+1.67% LTC/HKD-0.27%

LTC/HKD-0.27% ADA/HKD-0.16%

ADA/HKD-0.16% SOL/HKD-0.96%

SOL/HKD-0.96% XRP/HKD+0.43%

XRP/HKD+0.43%作者:BenGiove

投資是一種對于預測的練習。精明的投資者不會基于現在的情況做決定,而是參考未來和長期價值創造的潛力。

在加密貨幣市場,交易員目前表現出短期思維的一個領域是L2代幣。對于有先見之明的投資者來說,這是一次巨大的機會。

以太坊上的L2Rollup技術在用戶的采用、開發者的關注和實用價值方面持續增長。它代表著Web3的最前沿。

最近,隨著Optimism發布OP代幣,這些L2代幣特別是它們的估值,已經成為了關注的焦點。

OP在整個加密貨幣市場上已經受到了來自交易員和投資者的懷疑。

一起來分析我所知道的大家最擔心的三個方面:

1.沒有實用價值

目前,OP僅用于Optimism的社區治理(通過Optimism的兩院制治理系統)。在這個治理系統里,OP持有者組成了所謂的“代幣議院”。

這種代幣議院可以為Rollup生態系統內的升級和對不同項目的激勵分配進行投票。

2.代幣不會有任何增值

Rollup定序者所創造的網絡收益不是直接由代幣持有者獲得,而是用于追溯性公共物品的募資。

數據:以太坊Layer 2總鎖倉量為98億美元,7日跌幅0.5%:金色財經報道,據L2BEAT數據顯示,以太坊Layer 2總鎖倉量為98億美元,7日跌幅0.5%。鎖倉量前五分別為: Arbitrum One(58.7億美元,7 日跌幅0.5%); OP Mainnet(22.4億美元,7日跌幅3.24%); zkSync Era(7.1億美元,7日漲幅14.61%); dYdX(3.42億美元,7日跌幅2.57%);Immutable X(9974萬美元,7日跌幅1.46%)。[2023/7/3 22:13:43]

這個價值的分配將由Optimism的第二個治理分支——公民議院來決定,它通過發放不可轉讓的NFT為公民授予身份。

3.流通量低,未解鎖供應量過剩

OP目前的市值是1.879億,其完全稀釋估值是37億。這意味著只有OP總供應量的5%在流通。

這些批評是有道理的,但它們只是基于目前的OP代幣——而不是它和L2代幣在未來的前景。

兩個估值的脫節代表著一種機遇,OP代幣以及類似的L2代幣正處于大幅增長實用性與高度增值的路上,因為L2代幣的未來設計將會與當下的設計截然不同。

一起看看為什么會出現這種情況…

L2商業模式

為了更好地理解L2代幣如何增值,讀者需要先理解L2平臺的商業模式。

Klaytn公布2023年計劃,將通過可持續性等要素以實現大規模采用:2月27日消息,韓國互聯網巨頭 Kakao 旗下公鏈 Klaytn 宣布 2023 年計劃,其愿景是通過可持續性、可驗證性和社區三要素實現大規模采用,其中包含 6 個戰略目標和 18 個詳細舉措,重點將圍繞優先考慮生態系統的可持續性,通過透明的治理和運營確保可驗證性,以及培養強大而充滿活力的社區。

其中,可持續性舉措包括健全代幣經濟學策略、優化金庫、推出 Klaytn 社區基金和 Klaytn 基金會基金、2023 年下半年啟動無許可網絡試點、優化節點規范等;可驗證性舉措包括組建 GC 部門委員會、啟動鏈上投票、啟動季度生態系統報告等;培養社區的舉措包括開發和啟動 Klaytn 的 Oracle、開放 SDK、推出 Metaverse 套餐、啟動黑客松 KlayMakers23、啟動 Web3 社交基礎設施的 Alpha 版本等。[2023/2/27 12:32:14]

你可以把Rollup技術提供商視作區塊空間的中間商:他們購買L1的區塊空間,以更高效的方式利用區塊空間,并通過L2將其高價賣給用戶。

收益

Rollup產生收益的兩個來源:交易手續費和礦工/最大可提取價值。

MEV是尋租式的價值提取方式,投機的區塊提議者可以通過專門重新排序交易來完成。

就像用戶支付gas費給以太坊上的礦工或驗證者一樣,他們也必須向L2上所謂的定序者支付一筆費用。定序者負責排序、打包以及發送交易到L1。

去中心化隱私服務協議Automata Network新增支持Klaytn:1月5日消息,去中心化隱私服務協議Automata Network宣布在Web3隱私RPC中繼1RPC網絡中新增韓國區塊鏈平臺Klaytn,目前1RPC支持的區塊鏈數量已達16個。[2023/1/5 9:54:06]

當定序者履行確定交易順序的職責時,他們可以通過提取MEV而賺得收益。

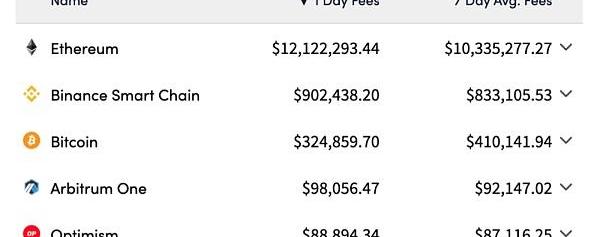

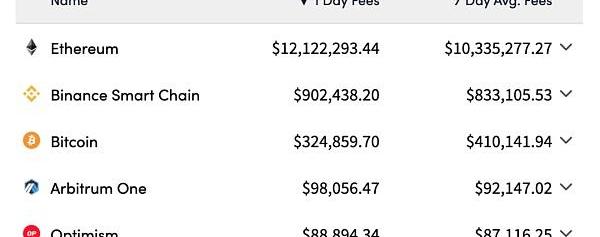

L1和L2的費用排行,數據來源于cryptofees.info

開銷

為了運作,rollup產生一些開銷會通過gas費的形式將轉嫁給用戶。

這個開銷結構的第一個部分是在L2上執行交易所需的計算資源,第二個部分是打包和驗證交易的開銷。

就optimisticrollup來說,它需要欺詐/錯誤證明,而zkRollup則需要零知識證明。

在L1上發布交易數據(即calldata)也會讓L2產生一筆開銷。

calldata開銷構成了所謂的"數據可用性問題"的核心部分,這是指在以太坊等網絡上發布和存儲數據的昂貴成本。

DAO基礎設施平臺Layer3完成250萬美元種子輪融資,ParaFi Capital領投:9月30日消息,為去中心化自治組織 (DAO) 提供工具的加密初創公司Layer3完成250萬美元種子輪融資,ParaFi Capital領投,Electric Capital、Lattice Capital、6th Man Ventures、Red Beard Ventures和Mirana Ventures參投,天使投資人包括Balaji Srinivasan、Synthetix的Kain Warick和Rari Capital的Jai Bhavnani。該筆資金將用于使目前由兩名聯合創始人——Brandon Kumar和Dariya Khojasteh組成的團隊擴大到6人左右,目前工程部門多個職位正在招聘。

作為DAO基礎設施平臺,Layer3提供了一個賞金市場,用戶可以通過執行各種任務來賺取“治理代幣”,從而鼓勵用戶為DAO做貢獻。Layer3 目前的客戶包括Bancor、Rari Capital和Index Coop等。(The Block)[2021/9/30 17:18:27]

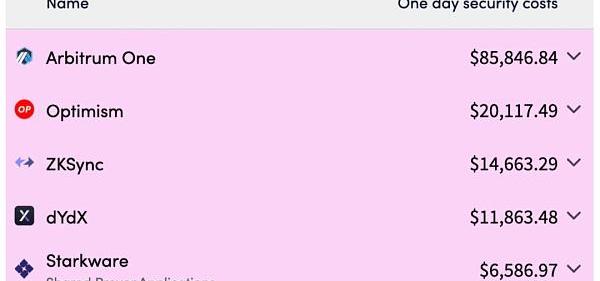

L2費用開銷排序,數據來源l2fee.info

有大量處理L2開銷問題的解決方案正在籌備中。

LayerX與xID合作為日本加賀市開發區塊鏈投票系統:日本區塊鏈公司LayerX正與數字身份應用程序xID合作,為日本西南部的加賀市開發一個區塊鏈投票系統。新投票系統的開發是加賀在2018年5月宣布的“區塊鏈城市”倡議的最新進展。(Finance Magnates)[2020/12/7 14:26:46]

第一個解決方案是Calldata壓縮,它會減少從L2發送到L1的數據大小。雖然rollup本身可以利用數據壓縮技術,但Vitalik提議的即將到來的EIP-4488也致力于為這方面提供幫助。

其他可選方案包括?danksharding?以及?proto-danksharding,它們可以增加存儲在以太坊或者Celestia(專用數據可用性層方案)上的數據量。

利潤

rollup可以通過這個模式“獲利”的方式是收取一筆“溢價”,例如,賺取用戶支付的交易費與購買L1區塊空間的成本之間的差價。

這是Optimism通過實現“費用比例系數”所完成的工作,即向用戶收取每一筆交易的動態額外費用。

Optimism的目標在于為定序者創造10%的利潤。這種利潤代表了L2代幣及其持有者的潛在價值來源。

(譯者注:“FeeScalar”是Optimismrollup向其用戶收取的一筆動態開銷,目前Optimism上的費用比例系數被設置在1.24倍。)

MEV

Rollup的另一個收益來源是MEV。它逐漸成為L2項目之間的關鍵區別,每個L2平臺處理MEV的方式對其原生代幣在未來的增值具有重要影響。

為了更好地理解這個概念,讓我們探討一下Optimism和Arbitrum在MEV處理方式上的差異。

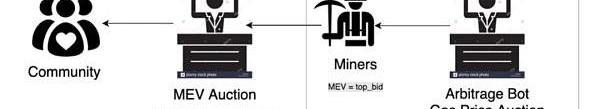

Optimism正在對MEV采取所謂的“進攻型”方式來處理MEV。扎根于MEV是區塊鏈的基礎并且試圖根除它只會是徒勞的觀點,Optimism最終將納入所謂的?MEV拍賣。

MEVA試圖通過將MEV的提取權利拍賣給價高者,以分離并重新定向MEV所產生的收益。

Optimism打算將MEVA所賺得的收益,通過追溯性公共物品募資分配給獲得資助資格的公共物品。

通過這么做,L2平臺認為它將能夠創造一個自我維持的生態系統,長期來說,這個系統將為所有的利益相關者提供更多的價值。

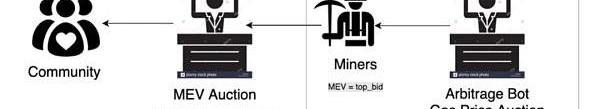

另一方面,Arbitrum正在采用“防御型”方法來處理MEV,這種方法則基于“MEV實際上是對用戶征稅”的觀點。Aribitrum不會試圖捕獲并重新分配MEV,而是致力于在系統范圍內將它最小化。

為了降低MEV,Arbitrum網絡將會實現公平排序或公平定序,一個batch中的所有交易都根據它們收到的排序進行處理。

在這個過程中,Arbitrum打算降低提取的MEV,從而減少Rollup的成本,也更加吸引用戶和建設者。

關于各個L2平臺該如何處理MEV的爭論是微妙且復雜的,也遠遠超出了這篇文章探討的范圍。但如果我們談論的是投資戰略,那么這里倒可以談談它對于L2代幣增值的影響。

MEV對你的L2投資策略意味著什么?

進攻型MEV為L2提供了一個收入來源,它可以直接為其原生代幣增值。

雖然Optimism的MEV收益最初將完全用于公共物品的資助,但最終可以通過傳統的單邊質押池,或是通過去中心化定序者,將其中一部分甚至是全部的MEV收益分配給代幣持有者。

在資助公共物品的用途上,MEV也許能通過改善L2平臺生態系統的總體健康和長期可持續性,幫助其代幣間接地增加更多價值。

雖然防御型的MEV剝奪了可以直接使原生代幣增值或加強其生態系統的收入來源,但它可以間接提高L2代幣的價值。

用戶可能更傾向于在MEV不那么猖獗的網絡上進行交易,從而加強了網絡的采用和及其網絡效應。

盡管哪種方法會帶來更長期的采用還有待觀察,但很明顯,MEV可以用于L2代幣的增值。

擁抱MEV的L2平臺將比其他不用MEV的平臺更容易為其原生資產增加價值。

去中心化定序者

盡管L2代幣可以將用于去中心化各種協議功能。然而,可以捕獲交易費用和MEV價值的最顯而易見的方法(同時也增強了其效用)就是去中心化定序者。

目前,許多出色Rollup上的定序者都是中心化的,由一個單一的實體運營。例如,OffchainLabs和OptimismPBC分別是Arbitrum和Optimism的定序者的唯一運營商。

由于每個平臺都處于新生階段,所以這些系統像護欄一樣放置在那里。

在未來的發展中,重要的是這些定序者最終會去中心化,以最大限度地實現抗審查。

像Arbitrum和Optimism這種L2平臺上的定序者能夠利用他們的原生代幣做到這一點。目前有幾種去中心化定序者的設計可以成形。

比如,可以通過PoS的方法論選出定序者。

這是這種方法論的運作方式:類似于L1上的PoS,潛在的定序者會質押某個Rollup項目的原生代幣,以獲得擔任該職務的權利。

質押者被選中的概率會和其質押的大小成正比。被選中的新定序者能夠通過賺取交易費、MEV和潛在代幣獎勵的方式獲取Rollup產生的價值。

在類似于Optimism這種采用進攻型MEV策略的Rollup案例中,這種機制可以連同MEV拍賣機制一起實施:

質押機制可以為L2代幣提供一種實用價值來源——因此也是一種需求來源。為了加入系統并賺得上述的現金流,潛在的定序者需要在開放市場購入代幣。

盡管細節還未敲定,zkSync?已確定將其代幣作此用途。

道路清晰

L2代幣在其用途和代幣增值方面有一個明確的發展路徑。

Rollup從交易費和MEV中產生利潤,可以用作直接為原生代幣增值的方式,或者通過再投資公共物品等領域以間接增值。

它可以通過用于去中心化定序者或者其他協議功能(例如通過PoS系統),來捕獲這種價值。這進一步為L2代幣創造了實用價值和需求。

如果這些代幣經濟看起來很相似,因為他們都反映了ETH代幣經濟本身。

在合并后,ETH將在PoS系統內使用,它讓質押者能夠以保險金、gas費和MEV的形式賺取現金流。

盡管L2代幣不太可能出現凈通縮或具有與ETH一樣的貨幣溢價,但它們仍會以"指數溢價"進行交易,因為它們代表著接觸其各自生態系統的最廣泛方式。

雖然很多關于L2代幣設計的規范仍然處于變化之中,但可以確定的是:今天L2的代幣經濟不會是明天的L2代幣經濟。

精明的投資者應該關注每個L2平臺如何對其代幣實施增值戰略,即L2代幣在2023年以及往后代表著什么,然后采取相應的行動。

撰文:Morty 據CoinDesk報道,加密貨幣投資平臺VoyagerDigital在本周二晚間根據《美國破產法》第11章在紐約南區申請破產保護,預計存在超過10萬名債權人.

1900/1/1 0:00:00靈魂綁定代幣再次在加密圈引發熱議。加密風投機構1confirmation合伙人NiftyTable近日在推特上表示,靈魂綁定代幣的作用被夸大,除了在技術上并無多大創新外,其作為身份或資格管理工具.

1900/1/1 0:00:00介紹 最近的清算浪潮使得加密市場中正蔓延著擔憂,從ThreeArrowsCapital蔓延到CelsiusNetwork、BabelFinance、BlockFi和VoyagerDigital等.

1900/1/1 0:00:00原文編譯:0x711&wzp,BlockBeats比特幣ETF作為跟蹤比特幣價格的資產,無需經過購買比特幣的過程,如注冊交易平臺和通過各種驗證,通過投資比特幣ETF.

1900/1/1 0:00:00原文作者:DinoEggs.eth,由DeFi之道翻譯編輯。第1層。第2層。側鏈。Rollup。Web3充滿了行話,所以讓我們首先設置舞臺并提供一種簡單的方式來思考這個領域.

1900/1/1 0:00:00在DAO組織中經常看到活躍在多個社區的貢獻者,作者用「最佳差異」理論對該現象做出了解釋:多邊工作由歸屬感與差異化雙重需求驅動,而Web3與DAO更加強了這一趨勢.

1900/1/1 0:00:00