BTC/HKD-0.86%

BTC/HKD-0.86% ETH/HKD-0.6%

ETH/HKD-0.6% LTC/HKD-0.84%

LTC/HKD-0.84% ADA/HKD-1.39%

ADA/HKD-1.39% SOL/HKD-3.03%

SOL/HKD-3.03% XRP/HKD-0.21%

XRP/HKD-0.21%在去年的大部分時間里,DeFi一直處于低迷狀態。隨著流動性挖礦逐漸淡出焦點,投資者和散戶將注意力轉移到其他地方。DeFi冬季開始于大盤拋售前幾個月,大多數DeFi代幣從歷史高點下跌了90%以上。

隨著更多資產上鏈,其他加密行業的增長將為DeFi提供催化劑。在短期內,2020/2021年的牛市幫助將數十億美元投入到加密項目的資金中,這些資金將不可避免地進入DeFi。從中期來看,新興的Web3類別,如DAO、NFT、游戲和物理網絡,將成倍擴大鏈上經濟活動。這些資產將把DeFi的潛在市場擴大一個數量級。押注DeFi就是押注加密貨幣的成功。

未來的DeFi看起來將與2020年夏季的DeFi大不相同。有耐心的受托人將取代冒險者。低風險的10%收益率將取代以垃圾幣計價的四位數APY。未來的DeFi投資者將關心穩定幣、ETH等L1代幣及其原生代幣的收益。這將為結構化產品提供催化劑。加密原生公司將需要營運資金,這將推動對信貸的需求。

DeFi熊市

加密貨幣往往是一個極端的行業,向DeFi轉變的市場情緒當然也不例外。2020年夏季見證了流動性挖礦的興起,并在其白皮書中提到自反性的每個代幣中引入了新穎的代幣機制和大規模的價格上漲。事情顯然發生了變化。DeFi的夏天已經被阿拉斯加的寒冬所取代。

Lodestar發布v1.4.0版本,成為以太坊質押啟動板上第五個共識客戶端:2月1日消息,開源以太坊共識 (Eth2) 客戶端 Lodestar 發布 v1.4.0 版本,Lodestar 將解除其在以太坊基金會的審核中(under audit and review)狀態,并正式成為以太坊質押啟動板上第五個共識客戶端。隨著 v1.4.0 版本發布,Lodestar 完成加入 Rocketpool、實現輕客戶端協議升級、上線加載密鑰進度指示器等重大升級。[2023/2/1 11:40:25]

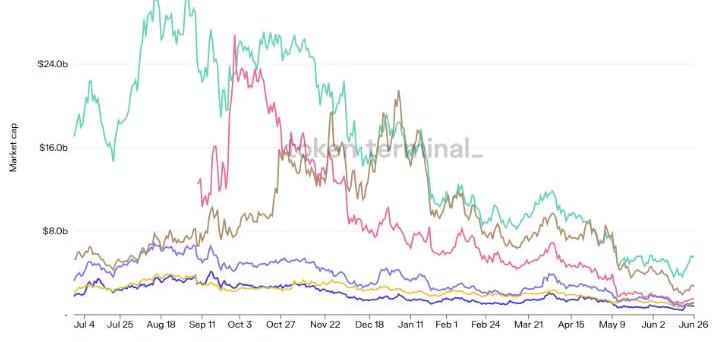

在過去的九個月里,DeFI一直處于持續的熊市中

是什么推動了這種情緒的轉變?雖然DeFi基本面解釋了其中的一部分,但我相信答案是:敘事驅動DeFi情緒轉變:

推動這個市場的最初炒作浪潮——流動性挖礦——已經消退

其他地方有更閃亮的東西

對流動性挖礦缺點的詳細分析超出了本文的范圍,但不用說,現在很明顯,流動性挖礦本身并不能帶來可持續增長。幾個最大的問題:

分析 | Coindesk分析:BTC沖擊6800美元失利使市場變得難以捉摸:據Coindesk分析,在過去三個月BTC持續捍衛6000美元,使許多人相信,領先的加密貨幣已經在2月低點附近見底。但只有在加密貨幣接受高于三個月的收窄價格區間的最高優勢之后,才能確認看漲。而今日,BTC觸及6800美元后回落,看漲勢頭失去了動力,最終的突破仍然是難以捉摸。如果形成有效的旗型突破,將驗證加密貨幣已經在6000美元左右創下長期底部并且將向5月高點8500美元上行的論點;如前景保持中性, BTC則可能陷入窄幅震蕩的盤局之中;若向下跌破則會助長空頭勢能,將重新測試6月低點5755美元。[2018/9/28]

被補貼的流動性是高度唯利是圖,一旦激勵結束,資金就會離開池子。

收益主要是通過代幣獎勵產生的——如果這些代幣價格下跌,獎勵就會下降。因此,DeFi價格的任何廣泛下跌都會降低流動性挖礦活動的吸引力,從而產生負面的飛輪。

與加密貨幣中的大多數事物一樣,很少有項目具有實際的產品市場契合度,零售參與者在經歷了多次拉扯和黑客攻擊后最終失去了興趣。

另一個給DeFi帶來阻力的因素是更閃亮的東西的出現。在高端收藏品和名人采用NFT的推動下,人們對NFT的興趣激增。區塊鏈游戲在2021/2022年也出現了大幅增長,并將散戶注意力從DeFi上移開。

分析 | Coindesk:7378美元為BTC第一阻力位:據Coindesk分析,4小時均線顯示BTC在正常整理,RSI呈中性但在走低,7378美元為第一阻力位,7223為第二阻力位。[2018/7/23]

加密金庫:隱藏在眾目睽睽之下的催化劑

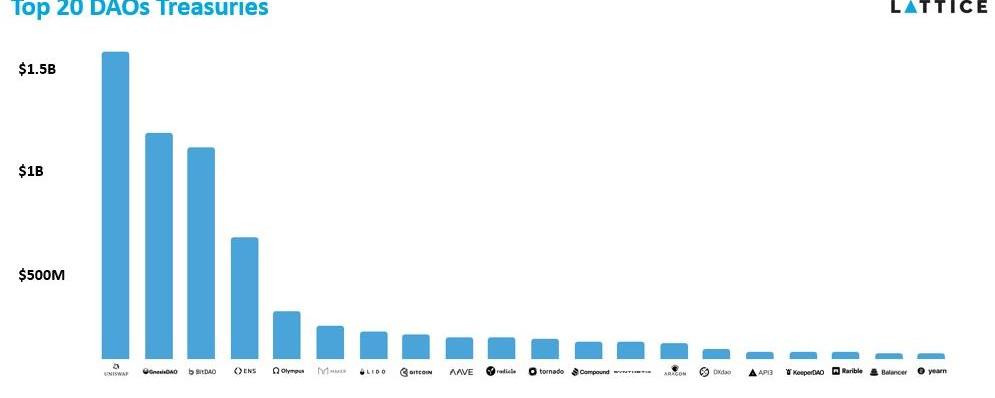

盡管業界已經浪費了很多腦細胞來爭論眾所周知的機構何時會進入DeFi,但很少有人關注已經上鏈的數十億資產。在過去兩年中,隨著Uniswap等越來越多的項目推出治理代幣,鏈上金庫的價值也在膨脹。盡管市場嚴重蕭條,但仍有大量項目擁有超過1億美元的資金。還有越來越多的鏈上投資工具。擁有超過10億美元資產的BitDAO是最大的。

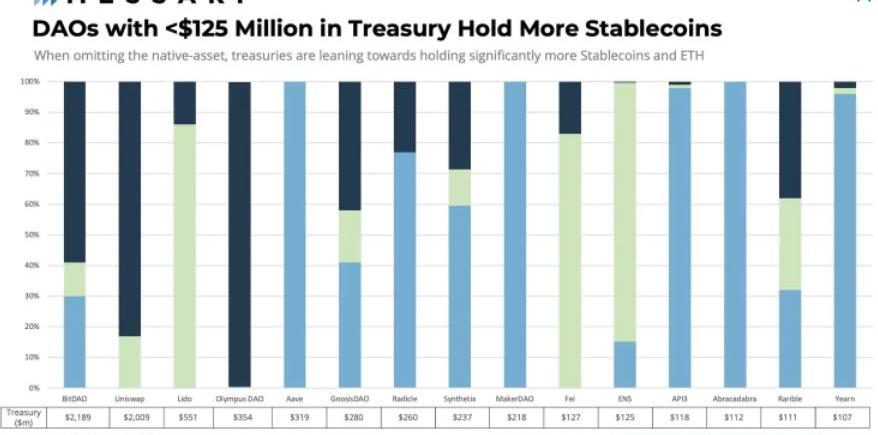

加密金庫通常由項目的本地資產主導,但也經常持有穩定幣和ETH。

盡管在過去兩年中籌集了創紀錄的資金,但加密項目在DeFi中部署的資金卻出人意料地少。部分原因是風險管理——DeFi是有風險的,上個月出現了Terra和3AC的大規模暴雷。擁有少量資金的私人初創公司當然應該對其資產高度保守。

Coindesk:若BTC沖破11700美元將開啟牛市:據Coindesk技術分析顯示,BTC在本周末會探尋6000-6600美元的底部價位;當日收于9177美元以上將會開啟試探11700美元阻力位的大門,只有BTC突破11700美元,將預示著明顯的牛市到來。此外,BTC價格低于6000美元將標志著整個市場拋售的持續。[2018/3/30]

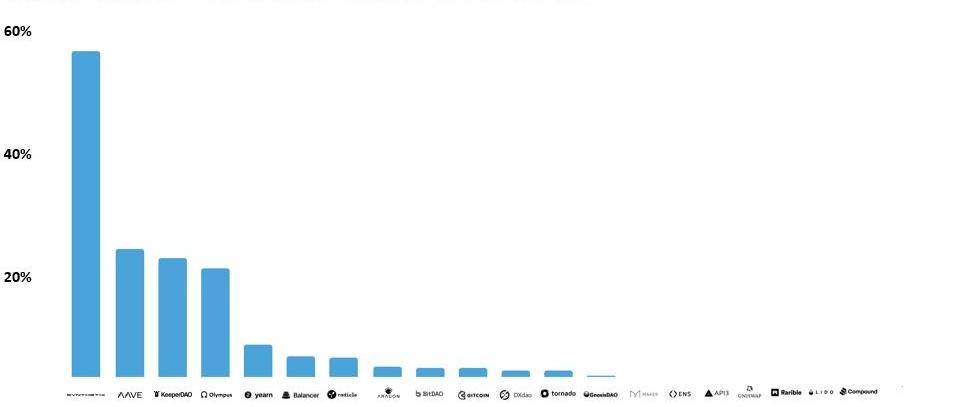

很少有DeFi金庫有意義地擁抱DeFi

然而,已建立的鏈上金庫協議是一個動態經濟體,應該優化其金庫的績效。DeFi是他們這樣做的明顯方式。協議將通過將一部分部署到已建立的DeFi協議的多元化籃子中,合理地尋求每年3-5%的復合收益。鑒于即將到來的熊市總是將燒錢速度放在首位,這些金庫可能遲早會開始關注收益率。

許多加密貨幣金庫已經探索進入DeFi。早期采用者和討論的一些例子

Synthetix財政部于2021年11月將500萬美元的USDC部署到Maple

2月,PoolTogether開始探索使用Notional在其穩定幣中賺取收益

CoinDesk區塊鏈報告:比特幣泡沫與過去不同:近日,CoinDesk發布了“2018年區塊鏈狀態報告”,報告稱,2017年,比特幣迎來了超級行情,價格上漲1278%。報告顯示,有19%的受訪者表示,曾舉債購買加密貨幣,且這些人中,超過一半已償還貸款。報告得出結論稱,如果比特幣確實是泡沫,那么就是一種非常罕見的泡沫。沒有出現杠桿,也沒有涉及到借入資金。[2018/2/8]

今年3月Notional提議Angle應利用Notional賺取其金庫的收益

IndexCoop擁有最復雜的資金管理策略之一,并且自2021年8月以來一直在穩定地賺取收益。IndexCoop的金融巢穴利用其資金來支持自己的產品并擴展其跑道。IndexCoop已部署近300萬美元來支持其產品線的流動性。在財務方面,IndexCoop在Balancer、Aave和Uniswap的穩定收益超過500萬美元。鑒于IndexCoop在使用DeFi擴展其跑道方面取得的成功,我預計許多其他金庫也會效仿。

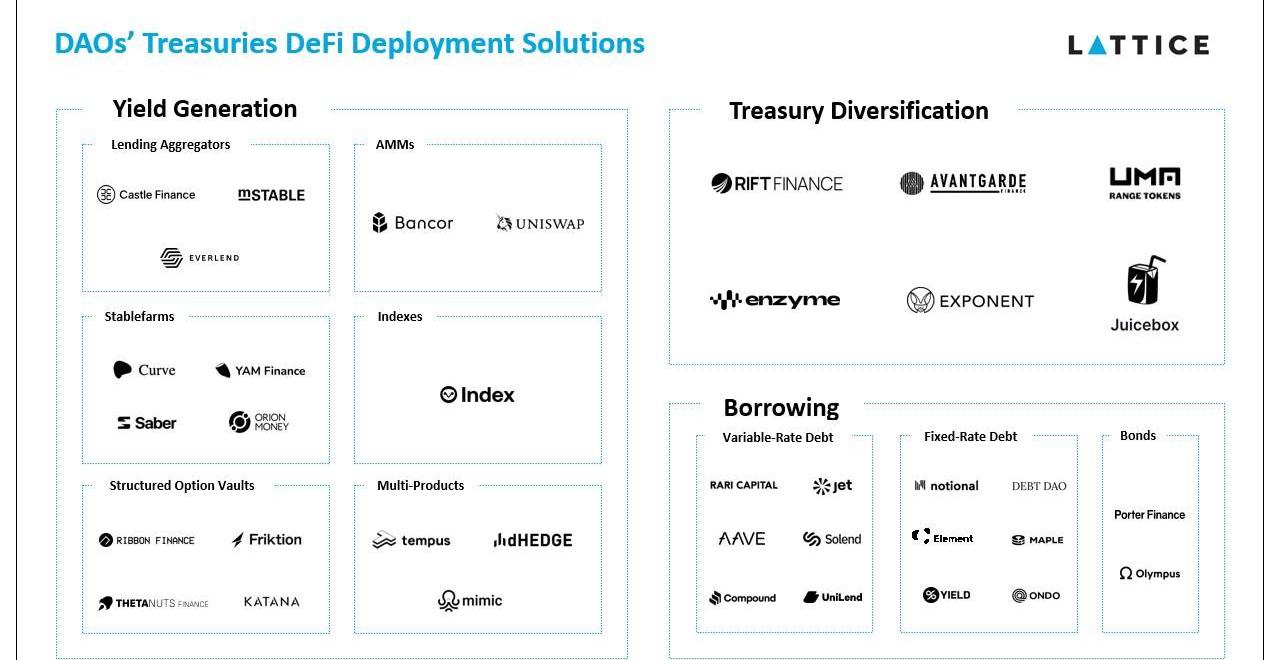

DAO資金管理工具的出現可能有助于促進這種采用,因為它使DAO更容易在鏈上部署資金和管理風險。在軟件方面,Coinbooks和Coinshift讓DAO更容易跟蹤他們的財務狀況。Llama還建立了一個加密本地會計,為DAO的財務管理提供建議。

Web3驅動DeFi

過去一年,游戲和DAO等新興Web3類別的關注度呈爆炸式增長。隨著AxieInfinity成為地球上討論最多的游戲之一,資金充斥著這個空間,去年至少有100款區塊鏈游戲籌集了資金。同樣,ConstitutionDAO為DAO帶來了主流關注,并幫助催化了數千萬美元投入到鏈上眾籌活動中。在我看來,這些類別是DeFi的明顯催化劑。兩者都帶來了越來越多的鏈上資產,從而擴大了DeFi的潛在市場。

如果區塊鏈游戲以任何形式成功,必然會帶動更多的資產和用戶進入DeFi。區塊鏈游戲將擴大加密錢包的安裝基礎,并使用戶熟悉穩定幣等鏈上資產。區塊鏈游戲還將創建虛擬經濟,通過游戲內資產擴大鏈上資產的范圍,并增加對信貸等經濟原語的需求。

DAO的興起也將擴大DeFi的潛在市場。像ConstitutionDAO這樣的眾籌活動將使更多用戶加入Web3。他們還將通過將工資和財務管理等企業金融活動轉移到公共區塊鏈上來增加鏈上經濟活動。

DeFi2.0:可持續收益

未來領先的DeFi協議將滿足耐心和更保守的資本分配者的需求。這些分配者將希望通過穩定幣、ETH等L1代幣及其原生代幣獲得可持續的收益來增加他們的國債。項目國庫和DAO將希望獲得營運資金,而不必不斷出售其國庫。這為結構性產品和信貸提供了順風。

結構性產品是預先打包的投資,利用衍生品使投資者更容易實現特定的風險回報目標,例如提高收益率。在DeFi環境中,結構化產品通常以單一資產金庫的形式出現,以賺取收益。領先的結構化產品平臺包括Ribbon和Friktion。Ribbon最受歡迎的產品是其ThetaVault,它通過運行自動期權銷售策略來賺取收益。

結構化產品將隨著DeFi的成熟而增長,因為它們可以為各種資產提供可持續的收益。結構性產品通過波動的自然市場力量和希望轉移風險的參與者產生可持續的收益。它們還可以支持大多數流動代幣的收益生成,這使得它們對于希望在其金庫中復合原生代幣的項目具有吸引力。例如,Ribbon支持$APE和$AAVE等長尾資產的金庫。

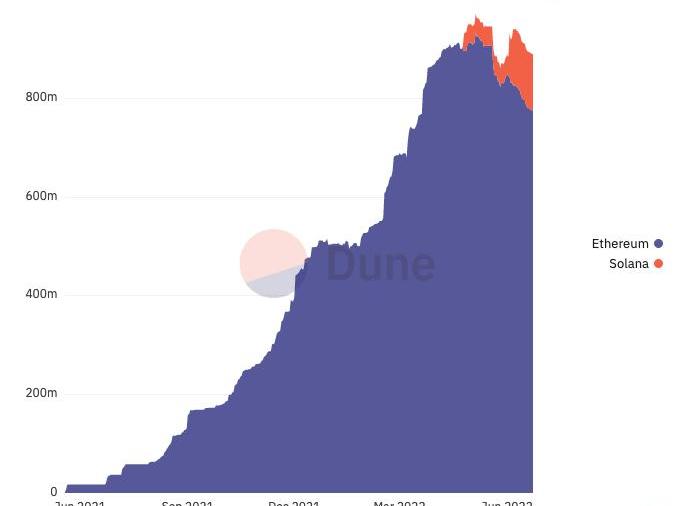

隨著需要營運資金的Web3實體的范圍擴大,去中心化信貸市場也將增長一個數量級。希望在不出售金庫的情況下為其運營提供資金的加密項目將利用鏈上債券市場。就在本月,Ribbon通過利用Porter的債券平臺籌集了300萬美元。Maple已為加密原生機構提供了超過10億美元的信貸服務。雖然他們今天的客戶群主要由交易基金組成,但我預計未來將包括加密項目。

Maple的鏈上信貸產品快速增長

信貸也將增長,因為它將提供DeFi中唯一可持續的競爭收益之一。今天,Aave在USDC上提供<1%的收益率。Aave的收益率似乎很可能會成為“無風險”的DeFi利率并徘徊在低個位數。對于那些想要在穩定幣上賺取5-15%APY的人來說,在風險曲線上走得更遠,為Maple等真正的信用協議提供資金將是一個自然的選擇。Notional等固定利率貸款平臺也將從尋求更高收益的人們中受益。

超越DeFi低迷

當我們進入看似持續的熊市時,該行業不可避免地會尋求下一個拯救我們的故事:DeSci、NFT金融化、ETHL2。我認為答案就擺在我們面前——分散的金融產品每天處理數十億美元的交易,并成功地經受住了極其動蕩的市場。幾乎所有的加密論文都涉及在鏈上移動的金融活動,從定義上講,這增加了DeFi的潛在市場。這都是一個DeFi論點。

注意,本文內容不是投資建議。

Tags:EFIDEFDEFIINDTrueFi去中心化金融defi入門分析與理解DefiskeletonsLayer 1 Quality Index

如圖為BTC月線長期走勢,我們看下方動量指數再次從高位回落至平衡線一帶,前期歷史一旦跌至平衡線位置,BTC均處于各輪熊市底部區域,后面便是長達數月的低位盤整.

1900/1/1 0:00:00DeFi數據 1.DeFi代幣總市值:383.7億美元 DeFi總市值數據來源:coingecko2.過去24小時去中心化交易所的交易量:31.

1900/1/1 0:00:00作者:張曦 關于AMM與訂單薄的討論眾多,其中大部分都集中在技術部分:資金效率、價格發現等。但似乎很少有人意識到,AMM與訂單薄之間的爭論遠不只是金融交易業務上的技術選擇.

1900/1/1 0:00:00金色財經報道,美國五角大樓發布了題為"區塊鏈是否去中心化,分布式賬本中的意外中心化“的報告,報告認為,區塊鏈不是去中心化的,容易受到攻擊,而且運行的是過時的軟件.

1900/1/1 0:00:007:00-12:00關鍵詞:Celsius、Circle、5ire、ARK1.Celsius在與Tether資金清算時損失約1億美金;2.

1900/1/1 0:00:00NFT數字藏品發行日漸火熱,也暴露出侵權等問題。“看得見,摸不著”的NFT數字藏品,版權如何得到有效保護?日前,由中國版權協會在京主辦的“NFT數字藏品著作權問題研討會”上,專家表示,NFT數字.

1900/1/1 0:00:00