BTC/HKD-0.05%

BTC/HKD-0.05% ETH/HKD-0.82%

ETH/HKD-0.82% LTC/HKD-0.06%

LTC/HKD-0.06% ADA/HKD-2.26%

ADA/HKD-2.26% SOL/HKD+1.17%

SOL/HKD+1.17% XRP/HKD-1.63%

XRP/HKD-1.63%

盡管發生了BitMEX和Kucoin事件,但圍繞比特幣期貨和期權市場的情緒保持穩定,這表明1.2萬美元的牛市行情即將到來。

BitMEX曾經是比特幣(BTC)期貨交易市場無可爭議的領導者,如果類似昨天的執法行動在2015年至2018年發生,那么加密貨幣市場將徹底崩潰。

不管是比特幣相對較快的回升至10600美元,還是衍生品市場在下跌500美元至10400美元期間保持穩定,BTC期貨或期權均未對這一負面消息表現出任何不適跡象。

期貨市場幾乎忽略了整個事件,這充分表明投資者仍然看漲比特幣。這也表明,市場將比人們預期的更快測試1.2萬美元。

盡管將加密貨幣指定為金融產品,南非仍被列入FATF灰名單:2月26日消息,國際金融監管機構金融行動特別工作組于2月24日宣布,已將南非列入“灰名單”,被金融監管機構列入灰名單可能會使南非難以從外國銀行獲得貸款。據悉,在FATF表達了對加密資產缺乏監管的擔憂后,南非金融業監管機構將加密貨幣指定為金融產品。當時,一些評論員表示,此舉將有助于南非避免被列入灰名單。

然而,在其2月24日的聲明中,南非儲備銀行 (SARB) 似乎承認該國在避免被列入灰名單方面做得不夠。盡管如此,該行仍誓言要“加強監管,進一步增強行政處罰的勸誡性和相稱性”。[2023/2/26 12:30:31]

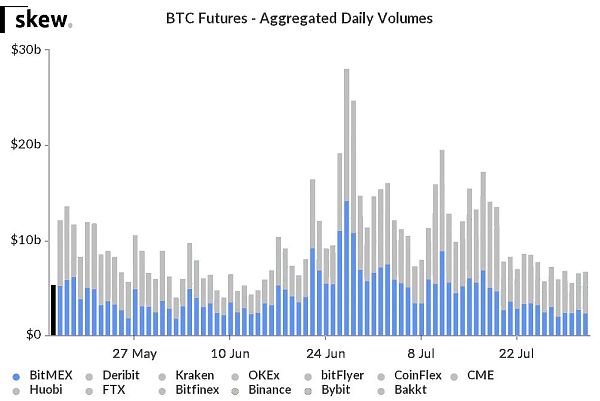

2019年BitMEX比特幣期貨每日交易量? 來源:Skew

如上圖所示,到2019年7月,BitMEX占據了近50%的市場份額。這一優勢來自于所謂的永續合約(反向互換)市場。除了不需要KYC外,這個衍生產品交易所還提供了高達100倍的杠桿率,這有助于擴大用戶基數。

報告:盡管加密貨幣下降,但 NFT和GameFi仍在增長:金色財經報道,分析公司DappRadar報告顯示,盡管加密貨幣價格走勢不利,但 NFT 交易的數量仍在逐漸增加。此外,對基于區塊鏈的游戲的興趣也在上升。

2021 年第三季度的 NFT 總交易量為 107 億美元,而在第四季度,這一數字回升至 119 億美元。目前為止,美國在 2021 年主導了 NFT 流量。菲律賓排名第二。巴西、墨西哥和印度尼西亞是前五名的其他國家。[2022/1/17 8:54:21]

在“黑色周四”市場調整后,比特幣價格跌至3600美元以下,競爭對手交易所爭相提供類似服務,這導致BitMEX在2019年失去了主導地位。

加密社區中的一些人認為,BitMEX對美國客戶的禁令是導致其比特幣市場份額下降的主要原因,而其他人則指出,他們的大規模清算是催化劑。

報告:盡管BTC價格上漲,大量DeFi代幣仍遠低于峰值水平:The Block的報告表明,過去幾天,DeFi鎖定資產總市值下降了約10億美元,但仍接近歷史高點。盡管比特幣推高了年內新高,但許多高通脹的去中心化金融代幣仍在修正。該報告稱,這可能是由于投資者決定鎖定利潤而轉向避險環境。許多投資者已對代幣的高通脹保持謹慎,因為代幣市場仍處于初級階段。受沖擊最大的高供給通脹代幣包括Compound, Balancer, MCDEX, Curve, and mStable,自9月初以來,它們都下跌了至少60%。[2020/10/28]

在3月13日的暴跌中,BitMEX面臨技術困難,不知為何宕機了25分鐘。隨著中斷發生,比特幣價格跌至4000美元以下,BitMEX的保險基金在接下來的48小時內增持1000枚比特幣。自那次事件以來,BitMEX期貨的未平倉頭寸一直低于10億美元。

數據分析:盡管全球經濟衰退,區塊鏈的就業機會仍在增加:據Cointelegraph援引福布斯報道,盡管最近加密貨幣價格下跌,但美國最大的加密貨幣交易所之一Kraken仍希望將其勞動力增加 10%。Kraken團隊目前有800名成員,在未來幾周內將增加67名員工。該公司的許多職位都是為接待專業人士而設置的,這些技能集中于文科領域。去年12月,在第一例新冠病病例被報道之前,Indeed.com顯示每百萬人中以區塊鏈為中心的工作崗位約有114.5個。到2020年2月,這一數字增加了3%,達到每百萬人118.4個。[2020/3/28]

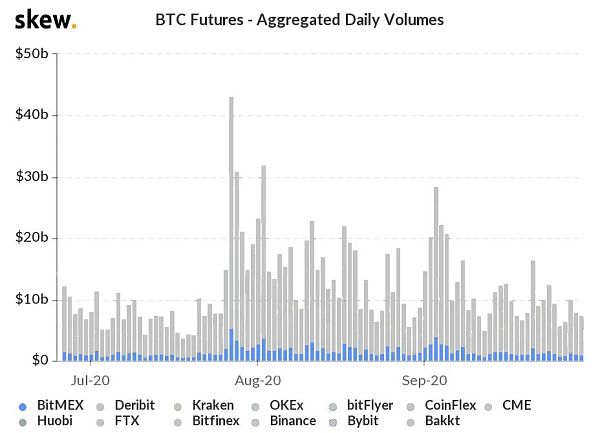

2020年BitMEX比特幣期貨每日交易量? 來源:Skew

看看最近的數據,就交易量而言,BitMEX幾乎變得無足輕重。在過去三個月中,其市場份額徘徊在18%左右,雖然無法衡量BitMEX交易所對BTC定價的影響,這表明顯然它在過去18個月中失去了優勢。

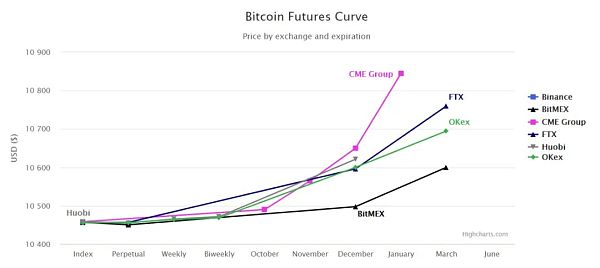

基本指標將定期現貨交易所的期貨合約價格與當前價格水平進行比較。它通常也被稱為期貨溢價。

健康市場的年化收益率通常為5%至15%,這種情況被稱為期貨溢價。另一方面,在嚴重看跌的市場中,通常會產生負數(期貨折價)。

BTC期貨曲線 來源:Highcharts.com

上圖顯示,除BitMEX之外,所有交易所的3個月合約溢價年化5.4%或更高。實質上,專業交易員正在發出信號,表明他們的預期沒有受到昨日事件的影響。

如果說昨天的消息有什么影響的話,那就是這是一個交易所特有的問題,對整個期貨市場幾乎沒有影響。

值得注意的是,在投資者平倉時,期貨溢價可以保持相對穩定。毫無疑問,這將是一個非常令人擔憂的情況,因為這將表明交易員對交易所的流動性感到擔憂。

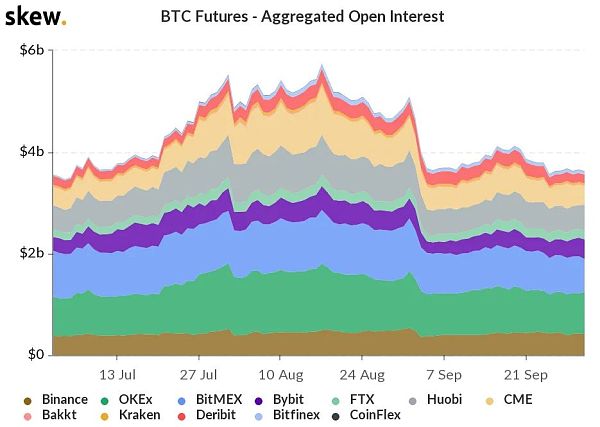

從這個角度來看,未平倉合約是投資者對特定市場或交易所信心的最關鍵證據。

即使未平倉頭寸總金額不變,從BitMEX外流到其他交易所的資金也會反映在未平倉交易數據中。

BTC期貨總未平倉合約? 來源:Skew

注意一下昨天的新聞是多么平淡無奇。BitMEX未平倉持倉額為6.5億美元,較前一天下降11%,但總持倉額基本未受影響。

火幣消化了大部分變化,表明一些交易員可能調整了頭寸。

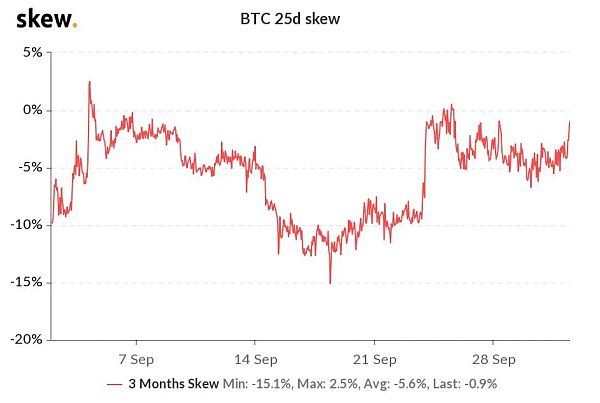

25% delta skew有助于通過期權定價來衡量專業交易者的情緒。通過比較類似風險的看跌期權和看漲期權的隱含波動率,投資者可以判斷看漲期權或看跌期權是否更貴。

比特幣3個月期期權delta skew達到25%? 來源:Skew

上圖顯示,3個月期權delta skew達到25%,一直保持在中性區域。負指標表示看漲期權的隱含波動率大于看跌期權的隱含波動率,表明市場預期略微看漲。

這個指標在過去一周一直在0%和-5%之間波動,遠未達到看跌的預期。對期權市場的人氣而言,昨日的走勢可以說是平穩的。

沒有比壞消息更好的跡象表明牛市即將到來了。不管BitMEX在交易量和定價上的重要性在不斷下降,還是針對排名前5位的交易所的行動無疑,都會給市場帶來不利影響。

投資者和加密貨幣倡導者還應考慮到6天前Kucoin遭受的1.5億美元黑客攻擊。當時它對比特幣價格的影響幾乎為零。現在假設這些事件發生在一年前,當時BTC在測試1.4萬美元失敗后處于下降趨勢,隨后在1.2萬美元形成頂部。

同時,隨著BitMEX事件發生,黃金在9月28日觸及2個月低點1850美元,目前已部分回升至1900美元。美國還討論最終敲定第二輪經濟刺激計劃,總額達2.2萬億美元,美國將在不到30天的時間內舉行美國總統大選。

從歷史上看,所有這些事件都傾向于給市場注入不確定性,并且比特幣衍生品的數據在如此動蕩中繼續保持穩定這一事實表明,1.2萬美元可能比人們想象的更早受到考驗。

1.央行數字貨幣中小銀行接入提上日程 國際競爭趨緊近日,央行數字貨幣研究所與城銀清算服務有限責任公司舉行了戰略合作協議簽署儀式.

1900/1/1 0:00:002020年是 DeFi 爆發的一年,前段時間都在忙著挖礦,甚至覺得睡覺都是在浪費時間,”浪費1分鐘 少賺60秒” 成為新的口頭禪.

1900/1/1 0:00:00各級別性質:日線-盤整,4小時-盤整(偏空格局),1小時-下跌截圖來自OKEX BTC/USDT永續合1小時圖:對于行情從兩個角度來說.

1900/1/1 0:00:00金色財經近期推出金色硬核(Hardcore)欄目,為讀者提供熱門項目介紹或者深度解讀。2020年DeFi火爆之后,很多投資者才注意到Uniswap這樣的DEX.

1900/1/1 0:00:00自2019年10月,“把區塊鏈作為核心技術突破口”已經成為中國的國家政策。作為國家級區塊鏈基礎設施,眾所周知的有國家信息中心化牽頭發起的區塊鏈服務網絡(BSN).

1900/1/1 0:00:00上圖為BTC 2016年周線走勢與2020年周線走勢對比圖,我們從圖中可以發現,兩者之間走勢有些相似之處,兩者都是產量減半的一年,而后面產量減半啟動后的走勢.

1900/1/1 0:00:00