BTC/HKD+1.5%

BTC/HKD+1.5% ETH/HKD+1.34%

ETH/HKD+1.34% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+0.76%

ADA/HKD+0.76% SOL/HKD+3.82%

SOL/HKD+3.82% XRP/HKD+0.54%

XRP/HKD+0.54%本輪場熊市對比特幣和以太坊造成了非常嚴重的打擊,二者的當前價格都低于上一輪周期的最高價。許多鏈上和市場表現指標達到歷史偏低水平。2021-22?年度的所有投資者均陷入未實現虧損。伴隨這種“金融陣痛”,越來越多的投資者正在清算資產,實際虧損也創了紀錄。

本文我們將用到許多指標,衡量比特幣和以太坊持有者的實際受損情況,確定最近的拋售事件和資本“投降事件”的嚴重程度,并與之前的周期進行比較。作為結論,我們認為?2022?年是數字資產歷史上最嚴重的熊市。

比特幣:下跌規模和持續時間

首先,來評估下目前比特幣下跌的規模和持續時間,并與歷史做對比。

2018-19年算是熊市周期。我們還將分析?2021-22?年熊市的兩個階段,一個從?2021?年?4?月?14?日開始,許多信號表明,4月才是熊市的起點,因為?2021?年?5?月的拋售似乎是由于熊市情緒的影響,因為很大一部分“邊際”買家和賣家被擠出市場;另一個從?2021?年?11?月?8?日開始。

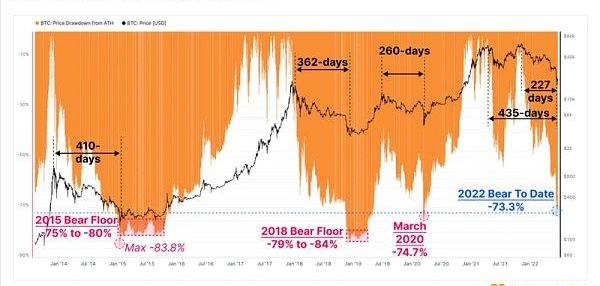

歷史上的熊市低點標志往往是BTC?從最高價下跌-75%?到?-84%。熊市在?2019-20?年持續260?天,在2015?年持續?410?天。

目前的下降幅度比?2021?年?11?月最高價低了?-73.3%,持續時間在?227?天至?435?天之間,本輪熊市現在完全處于歷史常態的規模和時長內。

梅耶倍數是技術分析中最廣泛使用的指標之一。200?日移動均線通常被用來標志牛市/熊市之間的突破點。

以太坊在新的加密貨幣ESG排名中位居第一:金色財經報道,據加密數據公司CCData與加密貨幣碳評級研究所 (CCRI?)聯合創建的首個ESG基準于周四發布。它評估了40種最大、流動性最強的數字資產,評估了去中心化、安全性和氣候影響等參數。其中,以太坊在第一個機構級加密ESG排名中位居第一,其次是Solana和Cardano,而比特幣則由于其大量能源消耗而落后。

環境、社會和治理 (?ESG?) 要求在投資中的作用變得越來越普遍,特別是在機構投資者和大型資產管理公司中。[2023/7/13 10:53:12]

當價格低于?200?日移動均線時是熊市;

當價格在?200?日移動均線以上時是牛市。

比特幣的宏觀價格走勢往往遵循這一框架。如果我們將?200?日移動均線作為長期均值,梅耶倍數記錄上方和下方的價格偏差,分別表示超買或超賣情況。

2021-22?周期的?MM值歷史上首次比前一個周期的低點更低。在?4160?個交易日中,只有?84?個的收盤分值低于?0.5。下面的圖表是價格區間,對應綠色的?MM?值?0.5,以及歷史上在該值以下的天數。

比特幣基本價值的變化

通過鏈上分析評估比特幣實現價格,可以衡量資本外流和投資者的已實現損失。

隨著投資者以更低的價格購買累積的代幣,并對其進行更高的重估,實現價格將上漲。這是牛市和獲利回吐的典型表現;

隨著投資者以更高的價格購買累積的代幣,實現價格將下降,反映出凈資本流出。這是典型的熊市和市場資本投降。

當前以太坊Gas費上漲至139GWei:金色財經報道,據ultrasound.money數據顯示,當前以太坊Gas費升至139GWei附近,表明ETH鏈上活躍度有所上升。[2023/5/5 14:44:02]

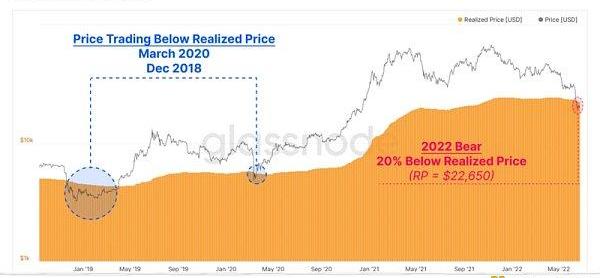

現貨價格低于實現價格的情況并不常見,目前的市場是過去六年來的第三次。最近的兩個事件是?2020?年?3?月的新冠危機和?2018?年?11?月的市場投降事件,這兩個事件都使熊市周期見底。

現貨價格目前較實際價格有?11.3%?的折價,這意味著市場參與者目前的平均倉位低于預期。

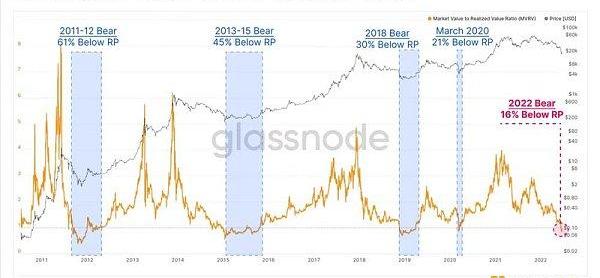

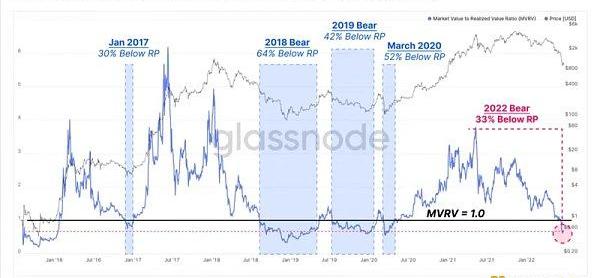

接下來使用MVRV?比率,比較市場價值和實現價值的比率,能夠直觀地看到遠離均值的較大偏差。

下圖藍色區域,其中現貨價格低于實現價格。在?4160?個交易日中,這些事件占了?604?個,僅相當于?13.9%?的交易日。

實現價格的上級是實現的上限,為所有代幣總量乘以最后一次交易時的價格戳。這個指標提供了一個了解網絡中存儲的內在價值的視角。

觀察實現上限的?30?天倉位變化可在統計的基礎上查看?BTC?資產的相對月資本流入/流出。按照這一標準,BTC?目前正經歷史上最大的資本外流事件。

Aave社區正對“如何分配Aave Grants DAO收到的30萬枚OP”提案進行投票:5月4日消息,Aave社區正對“如何分配Aave Grants DAO(AGD)收到的30萬枚OP”提案進行溫度檢查投票,該提案目前支持率為99.97%,并將于5月8日結束。根據該提案,Aave社區去年創建了一個提案并成功收到了30萬枚OP代幣,作為激勵基金OP Stimpack階段0的一部分。這些代幣將用于資助項目,以幫助Aave在Optimism上的發展。該提案旨在澄清收到的OP應如何分配并獲得社區支持。

該提案建議分配最多10萬枚OP用于當前AGD季度的贈款以及以Optimism為中心的事件和賞金,并將剩余的20萬枚OP保留在AGD多簽錢包中以用于AGD的未來季度贈款或分配。如果該提案獲得此次投票通過,AGD將按照上述方式進行資金分配。不需要AIP或進一步的治理行動。[2023/5/4 14:42:34]

鎖定損失

評估損失的規模可衡量網絡參與者應對不確定性和經濟困境的反應。

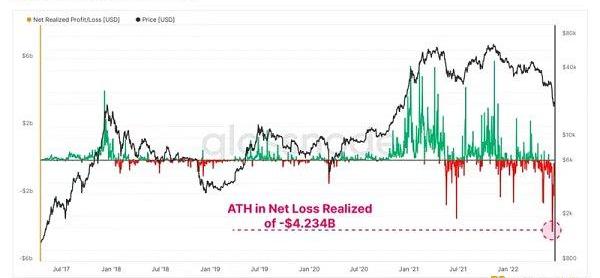

凈實現利潤/虧損指標反映了投資者在任何一天花費的代幣所促成的凈資本流動狀況。最近價格暴跌至?2?萬美元的區域,其間出現了歷史上以美元計價的最大每日實際損失。投資者在一天內共鎖定了?-42.34?億美元的虧損,較?2021?中期創下的?34.57?億美元的紀錄增長了?22.5%。

隨著比特幣市場逐漸成熟,以美元計價的潛在損失的規模自然會隨著網絡增長而擴大。即使是在相對基礎上,這也不能減輕這?40?多億美元凈損失的嚴重性。

安全團隊:Cyber Kongz項目的推特賬號和Discord服務器遭到攻擊:金色財經消息,據CertiK監測,Cyber Kongz項目的推特賬號和Discord服務器遭到攻擊。請社區用戶警惕釣魚陷阱,在服務器修復之前不要點擊任何鏈接。[2023/1/7 10:59:55]

衡量?BTC?單位的凈實現利潤/虧損,有效地規范了市場規模,目前記錄相當于每天?-98566??BTC的實現虧損。2011?年熊市和?2020?年?3?月,只有兩個交易日出現了較大的已實現虧損。

兩個要點:

BTC的現貨價格遠低于實現價格,表明市場投資者的平均持有量低于預期;

實際的支出行為導致了巨大的歷史性凈損失。

接下來,通過相對于市場規模的資本流入和流出的常態化視圖,為量化2022年熊市的嚴重程度提供了進一步的證據。

評估每月平均虧損轉移量與利潤轉移量之間的比率。轉移量是指在任何給定的一天內在鏈上移動的代幣的量。

2022?年?5?月由?Luna?引發的崩盤中,虧損率達到?2.3?倍。與利潤額相比,損失的交易量增加了2.3倍。這種單邊交易市場并不常見,處于困境的交易量比例如此之高,說明正在發生重大的投資者“投降”事件。

美國銀行:預計歐洲央行2022年至少進行兩次50個基點的加息:6月3日消息,美國銀行預計歐洲央行將在7月和9月加息50個基點,然后在10月和12月分別再加息25個基點。這一預測比經濟學家的共識要鷹派得多。美國銀行經濟學家們表示,堅信2022年將加息150個基點,但對加息50個基點的確切時間沒有那么確信;預計歐洲央行將在2023年停止加息。此前預測為今年加息四次,明年加息兩次。經濟學家們指出,他們擔心歐洲央行“行動得太多/太快,對經濟增長、息差或兩者都造成了問題。”并表示,盡管他們預測是鷹派的,但仍看空宏觀前景。(金十)[2022/6/3 4:01:04]

總結2021-22?年比特幣熊市,得出結論:

價格已下降到最高價的-73.3%,與之前熊市低點上限一致;

持續時間在?227?到?435?天之間,這取決于熊市的開始時間;

根據統計數據,市場已實現的上限出現了歷史上最大的月度下降;

虧損與盈利的轉讓量之比已達到歷史最高水平,意味著投資者群體極度痛苦。

可以判斷出?2021-22?年的比特幣熊市,無論是從其嚴重程度、深度還是投資者實現的資本外流和損失的規模來看,都是歷史上最嚴重的熊市之一。

以太坊狀態

第二大數字資產以太坊的價格也并非毫發無損,其價格也跌破了?2018?年周期的?1.4?萬美元。隨著兩個主要數字資產的交易低于周期最高價。

與比特幣一樣,所有在?2021-22?年購買以太坊的投資者目前都持有未實現的損失。這種下行趨勢很大一部分是由?DeFi?生態系統中的大規模去杠桿驅動的。

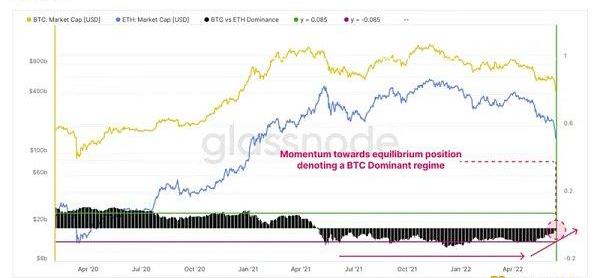

通過比較以太坊市值與比特幣的變化率,可以比較兩種主要資產的相對表現和主導地位。

比特幣主導表明比特幣占主導地位,上升趨勢表明普遍的資本循環對比特幣有利;

以太坊主導表明以太坊占主導地位,下降趨勢表明總體的資本循環有利于以太坊,這通常伴隨著數字資產風險曲線上的進一步表現。

自?2021年11?月最高價出現以來,以太坊的主導地位顯著下降,并已接近轉折點,在歷史上,比特幣長期表現優異的時期都在拐點之前。這凸顯出市場總體風險規避情緒的總體狀況,以太坊表現不佳,比特幣往往趨同。

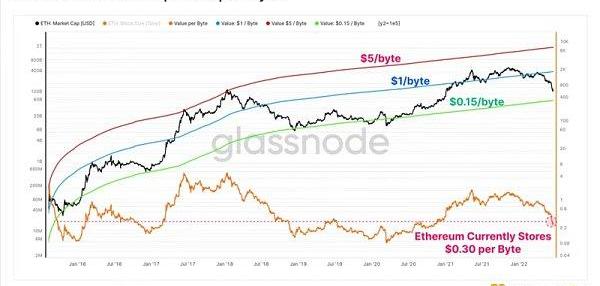

下圖是以太坊每區塊鏈字節捕獲的值的指標。從理論上講,作為領先的智能合約平臺的以太坊每字節數據所捕獲的價值,應該隨著網絡效應的改善而增加。

以太坊目前每Byte存儲?0.3美元。這只比?0.15?美元/Byte的下限高了?2?倍,這個下限在歷史上曾與后期熊市和市場低點相吻合。表明如果歷史重演,進一步下跌?50%?是有可能的。

ETH?的交易價格也遠低于?200?日移動均線,梅耶倍數觸及?0.37。這意味著在最近的低點,ETH?的交易價格比?200?DMA低?63%。只有?1.4%?的交易日出現了較大的下行偏差。

梅耶倍數區間為?0.6,表示下行偏離水平,ETH?所有交易日中約有?10%?低于該水平。2018?年的熊市中,ETH?在最糟糕的價格走勢中低于該區間?187?天。在目前的市場上,?ETH?自?6?月初以來一直低于這一區間,目前已低于該區間?29?天。

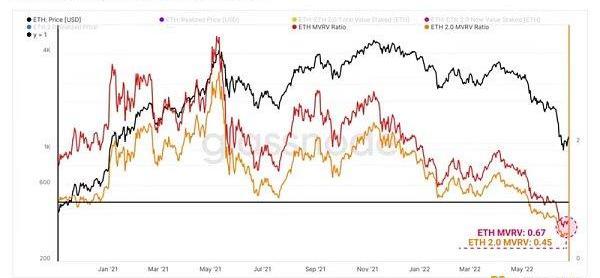

以太坊?MVRV?比率現在達到遠低于均衡的負偏差,目前表明市場持有總計-33%的未實現損失。因為投資者將資本拉高到風險曲線上,導致?ETH?交易周期更長,且低于投資者成本基礎。

MVRV?的當前周期低點為?0.6,歷史上只有?277?天的記錄值較低,相當于交易歷史的11%。

相比之下,每筆質押?ETH?的平均價格為?240?萬美元,是當前現貨價格的兩倍多。ETH2.0?質押者的總未實現損失為?55%,與?ETH?投資者的平均表現相比,該損失為?22%。

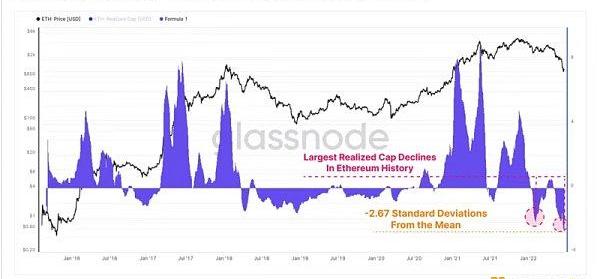

通過以太坊已實現上限的月度變化,再次表明凈資本從網絡流出。可以看到最近的下跌價格走勢被兩個資本“投降”事件打斷:

2021?年?12?月:去杠桿事件中54?億美元的期貨未平倉合約在清算中關閉,因為新冠病變體和最初的美聯儲債券縮減導致約?116?億美元的資本從以太坊流出;

2022?年?5?月至?6?月:Luna?崩盤和隨后的二級去杠桿效應在整個數字資產生態系統中引發了漣漪,導致ETH的資本流出約?160?億美元。

2022?年?5?月至?6?月是?ETH?資產歷史上最大的月度流出量。

以太坊交易盈利能力顯示當天所有交易實現的平均利潤或虧損。

在熊市中,已實現虧損的主導地位可被視為伴隨價格下跌。在當前市場中,平均每個?ETH?交易者在他們使用的代幣上實現了?-16.4%?的損失。如此糟糕的交易盈利能力上一次出現在2018年熊市最深處,當時?ETH?的交易價格為?84?美元。

總結?2021-22?年以太坊熊市,得出結論:

ETH?從其最高價的峰值下跌了?-79.5%,使此次拋售處于之前熊市底部的上限范圍內;

BTC?的主導地位正在主導資本流動,表明?ETH?在接下來的幾個月里進一步表現不佳;

以太坊每Byte捕獲的價值表明資本效率正在惡化;

過去?6?個月發生了以太坊歷史上最大的兩次資本破壞事件,共計?276?億美元的實現市值凈流出;

ETH?和?ETH2.0?的?MVRV?均出現大幅下降,表明?ETH?的平均持有人持有大量未實現虧損;

以太坊的交易盈利能力繼續下降到?2019?年?1?月的水平,投資者在每筆交易中實現的平均損失為?-16%。

本文來自?Glassnode,原文作者:UkuriaOC?&?Checkmate,由Odaily星球日報譯者Katie辜編譯。

隨著DeFi用戶開始從以太坊主網轉向成本更低的鏈,對跨鏈橋基礎設施的需求也在不斷升級。雖然此時有些橋已經啟動,但大多數仍處于研究階段.

1900/1/1 0:00:00在近期的加密市場大崩盤中,加密借貸平臺Celsius是公認的最重要導火索之一,如今被普遍認為資不抵債、瀕臨破產.

1900/1/1 0:00:00由金色財經主辦的「在世界中心呼喚Web3」活動舉行了第三場AMA,主題為「尋找下個加密獨角獸」,嘉賓為JZLCapital東南亞負責人RoyZhang,FairyproofCEO譚粵飛.

1900/1/1 0:00:002022年6月23日22:00,美聯儲主席鮑威爾再度亮相國會,出席眾議院金融服務委員會的半年度貨幣政策報告聽證。會上,鮑威爾重申鷹派主張,即“美聯儲關于抗擊美國高通脹的承諾是無條件的”.

1900/1/1 0:00:00最近有關WEB3的事件越來越多、越來越大,一篇《WEB3.0與中國無關》的文章上線兩小時就火遍全網,然后消失;著名投資機構A16Z已投資超過90個WEB3項目.

1900/1/1 0:00:00摘要: 去中心化NFT交易協議之于NFTMarket,如同AMM之于DEX。NFT交易中的核心需求為流動性和價格,所以NFT交易平臺的真實護城河應建立在商品出售時的流動性和價格優勢上.

1900/1/1 0:00:00