BTC/HKD-0.17%

BTC/HKD-0.17% ETH/HKD+0.58%

ETH/HKD+0.58% LTC/HKD-0.42%

LTC/HKD-0.42% ADA/HKD-1.32%

ADA/HKD-1.32% SOL/HKD-0.65%

SOL/HKD-0.65% XRP/HKD-0.93%

XRP/HKD-0.93%可行的見解:

如果你只有幾分鐘的時間,下面是投資者、經營者和創始人應該了解的UnionSquareVentures的情況。

一致性大師。USV可能是過去20年中最穩定的風險投資公司。據報道,該公司所有年份的業績都在業界前四名,其中有幾個表現得更加非同凡響。

方法論驅動的思想家。創始人BradBurnham和FredWilson是杰出的系統思考者。USV的合伙人利用這種能力形成了指導其投資實踐的理論。

自律嚴明的部署者。鑒于其業績,USV不乏追求者。盡管LP對它的興趣確實很狂熱,但該公司一直保持著保守的基金規模。這種做法與普遍的市場趨勢不同。

建立網絡。對于一個癡迷于網絡的風險投資公司來說,USV創建了自己的網絡,這是非常合適的。該公司為投資組合公司及其創始人提供了一個私人社區和一系列活動。

LeftyGomez曾經說過,他"與其做好事,不如做能變得幸運的事"。許多風險資本家可能會像這位古怪的洋基隊投手一樣做出同樣的權衡。在創業投資的大滿貫業務中,一次重要的投資可以彌補一系列失敗的投資。參與谷歌、Facebook、Stripe或Coinbase的早期融資,可以消除一季的失誤。由于從海量的創業項目中挑選出潛力巨大企業并不是一件簡單的事情,所以很容易讓人把選擇權交給“神靈”。為什么不閉上眼睛“揮桿”呢?

有些人這樣做了。事實上,這么多的人,這種"希望的策略"有一個名字:撒網并祈禱。在小范圍內,撒網并祈禱可以很好地發揮作用。任何給“撒網”中的企業投入一些資金的人,可能有一段時間看起來像個大師。不要在意一連串的失敗;在風險投資中,人們記住的是你的成功。

這種態勢會讓人難以區分從業者的身份。如果只需要一次投資就能做得這么好,你怎么知道哪個投資者是幸運的,哪個企業是好的?你如何區分滿腔激情的投資者和成熟的創業者?

唯一確定的解決方案是等待。要么是投資者不斷“擊中”,要么是他們的運氣用完了。在一個足夠長的時間范圍內,技巧和運氣會出現分歧。

USV可能是初創企業投資中最可靠的投資者。自2003年開業以來,很少有其他基金能在這么長時間內保持如此高的業績。USV在其所投資的行業中的表現一直處于前四名的水平。它還打破了一些有史以來表現最好年份的記錄。這種成功在很大程度上源于該公司對未來進行深入思考的天賦,并且它設計提煉出了一種投資機會方法論。這相當于VC在投資前能夠指導整個創業賽道,為自己的投資做好了很多必要準備。

像每個成功的投資者一樣,USV一直很幸運。但更重要的是,它一直非常、非常好。今天的文章將探討該公司的歷史、演變和游戲規則。通過閱讀本文你可以了解到:

FlatironPartners。在創辦USV之前,FredWilson與JerryColonna共同創辦了FlatironPartners。該公司投資了Geocities和TheIndustryStandard等熱門的初創公司。它的大部分投資組合在互聯網泡沫期間倒閉了。

一個困難的融資。盡管Wilson和BradBurnham的背景很好,但他們花了18個月的時間來籌集USV的第一個基金。德克薩斯大學在促進機構興趣方面發揮了關鍵作用。

兩個年份。USV的第一支基金非常成功,回報率是投資資本的14倍。該公司2012年的業績甚至更好。

黑馬企業。USV因投資于Twitter、Zynga、Coinbase、Tumblr和Etsy而聞名。一個不為人知的投資亮點是招聘平臺Indeed。

保持自律。盡管取得了成功,但USV一直保持小規模的資金體量。其早期投資回報為2.75億美元,對于一個如此體量的投資公司來說,這是一筆不小的數目。這種自律性幫助USV實現了回報最大化。

讓我們深入研究下去。

Coinbase 將整合高級交易工具,包括集成 TradingView 圖表和指標:11月4日消息,Coinbase 宣布將為用戶提供更多高級的交易工具,目前已向部分用戶開放,更多用戶將在未來幾周獲得。Coinbase 表示,高級交易工具將包括實時的訂單簿、深度圖,以及由 TradingView 提供的高級圖表和指標。[2021/11/4 21:23:45]

起源

USV公司是兩位長期的私人市場投資者FredWilson和BradBurnham的產物。他們創辦基金的過程涉及到重大勝利、泡沫破滅、傳奇企業家和公司倒閉。這也是紐約風險市場的成長故事。

遇見可愛的人

1996年,FredWilson得到了他的機會。它在EuclidPartners花了九年時間不斷晉升后,這位三十五歲的金融家即將掌舵一家屬于自己的公司。

這個機會是在令人驚訝的情況下出現的。在Euclid工作期間,FredWilson把25萬美元押在一個"沒前途的"前銀行家身上,他有一個計劃,要把信息從互聯網"推"到消費者的桌面上。與其說是訪問網頁看最新的新聞,不如說是不請自來。頭條新聞出現在你的主屏幕上,與電視臺的播報沒有區別。這項發明背后的企業家是MarkPincus,他的企業被稱為Freeloader。前美國在線產品經理蘇尼爾-保羅擔任聯合創始人。

在Wilson最初投資的幾個月后,EuclidPartners增加了他們的股份,又部署了100萬美元投資。軟銀風險投資公司也加入了這一輪投資,查爾斯-拉克斯主導了160萬美元的投資。兩家公司都迅速獲利,盡管可能沒有最初看起來那么充裕。在Freeloader成立八個月后,它以現金和股票的混合形式賣給了IndividualInc.,估值為3800萬美元。這個價格最初意味著軟銀有超過5倍的回報,對Euclid來說甚至更多,盡管IndividualInc.的股票價格急劇下降縮短了回報。

Wilson給軟銀的團隊留下了深刻印象。Freeloader的交易結束后,Lax提議他加入該公司做投資合伙人。盡管當時軟銀采取了非常不同的策略,但具有諷刺意味的是,風險投資中最自律的投資者之一可能最終會進入一家以揮金如土著稱的公司。

Wilson覺得是時候翻開新篇章了,但他不確定軟銀是否是正確的下一步。在他考慮這個選擇時,另一個選擇出現了。

幾個月前,Wilson通過Freeloader的交易認識了JerryColonna。Colonna的雇主CMG@Ventures正在考慮投資。當Wilson來到Colonna的辦公室時,他驚訝地發現他的同行穿著一件破舊的美國佬T恤衫和破爛的牛仔褲。據報道,Wilson當時想:"好吧,這真是一個互聯網人"。盡管他們在外表上有差異,但兩人還是很快建立了良好的關系。

Colonna似乎從他遇到的每一個人身上激發出了一種親和力。盡管@Ventures拒絕對Freeloader進行投資,但Pincus將Colonna視為知己和顧問。因此,當Pincus得知Wilson正在考慮一個新的職位時,他覺得有必要給Colonna打電話并分享這一消息。Pincus認為他的第一個信徒和親密的擁護者會成為一個出色的團隊。

結果是,Colonna甚至不需要再開會就被說服了。當Wilson想起當天是他女兒的幼兒園畢業典禮而取消了他們的早餐時,Colonna意識到這位即將離任的Euclid合伙人與他的價值觀相同。當他們最終見面時,Wilson同意了。

Wilson沒有直接拒絕軟銀,而是反駁道:如果軟銀投資于他和Colonna的最新基金,而不是雇用他,會怎么樣?FlatironPartners將專注于新興的紐約市科技生態系統,使軟銀在一個潛在的重要新市場上有一個非正式的存在。

軟銀被說服了。該公司作為Flatiron的第一個LP加入,隨后大通銀行也迅速加入。FredWilson得到了經營一家自己公司的機會。

Facebook產品設計經理加入Coinbase DeFi團隊:金色財經報道,根據 Facebook 產品設計經理Shalin Pei 在推特上宣布,她將離開Facebook并在下周加入 Coinbase DeFi 團隊,Shalin Pei此前在Facebook還負責過社交新聞和本地新聞工作,也是一位經驗豐富的多元化和包容性倡導者。[2021/9/11 23:18:13]

Flatiron合伙人

Wilson和Colonna的新努力恰好與互聯網泡沫的膨脹相吻合。隨著科技在公眾意識中的增長,Flatiron吸引了人們的注意。《紐約》雜志在一篇備受關注的報道中稱該公司的合伙人為"紐約的王子"。

Flatiron的早期業績證明了這一稱呼的正確性。事實上,該公司的合伙人被證明是一對強有力的組合,Wilson的高能量和分析能力與Colonna的強大魅力相得益彰。Wilson說:"他是企業家們經常聯系的人,企業家們經常會說把Jerry帶到會議上,投資者就會愛上我們。"這些能力推動Flatiron選擇到了幾個早期的互聯網贏家,包括Geocities、MercadoLibre、TheIndustryStandard、Kozmo.com、TheStreet.com和Yoyodyne。

尤其是Geocities,看起來這是一個里程碑式的勝利。1996年,Flatiron領導了這個網絡目錄項目的800萬美元的B輪融資,并在第二年進行了C輪融資。這兩筆投資中的第一筆是由年輕的布魯克林人杰森-卡拉卡尼斯協助完成的,Colonna曾對他很感興趣。Calacanis起草了公司的備忘錄,幫助說服軟銀和大通與Flatiron一起投資。

1999年,雅虎以37億美元的價格收購了Geocities,這是一項全股票交易。這看起來是一個很好的結果,將使Flatiron的基金得到回報,也許是很多倍。實際上,Flatiron從未在Geocities的交易中實現如此大的收益。

2000年,互聯網泡沫破滅,使科技界陷入困境,并使Flatiron的投資組合陷入癱瘓。像《工業標準》和Kozmo.com這樣曾經風光無限的公司都破產了。雅虎在2000年1月曾以每股118.75美元的高價交易,到第二年9月跌至9美元,受到911事件后不穩定因素的沖擊。到那時,Flatiron已經關門,摩根大通吸收了這個實體。

Wilson后來說:"我們賺了一筆錢,但一眨眼就失去了"。Flatiron公司的王子們發現,動蕩的市場能夠使任何人失去地位。

Brad和Fred

在Flatiron公司關閉之后,Colonna離開了風險投資行業,開始了他作為創始人教練的重塑之路。今天,他是科技界最受歡迎的顧問之一。他的企業Reboot已經確立了自己在領導力發展方面的權威。

當Colonna發現他的使命在風險投資之外時,Wilson的使命就必須通過堅持不懈的努力建立起來。在Flatiron公司倒閉后,他花了兩年時間"舔舐傷口并內化他所學到的教訓"。雖然沒有基金可以管理,但Wilson通過天使投資保持了對飽受打擊的風險領域的關注。一個重要的機會使他與一個舊的關系重新聯系起來——BradBurnham.

幾年前,Wilson在對金融信息企業Multex的投資中認識了Burnham。在EuclidPartners工作時,Wilson參加了ADP公司的IsaakKaraev的講座。Karaev在ADP收購了他的初創公司后加入了這家薪酬項目巨頭公司,擔任了類似于駐場企業家的角色。在Karaev的演講過程中,人們發現他正在從事一些新的工作。Wilson向Karaev提出資助他的下一個企業,并很快成為Multex的第一批投資者之一。AT&T風險投資公司也加入了Euclid的行列,Burnham擔任這家電信公司的代表。

在那時,Burnham已經在AT&T工作了14年,只有一次短暫的休整。1989年,Burnham從AT&T分拆出一家名為EchoLogic的創業公司。該公司產品是翻譯軟件,使應用程序可以在不同的計算機上使用。雖然AT&T是EchoLogic的唯一投資者和主要股東,但Burnham確保他和他的團隊擁有少數人的權利。給予這些保護的過程對AT&T首席財務官BobKavner來說是如此艱巨,以至于他創建了一個獨立的風險基金來管理未來的孵化和投資外部企業。在EchoLogic于1993年停止獨立運營后,Burnham加入了AT&T風險投資公司,晉升為普通合伙人。該公司以出色的業績回報了母公司給予的主權:從成立到1999年,AT&T風險投資公司將3.5億美元的原始資本變成了12億美元。(與FlatironPartners一樣,該公司在互聯網泡沫中遭遇了殘酷的逆轉)。

HBTC霍比特將于7月10日20:00開啟Filecoin云算力認購:據HBTC霍比特(原BHEX)交易所官方公告,HBTC霍比特將于7月10日20:00(UTC+8)開啟第二期“120 U/T認購Filecoin云算力”活動,所有完成KYC2級的平臺用戶均可參與本次認購。此外,認購到的用戶都將額外獲得其購買量的10%算力,本期認購時間截至7月13日20:00(UTC+8)。

據了解,HBTC霍比特第一期“88 U/T認購Filecoin云算力”活動,1000T云算力于84秒售罄。

HBTC霍比特交易所是100%持幣者共享的交易平臺,創新出10倍PE定價回購模型及霍比特隊長激勵模型,并推出平臺資產透明和交易數據可信機制。HBTC霍比特由火幣、OKEx等56家資本共同投資,主營幣幣、合約、期權等業務,平臺上主流幣及合約交易擁有優秀流動性和深度。[2020/7/10]

Multex公司生動的董事會會議使Wilson和Burnham有機會相互了解,并交換對互聯網未來的看法。這些談話將說服Karaev和團隊將Multex轉變為一個主要基于網絡的企業。1999年3月,Multex以7.5億美元的估值在公開市場上市。該公司經歷了互聯網泡沫,最終以2.5億美元賣給了路透社。

盡管Multex可能讓Wilson和Burnham認識,但促使他們建立伙伴關系的是Tacoda。在離開AT&T風險投資公司后,Burnham幫助企業家戴夫-摩根完成了他最新的努力。幾年前,當Morgan在達拉斯的一家酒店里做了一個“電梯時間”推銷時,他們倆就認識了。Morgan說:在14層樓里,我引起了他足夠的興趣,在大廳里與他進行了更多的交談。在那家初創公司RealMedia與PubliGroupe合并后,Morgan尋求第二次行動。他回到了網絡廣告領域,并在Burnham的建議下成立了Tacoda。

Morgan的唯一問題是資金這個小問題。和Flatiron一樣,許多風險投資公司在股災期間都倒閉了。那些幸存下來的公司都在節約資金,因為他們知道LP資金短缺。Morgan說:"2001年,沒有一家風險公司會投資于廣告技術"。

由于沒有機構資本,Morgan和Burnham找到了紐約市的天使投資人,包括FredWilson。Wilson對Morgan的建議很感興趣,他召集了一個愿意投資自己資金的風險資本家財團。風險投資的傳奇人物HowardMorgan與老朋友JerryColonna、Allen公司的NancyPeretsman以及著名的天使投資人JerryRosenkranz一起投資。

在投資過程中,Wilson和Burnham的關系越來越密切,并在隨后的幾個月里保持著聯系。法式烤肉店經常成為長期討論風險投資行業的缺陷和未來的地點。到2003年初,兩個人都偷偷地詢問DaveMorgan對潛在合作關系的看法。

Morgan說:"這有點像高中時的約會。他們每個人都想單獨談論對方"。對摩根來說,這顯然是一個合適的選擇。我告訴他們,你們會粉碎它的。

Morgan的認可起到了作用。Wilson和Burnham決定建立一個新的伙伴關系,以他們開店的地方命名。2003年10月,UnionSquareVentures公司誕生了。

UnionSquareVentures

盡管Burnham和Wilson有一定的資歷,但籌集新基金并不容易。他們花了18個月的時間為UnionSquareVentures公司2004年確保了1.25億美元的資金。據一位熟悉早期情況的人士說,吸引第一筆2000萬美元的資金特別困難。戴夫-摩根在談到那段時期時說:"市場中到處都沒有錢了"。

贏得德克薩斯大學投資管理公司的支持被證明是一個轉折點。高級投資官林德爾-埃克曼(LindelEakman)對該基金作出承諾,并激發了其它LP的大量興趣。據一位消息人士稱,最終,大約有二十多家機構加入了USV的第一支基金。所有人今天都會感謝他們的幸運星。

Compound在Coinbase Custody的支持下啟動去中心化治理代幣:金色財經報道,開放金融貨幣市場協議Compound將于今日正式啟用基于代幣的模型。首席執行官Robert Leshner表示,將從運行協議的中心化管理者切換到由COMP代幣所有者運行的去中心化社區治理協議。Coinbase Custody正在增加對COMP代幣和治理流程的支持。[2020/4/17]

恰逢其時,USV的首批投資之一是對DaveMorgan和Tacoda的投資。幾年后,該公司以2.75億美元的價格出售給美國在線,給公司帶來了巨大的意外收獲。盡管他們當時并不知道,Burnham和Wilson幾乎用USV的第一張支票歸還了基金。

一個熟悉的面孔掌管著另一家早期投資組合公司。在2003年指導Multex公司被收購后,IsaakKaraev又創辦了另一家企業InstantInformation。該公司也將被收購。

沒過多久,USV就找到了讓這些早期成功的投資項目都黯然失色的標地。

業績

在風險投資領域,沒有安全的賭注,但USV做的投資決策最接近安全性。自其成立以來,也許沒有其他基金能像它一樣持續提供那么高的投資業績。Wilson和Burnham不僅在各個年份保持了極好的投中率,他們還投出了一些真正的大贏家。

一致性

一位長期從事風險投資基金的機構投資者分享了他們對USV的看法。雖然他們的公司沒有支持Wilson和Burnham的基金,但他們充滿了欽佩之情。他們說:"就我的品味而言,這是一家完美的風險投資公司"。

這一評價的靈感來自于USV的可靠性,可靠性高于其他一切。這位資深投資者說:"一致性是最困難的事情。USV的每一支基金回報率都遠遠高于行業平均水平。"據這位人士說,USV的所有基金都至少有5倍的回報。有些基金的回報率"大大超過了這個數字"。據該投資者所知,沒有其他基金像USV一樣。TheInformation此前報道,USV的2004年、2012年、2014年和2016年的基金回報率都穩贏行業前四名。USV總共籌集了8支早期階段的基金和4支后期階段投資的機會基金。(據推測,五倍的回報是留給有一定時間成熟的年份的)。

雖然USV的工作在整體上看是最令人印象深刻的,但有兩個年份被證明是特別引人注目的。

2004年份

USV的第一支基金被證明是風險史上最偉大的基金之一。據報道,截至2018年,該公司2004年度的總投資資本回報率約為14倍。這種表現是由包括Zynga、Twitter、Tumblr、Indeed和Etsy在內的投資組合推動的。

據FredWilson說,Zynga是USV的第一個"高倍退出"項目。這家社交游戲公司由馬克-平卡斯創立,他曾經把Wilson和Colonna帶到一起,是一個突破性的成功。前USV分析師和現任SperoVenturesGPAndrewParker說:"我認為沒有人見過一家公司的收入增長如此迅速。這確實是令人驚嘆的"。Zynga以70億美元的估值上市,為USV帶來了65倍的回報。

Twitter仍然是這批投資中最有名的。據Burnham說,這筆交易幾乎沒有競爭。部分原因是Twitter創始人的怪癖。JackDorsey、EvWilliams、NoahGlass和BizStone都不是傳統意義上的強勢企業家。一位消息人士指出"你永遠不會說Twitter是一個偉大的團隊。USV的投資意愿揭示了該公司的一些深刻的做法:想法比創始人更重要。如果一個概念足夠吸引人,Burnham和Wilson愿意忽略潛在的性格缺陷或“粗糙的邊緣”。一些消息來源指出,Tumblr和Etsy的創始人是其他例子。一位投資者指出:"紐約的風險投資公司通常不會投資這些人"。

OK區塊鏈工程院建成亮相,OKCoin創始人徐明星任院長:3月29日下午,OK區塊鏈工程研究院首次亮相2018中國·飛鳥區塊鏈技術與應用高峰論壇,由OKCoin創始人徐明星擔任院長,國際著名網絡安全專家劉杰擔任首席科學家。據介紹,OK區塊鏈工程院將專注于區塊鏈底層技術的開發,行業應用的探索及人才的培養。[2018/3/30]

市場的沉默對USV是有利的。該基金主導了500萬美元的A輪融資,在此過程中獲得了大約33%的股份。Twitter后來以142億美元的估值進行了IPO。

如果說Twitter是該基金最著名的投資,那么Indeed則是最不被重視的投資。據報道,Burnham在創辦USV之前就認識創始人RonyKahan和PaulForster,并將其作為公司的首批投資之一。與Twitter一樣,這個求職平臺代表了一個具有網絡效應的企業的明顯例子--這是USV在這個時代的一個重點投資案例。Indeed在以10億美元的價格收購之前,只籌集了500萬美元的單輪資金。

Etsy是一個值得注意的案例。這筆投資是由阿爾伯特-溫格提供的,他是一個將成為USV故事的重要組成部分的經營者。Wenger在加入USV的投資組合公司Delicious時,已經認識了Burnham好幾年了。這家社交書簽初創公司與它的財務支持者在同一棟樓里工作,他們需要一位經驗豐富的高管來幫助引導他們一個綠色的創始團隊。一位消息人士在談到Wenger在Delicious的工作時說:"Albert是負責管理USV的成年人"。

在Delicious賣給雅虎之后,Wenger作為風險合伙人加入了USV。Wenger最終在第一個基金中找到了兩筆交易——Clickable和Etsy,前者沒有產生收益,后者在2015年上市。

Wenger在2008年成為普通合伙人。Wenger接受過計算機科學家的培訓,為Wilson和Burnham增加了一個不同的視角。他是最早發現開發者工具和生產力方面機會的合伙人。"作為一名工程師,他可以拿起產品并使用它進行編程。一位消息人士說,"他在這些東西上有優勢。"后來對MongoDB和Twilio的投資代表了這種優勢的產出。正如一位消息人士在談到MongoDB的融資時說:"如果沒有Albert在那里,Wilson和Burnham永遠不會完成這種交易。今天,Wenger是USV事實上的負責人,盡管Burnham和Wilson仍然活躍。

回顧2012年

8年后,USV火力全開。根據我采訪的機構投資者的說法,該公司2012年的產品是其最好的。這在很大程度上要歸功于它在Coinbase的股份。

USV很早就認識到區塊鏈的顛覆性潛力。DaveMorgan回憶說,該公司早在區塊鏈市場之外的領域就談到了其重要性。他說:"他們在2010年就告訴我們,加密貨幣是未來"。公司在那時利用一次投資組合會議向其創始人解釋加密貨幣,用寫有數字的紙片來演示比特幣的開采過程。

加密貨幣代表了USV對網絡化業務興趣的自然演變。該公司將這場革命視為技術應用的另一個階段。DaveMorgan說:"他們總是把加密貨幣看作是下一代互聯網操作系統的游戲,而不是資產增值游戲"。

Coinbase代表了對這種興趣的整齊封裝。USV領導了該交易所500萬美元的A輪融資,并在隨后的幾輪融資中跟進。在傳統投資中,該公司在增長或保護其在贏家中的股份方面表現出色,在退出時往往擁有15-20%的股份。即使在出售其持有的28%的Coinbase股份后,USV仍以7.3%的股份達到DPO。據報道,在第一天的交易后,USV的股份價值46億美元。

值得注意的是,在USV的第一筆Coinbase投資時,該伙伴關系已經增加了其他幾個人才,包括JohnButtrick和AndyWeissman。Buttrick帶來了他在DavisPolk&Wardwell工作時的法律專業知識,而Weissman則增加了建立Betaworks時的重要早期階段經驗和個人魅力。一位消息人士將Weissman描述為"創業公司的耳語者",他的到來代表了一種"文化的轉變"。AndrewParker說:"他為這個團隊增加了很多外向性"。

NickGrossman也在這一時期加入公司,在2019年成為合伙人。他在政策和加密貨幣方面的專業知識已經成為一個重要的優勢。該公司的其他合伙人是RebeccaKaden和SamsonMesele。Kaden于2018年從Maveron招聘,主要負責教育工作。她還撰寫了USV的第三篇方法論。SamsonMesele在2021年被增補為合伙人,并擔任總法律顧問。

游戲手冊

你如何創造USV所管理的那種業績?盡管任何總結都無法概括一家接近第三個十年的公司的運作,但某些特征對USV的方法似乎特別重要。

設計一個論題

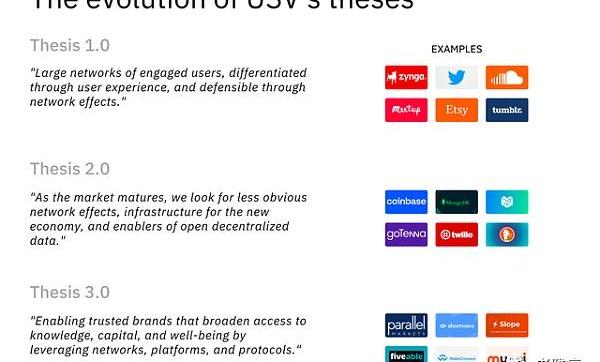

風險投資可以大致分為方法論驅動型和機會主義投資者。USV也許是一個最突出的例子,它對市場有一個明確的觀點,并根據其優點進行投資。迄今為止,USV已經連續擬定了三個論題,具體如下。

方法論1.0。龐大的用戶網絡,通過用戶體驗實現差異化,并通過網絡效應進行防御。

方法論2.0。隨著市場的成熟,我們尋找不太明顯的網絡效應,新經濟的基礎設施,以及開放去中心化數據的推動者。

方法論3.0。通過利用網絡、平臺和協議,扶持可信的品牌,擴大對知識、資本和福利的獲取。

USV

其中第一個項目已經取得了近乎傳奇的地位。事后看來,USV在2000年代中后期對市場的解讀非常精明,并促成了Twitter、Zynga、Tumblr和Etsy等投資。

方法論1.0特別反映了Burnham的想法。有幾個消息來源指出,Burnham的系統級思維非常出色,其中一個人將他描述為這個框架的"建筑師"。另一個人稱他為"非常聰明",擁有"弄清世界走向"的天賦。

Wilson用他自己的智慧、金融智慧和用易懂的語言提煉復雜主題的訣竅來贊美Burnham的能力。據一個消息來源稱,這些品質的最終體現是他們伙伴關系力量的一個重要部分。Burnham設計了一個總體定理,并由Wilson加以磨礪和闡述。雖然為了我的利益而過度簡化,但這一描述抓住了USV內部的一個核心動態。

基于一個理論的行動改變了風險基金的整個配置。采用是更有針對性的,而不是散射的。評估來自于一個堅定的框架,而不是一個不斷變化的標尺。建議是基于與結構相似的企業合作,而不是各種模式的混合。最重要的是,由于在很大程度上依賴于方法論本身,基金也可以像USV那樣,在創始人簡介上承擔更大的風險。

當然,如果一個人對市場的解讀是錯誤的,這一切都不起作用。USV的方法論顯然做到了這一點,并幫助該基金確定了大趨勢,如社交媒體的崛起和加密貨幣的出現。

分享你的想法

對于一個有業績記錄的基金來說,USV更愿意遠離聚光燈,將注意力集中在其投資組合上。一位評論員強調了該公司在CoinbaseDPO之前的立場,作為其儲備的一個例子。當其他投資者試圖獲得信用時,USV保持沉默。該消息人士說:"Wilson沒有到處吹噓,USV什么都沒說。它只是沉默不語。因為數據不言自明"。

盡管USV在自我祝賀時表現出不同尋常的克制,但這并不意味著它保持沉默。事實上,該公司有一種既定的寫作文化,源于Wilson。他在創辦USV的同時開始了他的博客AVC,從那時起幾乎每天都有文章發表。公司的其他成員可能無法與Wilson的節奏相提并論,但也認真對待寫作。

USV似乎利用這種做法來測試新的想法并磨練其思維。尤其是Wilson的博客,幫助他與企業家們建立了良好的關系。AndrewParker在談到Wilson時說,創始人"感覺他們在見到他之前就認識他了"。

成為一個真正的合作伙伴

從創始人的角度來看,USV似乎屬于風險投資的溫和地帶。該公司既不太親力親為,也沒有明顯的缺席。一位創始人說:"他們明白自己是投資者,而不是經營者。大多數投資者不明白這一點"。公司在那里提供直率的、高質量的建議,而不進行干預。它通過與創始團隊保持密切聯系,以確保它了解事務狀況。Dune公司的CEOFredrikHaga強調了這一優勢:

USV與被投企業建立了非常緊密的關系。他們在基金規模和團隊方面一直保持小規模。他們對我們作為創始人、公司、社區等的了解相當深刻。其他公司有更多的服務,但USV有很多背景......他們給到的建議往往是很一般的,除非你有很好的背景和理解,否則并不那么有用。

Haga補充說,USV的團隊也“非常人性化,有很多同理心”。

USV在必要時確實會弄臟自己的手。AlbertWenger在幫助Twitter解決其"failwhale"問題和合理調整其工程團隊方面具有影響力。《紐約時報》2008年的一篇文章描述了Wilson從Etsy的路線圖上劃掉的潛在功能。但該基金顯示出對其角色的起點和終點的理解。

USV似乎也不遺余力地在黑暗時刻幫助創始人。DaveMorgan說:"他們做其他基金不做的事情。這包括資助公司以正確的方式關門,盡可能地幫助員工擺脫困境。實事求是地說,這種服務行為在風險投資的迭代游戲中得到了回報--關閉公司的創始人往往會王者歸來"。USV已經資助了許多企業家數次,包括Morgan本人。

USV與初創企業合作的最后一種值得注意的方式是通過其更廣泛的社區。一個對網絡效應如此癡迷的公司建立了自己的網絡效應,這是很恰當的。被投資公司的員工可以進入一個Slack群組,該群組的目的似乎與YCombinator的Bookface相似。這是一個交流思想和接受同伴建議的地方。USV還提供"經理人訓練營"、"女性高管領導力計劃"和"CEO峰會"。

管理時機

USV是一位時機把握的大師。該公司已經顯示出挑選投資和退出的正確時機的靈巧能力。"時機選擇不是人們通常擅長的事情,CharlieO’Donnell說,"這非常罕見"。O'Donnell在成立自己的公司布魯克林橋投資公司之前是USV的第一位分析師。如前所述,USV抓住了社交媒體和加密貨幣的時機,在這兩個市場上找到了巨大的贏家。(USV還積極投資于領先的加密貨幣基金,包括MulticoinCapital。鑒于Multicoin的回報,這代表了另一個重大的勝利)。

同樣關鍵的是,USV似乎已經有效地退出了許多最大的頭寸項目。作為10億美元收購的一部分,該基金在其價值下降到僅有300萬美元之前,早已出售了其Tumblr股份。這個故事在Zynga身上發生了一個不太明顯的版本,據說USV在該游戲業務下滑之前就出售了其股份。這似乎也為Coinbase提供了很好的時機。

USV的訣竅不僅僅是運氣好。該公司有一本管理其贏家的游戲手冊。正如Wilson所寫的:"在這些上市前的流動性交易中,我們通常會尋求清算10%到30%的頭寸"。通過這樣做,公司鎖定了收益,降低了投資風險,并保留了進一步升值空間。

保持自律

今年4月,USV宣布它已經籌集了兩個新基金:一個2.75億美元的早期投資基金和一個3.5億美元的"機會基金"。對于一個具有如此地位和成功的公司來說,這些數字并不高,但它們與USV在規模方面的極端自律是一致的。該公司從來沒有募集過比這些最新化身更大的基金,因為他們認為過大的基金會影響回報。

USV在這方面的做法與行業趨勢相悖。許多備受矚目的基金都利用過去幾年的時間迅速擴大資產管理規模。前面提到的那位機構投資者說:"人們不會對錢說不。尤其是當他們成功的時候。USV是個例外。在我看來,他們是一個特殊的基金"。同一消息人士指出,"他們是極少數在基金規模上保持自律的基金經理之一"

***

USV的成功表明,風險投資可以是一種技巧性的游戲。如果你愿意思考、工作并保持自律性,即使是早期投資中看似僥幸的賭博也可以成為一種實踐,一種模式。

BenjaminGraham曾經說過:"成功的投資專家都是自律的、一致的,他們對自己所做的事情和如何做有大量的思考"。如果他今天還活著,這位被稱為華爾街院長的人不用走多遠就能找到同意他觀點的人。

翻譯:老雅痞

信息來源:readthegeneralist,作者:MarioGabriele

DeFi與TradFi的比較以及這對下一代創始人和資助者意味著什么。 熊市創造偉大的公司。 稀缺的資本和受抑制的市場需求相結合,迫使創始人和團隊在財政上變得節儉并專注于高價值活動.

1900/1/1 0:00:002021年,NFT呈爆炸式增長,創紀錄的NFT作品占據了各種報道,各種名人和巨人也加入進來。從世界上最古老的拍賣行蘇富比拍賣行,到路易威登、古馳、維薩、騰訊和螞蟻的入駐,NFT都被直接推到了頂峰.

1900/1/1 0:00:007:00-12:00關鍵詞:Waves、Bitfinex報告、Celsius、Circle1.支付寶上線“數字人民幣紅包”小程序;2.Waves創始人承擔超5億美元債務以避免USDN脫錨;3.

1900/1/1 0:00:00撰文:TrevorChow 2007年6月20日。 那天,貝爾斯登(BearStearns)救助了旗下兩家對沖基金.

1900/1/1 0:00:00本文翻譯自ADAM?Medium《TheRetrograderinaBearMarket:AnAnalyzeoftheMoatADAMBuiltforInvestors》近期加密市場行情的極端走.

1900/1/1 0:00:00今年以來,受到多國貨幣政策收緊和全球疫情反復的多重影響,加密市場轉入了劇烈的震蕩下行趨勢。根據CoinGecko的統計,6月14日加密市場的總市值跌破了1萬億美元關口,這是自2021年2月以來的.

1900/1/1 0:00:00