BTC/HKD+0.14%

BTC/HKD+0.14% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD+1.24%

LTC/HKD+1.24% ADA/HKD-0.6%

ADA/HKD-0.6% SOL/HKD+0.4%

SOL/HKD+0.4% XRP/HKD-0.55%

XRP/HKD-0.55%Waves公鏈的生態在一定程度上借鑒了Terra,面臨問題較大,FEI、FRAX等相對風險較低。

UST暴雷之后,去中心化穩定幣受到全面重創,截至5月18日,DAI和FRAX的流通量在本月分別下降26.6%%和44.8%。UST曾是最成功的去中心化穩定幣,某些去中心化穩定幣在機制上也部分參考了UST,下面將對常用的去中心化穩定幣進行介紹,并分析其風險。

TL;DR

目前常用的去中心化穩定幣都有對應的抵押資產或儲備金,大多數是ETH或穩定幣這類常用資產,少部分包含FXS、WAVES這些波動較大的資產。

USDN已經出現抵押不足的情況,且大部分USDN都閑置在Vires中,和Terra的情況類似,風險較大。

DAI已經經過市場的充分檢驗,也有明確的清算機制。即使在兩年前3.12暴跌導致出現壞賬的情況下,DAI的價格依然高于1美元,風險最低。

FeiProtocol的PCV雖然絕大多數都是ETH,但需要ETH跌至900美元以下才會出現資不抵債的情況。

FRAX各項數據健康,流動性充足,出現死亡螺旋導致項目失敗的可能性也比較低。

StarkNet正開發基于Rust的新開源定序器:1月31日消息,以太坊Layer2擴容解決方案StarkNet宣布正在開發新的StarkNet Sequencer(定序器),其在Apache 2.0許可下是開源的,首要目標是增加StarkNet吞吐量。

新的Sequencer將分階段實現,第一個模塊已可供社區審查,最終實現基于Rust的Sequencer完全取代當前基于Python的Sequencer。[2023/1/31 11:38:21]

DAI/MIM

MakerDAO是最早期的DeFi項目之一。用戶可以將資產存入MakerVaults,以超額抵押的方式鑄造穩定幣DAI。DaiStats數據顯示,DAI的發行量從5月1日的88.1億美元下降至現在的64.7億美元。

隨著協議的擴張,現在MakerDAO支持以多種方式鑄造DAI。

Terra將于下周發起新提案,通過銷毀9000萬Luna鑄造用于Ozone的UST:據Terraform Labs首席執行官Do Kwon推特消息,Terra將于下周發起新提案,通過燃燒銷毀社區池中9000萬Luna以鑄造用于Ozone的UST。這將使Luna總供應量減少9000萬,并使UST供應量增加大約3-40億美元。此次操作的副作用是將會產生大量的掉期費用,預計這將使LUNA的股權回報 (減去空投) 升至5倍。[2021/10/23 20:51:07]

1、超額抵押。以加密資產超額抵押的方式鑄造DAI,抵押品可以是ETH、WBTC等常用的加密貨幣,也可以是UniswapUSDC-ETH等LP代幣,這是DAI的主要鑄造方式之一。

2、錨定穩定模塊。錨定穩定模塊允許用戶以USDC、USDP、GUSD這三種中心化穩定幣直接兌換DAI,且通過這種方式發行的DAI超過DAI總量的46%,DAI和中心化穩定幣也越來越接近。穩定錨定模塊的推出為DAI的鑄造和退出提供了額外的途徑,以現在的數據計算,等于為DAI提供了約30億美元無滑點兌換的流動性。

3、現實資產。超額抵押現實資產鑄造DAI,目前以這種方式發行的DAI只有3000多萬。

JustBet將使用ChainLink Oracle優化去中心化游戲平臺:據官方消息,JustBet將通過使用ChainLink VRF來實現防篡改的隨機性,并使用ChainLink Price Feed來實現去中心化自主、高速這兩種安全可靠的Oracle解決方案,為去中心化游戲體驗鋪平道路,增強游戲的安全性和功能性。JustBet是一個去中心化透明、公平的游戲平臺。

ChainLink是通用連接智能合約中使用廣泛、安全的方式,目前在DeFi、保險和游戲領域獲得數十億美元的價值。[2021/4/22 20:48:20]

4、直接存款模塊。允許協議即時生成DAI,存入支持的第三方借貸池,而無需傳統抵押品,目的是為了確保借貸協議中的浮動利率低于Maker治理決定的目標利率。以這種方式鑄造的DAI約為1.18億。

加密貨幣超額抵押和錨定穩定模塊是MakerDAO中DAI的主要鑄造方式,這兩種方式也經過了時間的檢驗,MakerDAO對每一種方式鑄造DAI的數量進行了限制,風險較低。DAI在數百個DeFi項目中應用,形成了自己的護城河。

AbracadabraMoney中的MIM和DAI類似,采用超額抵押的方式鑄造,支持Yearn等協議中的生息資產為抵押品。MIM的發行量超過18億,杠桿倍數更高,風險高于MakerDAO。

JustSwap總流動性再次突破新高,達到13.45億美金:據最新數據,JustSwap總流動性再次突破新高,達到13.45億美金,24小時成交額達到1.03億美金,同比增長138.69%。目前JustSwap中受歡迎的資產交易對前三名為:USDT-TRX、WBTT-TRX、WIN-TRX,其中第一名USDT-TRX 7日成交額已達到2.65億美金。詳情見官網公告。[2021/3/31 19:32:45]

Frax

Frax是一種部分算法穩定幣,鑄造FRAX需要一部分的USDC和一部分FXS,協議允許用戶用1美元的USDC+FXS鑄造1FRAX,也允許銷毀1FRAX贖回1美元的USDC+FXS。USDC的占比稱為抵押率,FXS對應算法部分。若FRAX的需求高,算法部分的占比升高;若FRAX需求不足,算法部分的占比下降。從5月1日到現在,FRAX的流通量從27億下降到14.9億,降幅44.8%。

理論上,Frax也存在擠兌時發生螺旋死亡的可能性,且有多個Frax分叉項目已經失敗,但Frax卻經過了一年多時間的穩定運行,相對其分叉項目和UST,FRAX的風險相對較小。

JustLink已正式與Steem達成戰略合作伙伴關系:據官方消息,JustLink已正式與Steem達成戰略合作伙伴關系。據悉,JUST基金會已于2020年10月30日正式上線JustLink。JustLink是波場TRON網絡上的官方首個預言機項目,作用就是以最安全的方式向鏈上的智能合約提供現實世界中產生的真實數據,包括比如借貸價格、穩定幣匯率、金融衍生品價格、預測市場數據等。[2020/11/19 21:21:01]

1、Frax的抵押率當前為89%,協議中的穩定幣儲備較多,銷毀和鑄造FRAX對FXS的價格影響相對Terra中的UST和LUNA較小。

2、FRAX+3Crv池擁有超過13億美元的TVL,其中FRAX7.4億,3Crv5.7億;UniswapV3也中有1.76億美元的FRAX流動性。FRAX的流動性很好,絕大多數的FRAX都在各種DEX中提供流動性。Frax通過積累了大量的Convex治理代幣CVX,而Convex又通過veCRV控制著Curve的獎勵發放,因此Frax能夠通過Curve為自己的用戶發放獎勵,并沒有類似像Terra生態的Anchor這樣的協議積累大量未被利用的穩定幣。

3、Frax對鑄造和銷毀進行了限制,FRAX的流通量更穩定。只有當FRAX的價格高于1.0033美元時才能鑄造新的FRAX,當FRAX的價格低于0.9933美元時才能通過協議贖回。

4、Frax具備盈利能力,通過「算法市場運營控制器」,將儲備金用于Curve等協議的挖礦,目前協議通過AMOs獲得了3785萬美元的利潤。協議定期計算實際抵押率,若因為AMOs賺取收益等方式導致實際抵押率高于理論值,協議將會利用多余的資金鑄造FRAX,并購買FXS銷毀,既有利于擴大FRAX的規模,減少FXS的供應,也減少了套利者的參與。

從推出開始,Frax不斷進行著改進,如一開始從其分叉項目中吸取經驗,現在整體風險較低。除了美元穩定幣FRAX之外,Frax還推出了跟蹤CPI的FPI。

USDN

Waves公鏈的生態和Neutrino協議的算法穩定幣USDN的機制在一定程度上借鑒了Terra,用戶可以在Neutrino中實現1美元的WAVES代幣和1USDN間的互換。USDN的初始發行量為1億枚,從合約中解鎖的部分在市場上流通,解鎖部分才被記入總供應量。用戶兌換USDN的WAVES代幣計入儲備金,Neutrino并不能增發或者銷毀,隨著WAVES的價格波動,WAVES儲備對應的抵押率可以是0到正無窮大。若抵押率低于1,需要依靠拍賣治理代幣NSBT來調整。

USDN已經持續維持小幅度的脫錨,當前價格為0.976美元。Neutrino官網顯示,USDN發行量為8.7億,而對應的WAVES儲備金價值為3.06億美元,抵押率只有35.16%。

CoinGecko數據顯示,WAVES發行量1億枚,按6.44美元對應的WAVES市值為6.44億美元;NSBT價格為21.83美元,市值5932萬美元。USDN的市值已經超過WAVES和NSBT市值之和。

USDN的質押收益由Waves區塊鏈的LPoS共識算法提供,由儲備中的WAVES代幣質押產生,分發給USDN的質押者。

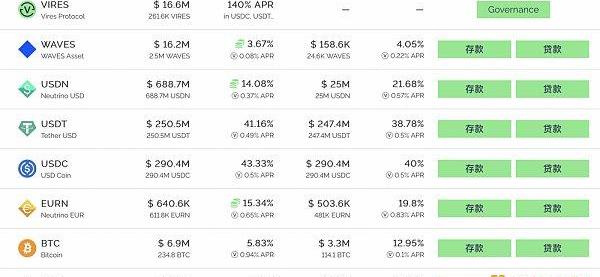

ViresFinance是Waves生態的一個借貸協議,允許WAVES、USDN、USDT、USDC、BTC、ETH等代幣間的借貸。數據顯示,ViresFinance中的USDN存款約有6.89億,借款只有2500萬,超過76%的USDN在ViresFinance中閑置,這部分USDN也可以獲得Neutrino的質押獎勵。

Vires提供了一種以穩定幣USDT和USDC為抵押品,借入USDN和WAVES做空的場景。但是目前幾乎所有的USDT和USDC都被借光,這部分存款用戶可能無法贖回自己的抵押品,存在較大的風險。

USDN和整個Waves生態面臨著較大風險,USDN已經儲備不足,且發生擠兌時還可能造成WAVES的螺旋下跌。大量存款閑置在ViresFinance中,這一點和Anchor類似,且USDN的質押獎勵已經大幅下降。若想通過存入穩定幣USDT和USDC,借入USDN和WAVES做空,也可能面臨無法贖回USDT和USDC的風險。

FEI

FeiProtocol允許用戶以1美元的資產鑄造算法穩定幣FEI,也允許用戶將FEI贖回為1美元的資產,它推廣了PCV的概念,可以將協議持有的各種資產用于創造收益。

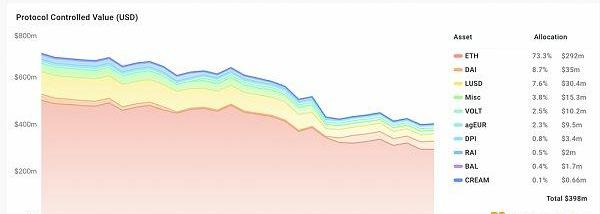

一開始的FEI以ETH鑄造,現在已經改為DAI,PCV中的絕大多數資產依然為ETH。根據FeiProtocol官網數據,協議鑄造的FEI約為3億,用戶鑄造的FEI約為2.3億。PCV持有的資產價值3.98億美元,其中ETH占比73.3%,DAI占比8.7%,LUSD占比7.6%。

理論上,若ETH價格繼續大幅下跌,FeiProtocol也存在資不抵債的可能性。根據PCV資產和FEI的發行情況計算,ETH價格需要跌到900美元以內才會出現資不抵債的情況。

撰文:蔣海波?

KeyTakeaway 藍海市場是一種新興市場,利潤率高,不存在惡性競爭;而紅海市場是已知且競爭激烈的市場,有著較高的壁壘和嚴格的行業競爭規則.

1900/1/1 0:00:00NFT行業內卷程度,絕不亞于任何一個行業。已出現競爭對手之間的互相抹黑,甚至出現了系列訴訟案件。“挖坑式”NFT維權層出不窮.

1900/1/1 0:00:00原文標題:《2022年所有權經濟的最新進展》在萬維網發展的30年里,少數公司控制了大部分用戶注意力和廣告收入,封閉的生態系統阻礙了獨立開發者的創新.

1900/1/1 0:00:00ScottMoore近期做客Crypto,Culture,&Society,討論公共物品、社區參與和我們建設宜居未來所需要的工具。 Web3社區本質上根植于對未來的極大樂觀和希望.

1900/1/1 0:00:00頭條 ▌DoKwon:重建Terra網絡提案現已開啟投票5月18日消息,Terra創始人DoKwon發推稱,Terra治理提案#1623現已上線.

1900/1/1 0:00:00音樂和Web3的未來不僅取決于基礎技術本身,還取決于市場營銷、文化以及公眾對生態系統的看法。我們圍繞這一主題構建了許多新興的研究議程,強調了意見領袖的核心作用以及他們的行動在推進(或阻礙)音樂/.

1900/1/1 0:00:00