BTC/HKD+0.42%

BTC/HKD+0.42% ETH/HKD+0.32%

ETH/HKD+0.32% LTC/HKD+1.45%

LTC/HKD+1.45% ADA/HKD+0.03%

ADA/HKD+0.03% SOL/HKD+0.89%

SOL/HKD+0.89% XRP/HKD+0%

XRP/HKD+0%DeFi死了嗎?一個DeFi投資者的看法

總鎖倉價值(TVL)從1月份的超過2400億美元下降到今天的約1100億美元(-55%)。

與此同時,人們紛紛轉向安全的USDC和DAI穩定幣,它們的收益率已跌至2%以下,即收益不能用以支付一些垃圾代幣。

即使進一步在這條風險曲線上來看,以對Uniswapv3上非常活躍的ETH/USDC資金對為例,預計獲得12%左右收益。但撤出資產時,像這種風險資產和穩定幣的組合將會面臨確切的無常損失。

雖然LUNA/UST的失敗是由于其算法穩定幣固有的低儲備決定的,但也有許多DeFi漏洞讓投資者的資本一夜之間盡數被吞。

日本加密交易平臺正推動放松保證金交易規則以促進該行業發展:金色財經報道,日本加密貨幣交易平臺正在推動放松對保證金交易的限制。根據日本虛擬和加密資產交易協會的數據,許多業內人士希望允許散戶投資者的杠桿率達到4至10倍,而目前客戶最多可以通過借款達到兩倍。

該協會副主席Genki Oda在接受采訪時表示,改革杠桿規則可能會使日本對加密貨幣和區塊鏈公司更具吸引力,這一舉措將鼓勵更多的加密交易。Oda補充說,日本的加密交易平臺正在就建議的杠桿限制達成共識,并可能在下個月將他們的提議提交給金融廳。(金十)[2023/6/20 21:49:20]

是否應該相信還有機會以風險調整的方式可持續地獲得收益?簡短回答,是的——但你必須變得更聰明才能做到。

巨鯨地址在過去兩天內買入超6.3萬枚RPL:5月3日消息,據 Spot On Chain 數據顯示,域名為 rethwhale.eth 的巨鯨在過去兩天內以均價 47.63 美元的價格買入 6.377 萬枚 RPL(合計 304 萬美元)。最近一筆交易是 13 小時前,該巨鯨將 700 枚 ETH 交易為 2.7 萬枚 RPL,持有量在 RPL 持有者之中排 22 名。[2023/5/3 14:40:13]

首先,這一切的可持續性如何?

DeFi收益率受兩個主要因素影響:

1.杠桿需求

2.網絡活動產生的費用

看看兩者的趨勢

數據:62,300,000枚XRP從Bitso轉移到未知錢包:金色財經報道,據Whale Alert監測數據顯示,62,300,000枚XRP(價值約21,734,574美元)從Bitso轉移到未知錢包。[2022/12/19 21:52:40]

散戶對杠桿的需求是周期性的,并且與價格變動高度相關。在更看漲的市場行情中,散戶在尋求提高風險/回報。在價格劇烈下跌過程中,許多人已被清算。

然而,散戶杠桿需求更好的晴雨表,是看永續資金費率,目前的永續資金費率依然很高。在分析了以往的資金費率后,我們可以看到,比如ETH這樣的資產,無論是資產的多頭還是空頭,仍然存在相當大的需求。

與此同時,用杠桿執行市場中立策略的投資高手,他們的需求是穩定的。例如,一個常見的對沖基金交易是借款買入ETH幣,賣出期貨,并通過持有到期的ETH敞口來獲利

德國商業銀行:歐洲央行或將首次加息75個基點:9月2日消息,德國商業銀行利率和信貸研究主管Christoph Rieger表示,如果歐洲央行下周選擇加息75個基點(其概率為近75%),這將是其首次如此大幅度的加息。他在一份報告中表示:“歐洲央行從未加息超過50個基點,而德國央行上次加息75個基點可追溯至1992年。”Rieger說,雖然不確定性很高,但75個基點的更大幅度加息的理由更有說服力,預計9月份將加息75個基點,隨后10月份加息50個基點,12月份和明年2月份各加息25個基點。(金十)[2022/9/2 13:04:59]

這種價差被稱為“基差”,而像這樣向上傾斜的期貨曲線被稱為“期貨溢價”。它反映了機構投資者對加密生態系統的廣泛興趣。期貨溢價最近一直持續,但隨時可能消失。

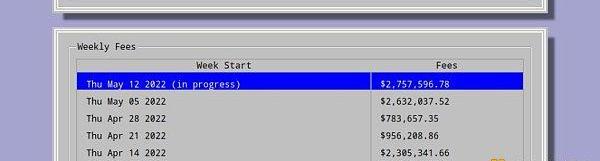

撇開杠桿需求不談,對DeFi投資者來說,更讓人感到高興的是DeFi協議產生費用。以下是CurveFinance在近期市場波動中產生的每周費用。

這些費用打破了記錄,并再次證實了我們的觀點,即我們希望長期擁有像CRV和CVX等生產性資產,而且估值倍數、平均成本(DCA)低。

例如,CurveFinance(CRV)是主要做穩定幣交換的自動化做市商。CRV幣目前以0.06的市值/總鎖倉價值比率進行交易。

因此,如果進行流動性挖礦,你將需要根據供需市場,動態調整你的穩定幣挖礦和藍籌幣挖礦分配。像CRV這樣的平臺提供了反周期的機會,獲得利潤且不會長期鎖定。

因此,隨著收益穩定,你主要需要運用一些低風險的創新。我們成功實施的一項策略稱為“Skew?Farming”

在這里,我們與一個由風投機構支持的DeFi協議取得了合作,建立市場中性回報策略。從本質上講,這是一個套利機會,我們在資產上同時持有多頭和空頭,但是在不同的平臺上。

通過定制,我們可以很容易將其擴展為系統策略,用信號和交易API進行編碼。

我們還與享有盛譽的Index?Coop共同研究包括資金套利策略在內的其他策略。

最后,我們正在增加對有真實案例的DeFi協議的接觸。

Goldfinch允許現實世界的借款人以本國貨幣貸款。在后端,像我這樣提供流動性資產的人提供加密貸款,并以?12-14%的年收益率從優質借款人那里賺取利潤。如果發生違約,這將被風險較高的劣后級吸收。

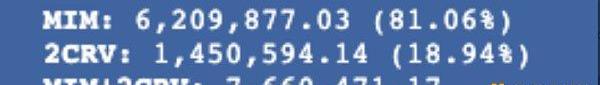

只要您身邊有筆記本電腦,可以持續關注借貸池子里的不平衡狀況,就能收到諸如Tron和USDD和USN這類幣種的實時消息。另一個例子,在Arbi上MIM2CRV使用?Beefy目前支付23.6%的年收益率,下面是Curve池。

但是一旦考慮了存款、取款和操作費用,即使是在L2上的資金周轉也可能非常低效。老實說,我不知道有多少人可以在數百萬美元的存款中獲得幾百/幾千美元。

總而言之,你最好能多學習了解這一切的來龍去脈。如果你有一些寫代碼的技能,構建一些系統化的策略,或許還可以學習如何將它們與添加了alfa的內存池瀏覽器集成。

Andgenerallyspeaking,asever-shorteuphoriaandbuyextremefear.Takeprofitsandenjoythesummer.

一般來說,一如既往是——狂熱時做空,極度恐懼時買入。希望你發大財,并享受這個夏天。

原文:Ξhuf@hufhaus9;譯文:金色財經一朵云

什么是生成藝術 生成藝術是當代藝術創作的一種形式,這一詞的使用最早可以追溯到20世紀60年代計算機圖形學.

1900/1/1 0:00:00對很多人來說,NFT意味著上傳的“jpeg圖像”,你可以購買并轉手牟利。然而,當前圍繞數字藝術和收藏品的炒作和應用揭示了NFT的一系列新的可能性和用例,而不僅僅是作為圖像和藝術.

1900/1/1 0:00:00目前,數字人民幣試點城市包括北京、天津、河北、大連、上海、蘇州、浙江、福建、青島、長沙、廣東、海南省、重慶、成都、西安等23個地區.

1900/1/1 0:00:00親愛的金色財經用戶: 由金色財經孵化的「金色數藏META」數藏平臺,將于2022年5月17日-27日開展「520,來金色Pick你的數藏女神」活動,參與即有機會獲得神秘數字藏品.

1900/1/1 0:00:00Apr.2022,Grace?DataSource:FootprintAnalytics?2018年.

1900/1/1 0:00:00USDT是市場上最大的雷,這應該是行業中絕大多數人的觀點,在前兩個月USDT瘋狂增發的時候,不少文章都表示USDT這樣毫無節制的增發,風險越來越大,暴雷隨時有可能發生.

1900/1/1 0:00:00