BTC/HKD+0.39%

BTC/HKD+0.39% ETH/HKD-0.09%

ETH/HKD-0.09% LTC/HKD-0.23%

LTC/HKD-0.23% ADA/HKD+0.07%

ADA/HKD+0.07% SOL/HKD+1.32%

SOL/HKD+1.32% XRP/HKD-0.42%

XRP/HKD-0.42%概要

穩定幣簡史

DAI的崛起

DAI如何保持掛鉤

4pool對DAI的影響

穩定幣簡史

穩定幣現在是去中心化金融(DeFi)經濟的基石。沒有前者,后者不太可能以目前的方式運作。

雖然USDT和USDC等名字通常會在圍繞穩定幣的所有對話中都會被提及,但截至撰寫本文時,實際上共有75種不同的穩定幣正在DeFi生態系統中處于活躍狀態。

除了現存穩定幣的數量之外,穩定幣的概念一開始也不是那么新鮮。當然,這個概念只是在最近幾年才真正爆發,但這個想法本身早就已經被探索過了。

1996年,E-Gold作為一種完全由黃金和白銀支持的數字貨幣成立。就意圖和目的而言,E-Gold是有史以來第一個穩定幣。2006年,LibertyReserve作為一種中心化數字貨幣服務誕生,它的用戶能夠以假名的方式與其他用戶進行貨幣兌換。

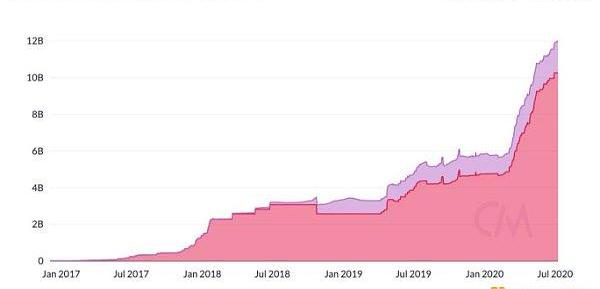

當然,如前所述,實際上直到2020年,穩定幣才真正開始流行起來。

為什么穩定幣突然流行起來?

傳統金融系統存在的問題和DeFi的興起

正如本文所探討的那樣,全球金融體系是支撐我們社會的基礎,讓我們的社會能夠發揮職能。它代表了一個普遍的普遍系統,它使我們所知道的生命成為可能,沒有它我們根本無法進步,甚至無法生存。

PeckShield:Justin Sun相關地址借入5980萬枚DAI存入MakerDAO產生收益:金色財經報道,PeckShield監測顯示,Justin Sun在Ethereum上標記的地址將70,290枚wstETH(1.474億美元)、4500萬枚USDD和5,008.9枚ETH(900萬美元)轉移到中間地址0xBCb7...07df1。0xBCb7...07df1已提供6.7萬枚wstETH并從MakerDAO借入5980萬枚DAI,然后將這些DAI提供給MakerDAO以產生收益。[2023/8/11 16:20:30]

實體之間如何進行價值交換,以及如何激勵人們在日常生活中做可能使他人受益大于自己的事情?

因此,金融體系是我們生活的基石,我們非常依賴它。

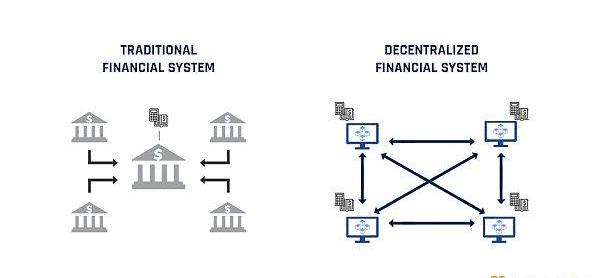

然而,由于傳統系統內的所有金融服務都依賴于某種中央權威,這種中心化的“中心輻射”金融系統,或簡稱“CeFi”,確實存在很多風險。其中包括管理不善、欺詐和腐敗,等等。

此外,經濟大蕭條揭示了這種“中心輻射”架構的致命缺陷,幾個大型中心化金融機構的資產負債表問題引發了經濟崩潰和全球衰退開始的多米諾骨牌效應。

這最終催生了DeFi生態系統,該生態系統旨在創建一個開源、無需許可且透明的金融服務生態系統,該生態系統可供所有人使用,并且無需任何中央授權即可運行。

隨著DeFi的興起,穩定幣自然也出現了反彈。這是因為穩定幣是價格穩定的數字資產,其行為有點像法定貨幣,但保持了加密貨幣的流動性和實用性。它們通常與法定貨幣掛鉤,最受歡迎的是美元。

DigiDaigaku:Dragon Egg空投已結束:金色財經報道,DigiDaigaku在其官方社交媒體賬號上宣布Dragon Egg空投已結束,同時DigiDaigaku還表示如果用戶錯過了此前官方報名,目前還有2500個免費Dragon Egg在FreeNFT平臺上提供。Dragon Egg于上個月12號為該生態系統NFT持有者(包括Genesis、Heroes和Super Villains)啟動空投,以幫助嬰兒龍成長進化。[2023/3/17 13:10:00]

由于加密資產的波動性,穩定幣自然是大多數DeFi協議作為價值存儲的最佳選擇。因此,當用戶想要從一種加密資產交換到另一種時,它們通常也充當中介資產。

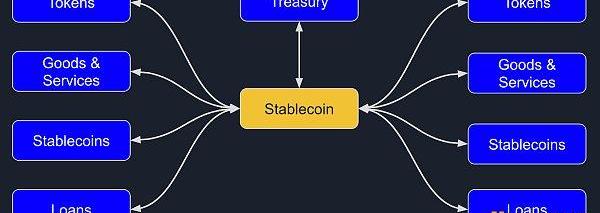

作為DeFi生態系統中穩定幣效用的直觀表示,下面是我們提出的表格:

綜上所述,穩定幣主要有四個主要用途:

作為價值存儲,并保持價值免受波動

充當交換媒介以促進點對點交易

具有可預測目標價格的記賬單位

債務清償延期付款標準

去中心化穩定幣

但是,當然,加密社區永遠不會固步自封。像往常一樣,他們想要更多。他們認為USDT和USDC等領先的穩定幣過于中心化。

他們想要一個去中心化的穩定幣。

DAI的崛起

簡而言之,DAI是第一個成功維持其掛鉤的去中心化穩定幣。在DAI之前,許多其他人嘗試過但都失敗了。其中包括EmptySetDollars(ESD)和DynamicSetDollars(DSD),等等。

MakerDAO新增支持MATIC作為Dai抵押品:9月2日消息,MakerDAO上線MATIC-A金庫,新增支持MATIC作為Dai抵押品,用戶可通過抵押MATIC發行DAI。其中MATIC-A金庫穩定費為3%,清算比率為175%,債務上限為1000萬DAI,目標可用債務為300萬DAI。[2021/9/2 22:54:04]

那么DAI是如何成為第一個成功維持其掛鉤的去中心化穩定幣的呢?

在2017年成立后,DAI采用了一種單一抵押品DAI(SAI)系統,其中DAI以ETH作為唯一可用的抵押品借入,而DAI的供應取決于抵押品的總價值和抵押率。

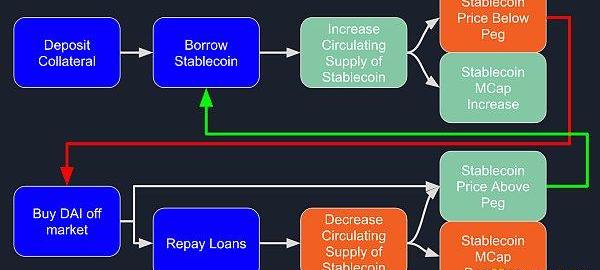

作為由抵押債務頭寸支持的穩定幣,DAI經濟中的未償貸款對于DAI維持其掛鉤的能力發揮著重要作用。

當DAI高于掛鉤匯率時,將激勵借款人用他們的抵押品獲得更多貸款,并在市場上出售DAI。結果,這增加了DAI的循環供應,使DAI重新掛鉤。

另一方面,當DAI低于掛鉤時,將激勵借款人以折扣價從市場上購買DAI,以廉價償還貸款。結果,這給市場上的DAI帶來了購買壓力。此外,如果在Oasis上償還貸款,則退回的DAI將不再流通,進一步幫助DAI保持其掛鉤。

上述良性循環可以使DAI保持掛鉤。2019年11月,多抵押品DAI(DAI)發布。這是對SAI的升級,因為它允許多種資產作為抵押品。從理論上講,多元化的資產組合應該為鑄造的DAI提供更好的支持,并同時加強其與美元的掛鉤。

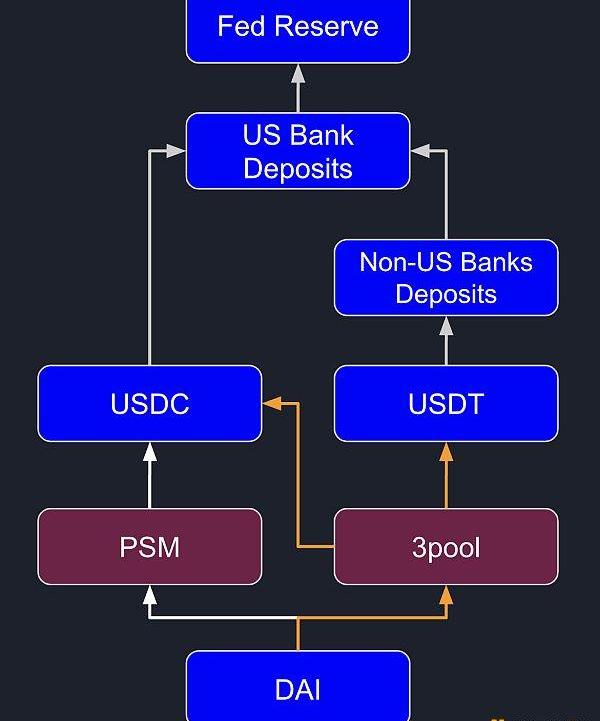

下面是DAI工作原理的直觀表示:

Certik復盤Yearn閃電貸攻擊:黑客完成5次DAI與USDT從3crv中存取操作后償還閃電貸:Certik發布文章,復盤Yearn閃電貸攻擊。黑客操作的具體操作如下:

1.利用閃電貸籌措攻擊所需初始資金。

2.利用 Yearn.Finance 合約中漏洞,反復將 DAI 與 USDT 從 3crv 中存入和取出操作,目的是獲得更多的3Crv代幣。這些代幣在隨后的3筆轉換代幣交易中轉換為了USDT與DAI穩定幣。

3.完成5次重復的DAI 與 USDT 從 3crv 中存取操作后,償還閃電貸。[2021/2/5 18:57:51]

3Pool和掛鉤穩定性模塊在維持DAI掛鉤中的重要性

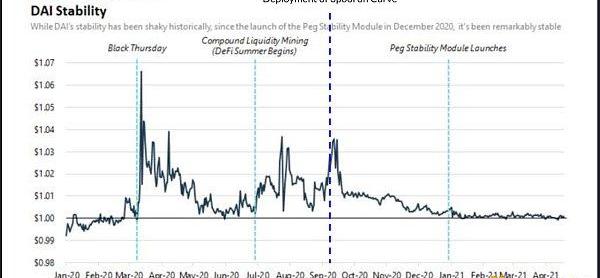

但是,如果我們從DAI的價格圖表中觀察,很明顯即使在多抵押品DAI發布之后,DAI仍然遭受著超出穩定幣應該看到的水平的波動。

資料來源:來自Messari

此后,在CurveFinance上部署3pool之后,我們才能開始看到DAI的波動性得到更有效的管理。

接下來,掛鉤穩定性模塊于2020年12月推出。從那時起,DAI一直能夠在很小的偏差范圍內保持與美元的掛鉤。

從這些觀察中,我們可能可以將DAI在維持其掛鉤方面所取得的成功歸功于CurveFinance以及PSM上的3pool的部署,而不是因為它得到了ETH、WBTC等替代加密貨幣的支撐。

Yearn v1 DAI金庫已將資金轉移至3pool yVault:1月24日,yearn.finance官方公布項目周報。內容顯示,v1 DAI yVault已解除原戰略,將資金轉移到一個新戰略中,存入3pool yVault。[2021/1/24 13:18:53]

為了進一步證實這一說法,讓我們看一下另外兩種去中心化穩定幣TerraUSD(UST)和Frax(FRAX),后者部分由抵押品支持,部分由算法支持。另一方面,UST是完全算法的,直到最近都沒有抵押品或金庫來支撐它。

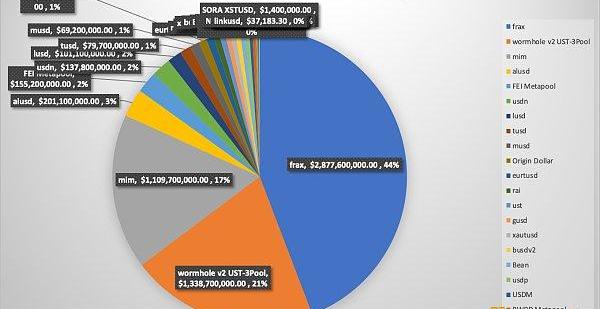

上述情況與FRAX和UST是對3poolTVL的兩個最大貢獻者的事實結合起來,揭示了3pool以及巨額賄賂,這確實是FRAX和UST保持掛鉤能力的關鍵因素。

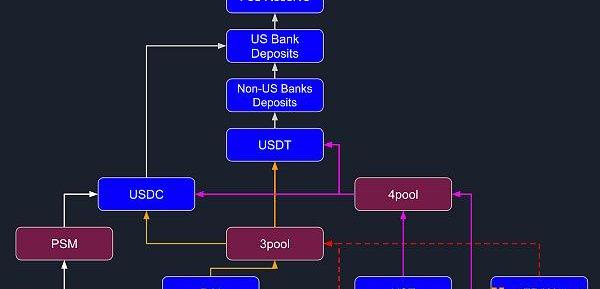

資料來源:來自SébastienDerivaux的Crypto101

關鍵假設#1

考慮到上述邏輯,我們可以在這里做出一個關鍵假設:DAI作為穩定幣的成功很大程度上取決于3pool和PSM。

那么,DAI真的是去中心化的穩定幣嗎?

有了上面的關鍵假設,很明顯我們必須更好地了解3pool和PSM是如何工作的,以便評估DAI是否真的可以被視為去中心化的穩定幣。

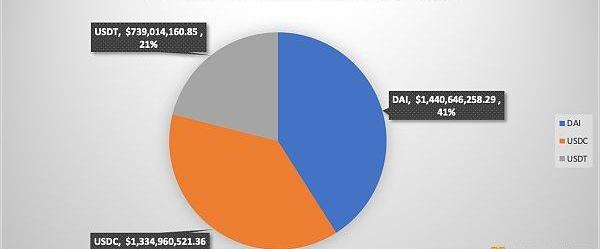

3pool

3pool是CurveFinance上的一個流動性池,由DAI、USDC和USDT構成。截至撰寫本文時,根據以下構成,該池的TVL為35.4億美元:

資料來源:CurveFinance

綜上所述,很明顯,DAI與USDT和USDC的深度流動性無疑在幫助DAI保持掛鉤方面發揮了作用。此外,CurveFinance是一家自動做市商(AMM),它提供了一種高效的方式來以低滑點和費用交換代幣,這是我們在維護DAI掛鉤時不能低估的另一個因素。

本質上,DAI本質上是通過3pool直接與USDC和USDT掛鉤。

MakerDAO的PSM

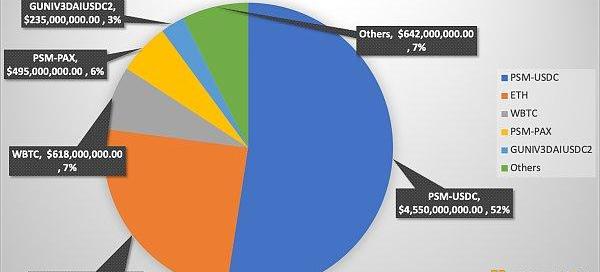

除了3pool,如前所述,MakerDAO還部署了PSM來幫助DAI與它的掛鉤。

簡而言之,PSM允許借款人以100%的抵押比率使用USDC作為抵押品來鑄造DAI,而不會產生任何費用。對于PSM,與3pool的情況一樣,MakerDAO本質上是直接將DAI與USDC掛鉤。

截至撰寫本文時,超過一半的DAI由USDC通過PSM支持。

來源:MakerBurn

關鍵假設#2

從上面我們可以得出另一個關鍵假設:由于DAI使用USDC和USDT作為維持其與美元緊密掛鉤的生命支持形式,它可以被認為是USDC和USDT的某種代理。

資料來源:來自SébastienDerivaux的Crypto101

4pool會終結DAI嗎?

這就引出了我們今天要解決的最重要的問題——DAI會死在4pool手中嗎?

通過最近的公告和更新,4pool處于非常有利的地位,成為CurveFinance上超過3pool的首選穩定幣池。

截至撰寫本文時,3pool由CurveFinance上的34項資產組成,TVL為65.1億美元。

資料來源:CurveFinance

在這里,需要注意的是,作為3pool的TVL的兩個最大貢獻者,Frax和UST將成為4pool的一部分。

這意味著4pool本質上是3pool上的吸血鬼攻擊媒介,因為FRAX/3Crv和UST/3Crv占所有與3Crv合并的池的TVL的65%。可能發生的情況是,一旦部署了4pool,UST和FRAX可能會首先從3pool中刪除其TVL。

如果發生這種情況,我們肯定會看到更多來自3pool的項目跟隨UST和FRAX的腳步,因為預計UST、FRAX和4pool幫派的其他成員將以賄賂的形式提供激勵措施。

讓我們進一步講。如果BadgerDAO、OlympusDAO和Tokemak也加入了Frax和UST的4pool。因此,該集團持有的CVX合計占DAO持有的所有vlCVX的62%以上。

有了這么大的火力來影響通過ConvexFinance在Curve上的規范投票過程,相信這次對3pool的吸血鬼攻擊很可能會成功是非常合理的。

此外,為了進一步證實我們的論點,即流動性將從3pool流入4pool,TerraformLabs(TFL)和FRAX一段時間以來一直是Votium的兩大賄賂貢獻者。這似乎不會很快改變。

自2021年9月以來,Frax和TFL分別提供了總計5540萬美元和2320萬美元的賄賂。因此,這可能會導致最初與3pool合并的其余代幣切換到4pool。

關鍵假設#3和結論

由此,我們可以在邏輯上做出最后一個關鍵假設,即3pool可能會失去其在DeFi生態系統中作為基礎穩定幣池的地位。

由此而來,并遵循我們上面列出的所有關鍵假設的邏輯——由于3pool是考慮DAI錨定穩定性的重要因素,這可能會導致負面的級聯效應,從而對DAI造成巨大打擊DAI掛鉤的強度。

這一切將如何發展還有待觀察,但至少在接下來的幾個月里,我們所有人都必須謹慎地密切關注這一領域的進程。

綜上所述,你覺得穩定幣元老DAI會走向滅亡嗎?或者說MakerDAO接下來作出如何應對?

原文:Bybit

2022年3月19日,知名國際銀行匯豐銀行在TheSandbox中購買了一塊虛擬土地,成為了第一家入駐TheSandbox的全球性金融服務機構,這引起了市場的廣泛關注.

1900/1/1 0:00:00本課主題:跨鏈:技術與發展課程介紹:隨著區塊鏈技術不斷發展,越來越多公鏈、聯盟鏈被我們熟知,關于跨鏈的研究從來都是熱潮迭起,區塊鏈經過幾年的喧囂、沉淀、升華,落地應用的成熟發展.

1900/1/1 0:00:00入場券難求。 2021年可謂是NFT的元年,Uniswap一雙襪子賣16萬美元,推特創始人五個單詞拍出250萬美元,這一切都讓人覺得不可思議.

1900/1/1 0:00:00《措施》指出,依托深圳金融科技研究院等載體,積極對接中國人民銀行,深化數字人民幣的研發應用與國際合作。吸引數字人民幣相關的重大基礎設施落地深圳,培育數字人民幣產業生態.

1900/1/1 0:00:00品牌營銷,永遠能一次次地踩進相同的大坑里。左邊是奢侈品牌拔地而起燈光閃耀的大樓,右邊是國際美妝龍頭發布新品的巨幅廣告,往前是看不見盡頭的紅毯,抬頭,「welcome」的字樣閃爍在這片時尚街區的穹.

1900/1/1 0:00:004?月?16?日公布的最新一期?CFTC?CME?比特幣持倉周報顯示,統計周期內比特幣出現了超過?5000?美元的大幅下跌,幣價時隔近一個月再度跌破?40000?整數關口.

1900/1/1 0:00:00