BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-1.27%

ETH/HKD-1.27% LTC/HKD-0.26%

LTC/HKD-0.26% ADA/HKD+4.74%

ADA/HKD+4.74% SOL/HKD-0.43%

SOL/HKD-0.43% XRP/HKD-0.9%

XRP/HKD-0.9%去中心化金融最顯著的特征之一是“收益”概念的流行。為了吸引用戶,新協議每天都在宣傳高得離譜的數字:這些代APR為97%,這些代幣的APY為69,420%等等。當然,DeFi的這個特性也是讓新人懷疑的地方。當典型儲蓄賬戶的利率為0.5%時,你從未聽說過的區塊鏈上的新協議怎么可能賺取10億%?

本文將揭開DeFi收益概念的神秘面紗,我們將列出DeFi協議為其客戶提供收益的最常見機制,特別是,我們將提出以下論點:

DeFi收益來自于底層DeFi協議的價值,因此,使用產生收益的DeFi協議來鎖定你的資金是在押注該協議本身具有內在價值。?

“產量”的定義

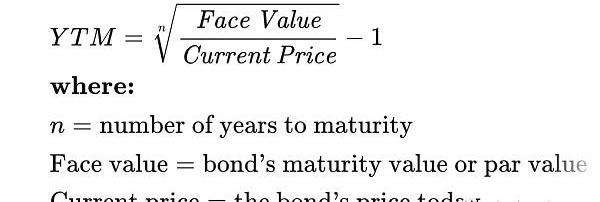

出于本文的目的,我們將收益率定義為財務狀況預期產生價值的比率。這與TradFi對債券“到期收益率”的定義大致一致,即債券在當前價格下達到面值的利率。從廣義上講,如果你持有1.0單位的價值,并將其存入一個收益率為10%的協議,那么一年后你應該期望擁有1.1單位的價值。

面值

注意我在上面是如何使用“價值”這個詞,如何定義“價值”??事實是,這取決于您:了解價值面額是了解DeFi收益的關鍵。

例如,假設DeFi協議提供1,000%的收益來質押其原生資產代幣。代幣目前的交易價格為每枚硬幣2美元。你拿100美元,購買50個代幣,并質押全部金額,并期望在年底收到50*1,000%=500個代幣。

一年過去了,你確實收到了500個代幣的回報:你已經獲得了1,000%的收益!但現在,這些代幣每個只需1美分,這意味著您的500個代幣總價值5美元,以美元計算,您遭受了95%的損失。另一方面,如果每枚代幣的價格為20美元,那么您現在有10,000美元的籌碼,以美元計算的收益率為10,000%。

關鍵是:你是否認為這些代幣的1,000%收益率高于美元價值95%?的損失取決于你,這取決于你是否認為這些代幣的內在價值高于美元。??

CoinDCX推出DeFi移動應用程序Okto:金色財經報道,印度加密貨幣交易所CoinDCX于周五推出了去中心化金融(DeFi)移動應用程序Okto,旨在緩解加密消費者向DeFi的過渡。Okto的目標是幫助用戶“通過其內置錢包安全地導航DeFi并從多個DEX跨鏈訪問數千個代幣”,并“隨時隨地交換加密貨幣,并通過訪問DeFi中最好的流動性池來最大化其收益。”該產品是無密鑰的,因為用戶只需要一個基本的電子郵件和電話號碼,這些號碼由多方計算(MPC)技術保護,用戶可以避免管理冗長的私鑰。(coindesk)[2022/8/26 12:50:30]

該示例用于說明要了解協議的收益,您必須了解支付收益的資產,收益支付資產價值的潛在波動是需要考慮的風險。

計算產量

即使有正確的價值面額,計算收益率的方式也可能存在很大差異。當您看到收益率極高時,您應該注意以下一些常見方面。

APR與APY:年度百分比率是您每年累積的附加價值量。年收益率是假設復利,您每年累積的附加價值量。根據具體的協議,假設復利可能有意義,也可能沒有意義;使用更適合協議的數字。

回溯期:你在DeFi協議上看到的APY數據可以基于過去某個時間段的數據:可能是過去的一天、過去的一周、過去的一年或其他任何時間。鑒于市場波動、協議性能等的可變性,預計APY可能會發生巨大變化。因此,預計的APY可能與實際APY相似,也可能與實際APY不同,具體取決于過去和未來的市場狀況。通過了解計算協議APY數據的時間范圍來降低這種風險。

解釋APR:APR代表年度百分比率,它是實際的年回報率,不考慮復利的影響。?

解釋APY:APY代表年溢率百分比,它是實際的年收益率,考慮了復利的影響。

收益機制

DEX/AMM

去中心化交易所(DEX)和自動做市商(AMM)是收益生成協議的典型示例。它們是金融工程領域的一項開創性成就,被稱為“DeFi的零對一創新?”。

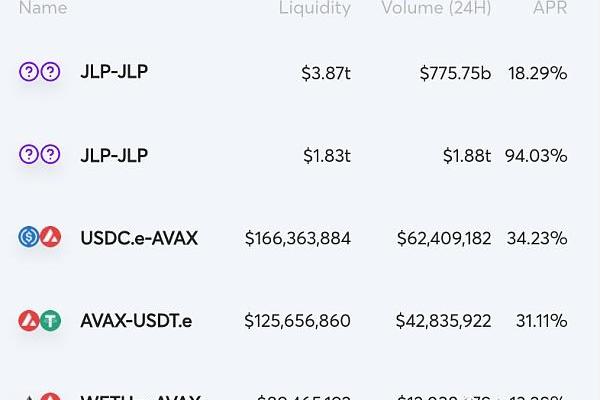

它們的工作方式如下:流動性提供者(LP)將成對的代幣存入流動性池。這些池的目的是允許交易者在沒有中介的情況下將一種代幣換成另一種代幣;匯率是根據常數乘積等公式通過算法確定的。作為存入這些代幣的回報,LP會收到向交易者收取的部分費用,與他們提供的資金池流動性成正比,通常以池代幣的面額向交易者收取費用。

數據:DeFi鎖倉量為1665億美元:金色財經報道,據Debank數據,當前DeFi全網鎖倉量(TVL)達1665億美元。目前鎖倉量最多的三個協議分別是:1.Maker(173億美元)、2.Curve(168億美元)、3.PancakeSwap(165億美元)。[2021/11/20 7:00:47]

例如,在過去24小時內,TraderJoeUSDC-AVAX池收到了15.6萬美元的交易費,支付給了LP。鑒于該池的總價值為1.66億美元,這對應于流動性提供者的年利率為15.6萬美元*365/1.66億美元=34.2%。

傳統金融中的類似設置將是一個集中的訂單簿,它跟蹤市場上資產的最高出價和最低要價。最大的區別在于,在TradFi設置中,收取交易費用的是交易所和經紀人,而在DeFi中,收取相同費用的是LP。在DeFi中,任何人都可以參與做市的任何方面,這是一個美妙的事實。

LP并非沒有風險:如果代幣的相對價值發生顯著變化,LP可能會遭受無常損失。對于任何DeFi協議,智能合約也存在黑客攻擊和漏洞利用的風險。

但從根本上說,DEX和AMMLP的收益來源很明確:它們來自交易費用。交易者愿意支付這些費用,因為DEX和AMM正在提供有價值的服務:流動資金池和交換資產的自動算法。交易對越受歡迎,交易量越大,費用越高,LP的收益也就越高。換句話說,收益來源于底層協議的價值。

借貸池

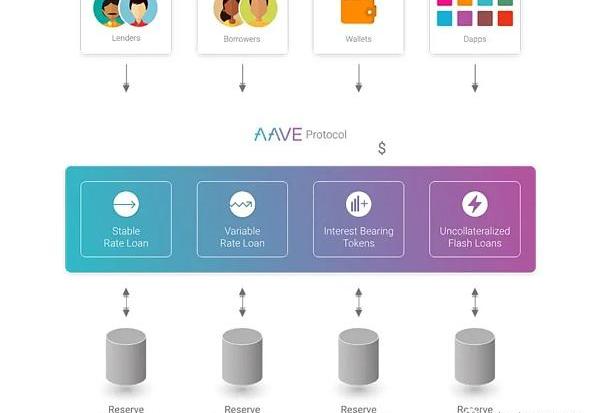

借貸池與DEX/AMM類似,都是為了提供流動性。不同之處在于流動性是以債務而不是銷售的形式提供的。?

我們以AAVE為例。用戶可以將他們的資金存入借貸池,并期望從中獲得可變利率或固定利率。另一方面,借款人可以存入資產作為抵押品,并以抵押品的一定比例的價值從任何其他資產中取出貸款。只要抵押品的價值相對于貸款不低于某個閾值,貸款就保持“健康”,借款人有無限時間償還貸款,包括利息。然而,當抵押品的價值低于閾值時,它會被清算并取消債務。?

加密交易平臺Defy完成550萬美元種子輪融資:11月18日消息,印度社交加密交易平臺Defy完成550萬美元種子輪融資,Y Combination、Goat VC、JAM Fund和Goodwater Capital參投。Defy正在打造一個基于社交和社區的加密貨幣交易所。該平臺允許用戶創建個人資料并分享加密交易組合,與朋友和關注者互動。新資金將用于在工程、產品和其他垂直領域擴展團隊。(inc42)[2021/11/18 22:01:39]

例如,借款人可能想在USDC中貸款以支付他們的雜貨費用。為此,他們存入ETH,兩種情況會導致他們的ETH被清算并關閉他們的貸款:1)如果ETH的價格下跌得足夠多,或2)如果貸款產生了足夠的利息。只要這些事件都沒有發生,貸款就會保持開放。償還貸款后,借款人將取回其ETH。

再次將其比作TradFi設置:在中心化世界中,收取利率費用的是銀行和其他機構,將通常非常低的利率轉嫁給儲戶。在DeFi中,貸方自己可以獲取這個價值,并且利率是由開源代碼通過算法設置的。

顯然,這種類型的服務具有內在價值:無需金融中介自動覆蓋、發起、清算和關閉貸款的能力本身就很有價值:它消除了人為錯誤的可能性,提高了資本效率,等等.如果您為此借出資產,您將因為協議貢獻價值而獲得補償。畢竟,如果借貸資產不產生收益,你就不會借貸它們,對嗎?

質押

許多協議使用術語“質押”來指代任何資產鎖定,但這是不正確的。真正意義上的Staking是為了獲得潛在的價值而冒著價值損失的風險。

在我看來,Staking產生收益的最好例子是權益證明機制,它被Cardano、Solana和最終以太坊等區塊鏈采用。這些算法可能很深奧,例如Ouroboros和LastMessageDrivenGreediestHeaviestObservedSubTree,但它們背后的直覺很簡單。

波場TRON DeFi總鎖倉值(TVL)已達到72億美金:據3月14日19:00(HKT)最新數據顯示,波場TRON DeFi總鎖倉值(TVL)已達到72億美金。3月8日開啟的波場TRON五幣齊挖世紀挖礦成績亮眼,這次增長又一次證明了波場DeFi生態的無限潛力。據悉,波場TRON官方升級了總鎖倉值(TVL)的算法:TRX的總凍結量等于能量和帶寬之和,其中包括給超級代表投票凍結TRX獲得的能量和帶寬。

波場 TRON 致力于為去中心化互聯網搭建基礎設施。旗下的 TRON 協議是全球最大的基于區塊鏈的去中心化應用操作系統協議之一,為協議上的去中心化應用運行提供高吞吐,高擴展,高可靠性的底層公鏈支持。波場 TRON 還通過創新的可插拔智能合約平臺為以太坊智能合約提供更好的兼容性。[2021/3/15 18:44:47]

權益證明是關于確保區塊鏈上的交易具有完整性——沒有雙重支出、虛假會計等。為了確保一系列交易具有完整性,驗證器節點根據區塊鏈規則檢查每筆交易是否有效。

我們如何相信驗證者會誠實地工作?這就是Proof-of-Stake的用武之地。在高層次上,它的工作原理如下:

1.?用戶將部分資產抵押給驗證者。?

a.一旦質押,通常會有一個最短的鎖定期,從幾周到幾個月不等。最終,用戶可以贖回他們的資產。

2.對于驗證者所做的每一項誠實的工作,他們都會得到獎勵。

b.獎勵將支付給質押者,這就是收益。

3.對于驗證者所做的每一項不誠實的工作,它們都會被削減。

c.懲罰是按比例從賭注中獲得的。

4.?驗證者對彼此的工作進行驗證和投票,以決定誠實/不誠實。

Proof-of-Stake網絡的安全性來自這樣一個事實,即控制足夠多的驗證者以使整個網絡不誠實所需的資金量是難以解決的。

作為工作量證明的事實上的繼承者,權益證明是分布式共識領域的一項里程碑式的成就。通過將您的資產鎖定在驗證者身上,您可以通過為底層網絡的安全做出貢獻來獲得收益,這本質上是有價值的,如果驗證者不誠實或被破壞,您將面臨損失的風險。

金色沙龍 | 潘超:以太坊轉2.0不會對現有 DeFi 合約有影響:在本期金色沙龍圓桌上,針對“V神最近表示,ETH 2.0 階段將在今年夏天啟動。以太坊轉向ETH2.0會對DeFi產生什么影響?”話題,Maker DAO中國區負責人潘超表示以太坊轉 2.0,一個主要的改變是逐漸從 PoW 共識轉向 PoS,商業邏輯依然是還在 PoW 鏈上,PoS 只是并行的測試鏈,因此不會對現有 DeFi 合約有影響。從資產的角度來說,測試鏈上會多出一種帶息的 ETH,并且預計很多 PoS 礦池作為托管商,會在 PoW 鏈上發行對該資產的憑證,并帶有不同的風險和利息。這些帶息 ETH 的憑證本身又會作為抵押品,發行和生成新的資產。[2020/3/11]

良好的收益器

如果您不想過分考慮如何產生收益,那么優化器可能適合您。這些是腦筋急轉彎的機制,它們會拿走你的資產,在幕后執行一堆DeFi操作,并最終將更多的資產返還給你。此類操作的最佳類比可能是共同基金或對沖基金:您并沒有真正進行投資,而是將其外包給算法。

YearnFinance的金庫可能是這方面最著名的例子。他們接受大量不同的資產,并采用多種策略來賺取您的資產收益。例如,LINK保險庫具有以下描述:

CREAMLender優化器

向CREAM提供LINK以產生收益。

VesperFinance再投資

向VesperFinance提供LINK以賺取VSP。獲得的代幣被收獲,出售以獲得更多的LINK,這些LINK被存回策略中。

借款

向AAVE提供LINK以產生利息并獲得質押的AAVE代幣。一旦解鎖,獲得的代幣就會被收獲,出售以獲得更多的LINK,這些LINK會被存回策略中。該策略還針對LINK借用代幣。然后將借來的代幣存入相應的yVault以產生收益。

MakerDAO代表

在MakerDAO保險庫中質押LINK并鑄造DAI,然后將這個新鑄造的DAI存入DAIyVault以產生收益。

LeagueDAO再投資

向LeagueDao提供LINK以獲得LEAG。獲得的代幣被收獲,出售以獲得更多的LINK,這些LINK被存回策略中。

產量優化器的另一個很好的例子是GroProtocol。Gro是一個風險分檔的穩定幣收益優化器,因此它接受USDC、USDT和DAI等資產。它將這些存入下游的許多不同協議中,以產生交易費用、借貸收入和協議激勵,并將它們清算回原始穩定幣。?

GroProtocol的資本分配

收益優化器很有吸引力,因為它們融合了多種策略,因此,如果任何一個策略失敗,您最終可能仍會與其他策略一起賺錢。它們還為您節省了研究任何單個協議的工作原理的時間。也就是說,您承擔了信任優化策略作者的風險——您將獲得的收益取決于優化策略的好壞。

衍生品

金融衍生品是DeFi中越來越受歡迎的領域,越來越復雜的產品變得可用。在我們的上一篇文章中,我們介紹了Dopex-一種去中心化的期權交易所,它允許用戶通過單一抵押期權金庫獲得收益。另一個很好的例子是RibbonFinance,它為用戶提供了編寫覆蓋看漲期權和賣出DeFi資產看跌期權的機制。在這些情況下,產生的收益來自于承擔標的資產的某些價格行為的風險。

衍生品是一把雙刃劍。一方面,這些協議的獨創性正在填補一個利基市場,隨著DeFi作為一個行業的成熟,這個利基無疑將變得更有價值。另一方面,這些都是相當復雜的金融技術,不能指望普通DeFi參與者了解。如果您要從基于衍生品的協議中獲得收益,那么了解衍生品的結構如何與您的收益直接相關非常重要!

治理

治理代幣是廣告收益的最大來源之一,但它們也可以說是最難理解的。?顧名思義,這些代幣賦予持有者通過提案和鏈上投票參與底層DeFi協議治理的權利。這些變化可以包括最小的參數變化到整個生態系統的大修。

當DeFi協議剛起步時,他們通常會用自己協議的治理代幣獎勵流動性提供者和其他早期參與者,這一過程被稱為“流動性挖掘”。他們還將在DEX上為其治理代幣啟動流動性池,以便這些代幣可以兌換為USDC和ETH等常見資產。這導致了代幣的市場價格。

那么問題就變成了:為什么治理代幣有價值?一個標準答案是治理代幣類似于公司的股權。從理論上講,您有權獲得協議未來現金流的一部分,并且您對它也擁有部分決策權。然而,在實踐中,情況可能會,也可能不會:根據協議的結構,收入可能主要流向國庫,而不是治理代幣持有者。由于投幣的限制,你擁有的決策權只會與你持有的代幣數量成正比。

治理代幣何時表現出遞歸結構變得特別難以推理-即持有代幣會導致控制或參與未來此類代幣分配的權利。這種動態在我們涵蓋《CRV戰爭》的文章?中得到了廣泛的介紹。

這里的故事的寓意是,如果DeFi協議的大部分收益來自其原生治理令牌的形式,你應該對其進行額外的審查,因為在這種情況下,你的收益實際上來自于底層協議。

變基代幣

正如我們在上的帖子中詳述的那樣,重新定位代幣,或有時稱自己為“儲備貨幣“,指的是OHM及其分叉。

變基解釋:變基是將一系列提交按照原有次序依次應用到另一分支上,而合并是把最終結果合在一起。

變基代幣從根本上由同名的變基機制定義,這只是意味著如果你將貨幣鎖定在一個質押合約中,你持有的貨幣數量會在一個固定的時間段內增加一定的百分比。比如8小時,這種復合的頻率導致了天文數字般的高APY。例如,目前,OlympusDAO在質押的OHM上提供每epoch0.3265%的獎勵,從而獲得3,450%的APY。

當然,如果您一直在仔細閱讀這篇文章,您會很容易發現基礎貨幣數量的增加并不一定意味著價值的增加。也就是說,如果代表貨幣數量的數字與本質上有價值的東西沒有有意義的對應——比如促進金融交易的軟件,或者像美元這樣的現實世界資產,或者協議未來收入的份額——那么貨幣金額上升并不一定意味著您擁有更多價值。?

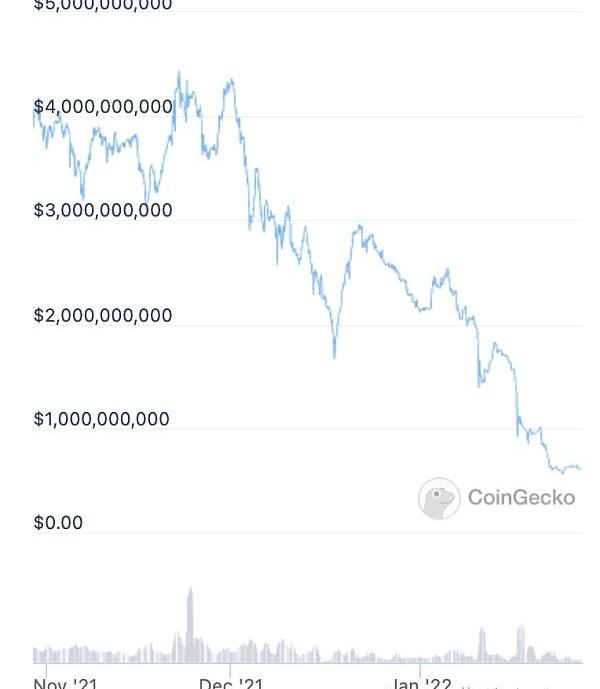

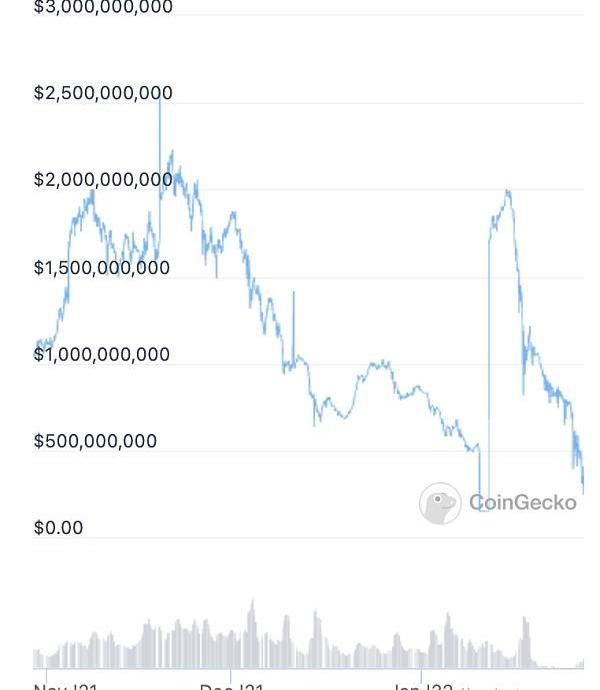

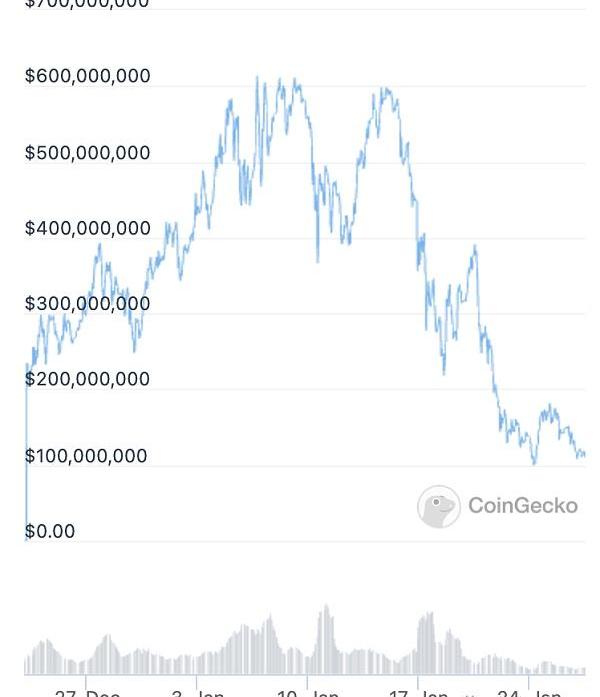

最近,隨著越來越多的參與者意識到他們的高APYs實際上并不意味著他們擁有更多價值,重新定基代幣有了一個清算。以下是OHM、TIME(Wonderland)和BTRFLY()市值圖表:

OHM市值在3個月內下跌了85%。

TIME市值波動劇烈,在過去3個月中下跌了52%。

BTRFLY市值在3個月內下跌了48%。

“儲備貨幣”展示了DeFi如何迅速擺脫現實的束縛。當新參與者看到極高的數字時,他們會變得興奮并買入。這會推高價格,導致更多參與者購買和質押,從而產生飛輪效應。如果人們在任何時候停下來考慮為什么數字會上升,他們可能已經意識到他們的高APY不是基于價值,而是基于通貨膨脹的貨幣工具。

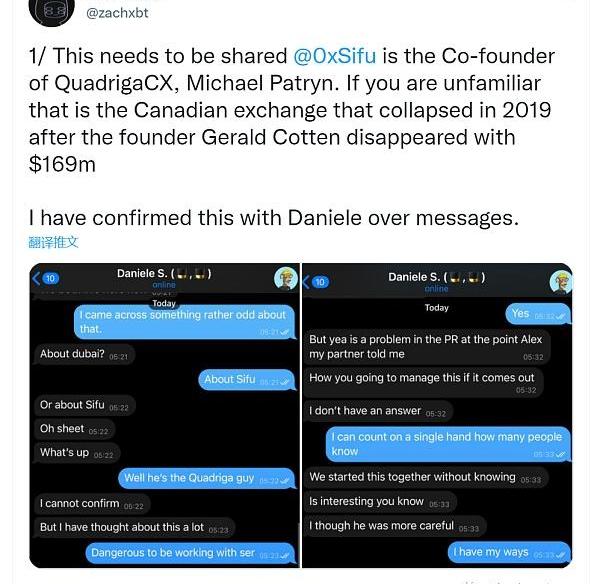

尤其是TIME,最近發生了相當多的戲劇性事件,有人指責TIME財政部長0xSifu是被定罪的金融重罪犯:

來自zachxbt.eth的推特

公平地說,一些RebasingToken社區已經討論過改變動態,這可能是由最近的價格暴跌引發的。此外,這些代幣得到國庫和收入流的支持,例如OlympusDAO的協議擁有的流動性即服務。

但是,如果該貨幣甚至沒有試圖使其“數量”有意義地反映潛在的價值來源,那么它們就不應該被視為DeFi收益的可靠交付者。

結論

通過DeFi賺取收益的方式有很多種,有些是低風險的,有些是高風險的,但在所有情況下,您都應該了解收益的來源。基礎協議的價值與支付給您的收益越多,您就越能確定不會出現虧損。由于DeFi收益來自底層協議的價值,因此您的關鍵工作是確定DeFi協議的價值,我會在這里幫助你做到這一點。

在一個手機長在身上,進門要刷健康碼的時代,質疑虛擬資產就是質疑世界的客觀性。面對質疑,藝術家要做的不是參與討論它的合理性,而是參與進去構建加密藝術真正的意義.

1900/1/1 0:00:00原文標題:《Vampireattack!LooksRarevs.OpenSea》CoinbaseVentures的AroundtheBlock系列博客致力于Crypto主要趨勢的研究.

1900/1/1 0:00:00NFT交易平臺的經濟模型不斷優化,OpenSea的“王位”還能坐多久?近期,LooksRare團隊兌換價值約7300萬美元的WETH成為市場關注的熱點,一度引起社區的恐慌.

1900/1/1 0:00:001.過年如何給家人普及NFT呢高盛在周四的一份報告中表示,自11月以來,加密貨幣總市值下降了約40%。最近加密貨幣市場的回落表明,主流采用可能是一把“雙刃劍”.

1900/1/1 0:00:00本周技術周刊包含以太坊、StarkNet、Polkadot、Celer、DFINITY、Solana、Helium、Cosmos9個網絡的技術類消息.

1900/1/1 0:00:00據報道,在北京2022年冬奧會開幕式當天,用中國央行數字貨幣進行的交易比通過Visa進行的交易還要多.

1900/1/1 0:00:00