BTC/HKD+0.79%

BTC/HKD+0.79% ETH/HKD+0.61%

ETH/HKD+0.61% LTC/HKD+1.3%

LTC/HKD+1.3% ADA/HKD+4.14%

ADA/HKD+4.14% SOL/HKD+1.21%

SOL/HKD+1.21% XRP/HKD+4.62%

XRP/HKD+4.62%近日,英國央行副行長薩姆·伍茲表示,英國將率先采取銀行和加密貨幣資產的全球規則,以避免英國的銀行在沒有充足的資本支持下,積累大量來自加密資產的風險敞口。

伍茲提及的規則就是由巴塞爾委員會于今年6月提出的《對加密資產風險的審慎處理》的咨詢文件,該份文件為商業銀行評估加密資產的風險等級提供了相關建議。

但對于該份文件內容的合理性,全球金融市場協會于近期提出異議。其認為加密資產實現分布式賬本技術可以幫助銀行提升服務客戶的工作效率,而巴塞爾委員會的該份文件將阻止銀行參與加密行業,因此建議巴塞爾委員會對該文件予以修訂,調整針對加密資產的風險框架。

比特幣或將列入最嚴風險等級

近年來,海外商業銀行涉足加密貨幣資產屢見不鮮。以美國銀門銀行為例,該銀行于去年1月提供了一項名為SENLeverage的貸款產品,允許客戶將持有的比特幣作為抵押獲得美元貸款。據半年報顯示,今年二季度末,該產品的未償余額為2.034億美元。同時,大都會商業銀行加密資產形式的存款占比已由2018年的15%大幅躍升至今年二季度末的45.3%。

觀點:硅谷銀行等三家銀行的失敗或會限制加密行業的流動性:3月13日消息,數字資產公司Castle Island Ventures創始人Nic Carter表示,政府愿意為這硅谷銀行和Signature提供支持,意味著它回到了提供流動性的模式,而不是收緊,而寬松的貨幣政策在歷史上被證明是加密貨幣和其他投機資產類別的“福音”,但這種不穩定性再次顯示了穩定幣的脆弱性,不尋常的金融狀況可能導致它們跌破其固定價值。據悉,Signature和Silvergate是加密公司的兩家主要合作銀行,近一半的美國風險投資支持的初創公司將現金存放在硅谷銀行,包括對加密友好的風險投資基金和一些數字資產公司。

此外,Carter表示:“比特幣流動性和加密流動性總體上會受到一定程度的損害,因為Silvergate的SEN和Signature的Signet是加密公司在周末獲得法定貨幣的關鍵。現在加密公司的選擇很少,在新銀行介入之前,該行業的流動性將受到限制。”他補充說,他希望銀行能夠介入以填補SEN留下的空白。(CNBC)[2023/3/13 13:00:06]

巴塞爾委員會認為,過去幾年加密資產進入了快速增長期,雖然其規模占全部金融資產的比例仍較小,且對銀行的風險敞口目前也有限,但加密資產及其相關服務可能導致的潛在金融風險,引發了監管層面的擔憂,包括信用風險、流動性風險、洗錢和恐怖主義融資等。

加密交易所Zipmex在B輪融資中籌集4100萬美元以推進其銀行服務:8月31日消息,總部位于新加坡的數字資產交易所Zipmex已完成其4100萬美元的B輪融資,參與方為Krungsri Finnovate,是來自泰國最大的銀行之一。該輪融資的其他投資者尚未公開。隨著新資本的注入,Zipmex計劃進一步發展其技術基礎設施、建立新的業務合作伙伴關系、吸引新人才并使其產品多樣化。創始人兼CEO Marcus Lim表示,這筆資金還將用于進一步擴展其在印度尼西亞和泰國的主要市場,同時等待新加坡金融管理局的許可。根據新加坡監管數字支付系統和支付服務提供商的框架《支付服務法》,該交易所目前享有豁免權。[2021/8/31 22:49:19]

對于以比特幣為首的加密數字貨幣,商業銀行應該如何評估其風險?

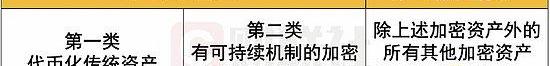

根據巴塞爾委員會的咨詢文件,加密貨幣資產被分為“兩組/三類”。首先,文件判定第一組加密資產可以是代幣化的傳統資產,亦或是存在一個穩定機制的加密資產,其價值能掛鉤某類傳統資產;而未滿足上述要求的加密資產均被列入第二組,包括比特幣、以太坊等多種數字貨幣。

動態 | 委內瑞拉總統強制銀行使用石油幣:據thenextweb消息,委內瑞拉總統馬杜羅已下令委內瑞拉每個銀行必須采納石油幣,并且與新貨幣主權玻利瓦爾完全互換。現在,公共和私人銀行都必須在所有的財務報告中使用加密貨幣。長期來看,馬杜羅的計劃是讓委內瑞拉擺脫金融動蕩,而上個月,該國經歷了有史以來最高的通貨膨脹率,商品和服務的價格至少上漲了82.76%。馬杜羅希望通過此舉遏制委內瑞拉的經濟衰退和通貨膨脹。[2018/8/28]

對于第一組第二類的加密資產,文件對“穩定機制”給出了明確的認定,商業銀行應監測加密資產與相關傳統資產的價值差異,以評估穩定機制的有效性。具體標準是在一年中,價值差異不得超過傳統資產價值的10個基點,且不得超過三次。如若未達到該標準,穩定機制即視為失效,那么涉及到的加密資產就將劃分至第二組。

匯豐銀行主管:DLT具備數據標準和交互性對良性發展區塊鏈貿易至關重要:據Coindesk消息,匯豐銀行主管Vinay Mendonca認為分布式記賬技術(DLT)有兩種截然相反的發展趨勢,最好的情形是具有數據標準和交互性的DLT技術為全球貿易無縫銜接提供助力,但如果沒有一套完備的標準和良好的交互性,區塊鏈貿易就會朝最壞的方向發展,形成“數字孤島”,彼此封閉。因而DLT形成完備的數據標準和良好的交互性對于良性發展區塊鏈貿易至關重要。[2018/6/5]

其次,在測算信用和市場風險的最低資本要求時,對于第一組加密資產,文件建議其至少應等同于傳統資產的相關要求。例如,在銀行賬上持有的代幣化公司債券將受到與其持有的非代幣化公司債券相同的風險加權。

相比下,以比特幣、以太坊為首的第二組加密資產風險程度陡增,因此將面臨嚴格的審慎資本約束。文件建議,為其設定最高風險等級的資本要求,風險權重達到1250%,這意味著商業銀行須為其風險敞口留出足額風險準備金,如擁有價值1美元的比特幣則需要預留1美元的準備金。

此外,文件建議銀行應披露的信息包括:

1、與加密資產相關的業務情況,以及這些業務如何轉化為銀行風險的組成部分;

2、與加密資產風險敞口相關的風險管理政策;

3、與加密資產有關的報告范圍及主要內容。

英國部分銀行已拒絕比特幣

伍茲認為,巴塞爾委員會的文件“相當明智”,監管機構得以掌控銀行配置加密資產的一舉一動。雖然目前英國銀行并未產生來自加密資產的實質性風險敞口,但隨著加密行業的持續發展,散戶與機構投資者的“胃口”可能大增,這一問題仍需提前謀劃。

同時,據伍茲介紹,在防范加密貨幣風險敞口方面,已有部分銀行采取了相關措施。據今年初《泰晤士報》報道,包括匯豐銀行在內的部分英國銀行,共同禁止了同加密貨幣交易所開展交易,并已采取措施防止客戶使用其信用卡和借記卡購買加密貨幣。

今年3月,匯豐發給客戶的一則反饋顯示,“已改變對于虛擬貨幣及其相關服務的政策,匯豐將不再參與購買或交易虛擬貨幣。”

上述信息也得到了匯豐集團CEO祈耀年的證實,他于5月表示,與其他金融機構不同,匯豐并沒有向客戶提供加密服務的計劃。就在近日,他再次表示,加密貨幣的風險敞口需要受到監管。同時,他也肯定了央行數字貨幣的作用,“CBDC是一種受歡迎的數字經濟,可以促進金融創新。”

作為英國另一家老牌銀行,巴克萊銀行對加密貨幣的態度則經歷了360°大轉變。據了解,巴克萊銀行于2018年初與比特幣交易所Coinbase達成協議,允許其投資者開設巴克萊銀行賬戶。但僅一年多后,巴克萊銀行就宣布“分手”,不再為Coinbase提供交易賬戶服務。

反對聲:審慎框架過于嚴格

在一些英國銀行對比特幣等加密貨幣逐漸“SayNO”的同時,也有銀行機構與協會對此發聲,認為巴塞爾委員會的文件針對比特幣的風險監管過于嚴苛,應對相關的監管框架予以修訂。

例如,全球金融市場協會首席執行官KennethBentsen認為有必要對加密資產領域進行監管,但他也表示,“文件將阻止銀行涉足加密資產行業,如果風險審慎框架對于銀行參與加密市場的監管過于嚴格,將會扼殺競爭機制。”相反,他認為銀行受益于分布式賬本技術與區塊鏈技術,尤其能夠提升服務效率,因此文件提出的審慎框架應進行適當調整。

同時,GFMA的執行董事AllisonParent也認為,一項新形式的資產并不一定需要全新的風險框架。與其他現有資產一樣,加密資產的風險可以通過使用現有的風險管理框架進行評估和管理。在該框架中,加密資產將依據標準進行分類,并給予適當的風險加權。

目前來看,將數字貨幣的監管措施落到實處仍需時日。巴塞爾委員會也在文件中表示,鑒于加密資產快速演變的特點,對其風險敞口的政策制定可能是一個迭代的過程,未來將持續公開征求意見。

Loot類NFT大火之后,大量仿盤開始跟風鑄造毫無價值的NFT。即使是專業投資人,要在海量NFT中找出存在價值潛力的標的同樣困難重重.

1900/1/1 0:00:00早在1992年,史蒂文森在小說《雪崩》中首次提出了元宇宙的概念,為無數讀者帶來想象力的啟發;2018年,斯皮爾伯格在電影《頭號玩家》中描繪了未來世界虛擬現實的具體場景.

1900/1/1 0:00:00從比特幣到代幣發行、DeFi,以及非常火熱的GameFi,人們一直在探索如何將貨幣屬性結合到應用的各個環節中。但應用不僅涉及到價值流轉,還涉及到數據存儲、數據計算.

1900/1/1 0:00:00擁有了NFT,我們就離財富更進一步了嗎?登陸、注冊、拖拽文件,擁有了NFT,我們就離財富更近一步了嗎?2021年被稱為“NFT元年”,無數早年少人問津的NFT作品,在今年大火.

1900/1/1 0:00:00“如果你想扮演上帝的角色,你不能忽視任何細節。”這是一位名叫Kelsei的女士的話,她通過視頻直播上了一堂關于如何創建數字世界的課程。想象一個空的網格,然后網格里填充水族館、水和魚.

1900/1/1 0:00:00Twitter上周宣布該公司正在進行NFT作品的認證功能,這意味著推特用戶將可以在其賬戶下綁定所擁有的NFT并認證所有權。并且用戶可以將通過認證的NFT作為其推特頭像.

1900/1/1 0:00:00