BTC/HKD+0.66%

BTC/HKD+0.66% ETH/HKD+1.29%

ETH/HKD+1.29% LTC/HKD+1.3%

LTC/HKD+1.3% ADA/HKD+2.84%

ADA/HKD+2.84% SOL/HKD+1.81%

SOL/HKD+1.81% XRP/HKD+2.08%

XRP/HKD+2.08%去中心化衍生品具備DEX的多數優勢,例如去中心化、抗審查性、無需許可性、資產高度自主等,Layer2的加持下,DEX衍生品也具備CEX賴以為傲的Orderbook,DEX衍生品與DeFi、NFT的組合又將激發出無限的想象空間。

可以這樣認為,去中心化衍生品是DeFi的集大成者,也是CEX優勢的吸納者。但當下的DEX衍生品仍處于發展的早期,存在產品設計、交易深度、用使用習慣、性能不足等問題,不過這并不影響DEX衍生品發展的大趨勢,本文將對當下的DEX衍生品領域進行一次全面梳理。

去中心化衍生品交易現狀

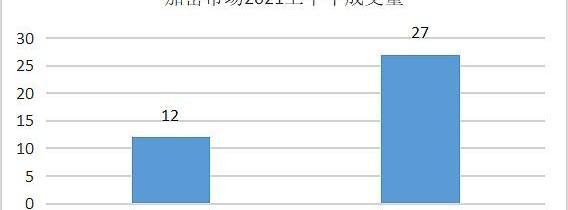

在此前文章《去中心化衍生品會火嗎?》一文,我們提到在2021年上半年,加密領域前10衍生品交易所就產生了大約27萬億美元的交易量,而前10名現貨交易所約為12萬億美元,前者是后者2倍還高。

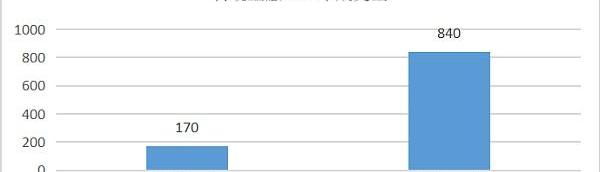

而在傳統金融世界,2020年整體的衍生品市場的名義價值大致為840萬億美元,而對應的股票、債券等現貨市場成交規模約為170萬億美元,衍生品市場的規模是其現貨資產成交量的4-5倍。

去中心化內容發布平臺t2.world完成340萬美元融資,Inflection和Archetype領投:10月15日消息,去中心化內容發布平臺t2.world(t2)宣布完成340萬美元種子輪融資,Inflection和Archetype領投,Metaweb、SevenX Ventures、Seed Club Ventures、Block0、GCR、Generalist Capital和Marc Weinstein參投。

據悉,t2將基于注意力證明(PoA)共識機制構建平臺,計劃利用這筆新資金發展充滿活力、可持續的讀者和作者社區,并招聘關鍵人才。t2目前處于開發階段,正計劃開發Beta產品并引入第一批作者和高質量內容。t2計劃在2022年底推出其首版產品。(Cryptodaily)[2022/10/15 14:29:04]

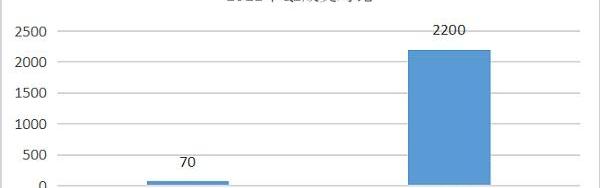

不過在DEX衍生品市場中,這一情況卻恰恰相反。2021年Q1,去中心化衍生品成交量約為70億美元,而同一時期去中心化現貨成交量超過2200億美元,后者是前者的32倍。

以上就是當下DEX衍生品市場的現狀:與傳統意義上“衍生品交易遠超現貨交易”的常態大相徑庭,但另一方面也說明,DEX衍生品市場有著巨大的潛力,就像DEX從2020年初的默默無聞,到下半年成交量爆發,最高占全部加密市場總成交量的40%,這一“壯舉”也極有可能發生在DEX衍生品市場。

去中心化交易協議Balancer宣布正式上線veBAL:3月28日消息,去中心化交易協議Balancer宣布已正式上線veBAL,BAL持有者可以其BAL鎖定在veBAL中,協議產生的所有費用的75%按比例分配給veBAL持有者,預計許多基于Curveve系統構建的協議和產品也將在veBAL之上啟動。

據悉,Ve(VoteEscrow)是在一段時間內鎖定代幣的機制。VE模型調整了用戶的激勵機制,并專注于協議的長期性能。(Meidum)[2022/3/29 14:23:26]

DEX衍生品交易的兩種撮合方式

DEX衍生品分類方式很多,按照撮合方式可以分為AMM與訂單薄兩種類型,按照產品功能,可以分為六種類型,分別為永續合約、期權、基于Layer2的穩定幣、利率衍生品、二元期權、波動率指數。

按照撮合方式,DEX衍生品分為自動化做市商與訂單簿,前者代表項目有PerpetualProtocol、MCDEX、Futureswap、dFuture、KineProtocol等,后者代表項目有dYdX、DerivaDEX、InjectiveProtocol、VegaProtocol、Serum等。

在AMM撮合交易模式下,交易者的交易對手通常是資產池或質押者,例如你在PerpetualProtocol的資產池中質押ETH,實際上你就是交易者的對手盤,協議為了鼓勵你在“Pool”中增加質押量,會將治理代幣的通脹部分與交易手續費獎勵給質押者,以增加深度,進而減少高倍杠桿對價格的影響。這類撮合機制對杠桿容忍度不高,PerpetualProtocol最高支持10倍杠桿。

Hackathon DAO獲得100萬美金捐助,推動去中心化、無許可的開源創新:11月19日消息,Hackathon DAO獲得100萬美金捐助,資助方為Dora Factory。Hackathon DAO是一個去中心化的開發者社區,通過資助黑客馬拉松的方式,幫助和鼓勵全球開源開發者,讓他們專注于真正有價值的技術難題和創新,推進開源運動在Web3及新科技領域中的發展。[2021/11/19 22:04:20]

在AMM的基礎上,還進化出了vAMM。我們知道在AMM中,質押者需要把真實的資產暴露在高倍杠桿下,這也就將投資者置于高倍風險下。vAMM被稱為虛擬自動做市商,只提供協議價格發現,vAMM背后的真實資產則存儲在智能合約金庫中。

以PerpetualProtocol為例,用戶將100USDC存入智能合約金庫,假設開了5倍多單,開始交易時,協議就會在vAMM中鑄造500USDC的虛擬資產,如果發生清算,就在智能合約金庫進行交割,將用戶真實資產與風險進行分割。

采用訂單簿的產品,投資者能夠獲得中心化交易所的交易體驗,例如近期大熱的dYdX就采用訂單簿撮合機制,為了提升性能,dYdX采用鏈下訂單簿+鏈上結算的模式,能夠達到像在中心化交易所那樣的效果,且交易者不必為掛單與撤單支付手續費。dYdX可以容忍能夠達到25倍的杠桿。

觀點:加密業務應該先建立良好的產品和用戶基礎,再實現去中心化:CryptoBriefing文章稱,為了讓Web 3.0成功,首先需要集中化。去中心化長期以來是加密市場的熱門詞匯。因此,這個萌芽的生態系統中的公司被期望從第一天起就實現這種精神。不幸的是,由于創建真正的分布式網絡帶來嚴重的權衡問題,可能會給早期初創企業帶來問題。在技術進步之前,加密初創公司一直面臨可擴展性三重困境。這個問題表明,在可擴展性、安全性和去中心化方面,創始人和開發人員只能擁有三者中的兩個。更重要的是,未能充分實現這三個特征可能會招致加密社區的憤怒。專注于DeFi的風險投資基金Framework Ventures聯合創始人Michael Anderson建議以逆向思維方式來思考加密業務應該如何發展。作為理性主義者,他認為最開始的集中化有利于新協議。“先建立良好的產品和用戶基礎,然后進行去中心化。”例如,Synthetix以類似方式開始,Synthetix基金會持有每份合約的密鑰。基金會也是唯一能夠執行協議升級的實體。但隨著協議的發展,Synthetix已開始轉向DAO治理模型,ProtocolDAO執行所有主要的治理決策。(CryptoBriefing)[2020/4/23]

那么,未來的DEX衍生品市場到底會采用哪種撮合方式?最有可能的答案是,兩者都需要。

動態 | 分片是最有希望能夠實現高性能而不降低去中心化程度的鏈上擴容方案 ?:TokenInsight今日發布《分片技術研究報告(上)》,報告指出分片的核心思想是“分而治之”,是將公鏈網絡中的所有節點劃分為不同的分片,各個分片處理不同的任務,分片之間并行處理,從而提升公鏈整體性能。分片的引入可以從根本上減少節點所需資源,降低節點配置門檻,是最有希望的鏈上擴容方案。

分片技術現階段的應用還面臨著不小的挑戰:在分片內需要克服 PoW 共識中的 51% 攻擊問題和 PBFT 共識的節點數量限制及女巫攻擊問題;在分片間需要克服分片間雙花攻擊問題和跨分片交易的過載問題;在系統層面需要克服單點過熱問題以及分片數、節點數變化引起的系統狀態動態調節問題。

目前分片技術仍處于測試驗證階段,暫無大規模應用的項目。此外,對于公鏈而言,如果沒有強大的生態,公鏈本身的性能再高也是沒有意義的。[2019/1/17]

首先,對于AMM,就像在Uniswap、Sushiswap、DoDo這些DEX上看到的,他們采用AMM撮合方式,允許用戶自由上架各類代幣交易對,只要提供足夠流動性就可以開門營業了,在即將到來的PerpetualProtocolv2Curie版本中,將會采用這一模式。

另一方面,對于訂單薄,為用戶提供了CEX這樣的交易體驗,以dYdX為例,交易者能夠得到“市價/限價/止損/追蹤止損單”這樣的掛單體驗,與此相反,在采用AMM的PerpetualProtocolV1中,用戶只能接觸到市價訂單。

實際上,同時采用兩種撮合方式的設計早已被DeFi開發者們采納,例如完全基于L2基礎設施Arbitrum的去中心化交易所DeGate,在設計之初就將AMM與Orderbook同時整合進產品。樂觀判斷AMM+Orderbook+Layer2將成為新生代DEX的基礎配置,也會成為DEX衍生品交易產品的選擇。

DEX衍生品交易的六種類型

按照產品類型,DEX衍生品可以分為六種類型,分別為永續合約、期權、合成資產類產品、利率衍生品、二元期權、波動率指數,這其中與永續合約/期權相關的產品最多,而且隨著L2基礎設施的不斷完善,永續合約類衍生品正爆發出強勁的生命力,例如,基于L2基礎設施Starkware的dYdX交易量呈現指數增長,在剛剛過去的9月20日,dYdX的交易量超過23億美元,是三個月前成交量的90倍,如此快速的增長,要歸功于dYdX的二層解決方案StarkWare。

dYdX成交量變化,數據來源:dydx.exchange

永續合約類產品,主要包括dYdX、Perpetual、Futureswap、MCDEX、Serum、InjectiveProtocol、DerivaDEX、KineProtocol。

目前,dYdX、PerpetualProtocol、和Futureswap是中心化衍生品交易領域的領頭羊,成交量占整個市場的90%以上,不過,隨著Arbitrum、Optimism、StarkWare等L2基礎設施上線,其他產品的市場份額也將有較大的增長空間。

此外,隨著DeFi生態系統更多的高性能L1不斷完善,例如Polygon、Solana、Polkadot、OEC、Definity等,新的競爭格局也將打開,例如KineProtocol同時選擇跨多個基礎設施,采用以太坊鏈上質押+鏈下交易,支持最高100x的永續合約,這是DEX衍生品世界最高杠桿的永續合約產品。

期權類產品,主要包括Opyn、Hegic、CHARM、Hedget、OddzFinance、PermiaFianance、Siren、Vega、Auctus、Primitive。合成資產類產品,主要包括RibbonFinance、Umaproject、Synthetix。利率衍生品,主要包括Swivel、Pendle、Element、Sense。二元期權,主要包括Thales、Divergence。波動率指數,主要包括Volmex、CVI。

除了以上分類,我們還要關注基于L2跨鏈方案的算法穩定幣、穩定幣衍生品。目前,與以太坊兼容的側鏈、穩定幣衍生品xDai為DEX衍生品發展提供了更大的可能性。

針對DEX衍生品市場最常見的永續合約、期權與合成資產三個品類,每個品類挑選出最重要的兩個項目進行對比。

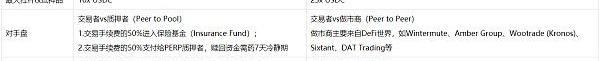

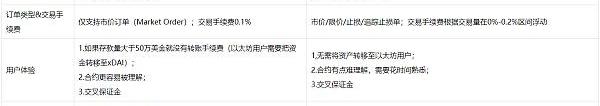

首先來看永續合約產品中的Perpetual與dYdX,對比將從杠桿倍數與抵押品、對手盤、風控、價格來源、訂單類型與手續費、用戶體驗等幾個方面展開。

數據來源:A&TCapital

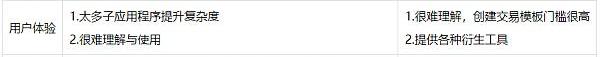

然后來看期權產品中的HegicV8888與Opyn,對比將從支持產品、流動性來源、風控、價格來源、訂單類型與手續費、用戶體驗與資本利用率幾個方面展開。

數據來源:A&TCapital

最后來看合成資產類產品中的Synthetix與UMA,對比將從支持產品、對手盤、風控、價格來源、訂單類型與手續費、用戶體驗與資本利用率幾個方面展開。

數據來源:A&TCapital

由于篇幅原因,本文暫時展示前三部分,后面四個部分將會在下周推送,歡迎圍觀。說明:《去中心化衍生品的商業版圖》全文共計劃七部分,分別為1)去中心化衍生品交易現狀、2)DEX衍生品交易的兩種撮合方式、3)DEX衍生品交易的六種類型、4)DEX衍生品商業版圖、5)當Layer2遇到DEX衍生品、6)去中心化衍生品的想象空間、7)去中心衍生品面臨怎樣的問題。

隨著世界經濟的快速發展,二氧化碳等溫室氣體大量排放,加速了全球變暖,導致海平面上升,隨之而來的氣象災害也在顯著增多。針對這個問題,近些年來,科學界以及各國政府已經基本達成一致.

1900/1/1 0:00:00陳情漫談本文主要從以下三個方面對CV進行闡述: ●CV是什么? ●在CV中owner可以做什么?●在CV中player可以做什么? CV是什么? Cryptovoxels簡稱CV.

1900/1/1 0:00:00"當NFT頭像開始擁有了周邊,TA會更值錢嗎?"當你擁有了屬于自己的NFT頭像之后,你會用它來做什么?近期的加密社區給出了另一種更酷的使用方法:用所持的NFT頭像來鑄造屬于自己的數字運動鞋.

1900/1/1 0:00:00編者按:2021年9月10日,橫琴新區數鏈數字金融研究院學術與技術委員會主席朱嘉明教授接受中新經緯客戶端采訪,深入解讀“元宇宙”概念。 以下為訪談內容.

1900/1/1 0:00:0012:00-21:30關鍵詞:OpenSea、SushiSwap、PayPal、NFT1.Messari數據:本周穩定幣供應量突破1200億美元;2.

1900/1/1 0:00:00原標題:新社交網絡的探索人們對web2.0社交網絡有不滿人們對于web2.0時代的社交網絡有不滿,其中主要集中在這些社交網絡的絕對優勢地位所帶來的不平衡.

1900/1/1 0:00:00