BTC/HKD-0.21%

BTC/HKD-0.21% ETH/HKD+0.19%

ETH/HKD+0.19% LTC/HKD+0.83%

LTC/HKD+0.83% ADA/HKD-0.74%

ADA/HKD-0.74% SOL/HKD-0.45%

SOL/HKD-0.45% XRP/HKD-0.15%

XRP/HKD-0.15%今天是大年初一,喜樂團圓的日子,金色財經在此祝您春節快樂。農歷新年期間,金色財經將每日推薦精選文章,以饗讀者。

巴菲特又雙叒叕懟比特幣了。

2019年2月23日,“股神”巴菲特發布一年一度的《致股東信》。隨后巴菲特2月25日接受CNBC采訪,再度發表對比特幣的看法。這一次巴菲特承認了區塊鏈,“區塊鏈很重要也很有創意”,但對比特幣仍然是一貫的怒批。

“比特幣沒有任何獨特的價值。比特幣本質上是一種錯覺,它不會產生任何東西。你可以盯著它看一整天,卻得不到任何東西。”“吸引了騙子。”

一個思維正常的人,難以想象手握近1120億現金儲備的股神發出如此毫無邏輯的話語。正如摩根溪創始人Anthony Pompliano所反駁的,巴菲特在過去一年半的時間里持有超過1000億美元的現金,這些現金也有同樣的問題:盯著它看一整天得不到任何東西。

自從知道比特幣開始,巴菲特就一直在猛烈抨擊比特幣。很多人心中都有疑惑,巴菲特為什么如此決然地diss比特幣?他們大多是從投資風格、價值、思想多個角度解讀,也許事情的真相在于:

巴菲特仇視比特幣的原因寫在比特幣的基因里。

BitANT新任CEO:將在春節期間推出3個生態應用:據BitANT新任CEO Robert推特稱: Satoshi nakamato NFT項目的進展,已經完成了所有的原型圖,who is Satoshi Nakamoto(誰是中本聰)的NFT網頁設計也已接近完成,將在coindesk上披露。同時,BitBTC DAO資助的3個項目也即將在春節期間推出,這三個項目分別為:NFT交易平臺,將使用BitBTC作為主要支付代幣;部署在BSC上的Gamefi項目會使用Bitbtc作為游戲的唯一流通代幣,該游戲承諾很大一部分收入將用于回購BitANT;Btc紅包項目,將會支持SATS和BitBTC來發紅包進行拜年。[2022/1/14 8:48:52]

Bailout

2009年1月3日18點15分零5秒,中本聰在比特幣創世區塊中寫下當天《泰晤士報》頭版文章標題——The Times 03/Jan/2009 Chancellor on brink of second bailout for banks(2009年1月3日,財政大臣正處于實施第二輪銀行緊急援助的邊緣)。

請注意關鍵字“bailout”。這個字眼簡直就是對巴菲特部分財富來源的徹底否定。

報告:中國春節臨近或給比特幣帶來短期拋售壓力:1月28日消息,加密指數基金提供商Stack Funds最新報告指出,中國春節的到來可能會給比特幣帶來拋售壓力。報告稱,礦商頭寸指數最近大幅飆升,這表明隨后比特幣價格可能會出現回落。由于全球超過60%的比特幣礦池位于中國,這些礦商在即將到來的春節假期中可能會越來越多地拋售其資產,比特幣價格的持續拋售壓力可能在短期內持續下去。(Cointelegraph)[2021/1/28 14:15:02]

穿透巴菲特“投資大師”人設背后,巴菲特和傳統金融體制的綁定遠超大多數人的想象。這是巴菲特總是diss比特幣的重要原因甚至可以說是主要原因。

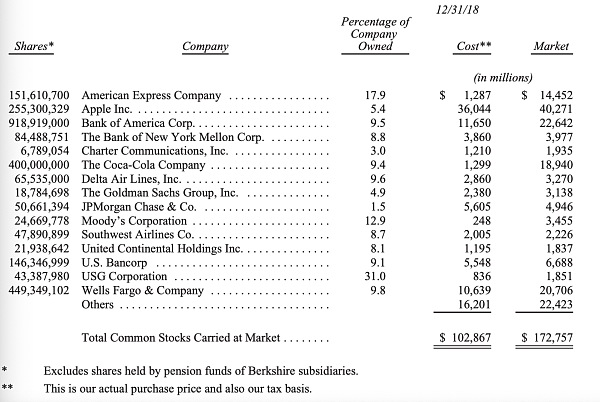

上圖是伯克希爾哈撒韋2018年財報中的15項投資,伯克希爾是相當多金融機構的大股東,如美國運通、美利堅銀行、紐約梅隆銀行、高盛、摩根大通、美國合縱銀行、富國銀行等。

按時間順序,可以從離現今不太遙遠的2008年金融危機中找到巴菲特部分財富根源的蛛絲馬跡。

2008年金融危機中,美國首屈一指的投行高盛受到重創。2008年9月24日,巴菲特控制的伯克希爾出手50億美元投資購買高盛優先股以及50億美元的普通股認股權證。僅僅過去一個月,2008年10月28日,美國財政部向高盛注資100億美元。

劉昌用:預計春節前不會瘋漲,應該是以波動和調整為主:北京大學經濟學博士、知密大學創始人劉昌用在社交媒體對關于近期行情的幾個問題進行了回答。劉昌用表示,本輪比特幣下跌是非常正常的調整,連續上漲7周不大幅調整,才是非常奇怪的事。過去的類似調整往往日跌幅20%-30%,這次只有12%,已經是很弱的調整了,說明比特幣的波動性顯著下降了。2018年的暴跌是2017年牛市之后的牛轉熊,是趨勢性的下跌。經過2018-2019年熊市之后,已經進入熊轉牛的階段,現在只是牛市啟動初期的一次調整。受到年底資金回籠、圣誕節和春節的影響,預計春節前不會瘋漲,應該是以波動和調整為主。春節后比特幣應該很容易突破前高,迎來真正的牛市。目前這個階段,投資者可以逢低建倉,切記短炒,容易高買低賣,更容易被甩下車,錯失等待3年的牛市。[2020/11/27 22:18:43]

2008年10月1日,伯克希爾向通用電氣投資30億美元。同樣是一個月后,2008年11月12日,通用電氣資本獲得美國聯邦存款保險公司1390億美元的債務擔保。

同樣在10月,美財政部向富國銀行注資250億美元,而巴菲特早在1990年購買了富國銀行10%的股權。截止最新報表,伯克希爾幾乎沒有減持,仍然持有富國銀行9.8%股權。

分析 | 彭博社:由于需求放緩,加密貨幣市場或在春節期間迎來下跌:彭博社刊文表示,預測在中國春節期間,整個加密貨幣市場的交易量和波動量將下降,多數技術指標也顯示為賣出信號,加密市場或將迎來下跌。彭博社引用加密貨幣交易所 BitMex 首席執行官 Arthur Hayes 在推特上的新年祝福及預測,Arthur Hayes 表示目前為加密市場「波動性和交易量大幅下降的時候」。同時,OANDA 市場分析師 Ed Moya 表示,由于監管審查的不確定性預計將加劇,投資者對風險資產的短期前景越來越懷疑,因此比特幣和整個加密貨幣領域都面臨壓力。「中國現在處于新型冠狀病的擔憂之中,投資者正在逃向債券市場而不是加密貨幣」。[2020/1/24]

此外,2008年美財政部向美國合縱銀行注資66億美元,向美國運通注資33.8億美元,向M&T銀行注資7.5億美元。而巴菲特先生是這些金融機構的大股東。

巴菲特事后聲稱,富國銀行是被美國財政部的“問題資產救助計劃”(TARP)逼迫強行注資的。

事實真是這樣嗎?2018年12月HBO出品的紀錄片《恐慌:2008年金融背后不為人知的故事》披露,2008年10月3日,美國國會和總統通過經濟穩定經濟法案后,巴菲特深夜打電話告訴美國時任財政部長保爾森,建議保爾森直接向那些陷入危機的銀行們注資。最終美國財政部動用了7000億美元“問題資產救助計劃”(TARP)中的2500億美元購買優先股向金融機構注資。

聲音 | 江卓爾:BTC 2019年春節可能會達到最低至3000美元:今日,江卓爾發微博預測接下來的幣價。根據他的預測,

熊市最大跌幅:85%,最低可能插針到3000美元(2019年春節)。

熊市橫盤中軸:4500美元(2019年全年)。

最安全抄底策略為:2019年全年等額定投。 ?[2018/11/25]

盡管這些優先股到期會被回購,但現行無錨約束的銀行體制必然會選擇通貨膨脹。在經濟危機后,美國從2009年開始實施量化寬松貨幣政策。在這一過程中,財富會向最先拿到央行錢的人發生轉移。而巴菲特先生就是最先拿到錢的人。

這同樣也是巴菲特瞧不上黃金的原因所在,因為黃金硬約束著政府的財政、貨幣紀律。

巴菲特的現金奶牛

很多人會反問,接受政府bailout的先決條件是有彈藥在危機時刻收購資產抄底。

巴菲特以對一些好公司作長期持有幾十年的價值投資著稱。這既需要敏銳的價值發現,還需要長期的低成本資金來源。而對巴菲特來說,這筆長期資金來自伯克希爾的保險浮存金(即保費)。

盡管保費是保險公司暫時管理并不屬于它的資金,但有些資金可能需要10年甚至更長時間才發生賠付。如果經營的好,這些資金可能是零成本的資金。再考慮到時間威力下的通脹效應,甚至是負成本的。

伯克希爾不僅是很多銀行的大股東,還是很多家保險公司的大股東。這些保險公司成為巴菲特的現金奶牛,為他提供了源源不斷的巨額低成本保險資金,能夠大規模收購優質企業。高額投資回報會讓伯克希爾旗下保險公司更有賠付能力,又有更多保險浮存金,從而形成良性循環。

據廣發非銀研報,收入結構上,伯克希爾最大收入來源是零售服務業,收入占比近50%。保險業收入緊隨其后,保費收入貢獻占比近20%。盡管保費收入占比不高,但是可以長期留存的保費,是可以匹配中長期的投資資金。這是巴菲特投資的“彈藥庫”,是可持續的充足的現金池。

目前巴菲特旗下的保險業務主要劃為四個重要部分:國家雇員保險公司、通用再保險公司、BHRG(旗下再保險業務集團)和BH Primary(混業獨立經營保險集團)。

保險業在美國同樣是特許和受到嚴格管制的行業,和中心化央行控制下的金融機構有著千絲萬縷的聯系。

這同樣和比特幣所要求的去中心化、去管制、去中介、自由競爭、去通脹的精神完全相悖。

所以,巴菲特仇視比特幣

巴菲特并不是一個不肯承認錯誤的投資者。事實上,巴菲特在其投資生涯上也曾錯過很多重大投資機會,也曾修正舊有錯誤看法。

巴菲特在2017年、2018年連續兩年的伯克希爾股東大會上,親口向股東承認:沒有預料到亞馬遜發展得這么好取得大規模的成功,幾年前沒有買入谷歌的股票是一個失誤。

2013年,巴菲特曾堅定地表示自己不會買蘋果股票,因為不知道蘋果公司十年后會是什么樣子。但2015年開始,巴菲特大舉買入蘋果股票。

但巴菲特對比特幣的批評從沒松口過。

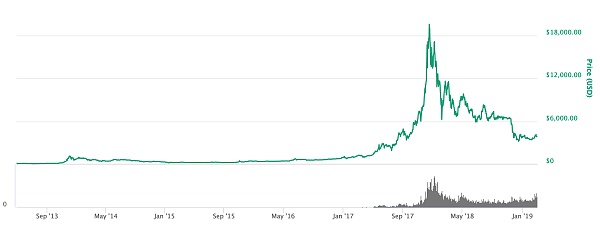

2013年伯克希爾股東大會時,比特幣價格還不到130美元,還沒暴漲至1000多美元引發普通人關注,巴菲特就已經關注到比特幣,他公開表示,比特幣是老鼠藥,在490億美元現金中,沒有任何資產是比特幣也沒有計劃投向比特幣。

2014年,巴菲特接受CNBC采訪時警告投資者遠離比特幣。他認為,比特幣只是一種“海市蜃樓”,說比特幣具有巨大的價值本身就是一個笑話,這種繁榮是虛假的。

2014年伯克希爾股東大會上,巴菲特表示,如果比特幣在未來10年或20年沒有成功,我也不會感到意外。它不是一種貨幣,不符合貨幣的規律。比特幣是一種具有投機性質的“巴克羅杰斯”現象,所有的買賣行為都由大家自己判斷漲跌,就像當年的郁金香泡沫一樣。

2015年和2016年,比特幣熊市,和普通人一樣,巴菲特也沒有關注比特幣。

2017年比特幣牛市,在比特幣漲到9000多美元時,有記者再次問他的看法,巴菲特回答:“可能是老鼠藥的平方了。”

2017年11月,巴菲特在《福布斯》上刊文稱比特幣毫無意義,無論是美聯儲還是其他央行都無法監管,是“不折不扣的泡沫”。

2018年1月,巴菲特接受CNBC采訪時再度預測加密貨幣肯定會出現“糟糕的結局”,雖然并不清楚這樣的結局多久發生?如何發生?

隨著比特幣在2018年1月達到歷史高點,2018年2月,巴菲特諷刺比特幣是一場徹頭徹尾的 FOMO (Fear of Missing Out,錯失恐懼)。

2018年伯克希爾股東大會前夕,巴菲特接受雅虎財經采訪時再次表態,購買比特幣是賭博,不是投資。

再到2019年2月23日,巴菲特在2019年至股東信中繼續diss比特幣,比特幣沒有任何獨特價值。

截止發稿,比特幣的價格在3800美元上下,從2013年巴菲特第一次公開唱衰比特幣,自130美元比特幣上漲了近29倍,年化收益高達96%。遠勝股神的“價值投資”。

結語

布雷頓森林體系崩潰后,間接金本位被廢棄已成既成事實。熱愛自由的人們只能另起爐灶,經幾代學者、軟件工程師努力,發展出去央行、不可增發操縱的互聯網原生貨幣——比特幣。

如果比特幣、黃金成為被人們廣泛接受的貨幣,必將嚴重限制政府無中生有超發貨幣的能力,當然也會削弱政府向個別群體輸送利益的能力。

這才是巴菲特一直以來仇視比特幣、黃金的真正原因。

參考資料:

巴菲特背后的保險帝國——解密伯克希爾哈撒韋

How Warren Buffett Gained from Bank Bailout

伯克希爾2018年年報

The Berkshire-Buffett Bailout

How Warren Buffett Clinched The 2008 Bailouts

Tags:比特幣BITOUTBAI比特幣最高時市值多少億Bitcoin BOYSouth African TetherWEBAI價格

金色財經 區塊鏈2月5日訊 總部位于西雅圖的加密公司Transparent Financial Systems宣布正在開發一個實時“加密結算”網絡,同時已經完成了一筆1400萬美元的A輪融資.

1900/1/1 0:00:00萊特幣創始人李啟威提議將礦池捐贈作為加密貨幣發展的一種新的融資方式。1月24日,李啟威發推特說:我認為礦池自愿捐贈部分區塊獎勵是一個更好的籌集資金的方式.

1900/1/1 0:00:00(群山,梵高) 前言:多年來,擴展性一直困擾著公鏈。關于擴展性的解決方案有的在概念論證中,有的在研發中.

1900/1/1 0:00:00眾所周知,找到關于加密貨幣交易所的可靠數據是一項困難的任務。去年,Bitwise 發布了一份流傳頗廣的報告,引起了對由交易所自行提供的交易量數據的懷疑.

1900/1/1 0:00:00金色財經近期推出Hardcore欄目,為讀者提供熱門項目介紹或者深度解讀。很多人認為DeFi是加密貨幣落地的一個主要場景.

1900/1/1 0:00:002020年第一個月的專欄勢力榜新鮮出爐啦!春節碰上病侵襲的1月,主流幣暴漲的1月,同時也是專欄作者默默堅守的1月.

1900/1/1 0:00:00