BTC/HKD-1.03%

BTC/HKD-1.03% ETH/HKD-4.43%

ETH/HKD-4.43% LTC/HKD-3.42%

LTC/HKD-3.42% ADA/HKD-2.87%

ADA/HKD-2.87% SOL/HKD-2.51%

SOL/HKD-2.51% XRP/HKD-3.18%

XRP/HKD-3.18%加密資產市場有一些不同于傳統金融市場的衍生品創新,最有代表性的是永續期貨合約。《中心化交易所的永續合約》介紹了中心化交易所的永續期貨合約,包括正向合約與負向合約。《對?PerpetualProtocol?的永續合約分析》分析了去中心化交易所的永續期貨合約。White和Bankman-Fried提出了永續期權合約概念并提出了定價公式,近期很受關注。

我將永續期貨合約和永續期權合約統稱為永續衍生品合約。除了永續期貨合約和永續期權合約以外,永續衍生品合約還會有其他形式,但都有以下要素:

標的資產;

無到期日;

多頭和空頭之間定期進行資金結算;

鄒傳偉:《Web3 經濟與代幣化未來》白皮書將于今日發布,一切價值皆可代幣化:4月15日消息,2023 香港 Web3 嘉年華《代幣化未來》主題論壇中萬向區塊鏈首席經濟學家鄒傳偉發表Web3 新經濟和代幣化主旨演講,其在演講中宣布萬向區塊鏈將于今日發布《Web3 經濟與代幣化未來》白皮書,白皮書將從 Web3 底層邏輯和進化趨勢切入,討論一切價值皆可代幣化的前景,探討代幣經濟學涉及的貨幣政策和機制設計等問題。

鄒傳偉在演講中表示,下一個 15 年 Web3 新經濟中新的發展中心是 Web3 應用,且代幣化范圍會擴大,一切價值皆可代幣化。代幣化的 4 種主要方式包括:代幣代表使用權、NFT 代表身份證明和能力證明等、代幣代表鏈外價值、代幣代表收益權。代幣的真實價值有 5 個方面,包含代幣發行、代幣使用權、代幣流通、代幣股權屬性、代幣治理屬性。[2023/4/15 14:05:45]

資金結算參考永續衍生品合約的市場價格與內涵價值之間的差異。

萬向區塊鏈鄒傳偉:央行數字貨幣會是人民幣國家化的新工具:美東時間6月24日,在哈佛大學肯尼迪政府學院的貝爾弗中心智庫展開了一場由中心主任Aditi Kumar主持的關于數字貨幣的研討會。萬向區塊鏈首席經濟師學家鄒傳偉表示,因為數字貨幣技術存在變革當前的跨國支付系統,而且中國政府大力推動人民幣國際化,央行數字貨幣會是人民幣國家化的新工具。但這之中并沒有地緣目標,從技術講,當前的賬戶范式的SWIFT和通證范式的DCEP系統并不相同。天秤幣并不是美國政府的海外先鋒,且會對貨幣替代和貨幣主權有深遠影響。(巴比特)[2020/6/26]

定期資金結算的目標是使永續衍生品合約的市場價格向內涵價值回歸。這樣,投資者通過永續衍生品合約就能便捷地獲得他們想要的風險敞口,并且不用考慮傳統衍生品到期后續做的問題。

聲音 | 鄒傳偉:全球穩定幣對弱勢貨幣、不可兌換貨幣和發展中國家貨幣將有替代作用:萬向區塊鏈首席經濟學家鄒傳偉今日發文《金融與技術的平衡之道︱FMI、科技創新與政策響應之三》。他在文章中表示,近期以Libra為代表的全球穩定幣備受關注,如何平衡公共利益與私人利益也是全球穩定幣面臨的核心問題之一。穩定幣的“穩定”來自于其錨定的法定貨幣,而法定貨幣價值穩定是中央銀行向社會提供的最重要公共產品之一。私營機構發展穩定幣時,有沒有可能過度消費這種公共產品?鄒傳偉認為,從理論上分析,這種可能性是存在的,有三個可能渠道。一是違背100%法定貨幣儲備原則,超發穩定幣;二是偏離通過穩定幣提供支付服務的目標,追求法定貨幣儲備的投資收益,進行高風險、高收益投資;三是開展基于穩定幣的存貸款活動,出現穩定幣的多層次擴張(類似從M0到M2)。他在文章中提到,穩定幣一旦面臨大額集中贖回,其儲備資產中可能沒有足夠的流動性資產應對贖回需求,而穩定幣不享有中央銀行的最后貸款人支持,極端情況下可能出現儲備資產“火線出售”、穩定幣擠兌等現象,從而影響金融穩定。因此,需要研究穩定幣對貨幣政策和貨幣政策傳導機制的影響,對穩定幣的儲備資產需要準確測定、核算并建立托管和管理規則。鄒傳偉最后表示,全球穩定幣對弱勢貨幣、不可兌換貨幣和發展中國家貨幣將有替代作用,會放大強勢貨幣的貨幣政策的外溢影響。(第一財經)[2020/1/19]

本文結構如下:首先給出永續衍生品合約的一般形式,接著討論永續衍生品合約的分解,最后分析永續衍生品合約的性質。

聲音 | 鄒傳偉:2大因素將對穩定幣市場構成巨大影響:據火星財經消息,比特大陸首席經濟學家鄒傳偉表示,沒有任何儲備資產的穩定幣可能不會取得成功。從長遠來看,監管合規和透明工作做的到位的企業更有可能取得成功。同時人們要注意兩點,第一是投資組合重組效果,前不久發生的USDT價格跳水就是人們改變投資組合、拋售劣質的穩定幣購買主流貨幣的結果;第二是流動性短缺影響,人們會以較低價格清算劣質資產,導致該資產的流動性大大降低,這對整個市場會構成巨大影響。[2018/10/18]

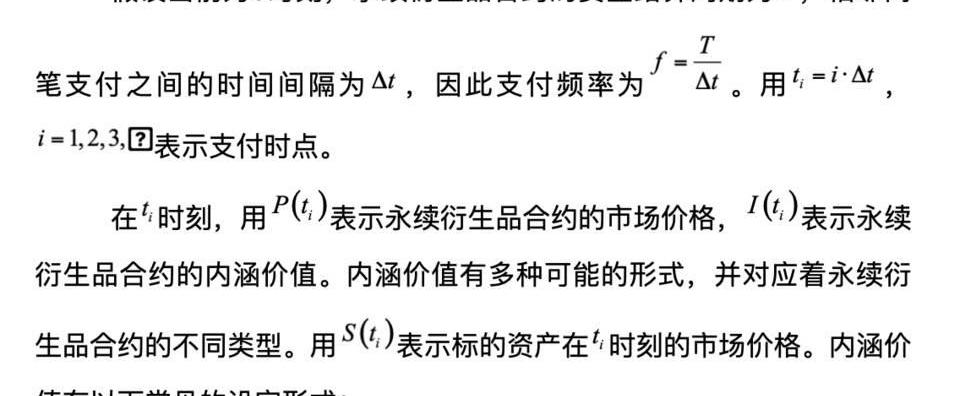

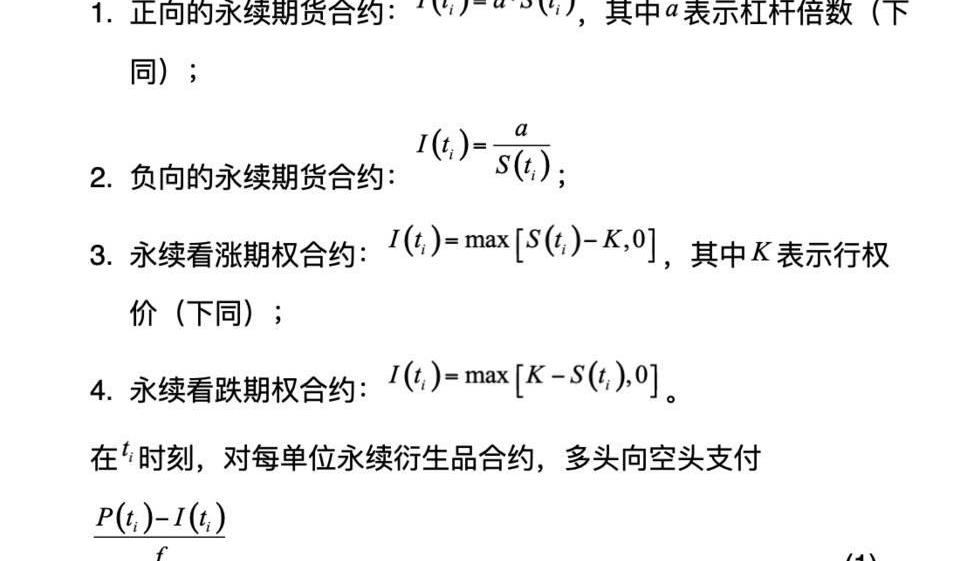

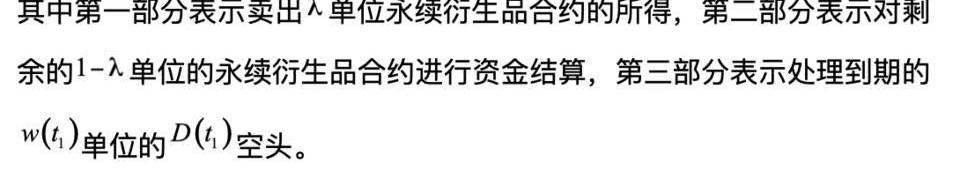

永續衍生品合約的一般形式

如果(1)式的數值為負,那么表示空頭應支付多頭。資金結算可以用法定貨幣或與法定貨幣掛鉤的穩定幣,也可以用加密資產。定期資金結算類似于傳統衍生品市場的盯市操作。給定其他條件,縮短會加速永續衍生品合約的市場價格向內涵價值收斂的速度。

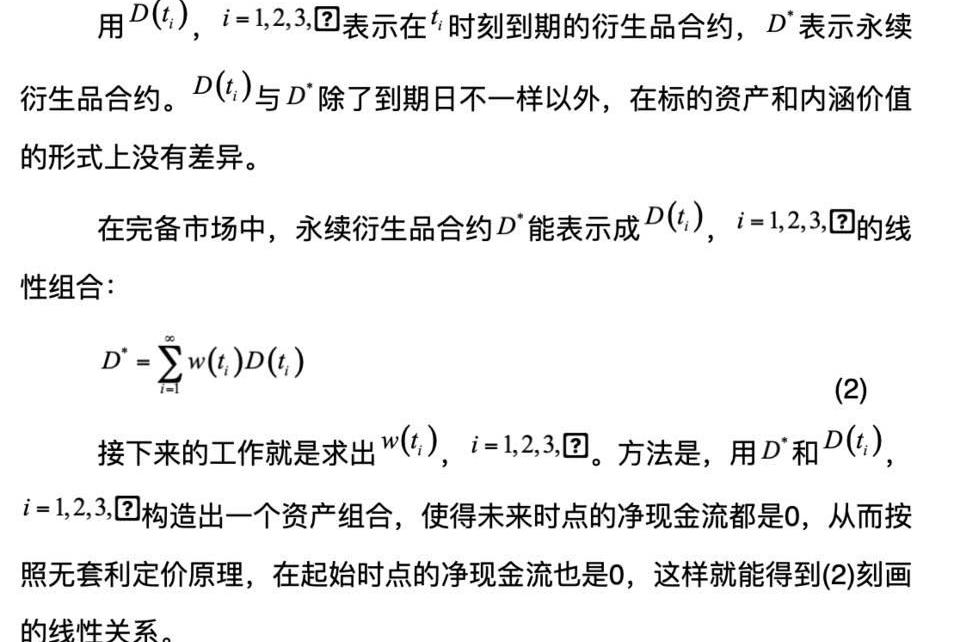

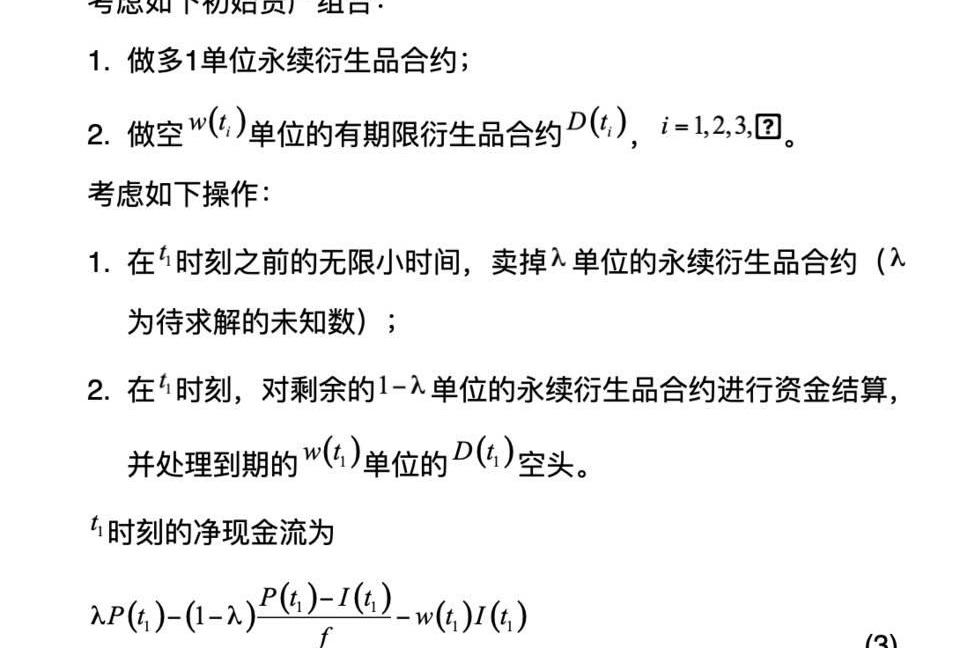

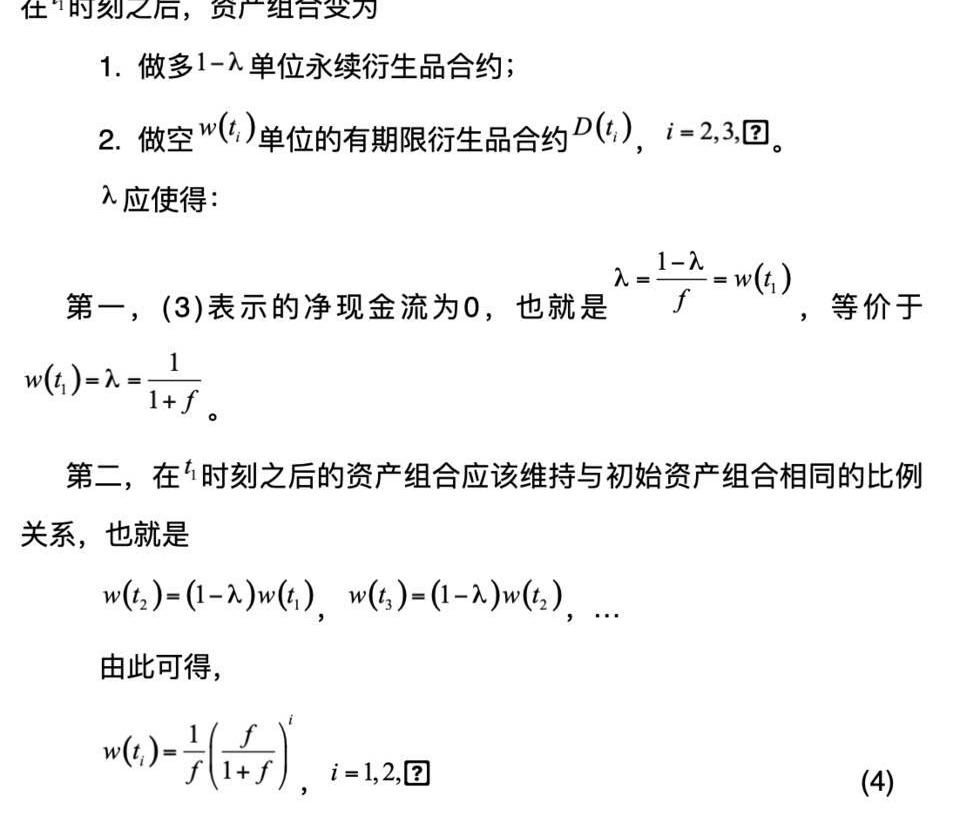

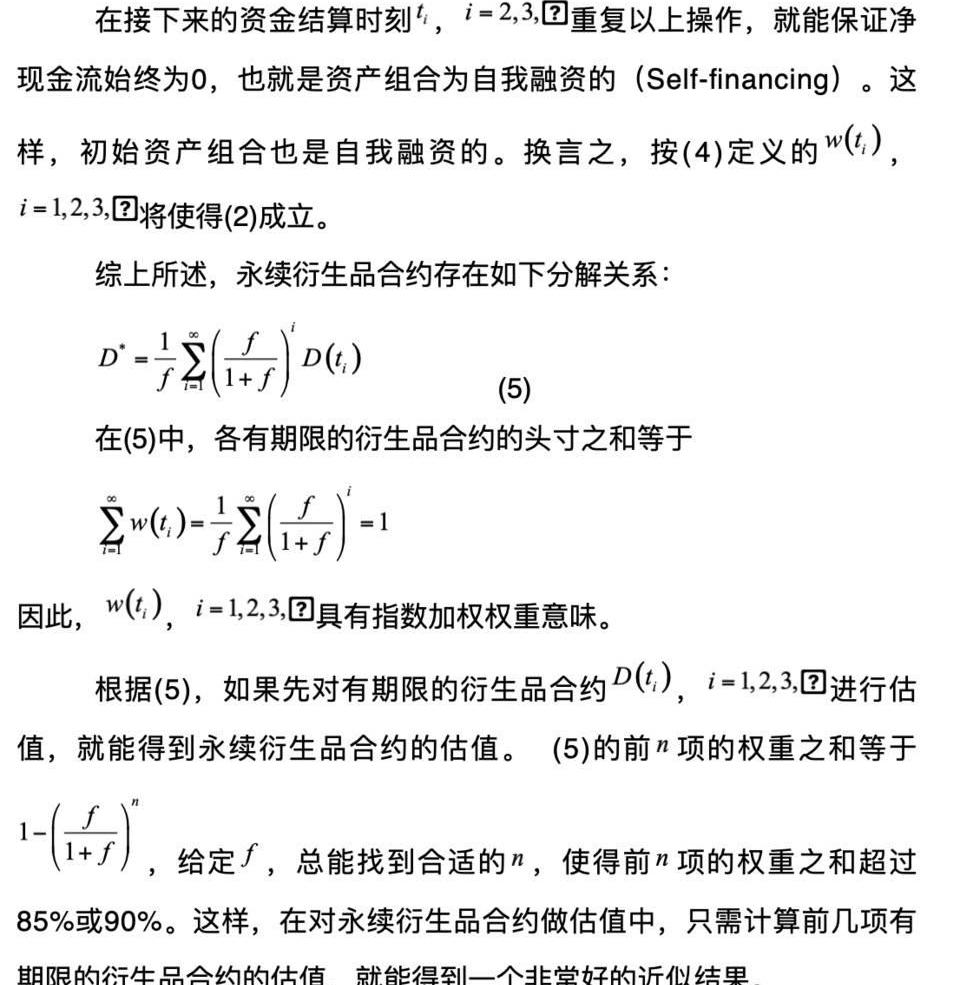

永續衍生品合約的分析

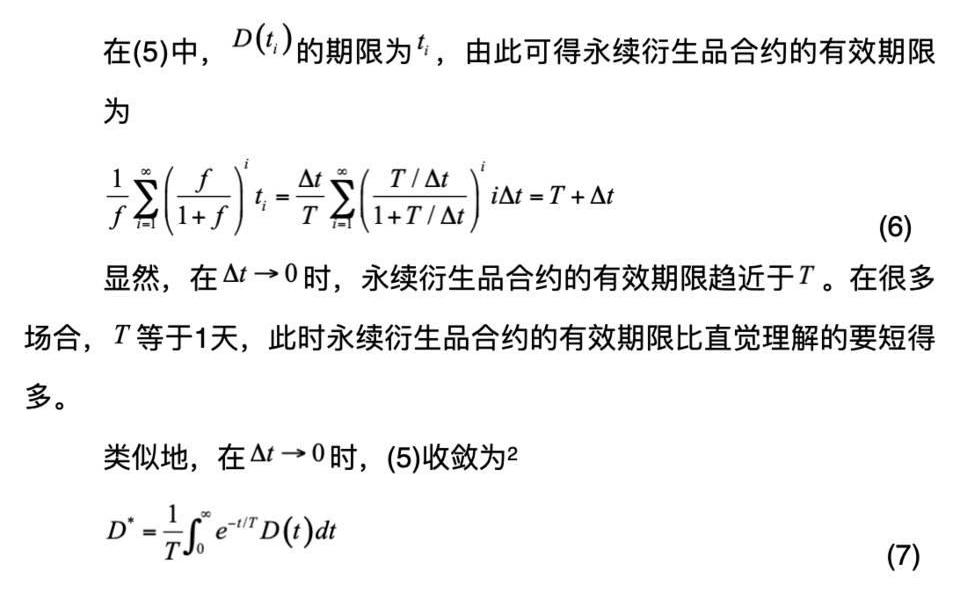

永續衍生品合約的性質

極限條件下的性質

在處理風險敞口上的靈活性

通過設置內涵價值函數的形式,永續衍生品合約能給投資者帶來任何他們想要的風險敞口。在主流金融市場中,這個功能一般通過場外衍生品實現,而場外衍生品面臨交易對手風險高、透明度不高和流動性低等缺點。永續衍生品合約則能有效控制交易對手風險,透明度高,有很好的流動性。從這個意義上看,永續衍生品合約的應用應不局限于加密資產市場,可能進入主流金融市場。

前面已提到永續衍生品合約的市場價格會向內涵價值收斂。問題在于收斂的速度和效率,因為這決定了投資者能否有效地通過永續衍生品合約獲得他們想要的風險敞口。影響因素包括:1.資金結算周期;2.永續衍生品合約市場的特征,包括投資者構成、流動性高低和價格透明度等。一個不容忽視的風險點是,如果永續衍生品合約市場的流動性不高,攻擊者可能通過操縱永續衍生品合約價格,并通過在其他市場的配套交易而獲利。為此,永續期貨合約引入標記價格設置。

在DeFi領域的適用性

永續衍生品合約既可以用于中心化交易所,也可以用于去中心化交易所。但去中心化交易所如果采取買賣單匹配的交易方式,流動性就不會很高,價格發現效率也會很受限。在這種情況下,永續衍生品合約的市場價格向內涵價值收斂的速度和效率都不理想。此外,在鏈上進行頻繁的資金結算也是一個很大的挑戰,需要采取《DeFi的利息理論》提出的方法。

永續衍生品合約更適合與AMM結合,讓投資者通過與流動性池之間的交易來靈活管理自己的風險敞口。PerpetualProtocol在這方面有初步探索,但還有很多新的機制設計未被探索。

感謝0xAlpha對此文的修改意見

DeFi數據 1.DeFi總市值:1254.53億美元 DeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:39.

1900/1/1 0:00:00大家好,這里是成都鏈安推出的虛擬貨幣犯罪普法欄目“說法”。在欄目里我們將主要給大家分享一些與虛擬貨幣犯罪相關的案例、政策法規,也會搜尋一些有趣、有價值的普法故事分享給大家,希望通過欄目,和大家一.

1900/1/1 0:00:00今年2月以來,Mr.703出售了344個CryptoPunks,但仍持有175個。這是Loopify在2021年2月對匿名的加密藝術收藏大咖「Mr.703」所做的采訪.

1900/1/1 0:00:00加密貨幣行業一直受到機會主義騙子的困擾,從那些通過Twitter發布欺騙性贈幣的推文(比如2018年10月.

1900/1/1 0:00:00我曾在《解密NFT,進軍元宇宙,區塊鏈與價值實體將如何鏈接?》一文中對于整個NFT的發展歷史、相關產業基礎設施等進行了介紹.

1900/1/1 0:00:00FTX是全球發展最快的加密貨幣交易所。26個月內獲得180億美元的估值,速度超過Coinbase、Stripe、Square和Slack等傳奇企業,投資者包括紅杉、軟銀、CoinbaseVent.

1900/1/1 0:00:00