BTC/HKD+0.54%

BTC/HKD+0.54% ETH/HKD+0.74%

ETH/HKD+0.74% LTC/HKD+0.13%

LTC/HKD+0.13% ADA/HKD+0.52%

ADA/HKD+0.52% SOL/HKD+1.3%

SOL/HKD+1.3% XRP/HKD+0.44%

XRP/HKD+0.44%今年的加密貨幣領域繞不開的自然是灰度信托。

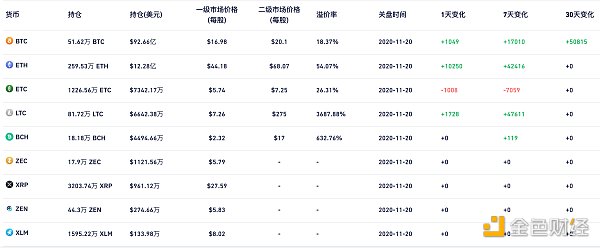

根據灰度官方于 11 月 20 日披露數據顯示,其比特幣信托持倉價值 92.04 億美元,以太坊信托持倉價值 10.249 億美元。昨日灰度比特幣信托持倉新增 1049 枚 BTC,以太坊信托新增 10249 枚 ETH,除此之外,灰度還增持了 1728 枚 LTC。

目前,灰度總持有 BTC 516214 枚,占總量的 2.45%;總持有 ETH 2595347 枚;總持有 BCH 181766 枚;總持有 LTC 817221 枚;總持有 XRP 32037384 枚;總持有 XLM 15952238 枚;總持有 ETC 12265563 枚;總持有 ZEC 179021 枚;總持有 ZEN 443002 枚。

金色晚報 | 1月18日晚間重要動態一覽:12:00-21:00關鍵詞:比特幣挖礦難度、LBTC、暗網Joker's Stash

1. 比特幣挖礦難度將提升至21.79T,再創歷史新高

2. 數據:以太坊散戶錢包地址數量顯著上升

3. BTC核心開發者推出比特幣地址格式Bech32改進版本

4. LBTC在英國倫敦銀行正式成立DeFi實驗室

5. 數據:排名前1%的LINK地址持有總供應量的82%

6. 暗網Joker's Stash將于下月將關閉,比特幣年收入超10億美元

7. 區塊鏈風投公司BVCI推出與加元掛鉤的CADT穩定幣[2021/1/18 16:27:55]

不僅 GBTC 目前在市場上處于溢價,BCHG、ETHE、ETCG、LTCN 二級市場相對一級市場皆產生了溢價,LTCN 的溢價更是高達 3687.88%。

金色晨訊丨11月10日隔夜重要動態一覽:21:00-7:00關鍵詞:法定數字貨幣試驗區,SEC,ETC硬分叉

1.北京擬建設法定數字貨幣試驗區和數字金融體系;

2.深圳應用區塊鏈等技術搭建網貸機構投票表決系統;

3.英國財政大臣:即將就穩定幣進行磋商;

4.美聯儲研究人員:CBDC在應對宏觀經濟沖擊時提供了靈活性;

5.美國SEC專員:SEC應該更快就加密空間乘取行動;

6.CME比特幣期貨11月合約收報15450美元;

7.Ripple首席執行官警告上市公司不要持有比特幣;

8.美股三大股指漲跌不一 美股區塊鏈概念股昔遍收跌;

9.ETC主網將于11月28日左右激活 Thanos硬分叉;

10.比特幣寬幅震蕩,日內最低報14813美元,最高報15491.34美元。[2020/11/10 12:09:16]

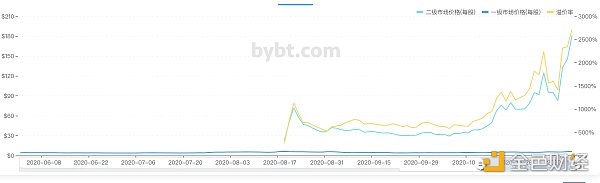

數據顯示,自今年推出以來,灰度萊特幣信托基金一直存在巨大的溢價。

金色沙龍 | 索老頭:跨鏈技術可以適用于所有區塊鏈項目:在今日舉行的金色沙龍中,針對“COSMOS的跨鏈技術能在哪些領域大展身手”的問題,真本聰社區索老頭表示,我覺得跨鏈既可以作為一個賽道,也可以作為公鏈的一個配套基礎設施。目前的狀況是:跨鏈想做公鏈,公鏈想做跨鏈。Cosmos和Polkadot本質上是說著跨鏈的故事在做公鏈的事情。而各個公鏈則在積極開發自己的跨鏈通訊協議。兩者的關系是密不可分的。所以跨鏈技術可以說是適用于所有區塊鏈項目的。因為大家都在做跨鏈。[2020/4/29]

灰度信托LTC溢價歷史圖

那么灰度基金的高溢價來自于何處呢?

OKEx Research首席研究員William介紹表示,灰度上的信托基金,是一種類似于ETF的信托基金,可以同時在一級市場申購贖回和二級市場交易買賣,因此具有實時凈值和實時市價兩種價格。當凈值小于市價時稱為基金溢價,但凈值高于市價時稱為基金折價。

金色財經現場報道 聚空間CEO范李悅:監管應該轉向技術層面:金色財經現場報道,在世界區塊鏈大會·三點鐘峰會中,進行以《交易所的自我監管與共識機制》為主題的圓桌論壇。聚空間CEO范李悅指出:加密貨幣交易所還是應該自律的,如果有交易異常的情況,交易所應該進行跟蹤,并逐漸生成KYC模型,進行預防。監管應該轉向技術層面,中心化與多中心化交易所都有各自的特點,可以滿足不同用戶的需求。[2018/4/25]

對于一般的ETF基金而言,不會出現很高的折價或溢價,原因在于ETF的套利機制:

當凈值 > 市價時,套利者會在二級市場買入ETF基金份額,隨后在一級市場用ETF基金份額贖回標的資產(如一籃子股票或其他資產),賺取其中的差價

當市價 > 凈值時,套利者會在一級市場用標的資產申購ETF基金份額,隨后在二級市場出售ETF基金份額,賺取差價

金色財經訊:一位接近印度監管層的人士透露,印度有可能全面禁止加密貨幣交易,與中國實行相似的監管措施。[2017/11/3]

跟其他信托產品一樣,LTC在灰度上的高溢價,主要原因來自兩個方面:

套利機制不暢通

在傳統的ETF基金交易中,通常采用T+0或T+1的交易制度,即當天購買的ETF基金份額可以在當天或第二天賣出;然而對于灰度資產旗下的LTC基金,因為監管合規的需要。投資者無法在一級市場上贖回自己的LTC份額,同時,投資者需要鎖倉一年才能在二級市場上交易賣出這就延長了套利交易的時間。

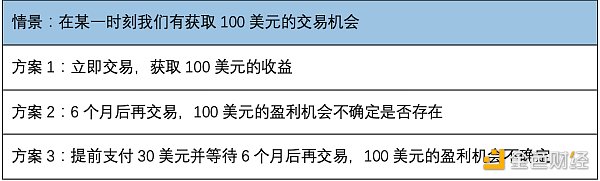

因此,灰度的LTC基金的高溢價,很大程度上來源于市場對風險的溢價:投資者在購買GBTC基金份額后只能通過二級市場離場,而且交易時間還被限制在一年以后,這意味著投資者必須承擔長達1年的風險---在這期間即使幣價暴跌,投資者也無法賣出。下面這個簡單的案例正好能反映套利機制不暢通帶來的問題:

從行為經濟學的角度看,大部分投資者會選擇方案一,以規避未來的不確定性;如果無法立即完成交易,則必須支付一定的風險溢價給投資者,即選擇方案3。否則,大部分投資者會心存疑慮,出于規避風險的需要選擇不購買灰度上的信托基金。

市場情緒

如果我們僅僅將灰度基金的高溢價歸為風險溢價,顯然無法完全解釋其他現象。

我們前面提到過,風險溢價的產生是來源于對未來的不確定性。但如果投資者們對未來保持樂觀呢?很顯然,此時在投資者眼中,風險溢價部分完全是無風險的,成為了不可多得的“套利”部分。

這也是目前市場上所正在發生的,由于目前市場正處于牛市,在很多投資者眼中,灰度基金的二級市場高溢價,完全是白送的收益,為此都紛紛買入灰度基金份額,過高的需求造成了基金的溢價越來越高。因此灰度基金的高溢價還有很濃厚的市場情緒成分。

綜合而言,灰度基金的高溢價現象,是灰度基金套利機制不暢通和市場情緒作用下的產物。由于灰度基金的二級市場鎖倉政策和無法在一級市場上贖回資產的規定,使得市場必須支付一定的風險溢價給投資者;而由于市場情緒升溫,大部分投資者都對未來市場看好,為主動獲取這部分風險溢價,紛紛買入灰度基金份額,進一步抬高了基金在二級市場的溢價。

以當前火熱的GBTC 或 ETHE 為例。

現階段,投資者有多種方式以資產凈值買到份額:

現金:以美元購買同等凈值的 GBTC 或 ETHE 份額等,

實物:以 BTC 或 ETH 現貨置換同等凈值的 GBTC 或 ETHE 份額等其他產品;

投資者認購基金份額后會被要求鎖定一段時間。目前,GBTC 和 ETHE 的鎖定期分別為 6 個月和 12 個月。鎖定到期后,投資者可以將持有對等份額的 ETHE 或 GBTC 存入經紀賬戶,然后以市場價格出售。如果解鎖后溢價仍然為正,那么投資者將可以從差價中獲益。另外,投資者在持有期內需向灰度投資支付一定的管理費。

在以上每種情況中,投資者都要將所持基金份額在二級市場售出。這樣一來,由于沒有直接對沖的方法,投資者勢必會受到價差 / 溢價波動的影響。因此,雖然從歷史數據來看,GBTC 和 ETHE 均出現了極高的溢價現象,但未來,溢價空間可能會被壓縮磨平,甚至在某一天出現折價。

灰度信托BTC溢價歷史圖

灰度信托ETH溢價歷史圖

金色分析師K神認為,目前大方向仍是前期突破周線三角向上強勢拉升的狀態,突破點算起到目前超過35%的漲幅,走勢相當強勢,接連突破多個關鍵壓力位,最高漲至接近19年初高點84阻力位附近,也是周線斐波那鍥0.5點位壓制區域,這一阻力若能突破站穩,下一較強壓力就在100美金附近。鑒于近期價格持續拉升,價格偏離均線支撐較遠,意味著近期獲利盤較多,再加上上方接近壓力位84美金一線,不排除近期有調整的風險,短線可逢高減倉,突破站穩84美金在介入,趨勢支撐69美金,不破中長線可耐心持有,后續一旦回落支撐區附近,可低吸加倉,大方向仍是多頭趨勢。

北京時間11月17日上午,為期2個月的Uniswap初始流動性挖礦活動正式結束,而在挖礦結束前,Uniswap的流動性一度超過了31億美元,而在其中.

1900/1/1 0:00:00大多數關注比特幣的投資者最近都會聽說比特幣期貨和期權市場對比特幣價格的影響越來越大。OKEx和火幣交易所的清算所造成的價格波動也是如此.

1900/1/1 0:00:00黨的十八屆三中全會以來,黨中央、國務院將信用監管機制作為推進國家治理體系和治理能力現代化的一項重要任務進行了多次部署,為信息通信行業建立信用監管體系提供了基本遵循.

1900/1/1 0:00:00以太坊可以構建許多不同類型的應用程序。今天,大多數應用程序分為以下幾類:DeFi、DEX、游戲、收藏品、市場、供應鏈、開發工具、ID、治理、基礎設施、企業以太坊、預言機、ERC標準.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00進入11月,DeFi領域已經有6起閃電貸攻擊事件。11月17日,起源協議Origin Protocol穩定幣OUSD遭閃電貸攻擊,價格已跌至0.13美元.

1900/1/1 0:00:00