BTC/HKD-0.04%

BTC/HKD-0.04% ETH/HKD+0.38%

ETH/HKD+0.38% LTC/HKD+1.4%

LTC/HKD+1.4% ADA/HKD+1.53%

ADA/HKD+1.53% SOL/HKD+1.51%

SOL/HKD+1.51% XRP/HKD+0.25%

XRP/HKD+0.25%DeFi已經成了業內最熱議的話題之一,每月都有數十個新的DeFi項目啟動。DeFi應用使得創建能夠自動執行的金融合約成為可能。總的來說,這些合約有利于促進密碼學資產的發行、借貸、交易和管理。

鑒于DeFi應用的范圍很廣,我們很難從DeFi這個大概念來衡量其采用情況。畢竟,交易和借貸在操作上區別很大,很難進行比較。為了解決這一問題,DeFi行業采用了一種叫作“總鎖倉價值”的指標來衡量DeFi項目的熱度和實力。

無論是借貸類還是交易類DeFi應用,幾乎都需要用戶存入密碼學資產作為質押物。協議的TVL就是某個應用中所有質押物的美元價值總額。有了TVL,我們就可以將貨幣市場與去中心化交易所進行比較。

自2019年以來,DeFi行業的規模呈指數級增長。TVL已經成為衡量DeFi采用情況的事實標準,而且是CoinMetrics上最重要的幾個指標之一。在本文中,我們將分享精確計算TVL所面臨的一些挑戰,以及使用TVL對DeFi協議進行估值的主要缺點。

最終,我們總結出了妨礙TVL成為穩健指標的三大主要挑戰。

協議多樣性下,“總量”成謎

DeFi依然處于發展初期,每天都會見證協議和應用的誕生和消亡。這些新啟動的DeFi項目中,部分只是已有協議的復刻或已有系統的新版本,其它都是全新的。在對某條智能合約區塊鏈進行整體估值時,這條鏈上承載的項目越多,估值難度越高。

加密社區回應查理·芒格抨擊加密貨幣:在他這個年齡無法理解新技術并不奇怪:12月3日消息,億萬富翁投資者查理·芒格 (Charlie Munger) 周五在Sohn Hearts and Minds會議上發表講話,強調了他對加密貨幣的普遍厭惡及其在市場上造成的淘金熱。他永遠不會參與這個市場,并希望加密貨幣沒有被發明。他表示贊同中國的加密禁令,認為這做出了正確的決定。

加密社區的許多人隨后對芒格對比特幣的最新評論做出了反應,許多人指出,在他這個年齡無法理解像比特幣這樣的新技術并不奇怪。Synthetix創始人Kain Warwick還強調,盡管芒格愿意通過賣好東西賺錢,但伯克希爾哈撒韋公司是可口可樂的最大股東,可口可樂被認為是“許多健康問題的重要貢獻者”。加密和區塊鏈播客系列The Crypto Corner的項目總監Jamil Hasan指出,芒格不投資加密不應該讓這個行業感到困擾:“如果查理芒格不購買加密,我沒關系。我敢肯定,查理也買了一些我不需要的東西。”(Cointelegraph)[2021/12/3 12:49:39]

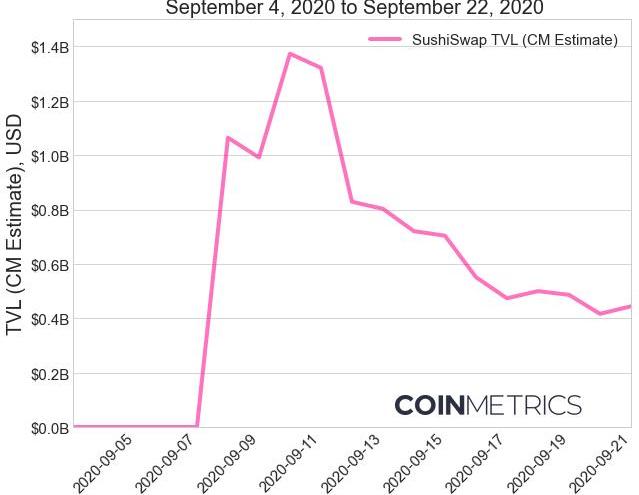

有的DeFi協議一舉成名,在短短數天內積聚了價值數十億美元的質押物。例如,克隆自Uniswap的Sushiswap于2020年9月聲名大噪,其TVL一夜之間從數千美元暴漲至十億美元以上。

Roark Group創始人:未來不理解DAO很難做出投資決策:10月5日,Roark Group創始人Sky在499小島上線發布會上表示,DAO減少了組織的信任摩擦,集中了群體智慧,增加了跨時間和空間的協作可能,決策更加風險排斥、更公平公開公正。DAO讓DeFi更完整,DeFi讓DAO更普及,未來不理解DAO很難做出投資決策。Sky認為,長遠來看,DAO能夠成為主流的生產組織模式,但需要很長的時間,由DAO和中心化組織共生的新模式Hybrid-AO可能是長期存在的,這種組織模式也很棒。

據悉,499小島是一個DAO治理平臺,支持項目信息展示、發起提案、參與投票等功能。[2020/10/6]

為何會出現如此驚人的漲幅?從本質上來說,DeFi協議的激勵機制擁有很高的延展性。突然出現的SushiSwap之所以能在短時間內吸引數十億美元的質押物,是因為它引入了原生代幣SUSHI,并采用一種激進的發行機制讓早期采用者更能受益。

這種做法開創了一個有可能無限次重復的先例。由于協議克隆頻繁發生,想要萬無一失地實時追蹤一條區塊鏈上的所有質押物幾乎是不可能的。CoinMetrics之類的數據提供商必須選擇單獨追蹤哪些協議的TVL,因為將每個協議的TVL整合起來需要一些人力勞動。

聲音 | Samson Mow:很難理解為何質疑Liquid網絡不是真正的側鏈:據Bitcoinist消息,Blockstream首席戰略官Samson Mow近日表示,很難理解為何會有人質疑Liquid網絡并不是真正的側鏈。Liquid網絡與兩種數字貨幣錨定,并且其數據可在其他鏈上被驗證。[2018/10/13]

由于新協議頻繁上線,所有數據提供商對所有DeFi應用的質押物總價值估值是天然偏低的。為了準確計算一個平臺的TVL,提供商必須不斷重新評估之前的測量數據,來體現新增的協議和質押物種類。由于新的智能合約平臺對DeFi趨之若鶩,層出不窮的新協議使得數據提供商很難準確地對整個協議的TVL進行估值。

除了新協議發布頻率高的問題之外,另一個復雜因素是現有協議也有可能發生變化。為了將這些變化統計進來,數據提供商必須持續監控新版本和合約的部署情況。例如,Uniswap現處于第三次迭代,每個版本的質押物追蹤方式都略有不同。因此,Uniswap的TVL是每個版本的質押物價值之和,數據提供商必須分別對各個版本的質押物價值進行評估。

未來,DeFi行業有可能圍繞一系列規范或標準穩定下來。一旦實現標準化,整合新協議就會容易得多。然而,標準化并非靈丹妙藥,因為我們無法確保所有協議都嚴格遵守標準。正如我們所看到的那樣,隨著ERC20標準蓬勃發展,出現了很多依然需要人工審核的變體。因此,考慮到新協議的發布速度,在短期至中期內,DeFi標準化都不可能讓數據提供商在數據分析方面實現質的飛躍。

以太坊基金會顧問:SEC對數字貨幣缺乏理解 ETH肯定超越BTC:以太坊基金會顧問William Mougayar日前表示,監管機構缺乏對數字貨幣的基本理解。在試圖規范數字貨幣的舉措中,美國證券交易委員會對該行業的核心本質缺乏了解,而只是試圖采用一種通用方法。另外,Mougayar還表示ETH絕對會超越BTC,因為它擁有開發商,初創企業和風險投資的最大生態系統以及各種支持。目前數字貨幣正在被濫用,但數字貨幣不應只是作為投機工具而被使用,而是應該將其用于真正的目的。他指出ETH有53%的交易都基于智能合約,已經不僅僅是一種貨幣,而更是一種效用。[2018/5/19]

質押物多樣性下,“價值”成謎

DeFi協議可以支持幾乎所有類型的資產作為質押物。盡管有一些協議限制了質押物種類,但是很多協議都沒有這么做。

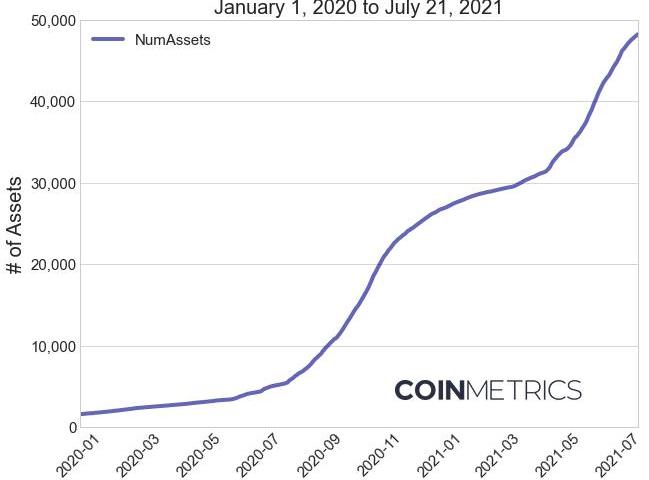

-上圖包含Uniswapv1/v2/v3、Sushiswap、Curve、Aavev2、Compound和Maker的數據-

上圖顯示了在DeFi應用中作為質押物的資產種類的下限。該數據并未反映整個DeFi行業的情況,因為它沒有包括所有DeFi協議的數據,而且涉及的資產類型僅限于ERC20代幣。盡管如此,該數據可以讓我們一窺代幣化趨勢以及DeFi行業內質押物種類迅猛增長所帶來的影響。

BM:對代理如何運作和“dApp開發者”如何計費的理解可能需要調整:北京時間今日凌晨,BM在開發者群發表對代理如何運作和“dApp開發者”如何計費的理解:

??1)所有CPU/帶寬都是“執行操作的用戶”;

??2)所有存儲都按照dApp的選擇向用戶或dApp付費;

??3)dApp開發人員希望授權用戶將帶寬委托給用戶;

??4)授權帶寬理論上可以用于任何dApp。

現在想象一下,你是一個社交媒體公司,希望為用戶提供免費賬戶。用戶在您的網站上注冊,您為他們創建一個區塊鏈賬戶,然后將一些帶寬委托給他們。您的應用可以選擇為每個授權用戶支付有限的存儲空間,這使他們能夠在他們需要攜帶自己的存儲空間之前,擁有N份杰出的帖子和V張投票。如果您的應用不想為用戶支付存儲費用,則該應用可能完全是BYOS(注:Bring your own storage,使用你自己的存儲)和BYOB(注:Bring your own Bandwith,使用你自己的帶寬)應用。如果用戶不繼續他們的訂閱或停止使用您的服務,那么您可以將帶寬重新分配給其他用戶。[2018/4/30]

繁多的質押物種類使得估值復雜化。所有這些資產都可以在多個平臺上進行交易,包括中心化的鏈下交易所和去中心化的鏈上協議等等。收集這些平臺的價格數據成了非常艱巨的任務,而且像協議整合那樣不具備可擴展性。與此同時,這又是不得不做的事,以便基于交易平臺的指標值對用作質押物的資產進行準確定價。

即使數據提供商有足夠的帶寬可以根據所有交易平臺的數據生成指標值,但是它們很難直接使用采集到的票面價值來計算。就像計算密碼學資產的市值那樣,DeFi流動性池的價格數據同樣存在被操控的風險,最終影響價值評估的準確性。

CoinMetrics參考匯率等穩健的價格來源最多提供市值前幾百的資產的價格。其余資產的當前價格則要根據鏈上交易所的數據來估算,但是估算結果并不一定準確,因為我們無法確保這類資產有足夠高的交易頻率,或者鏈上交易所的流動性是自然流入的。

再質押盛行下,“鎖倉”成謎

最后也是最容易被忽略的,使用TVL還需要解決的一大重要挑戰是,了解用作質押物的資產的構成。評估某個協議的TVL時,人們可能會假設每單位質押物價值均由該協議獨占。換言之,該協議的鎖倉資產僅在該協議內使用,沒有用于其它協議。

然而,從DeFi貨幣市場的設計來看,這個假設是錯誤的。DeFi可以讓人們創建資產衍生品來實現再質押。簡而言之,已經在一個應用中充當質押物的資產還可以在另一個應用中充當質押物,然后反復質押。有一些DeFi應用專為實現再質押而設計,以便為用戶提供杠桿。雖然這不是什么新鮮事,但是與人們一般理解的“鎖倉”相悖。

簡而言之,一些在DeFi應用中被用作質押物的資產其實是對另一個質押物的債權憑證。這就產生了乘數效應,大大增加了TVL估值,因為初次質押的資產和再質押的資產都被計算在內。目前采用的TVL計算方法無法區分二者。因此,根據協議,質押物的價值可能會被大大高估。

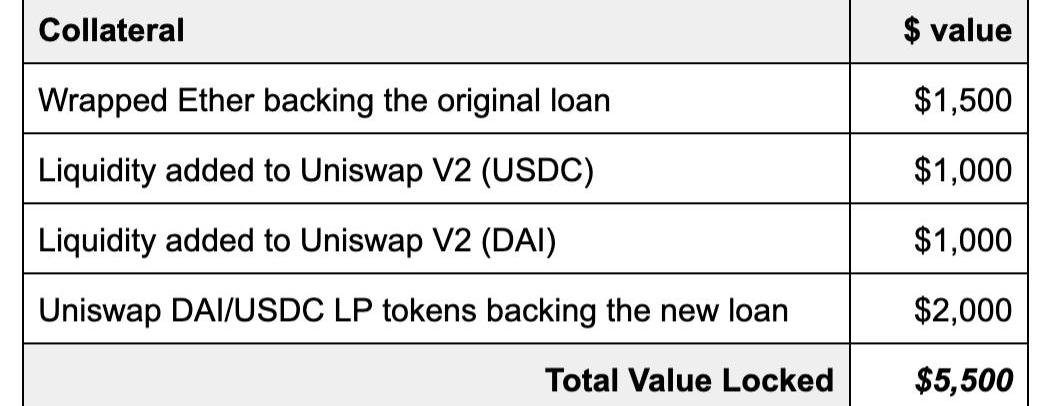

為了闡明上述觀點,我們來看下面這個例子:

用戶將價值1500美元的WETH存入Maker,借得價值1000美元的DAI。

用戶將借得的DAI連同價值1000美元的USDC一起存入UniswapV2的USDC/DAI池中,然后獲得代表池中對應流動性份額的LP代幣。

用戶將LP代幣再質押到Maker內借得價值1960美元的DAI。

簡單來看,TVL可以計算為:

然而,復雜一點的計算方式只會將價值1500美元的WETH和價值1000美元的USDC看作“真正的”質押物,最終得出TVL是2500美元的結論。這種計算方式不計入代表某個質押物的債權的資產,例如DAI和UniswapDAI/USDCLP代幣。

這就引入了額外的復雜性,因為質押行為會給TVL增加隱性杠桿。

尋找更好的DeFi指標

為了更好地理解DeFi系統并對它們進行合理估值,我們可以將DeFi資產理解為新型資產擔保債券。ABS是一種金融衍生品,代表對一籃子用作質押物的資產的索取權。在DeFi領域,這些衍生品為密碼學資產的交易、借貸和管理提供了基礎。相比發行ABS的傳統金融系統,DeFi企圖提高透明度并實現自動化風險管理。

在這種情況下,TVL衡量的是桿桿市場的總體規模。正如本文所說,TVL具有誤導性,因為它被杠桿帶來的乘數效應夸大了,具有很高的價格敏感度,而且缺乏全局性。如果不知道具體的乘數是多少,我們就無法衡量系統的健康程度,而且最重要的是,無法分析系統應對價格沖擊的敏感度。對于DeFi系統而言,價格敏感度是重要情報。

鑒于上述種種原因,我們在進行TVL估值之前要先找到辦法區分初次質押和再質押這兩種情況。同樣地,我們還要使用“原生價值單位”來追蹤TVL,從而消除價格敏感度帶來的影響并更好地了解應用的發展情況。除了找到更好的TVL估值方法之外,我們還要計算另一個有趣的指標:支持某一應用的合約總數——等同于DeFi的“未平倉合約”。

當然了,要想一次性解決上述所有指標頗具挑戰性。為了更好地實現自動化的數據采集過程,我們正在構建一套新的工具,以更具可擴展性的方式來解析智能合約數據。考慮到計算整體估值所帶來的挑戰,我們的DeFi指標將側重應用級別的風險管理,以及來自知名AMM的交易數據。

結論

總的來說,TVL并非表面看起來那么可靠,而是具有欺騙性的復雜指標。構成TVL的每個單詞背后都是一項挑戰:

“Total”意味著要追蹤一個協議的所有版本,以及該協議在多條底層區塊鏈和多個Layer2上的版本。

“Value”意味著要為可用作質押物的上千種資產中的每一種找到可靠價格。

“Locked”其實是用詞不當,因為在大多數協議中,流動性的流入流出速度非常快。這也意味著,我們需要理清每種資產之間的關聯來避免二次或三次重復計數。

DeFi行業需要融合更好的方法來衡量DeFi應用的發展。這將是一個協作的過程,因此我們期待貢獻更好的指標,同時向社區學習。

原文鏈接:?

https://coinmetrics.substack.com/p/coin-metrics-state-of-the-network-0c0

作者:LucasNuzzi、AntoineLeCalvez&KyleWaters

翻譯&校對:閔敏&阿劍

Tags:DEFIEFIDEFTVLBasketDAO DeFi Index去中心化金融defi入門分析與理解Paradise Defitvl幣價格

近日,澳大利亞加密貨幣交易所IndependentReserve宣布,已在《支付服務法案》下,獲得新加坡金融監管局的“原則性批準”,允許其成為受監管的數字支付代幣(DPT)服務提供商.

1900/1/1 0:00:00金色財經區塊鏈8月10日訊??眾所周知,當我們購買一件實體藝術品時,得到的是一個實物,我們可以將購買到的名畫放在墻上并欣賞這個實體,并且所有者有權允許其他人展示畫作副本.

1900/1/1 0:00:00以太坊2.0是對以太坊網絡的升級,它提高了網絡的速度、效率和可擴展性,同時保持了安全性和去中心化。升級對以太坊非常重要,而這將包括三個主要階段:階段0—在信標鏈上部署和抵押.

1900/1/1 0:00:00DeFi數據 1.DeFi總市值:920.09億美元 市值前十幣種排名數據來源DeFiboxDeFi總市值數據來源:Coingecko2.過去24小時去中心化交易所的交易量:35.

1900/1/1 0:00:00穩定幣是加密貨幣市場發展的產物,在交易所交易對、DeFi市場有廣泛應用,充當了“法幣”的作用。加密貨幣市場發展早期,投資者主要通過比特幣與法幣交易對在中心化交易所或者OTC市場進行操作.

1900/1/1 0:00:00隨著加密貨幣行業的不斷發展與完善,風控能力將會成為加密貨幣交易所發展核心競爭力之一,誰能掌握這個“關鍵命門”,誰就能在競爭中脫穎而出.

1900/1/1 0:00:00