BTC/HKD+4.73%

BTC/HKD+4.73% ETH/HKD+4.68%

ETH/HKD+4.68% LTC/HKD+6.63%

LTC/HKD+6.63% ADA/HKD+5.2%

ADA/HKD+5.2% SOL/HKD+9.38%

SOL/HKD+9.38% XRP/HKD+3.58%

XRP/HKD+3.58%一年前,去中心化金融開始逐漸受到加密貨幣社區廣泛關注,但是如果沒有「流動性挖礦」和「收益耕種」概念的影響,DeFi生態可能不會在這一年的時間內如此快速的發展,也很可能不會有后來的「DeFiSummer」。

回顧這一年取得的成績,DeFi生態的發展速度超乎想象,隨便舉例幾個數據都能發現是以百倍計的,比如,借貸資金量提升了170倍,交易用戶數增加了140倍,鎖定在DeFi的智能合約中的資產總量增長了140倍,等等。

雖然「流動性挖礦」一詞既不是Compound他們發明的,也不是他們最早采用的機制,但是?Compound?卻是這件事最重要的推動者。網絡中可以搜索到的關于流動性挖礦的信息幾乎也都是在Compound推出「借貸即挖礦」之后,從這個時間點來看,離現在剛好一年的時間。

自此之后,流動性挖礦變成為了DeFi協議上線初期最值得使用的機制,甚至成為了一套標準「模板」,很多項目都會基于這套模板再加上自身的特性微調。

而參與「流動性挖礦」的用戶分為了兩大類:

一類是「挖賣提」的大鯨魚或機槍池,直接將獲得的代幣獎勵賣出變現;

另一類是期待通過這類方式參與一級市場代幣分發的用戶,可以通過這套機制與項目共同成長。

反面的觀點則認為,這套機制帶來的「套娃」風險可能會增加整個DeFi生態的系統風險,而分發的方式如果沒有經過精確設計也可能會過早透支協議的成長性。就像Uniswap在嘗試過幾次流動性挖礦活動之后就停止了,直到V3版本發布后還未開展新的活動,或許也是在設計更合理的方案。

無論如何,這套機制還是很好的調動了加密貨幣社區和用戶參與DeFi協議的積極性,而且已經成為了所有新項目必不可少的一環了。

某巨鯨從Curve移除4800萬美元ETH/stETH流動性,并將11450枚ETH轉入幣安:4月16日消息,據推特用戶余燼監測,40多分鐘前,某巨鯨從Curve移除4800萬美元的ETH/stETH流動性,隨后將11450枚ETH(約2390萬美元)轉入幣安。

該巨鯨的ETH源于89天前從幣安提出,當時ETH價格為1565美元。如果該鯨魚轉入幣安的ETH選擇出售,預計實現600萬美元的收益,收益率33%。[2023/4/17 14:07:10]

在流動性挖礦盛行一周年之際,我們希望從數據上回顧DeFi生態在這一年之間到底取得了哪些成績,又造成了哪些影響——必須指出,DeFi的興起并完全由「流動性挖礦」這一個因素導致,但這一定是最重要的因素之一。

流動性挖礦這個詞是誰發明的?

探尋流動性挖礦一詞最早的出處,可查的來源是開源自動化交易工具Hummingbot。大家在2020年6月時開始使用這個詞匯,而Hummingbot團隊要比這早半年多的時間。

Hummingbot是一個偏向于專業用戶的工具,所以普通用戶可能并不知道。

該團隊最早曾于2019年11月1日在博客中宣布「推出流動性挖礦功能」,后來在12月的0.20.0版本中開始加入相關的功能,又于2020年2月的0.23.0版本中開放了Beta測試,初期支持的中心化交易所和去中心化交易所分別是幣安和0xMesh等。

在?Hummingbot?最早的定義中,「流動性挖礦」特指為交易所提供流動性,后來DeFi行業進一步泛化了這個詞的概念,可以使用在借貸或者其他金融應用中,因為這些服務也需要有一方提供流動性。而后來又逐漸演化出又一個新名詞:「收益耕種」。

數據:鯨魚收回逾白天內拋售的比特幣,BTC非流動性供應創新高:Moskovski Capital首席投資官Lex Moskovski分享的Glassnode圖表顯示,比特幣的非流動性供應已經恢復,并飆升至歷史新高,超過14400枚比特幣。這表明,比特幣鯨魚們已經收回了最近108天拋售期間賣出的比特幣,并將其放回冷存儲庫中長期持有,現在他們的持有量已經飆升至一個新的歷史峰值。(U.Today)[2021/7/31 1:26:52]

Hummingbot對于「流動性挖礦」的定義非常精準和完整,這里可以欣賞一下他們的解釋:

「我們把這件事稱為『流動性挖礦』是因為它的概念很類似于PoW的挖礦。相比較使用礦機和電力,流動性挖礦利用計算資源和代幣庫存以運行Hummingbot的做市客戶端。通過與其他參與者競爭以獲得經濟激勵,他們的共同努力可以實現一個共同的目標,為特定的代幣和交易所提供流動性。作為回報,他們會根據算法定義的模型,得到與他們工作相稱的補償。」

Hummingbot?團隊還同步發布了名為「流動性挖礦」的白皮書(https://hummingbot.io/liquidity-mining-whitepaper),其中還有更多具體的細節,該版本白皮書的完成日期為2019年10月30日。

最早采用流動性的DeFi項目是哪個?

最早采用流動性挖礦機制的DeFi?協議可能是合成資產協議?Synthetix,他們最早于2020年2月推出了流動性激勵活動,比后來2020年6月開啟的DeFi熱潮早了近4個月的時間。

Synthetix當時還未使用「流動性挖礦」這樣的詞,而是稱之為「LP獎勵系統」,其中LP是流動性提供者的縮寫,后來他們還使用了「流動性激勵試驗」之類的說法來描述流動性挖礦活動。

MDEX(BSC&HECO)聯合挖礦和流動性挖礦相關事項調整:據官方消息,MDEX在每區塊挖礦總獎勵不變的情況下,將于7月14日20:00(UTC+8)新增流動性挖礦名單WAR/USDT(HECO)、TUSD/BUSD(BSC),移除流動性挖礦名單WAR/HT(HECO),并進行流動性挖礦權重調整。同時,開啟與TUSD聯合挖礦活動,與TUSD聯合挖礦活動細則如下(BSC):質押TUSD/BUSD挖MDX,活動周期14天,挖礦獎勵為價值10萬U等值的MDX;質押MDX挖TUSD,活動周期14天,挖礦獎勵為價值10萬U等值的TUSD。具體每區塊產出數量,均以官網頁面展示為準。如有調整,將通過后續公告告知。DAO管理開啟后,權重調整方案將交由社區投票決定。詳情見官方公告。[2021/7/14 0:51:12]

從機制上來說,Synthetix推出的激勵活動和后來的流動性挖礦類似,第一次活動是為那些在Uniswap上提供合成資產流動性的用戶進行獎勵,首個支持的交易對是sETH/ETH。

當然,要獲得獎勵的完整鏈路還是挺長的:用戶首先需要抵押SNX換得sUSD,再交易為sETH后,還需要配上相同數量的ETH在Uniswap提供流動性并獲得「LP代幣」,最后將LP代幣質押在Synthetix的智能合約內,后續就可以領取SNX作為獎勵了。

流動性挖礦熱潮是誰點燃的?

雖然早期的流動性挖礦更多的是和交易相關的場景,但是推動了流動性挖礦繁榮的其實要歸功于去中心化借貸協議?Compound。

Compound在2020年6月期間正式推出了治理代幣COMP的分發方式,首次大規模的讓其他DeFi協議認識到可以通過協議自己的治理代幣,促進協議的流動性增長。

Curve用戶將可投票鎖定CRV 獲得最高達2.5倍的流動性獎勵:Curve.finance團隊成員Charlie發推稱,治理論壇和DAO將在未來幾天發布。此外從8月28日起,用戶將能夠投票鎖定他們的CRV,以獲得最高可達2.5倍的流動性獎勵。[2020/8/20]

其機制也相對比較簡單,用戶只要常規地使用Compound的借貸協議,就可以根據借貸的資金量,分配到一定數量的治理代幣COMP。當然,這個機制后來也經過了多次調整。

歸功于Compound本身就是DeFi協議中規模較大且具有一定影響力的項目,而且之前一直都沒有公開其原生代幣的規劃,所以當社區得知Compound推出「沒有實際價值的治理代幣」后,大家都在瘋狂的討論和研究。

當時Compound和社區并沒有把他們的這個機制稱為「流動性挖礦」,但這的確促使了后來其他項目使用「流動性挖礦」機制。如果在鏈聞上搜索「流動性挖礦」一詞,會發現這個詞出現的時間點就在Compound公開他們的代幣分發機制前后,這應該不是巧合。

綜合各方面的原因,Compound的這一事件就非常具有里程碑意義,也就導致了后來幾個月的DeFi熱潮,海外社區還稱之為「DeFiSummer」。

流動性挖礦和「交易挖礦」一樣嗎?

記得在流動性挖礦概念推出后的不久,中國國內社區有非常多的聲音認為這其實和FCoin在2018年推出的「交易挖礦」如出一轍,甚至還有人認為,推出「交易挖礦」的FCoin才是「流動性挖礦」的鼻祖。

其實這兩個概念最核心的區別還是很明顯的。基于交易數據透明化的區塊鏈實現的「流動性挖礦」能確保整個流程是可審計可溯源的,而FCoin沒能支撐下去的很大原因則是其混亂的中心化管理,托管的資產狀態也不夠透明。

巨建華:市場流動性是中心化衍生品的最大風險因素:針對衍生品的發展與風險,幣核巨建華在接受金色財經問答時表示:中心化衍生品市場的主要風險,來自不確定的監管和中心化交易所自身的系統安全穩定性。對于中心化的衍生品來說,市場的流動性是最大的風險因素。但是我們也看到,盡管衍生品市場有種種的不足,但還是推動了用戶對加密貨幣的持有量,增加了主流貨幣的應用場景,也為現貨的流動性做了很大的貢獻。加密資產天生的互聯網特性,使它在交易方面的應用有天然的優勢,而衍生品交易則是交易業務的終極形態,不同于早期代幣的投資,對主流幣衍生品的交易,不存在被欺詐的風險,用戶可以隨著學習而提升盈利能力。[2020/3/5]

更重要的是,雖說上述的三個項目所采用的機制最終都稱為「流動性挖礦」,但是本質上是不太一樣的機制,其中Hummingbot這個方案類似于FCoin的交易挖礦。

數據說話:DeFi這一年

總鎖倉量:140倍

總鎖倉量是一個評估DeFi生態中流動性和容量的核心指標,也就是大家把多少真金白銀的資產投入在DeFi智能合約中,用來為整個系統增加規模。

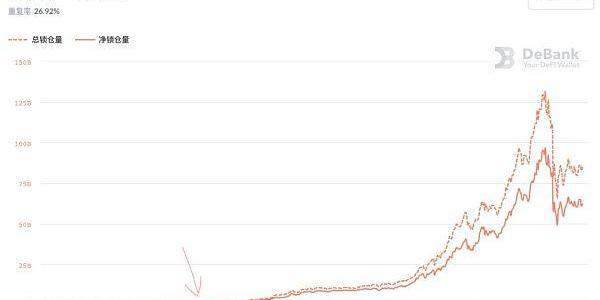

參考DeBank的數據,以2020年6月1日計,當時所有DeFi的總鎖倉量為9.4億美元,而最高峰是2021年5月11日,當時總鎖倉量為1314億美元,一年之內增長接近140倍。

借款總量:170倍

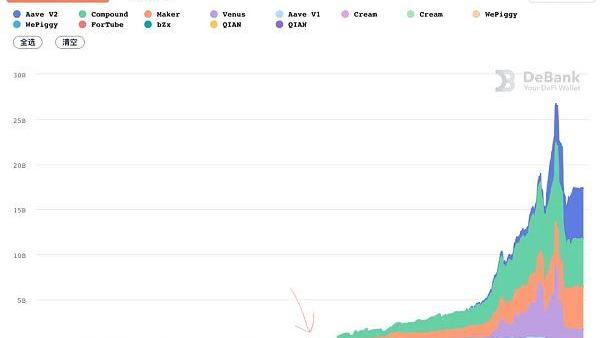

DeFi中有一類協議專門提供超額抵押的借貸服務,其總借款量可以體現這類協議的抵押和借貸規模。

以2020年6月1日計,當時所有DeFi的借款總量為1.5億美元,而最高峰是2021年5月9日,當時的借款總量為267億美元,一年之內增長超過170倍。

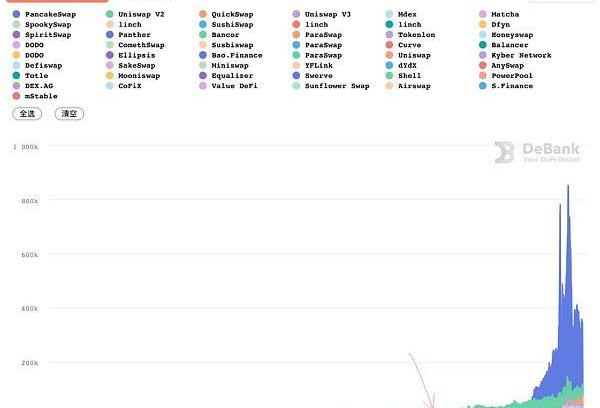

交易用戶數:140倍

交易協議也是DeFi生態中最重要的設施,所以使用交易協議的用戶數量可以體現整個DeFi生態的用戶規模。

以2020年6月1日計,當日所有DeFi的交易協議的用戶數為6200多人,而最高峰是2021年5月11日,當日的交易用戶數為85萬人,一年之內增長接近140倍。

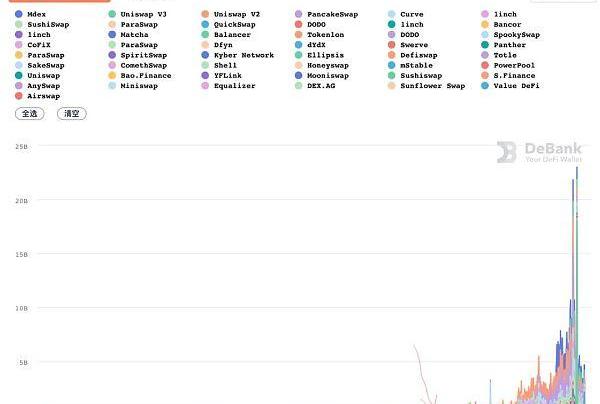

交易量:1000倍

對于交易協議來說,交易量也是一個非常直觀的標準。特別是自今年幣安智能鏈上線后,其網絡內的交易協議的交易量又有非常夸張的增長。

以2020年5月31日計,當日所有協議的交易量為2230萬美元,而最高峰是2021年5月29日,當日的交易量為230億美元,一年內增長超過1000倍。

GasPrice:最高18倍

其實在DeFiSummer之前,標志著以太坊網絡價格的GasPrice已經有了很顯著的增長,從個位數的GWei水平增長到了幾十GWei的水平了。但是在流動性挖礦啟動后,GasPrice還在快速增長,直到最近才有下降的趨勢。

參考Blockchair的數據,以2020年6月1日計,當日GasPrice中位數為30GWei,而最高峰是2020年9月17日,當日平均Gas為544GWei,3個月時間增長18倍。

有意思的是,2020年9月17日當天為Uniswap宣布發行治理代幣,并進行空投,所以當日有大量領取UNI空投代幣的鏈上交易產生。

區塊容量:提升三次,累計增加50%

與比特幣不同的是,以太坊的區塊容量可以根據礦工投票進行調整,所以隨著物理的網絡、計算、存儲資源的提升,礦工之間可以選擇不斷提升以太坊網絡的容量和吞吐量的。

在2020年6月之前,以太坊每個區塊的容量為1000萬GWei,6至7月時便提升至了1200萬GWei,7月底再次提升至1250萬GWei。

直到今年4月,區塊容量再次提升至1500萬GWei,相比去年同期增長了50%。

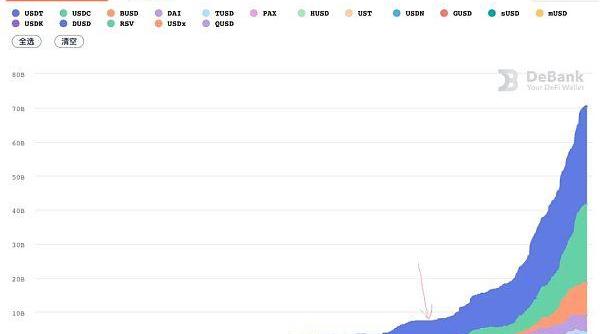

穩定幣發行量:10倍

穩定幣的需求量增長也非常顯著,從去年6月1日的73億美元穩定幣發行量,增長至如今的705億美元,一年時間增長了接近10倍。

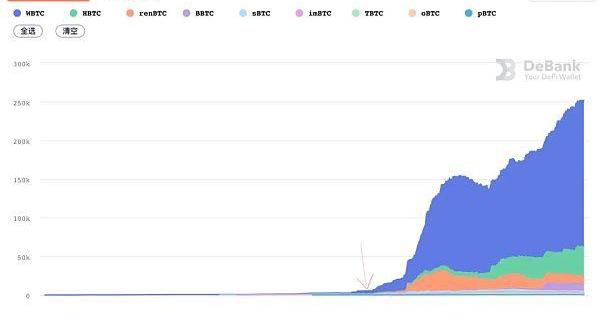

BTC跨鏈幣發行量:48倍

隨著DeFi的發展,以太坊網絡對于BTC的需求增長很快,畢竟這也是一個原生加密資產,而且具有非常大的用戶基數和市值。

BTC錨定幣的發行量從去年6月1日的5200個BTC,增長至如今的25萬個BTC,一年時間增長了48倍。

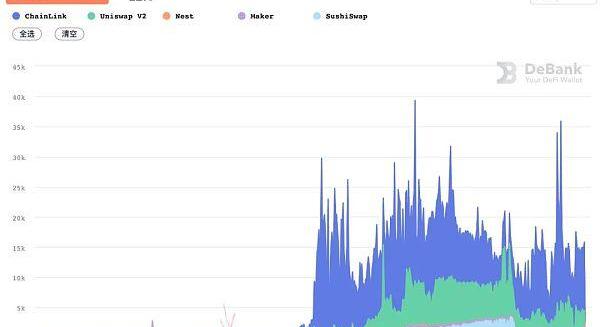

預言機調用次數:500倍

預言機在DeFi快速發展之前并未獲得大規模的應用,但是自去年DeFiSummer之后,預言機的需求也有了翻天覆地的變化。

以2020年6月1日計,當日預言機調用的次數為72次,而最高峰是2020年12月18日,當日預言機調用的次數接近4萬次,半年時間增長超過500倍。

DeFi將如何繼續增長?

最近我們看到了加密貨幣市場的頹勢,一個最明顯的指標就是GasPrice在下降,其他數據也有各種程度的下降.這是不是意味著以太坊的DeFi生態碰到了天花板呢?

其實從數據來看,現在的DeFi生態還是一個小嬰兒的狀態,雖說以太坊的TVL現在已經跌至了560億美元的規模,但更多的資產還沒進入DeFi生態。

做個簡單的計算,如果將:「以太坊的市值+以太坊鏈上穩定幣和BTC的市值+以太坊鏈上市值最大的5個項目的市值」,這個規模約為4000億美元。這樣看來,560億美元也就占4000億美元的14%而已,這其中甚至還沒包括以太坊鏈上數以千計的長尾代幣。

除了資產規模之外,目前的以太坊受限于吞吐量的限制,很多交易類的應用也因為「太貴了」和「太慢了」,遇到了增長的瓶頸。雖說這一年內區塊容量增加了50%的,但離便宜好用,還差很多距離。

幸好,近期終于有各種新一代的?Layer2?協議已經或即將上線,這也會成為DeFi下一步增長的核心基礎。在新的基礎設施下,會誕生一些相比「流動性挖礦」更有意思的機制,值得拭目以待

Tags:DEFIEFIDEFCOMPlutusDeFiDeFinitionDeFi OmegaCompound Dai

作者:MikaHonkasalo 來源:TheBlock 01.生態系統資源 當我們對不同的L1公鏈在構建?Web3應用的開發和工具方面進行比較時.

1900/1/1 0:00:00虛擬貨幣“挖礦”行業迎來了新的打擊,挖礦企業聚集地四川下發文件,將全面關停省內的虛擬貨幣挖礦企業.

1900/1/1 0:00:00邁阿密一個以海灘聞名的旅游城市正在迅速的轉變為一個新的加密商業科技中心。邁阿密市長弗朗西斯·蘇亞雷斯發起的比特幣運動掀起了新一波潮流,表明他極力支持將邁阿密轉變為下一個加密貨幣城市.

1900/1/1 0:00:00據慢霧區消息,幣安智能鏈(BSC)DeFi項目ImpossibleFinance遭遇閃電貸攻擊.

1900/1/1 0:00:00隨著內蒙古、新疆、云南政策陸續出臺,6月18日四川政策也終于靴子落地。但外界可能沒有想到的是,四川的政策甚至更為嚴厲,不僅強調“站位”,更直接列出26家大型礦場.

1900/1/1 0:00:00大家好,這里是白澤研究院。如果沒有以太坊網絡,過去一年的加密貨幣市場的爆發性增長是不可能的。還記得4月15日的以太坊"柏林"升級嗎?"柏林"升級成功進行后,以太坊鏈上的Gas費用開始下降到可控的.

1900/1/1 0:00:00