BTC/HKD+2.3%

BTC/HKD+2.3% ETH/HKD+1.93%

ETH/HKD+1.93% LTC/HKD+3.16%

LTC/HKD+3.16% ADA/HKD+4.32%

ADA/HKD+4.32% SOL/HKD+3.91%

SOL/HKD+3.91% XRP/HKD+3.76%

XRP/HKD+3.76%鏈上協議與傳統公司一樣,在發展初期都面臨自行造血困難的窘境。源源不斷的現金流是維持任何系統可持續發展的關鍵,然而在步入成熟期前,一筆儲備資產是決定其能否更好地活下去的關鍵。當然,建立在某系統之上的協議與傳統公司的不同之處在于,若不考慮迭代更新,協議的固定運營成本可忽略不計。

本文出自BlockchainCapital,文中詳細闡述了能夠讓協議可持續發展的協議金庫運營模式及策略。

律動BlockBeats對原文進行了翻譯:

本指南及建議針對可用于管理DeFi協議DAO的資產負債表及金庫的各類工具。

盡管本文為經過大量刪節的版本,但包含了報告中的許多關鍵內容,更多可用工具及其風險的詳細評估可在完整報告中查看。

任何協議DAO的目的都是持久地管理及治理該協議。因此,協議的DAO需要將其資本化,來保證其不僅能夠可持續地運營下去,且可以不斷地投資于其未來的發展增長——這與傳統公司考慮自身資本化的方式并無不同。與傳統公司使用留存收益、股權和債務為自身融資一樣,協議的DAO也有類似的選擇:

觀點:日本新的穩定幣框架可能會促使美國采取行動:金色財經報道,日本于2022年6月通過了穩定幣法律框架,該框架于周四生效。?法律要求穩定幣必須與日元或另一種法定貨幣掛鉤,并保證以面值贖回給持有人。它還將穩定幣的發行限制在持牌金融機構,例如注冊銀行、匯款代理人和信托公司。

加密貨幣基金ProChain Capital的聯合創始人David Tawil表示,該國通過這一舉措彌合TradFi和DeFi之間差距的步驟從長遠來看將使每個人受益。在美國,大多數存款人,無論是個人還是企業,都可以享受免費的國內轉賬服務。但是,日本的倡議是邁向國際無摩擦、免費匯款的第一步。[2023/6/4 21:15:01]

-協議的留存收益以及來自協議金庫資產的非運營性收入

-出售協議原生資產換取穩定幣/ETH/BTC

-借入債務

觀點:遭受國際制裁的俄羅斯寡頭和億萬富翁只能選擇購買比特幣:3月3日消息,一名駐倫敦的律師表示,因俄烏沖突而遭受嚴厲金融限制的俄羅斯寡頭和億萬富翁正在轉向比特幣。

W Legal首席執行官Nigel Kusher向BBC表示,他們面臨的直接問題是應該將把現金轉移到哪里,他們肯定不想把錢轉移到俄羅斯,“W Legal律師事務所正在與一些未透露姓名的俄羅斯富人合作。

“有些人可能會購買比特幣,這對他們來說真的很棘手。”Kusher補充說,這是某些受到國際制裁的俄羅斯寡頭和億萬富翁的唯一選擇。“一旦你被列入制裁名單,除了一家俄羅斯銀行,世界上沒有其他銀行會與你接觸,所以你還能把錢投到哪里呢?”(福布斯)[2022/3/3 13:35:11]

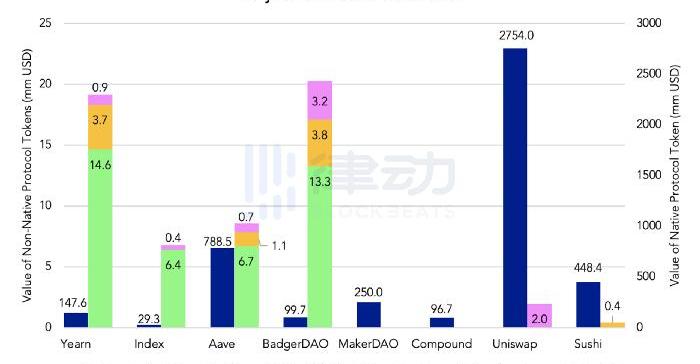

如下圖所示,許多DeFi協議的DAO幾乎將所有金庫資產都以其原生代幣的形式進行持有。由于協議的運營費用以美元/法幣進行計價,當熊市到來時可能會迫使DAO以極低的「甩賣」價格出售其原生代幣,以保持其正常運營。因此,協議的DAO應該有多種產生收入現金流的方式,以支撐其運營費用;但是由于金庫需要有一個資產基礎來產生收益/非運營性收入,所以DAO應該考慮進行代幣銷售或發行債務來獲得這個資產基礎。

觀點:薩爾瓦多的比特幣采礦提案面臨許多障礙:IPS咨詢專家表示,地熱能被認為是薩爾瓦多比特幣挖礦能量的來源,但目前尚不清楚Bukele政府將從哪里獲得保持“挖礦”計算機運行所需的能量。薩爾瓦多熱帶氣候,白天平均氣溫在30攝氏度左右,不是安裝電腦挖礦設備的最佳環境,會產生大量熱量。[2021/7/25 1:14:23]

圖一.2021年6月11日數據

留存收益:

DAO有兩個產出可留存收益的途徑:協議收入和非運營性收入。

盡管許多DeFi項目現在明白將價值累積作為代幣經濟中一部分的重要性,但并非所有DAO都會將協議產生的費用/收入進行留存。例如Aave、Yearn、BadgerDAO和IndexCoop都會將協議收入保留在其DAO的金庫中,但Sushi、Compound、Uniswap和Maker目前就不會這樣做。與任何高增長公司類似,當投資于核心業務的投資回報率高于資本成本時,向股東支付「股息」是不合理的。此外,DAO還應該仔細考慮他們收入的組成結構:Aave和Yearn的大部分收入來自于生息穩定幣,而IndexCoop的收入大部分來自于他們的高風險產品。因此,DAO至少應該保留協議收入的一部分,并仔細考慮這部分收入的組成結構。

觀點:美國多個州統一監管框架,加密公司有可能變得更具競爭力:針對美國多個州將統一監管框架的消息,Bitstamp交易所美國分支機構首席合規官Caitlin Barnett稱,這對加密交易所和監管機構來說是一個令人興奮的發展。Barnett解釋稱,獲得多個不同州的許可意味著被許可的實體都要接受每個監管機構的檢查。這通常意味著一年中有許多國家對交易所進行審查,有時這些監管機構可能會重疊。不過,Shyft Network聯合創始人Joseph Weinberg指出,雖然CSBS的計劃將使合規流程更高效,但流程并不一定會更容易。“美國的加密公司現在必須處理更標準化的合規程序,使工作更容易、更具成本效益。然而,這些標準可能并不意味著更容易實現完全合規,障礙可能仍然設置得足夠高,使合規成為一項挑戰,但這將是這49個州面臨的一項挑戰,使其更容易管理。加密公司有可能變得更具競爭力,并融入更大的金融生態系統;最終,向用戶提供的服務應反映出這種改進。”據此前報道,美國州銀行監管者聯席會(CSBS)證實,針對貨幣服務企業的新制度將在48個州引入相同的規則和標準。這將簡化合規工作,讓加密貨幣企業更容易跨州開展業務。(Finance Magnates)[2020/9/17]

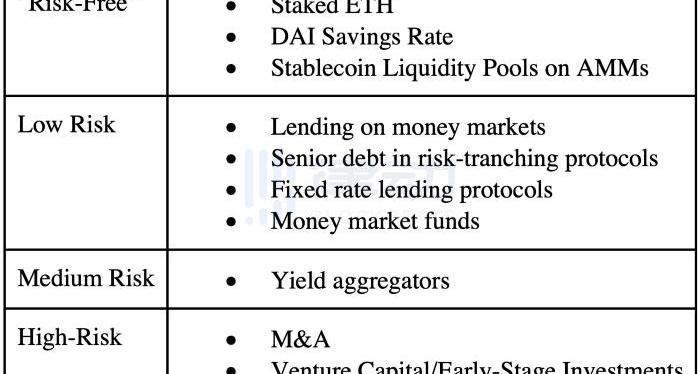

特別是當考慮到許多DAO的金庫規模時,有些DAO收入的很大一部分很可能來自于非運營性收入/投資回報。這就像傳統公司投資于各種不同風險程度的資產,DAO可對類似的不同鏈上資產類別進行參考,將金庫的資產負債表多樣化為:

觀點:當前BTC上漲是由亞洲資本外流所引起:8月10日消息,華爾街金融分析師、比特幣支持者Max Keizer表示,當前比特幣的上漲可能是由于目前亞洲的資本外流所導致的。(U.Today )[2020/8/10]

更多細節請參見報告全文

目前,即使是一些頭部協議也無法產出足夠的收入來支付協議的運營費用。例如,即使將流動性挖礦這類非運營收入記入,Yearn仍處于虧損狀態。因此,僅保留協議收入可能不足以為協議運營提供足夠資金。這意味著DAO可能需要籌集額外的資金來獲得足夠大的資產基礎,以產生收益回報——這也為應該剝離出多少金庫資產提供了指導性意見:假設在合理且低風險的投資回報率情況下,我們可反推出所需的非原生資產作為投資本金的體量。一旦DAO建立了其儲備資產的頭寸,他們就可以根據其風險偏好評估多種投資工具,并決定資產配置策略,以最大限度地減少資產相關性和不同維度的風險。

通過代幣銷售募集資金:

代幣銷售是將資產負債表多樣化及建立儲備資產頭寸的最佳途徑。但DAO只有少數幾種代幣銷售的方式:

-在公開市場以市價進行銷售;但這可能對代幣價格十分不利。

-向戰略一致的投資者進行OTC銷售;然而,此類交易的最終售賣條款可能會引發其他持幣者的不滿,并且挑選出可以成為DAO長期合作伙伴的戰略投資者是十分困難的事情。

-拍賣;然而,拍賣機制需要精心設計,但如果機制過于復雜可能會對于拍賣的宣傳推廣不利。

-金融工程;然而,這些期權最終仍會在某個時點對代幣價格產生影響,而且通常越「清奇」的策略所需向OTC支付的費用就越高。

因此,DAO應該仔細評估他們的具體需求,以決定哪種方案最適合他們。例如,某DAO可能最終決定采用2和3的組合型方案來引入一批為協議增值的投資者,并同時激勵現有的持幣者。

舉債融資:

與傳統金融一樣,舉債是另一種替代方案,并且可能是一種比稀釋代幣銷售更低成本的融資形式。因此,對于那些金庫現金流可償債能力強的DAO來說,舉債可被視為代幣銷售的替代融資方案。

目前,DeFi中的借貸只能進行超額抵押。盡管如此,絕大多數DAO直接使用Compound/Aave/Maker開立債務頭寸——即使可以在CREAM或UnitProtocol等平臺上可以找到DAO的原生代幣,該代幣的借貸能力/債務上限也可能無法滿足DAO的資金需求。因此,大多數希望舉債的DAO只能通過發行債券或可轉債,隨后進行拍賣后變現成穩定幣。

盡管市面上有無抵押借貸的選擇,但這對于絕大多數DeFi協議來說并非可選項。即使對于那些少數被批準的CREAM的IronBank合格借款人來說,這些貸款也有信用額度,且這些貸款僅旨在用于短期的流動性挖礦,而并非用于DAO的長期運營/資本支出。雖沒有什么能阻止協議發行無擔保債券并進行拍賣,且承諾向債券持有人空投利息,但這種無償還保證下發行的信貸是不太可能成為常態的。例如,盡管TradFi債權人可以對債務公司啟動止贖程序,正如美國7/11破產法案中規定,但DeFi協議中沒有任何相關法案規定。因此,除非出現一套健全的鏈上「破產」流程,或出現一套保障債權人利益的正規措施,DAO或許無法實現部分抵押/無抵押借貸。

總結:

鑒于DeFi的DAO需要對其協議提供永久支持,根據收入/支出來管理其資產負債表是一項至關重要的任務。大多數協議的DAO目前僅在其資產負債表上持有其原生代幣。鑒于加密貨幣的波動性,這可能意味著DAO需要被迫在熊市期間出售其原生代幣,以維持其運營。因此,DAO應該首先確保他們有一個以儲備資產為本位的收入現金流,如果收入不足以支付運營費用時,DAO應該考慮使用代幣銷售/舉債等形式募集額外的儲備資產。這樣做將為協議的DAO在資產負債表上提供大量的儲備資產基礎,以保證充足額外的非運營性收入及投資回報,以作為極端情況下的「緩沖」。遵循這樣的劇本,任何DAO都將會有更佳的財務狀況,即使在多年的熊市期間也能維持其協議的正常運營。

來源:鏈新 原標題:《比特幣成法幣背后的薩爾瓦多:高負債率、高謀殺率和高貧困率》 作者|馮銘 在質疑和贊美聲中,薩爾瓦多成為了全球首個將比特幣定為法幣的國家.

1900/1/1 0:00:00分析師|Carol?編輯|Tong?出品|PANews去年此時,以太坊上的DeFi生態開始爆發.

1900/1/1 0:00:00干貨|為以太坊引入KZG承諾:工程師視角什么是KZG10?承諾?注3.6:如果啟動設置所計算的?,…?只計算到了指數d,這一組值是不能用來生成任何階數大于d的多項式的承諾的。反之亦然.

1900/1/1 0:00:00市場的走勢和分歧是永無止境的,沒有人能夠確切的知道下一秒會如何變化,更不會預測出明年哪個賽道才是最強王者,但在復雜的市場里,卻有一個最簡單的邏輯,就是長期來看,所有資產都是向上的.

1900/1/1 0:00:00Kusama 本周一,Shell平行鏈在Kusama理事會和社區的投票下升級為Statemine平行鏈!周二的時候Kusama理事會投過了將Kusamaruntime升級為9040的Motion.

1900/1/1 0:00:00MVRV是指一個數字貨幣資產的市值與實現價值的比率。它可以用來幫助衡量數字貨幣資產的市場頂部和底部,也可以用來更加深入理解數字貨幣資產的投資者行為.

1900/1/1 0:00:00