BTC/HKD+0.09%

BTC/HKD+0.09% ETH/HKD-0.43%

ETH/HKD-0.43% LTC/HKD+0.05%

LTC/HKD+0.05% ADA/HKD+0.21%

ADA/HKD+0.21% SOL/HKD-0.07%

SOL/HKD-0.07% XRP/HKD+1.37%

XRP/HKD+1.37%此外注:原文作者是Bankless分析師LucasCampbell。

今天,DeFi代幣主要有兩個分類:生產性和非生產性。

非生產性DeFi代幣是我們都熟悉和喜愛的經典“無價值”治理代幣,像UNI和COMP這樣的代幣就是完美的例子,盡管它們自誕生以來,已產生了數億美元的收入,但這些代幣只是代表了參與治理的權利,而沒有現金流權。

另一方面,我們也看到了像SUSHI和AAVE這樣的生產性DeFi代幣的出現。這些是加密資本資產的圣杯,因為它們同時代表了治理和鏈上現金流的權利。與非生產性代幣不同,它們允許持有者以協議費用的形式獲得被動收入的回報。

對于Aave來說,持有者可以在安全模塊中進行質押,他們的資金將作為最后的抵押品。作為回報,他們從生態系統儲備和協議費用中獲得獎勵。同樣,SUSHI持有者可選擇質押他們的代幣并獲得xSUSHI,以此獲取Sushiswap產生的所有費用的16.6%。

直覺上,我們會認為生產性資產更具優勢——即認為它們總是投資者的更好選擇。但事實可能并非如此,歸根結底,投資最重要的還是市場表現。

Cardano將于2月11日把預生產環境升級至協議V8:2月9日消息,Cardano 開發公司 Input Output 與 Cardano 基金會提交更新提案,旨在將 Cardano 預生產環境升級至協議 V8,這將于 2023 年 2 月 11 日 08:00 生效。Input Output 表示,本次升級將為 Cardano 帶來新的加密原語,鼓勵與 Plutus 更好的互操作性和安全的跨鏈 DApp 開發。該環境將允許社區在 2 月 14 日主網上 SECP 升級倒計時之前繼續進行最后階段的集成和升級測試。

SECP(加密原語)的示例包括橢圓曲線數字簽名算法 (ECDSA) 和 Schnorr 簽名。這些允許用戶驗證特定簽名哈希數據的完整性。在新的加密原語實施后,Plutus 將能夠使用 ECDSA 和 Schnorr 標準輕松驗證來自其他區塊鏈的交易。[2023/2/9 11:57:25]

與傳統金融一樣,最重要的可能不是代幣是否擁有現金流權。相反,推動估值的是基本面的增長,如交易量、收入、用戶等。

本文使用一些定量的證據來支持這個說法,因此,我們將使用兩組類似的協議,其中一組具有生產性資產,另一組具有非生產性資產。

運動飲料佳得樂生產商 Stokely-Van Camp 提交 NFT 相關商標申請:5月4日消息,擁有佳得樂原始營銷和生產權的飲料公司 Stokely-Van Camp 周三向美國專利商標局(USPTO)提交了兩份申請,要求將“佳得樂”(Gatorade)一詞和 “G” 形橙色、黑色和白色標志用于“虛擬飲料產品” 和 NFT。這些申請表明,佳得樂可能正準備將其品牌產品引入元宇宙。

此外,佳得樂的商標可以在數字媒體藝術品、文本、音頻和視頻中使用。根據美國專利商標局的狀況,美國政府機構可能需要大約六個月的時間來審查這些申請。(Cointelegraph)[2022/5/4 2:49:02]

這兩組協議分別是Uniswap和Sushiswap以及Compound和Aave。

蘋果與蘋果的比較

Uniswap和Sushiswap

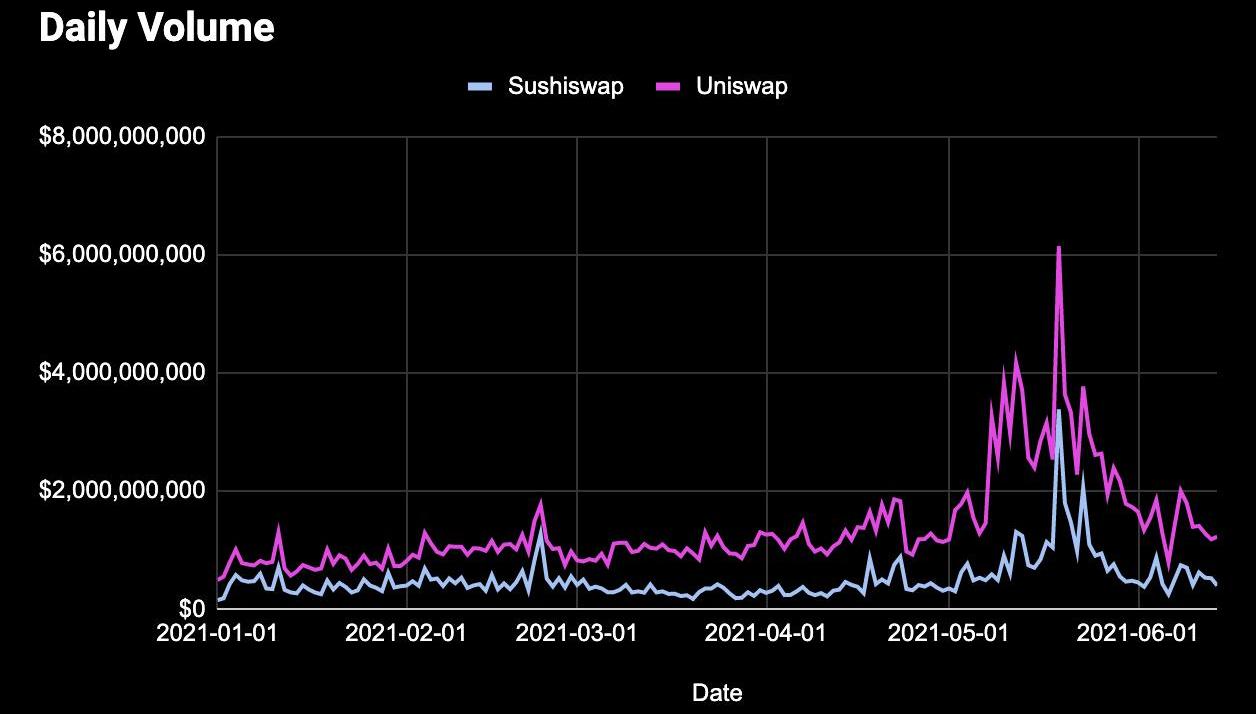

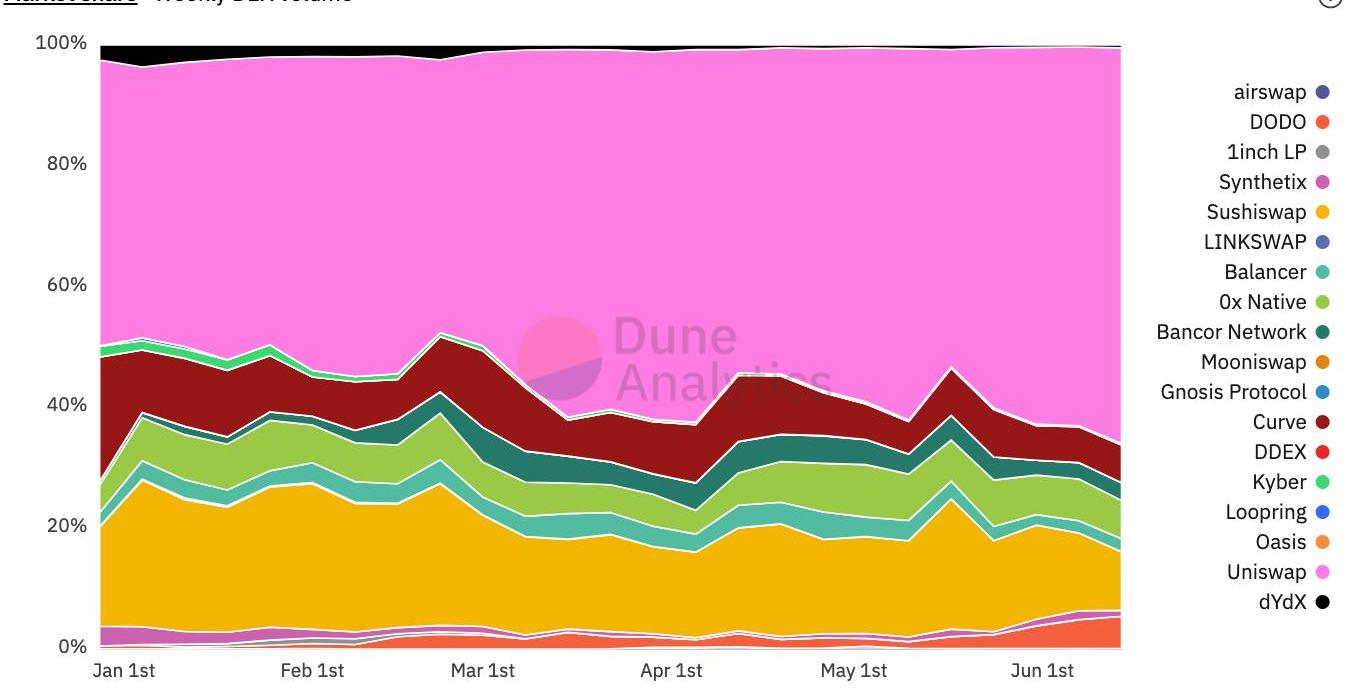

當然,理解任何DEX代幣的關鍵指標就是交易量。這是衡量去中心化交易所采用度和成功度的一個基本指標,更高的交易量意味著協議產生更多的費用收入,這會推動這些DeFi代幣的價值。

調查:40%以色列公司在生產中使用區塊鏈技術:德勤在其區塊鏈全球調查中表示,區塊鏈在生產中使用量的大幅躍升是今年最大的發現之一。德勤表示以色列就是其中一個例子,去年只有2%的以色列說他們已經生產了區塊鏈。今年,約40%的以色列受訪者表示他們已經將區塊鏈投入生產。(TrustNodes)[2020/6/16]

而在交易量方面,Uniswap是占據優勢的,根據TokenTerminal的數據顯示,2021年初Uniswap的日均交易量大約是7.33億美元,隨著上個月UniswapV3的推出,Uniswap的日均交易量已增長到14億美元,較年初時翻了一番。相比之下,Sushiswap在年初的日均交易量僅略低于4億美元,目前則增長到5.6億美元,在過去6個月里,Sushiswap溫和增長了42%。

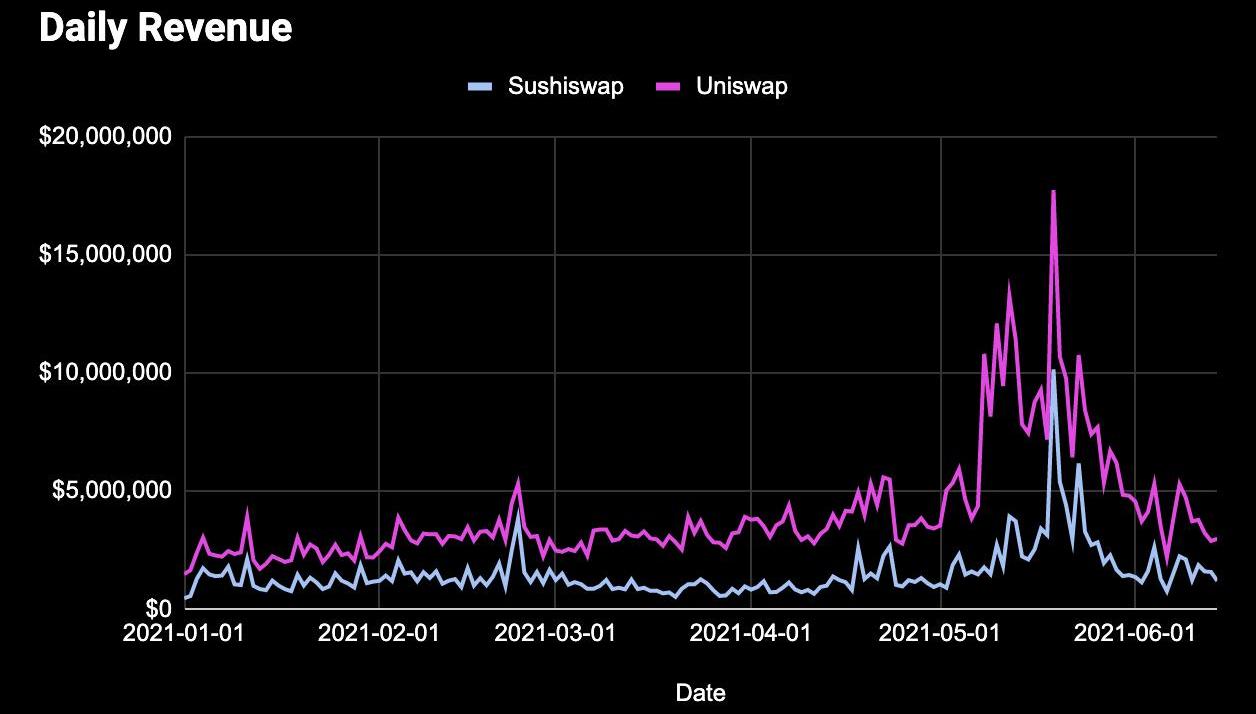

交易量和費用是直接相關的,因此日收入圖和上面的交易量圖相同也就不足為奇了。但這些收入對兩個協議的意義有一個關鍵的區別。如前所述,SUSHI持有者可以質押他們的代幣并獲得xSUSHI,這實際上代表了獲取協議產生的所有收入的16%的權利。另一方面,UNI是沒有這種收入的,協議所產生的收入都流向了流動性提供者。

聲音 | 中國新聞出版廣電報:區塊鏈技術在后新聞生產領域有著廣泛的適用性:中國新聞出版廣電報發文《釋放區塊鏈的應用價值》。文章指出,新聞生產的領域有多寬廣,區塊鏈技術潛在的應用領域就有多大。而且,區塊鏈技術在后新聞生產領域也有著廣泛的適用性。例如,新聞評獎的時候,用以輕松查驗送評作品是否有過刪改;新聞教學的時候,用以分析綜合案例中的合成元素來源;在版權權利人維權的時候,精確計算侵權價值等等。[2020/1/10]

此外,Uniswap從年初至今的收入增長率達到了72%,LP的每日收入達到330萬美元。相比之下,Sushiswap今年的收入僅增長了42%,LP的每日收入為160萬美元。

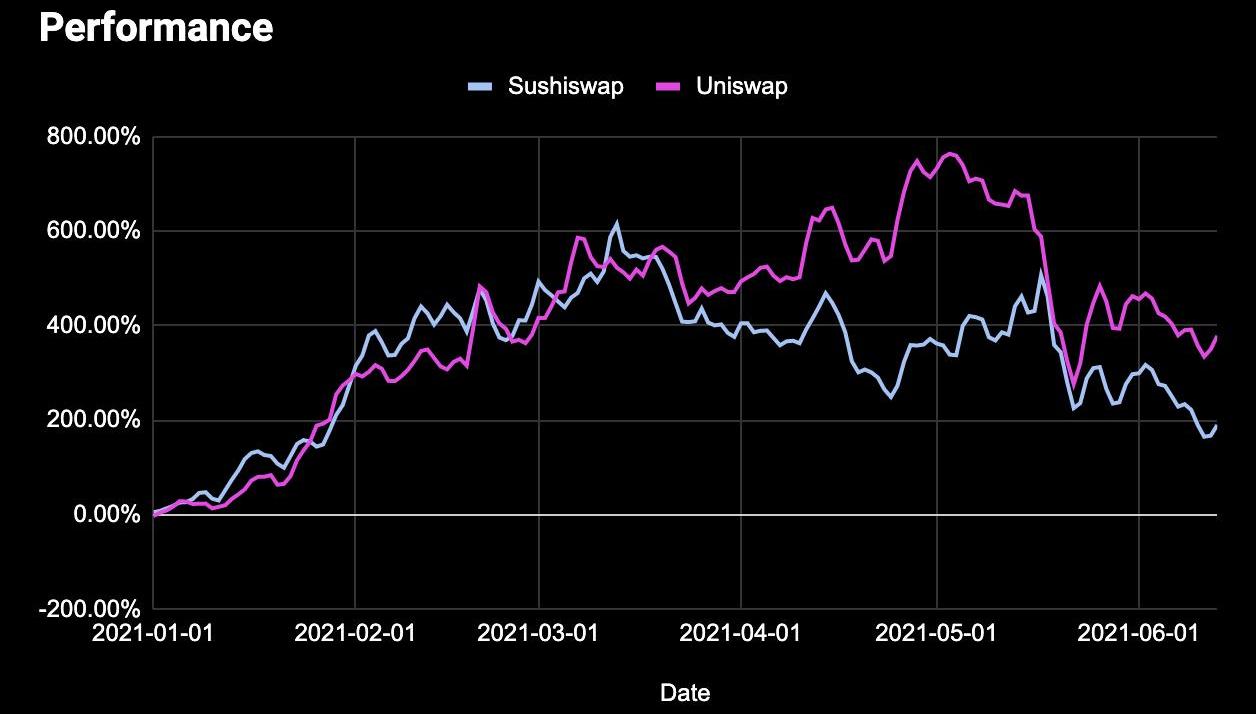

歸根結底,只有一個指標對投資者很重要:即價格表現。每個投資者都想押注最快的馬,而市場是這方面的最終裁判。盡管UNI不具有現金流權,甚至它是一個相對靜態的治理生態系統,但它的表現仍然優于SUSHI。

動態 | 巴西非盈利性組織利用區塊鏈技術公開其服裝生產的勞動條件:巴西非盈利機構Alinha Institute推出了Alinha Tag(標簽),旨在讓顧客了解生產其服裝車間的勞動條件。新的Alinha Tag特別關注巴西時裝業的強迫勞動。據巴西商業報紙《Valor Economico》報道,2018年,超過8.1萬名巴西工人從強迫勞動中獲救。(Cointelegraph)[2019/8/4]

經過一番挖掘后,我們可以看到這是有道理的。UNI在推動DEX估值的關鍵領域超過了SUSHI。然而,我們還應該強調一個重要的方面,它可能直接影響今年兩者的表現:代幣供應時間表。

Sushiswap在3月下旬經歷了一次大規模的SUSHI代幣解鎖,同時它繼續以每周為單位為LP提供流動性挖礦獎勵。而Uniswap則沒有向市場投放代幣的計劃,大量的代幣都掌握在團隊和投資機構手中,這可能是SUSHI在3-4月經歷下降的關鍵因素。

話雖如此,這兩個協議都經歷了豐收的一年,今年以來,SUSHI代幣價格上漲了189%以上,而UNI則上漲了378%。

獲勝者:“無價值”的治理代幣

2、Compound和Aave

Compound和Aave之間,與Uniswap和Sushiswap有著類似的對比關系。Compound代表著以美國VC支持的進展較慢的借貸協議,而Aave正好相反,其團隊和社區采取了“快速移動”的路線,同時通過引入Aavenomics賦予AAVE代幣現金流權。

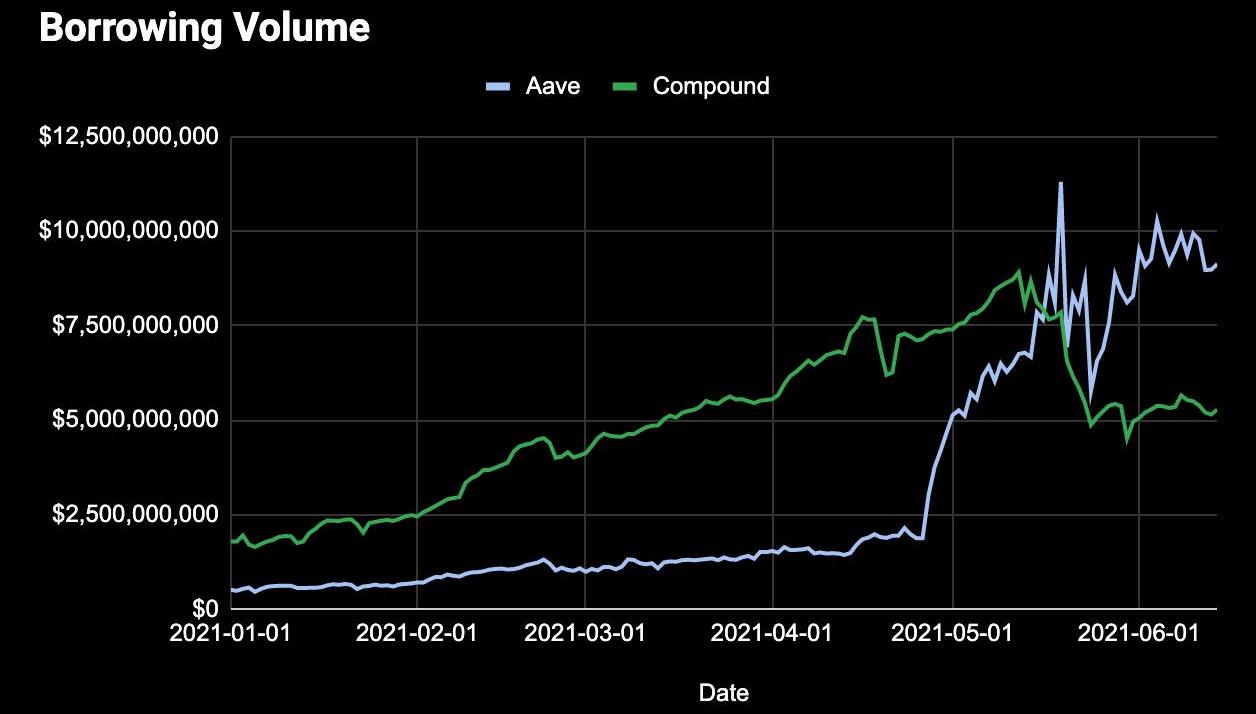

但這些又有什么可比性呢?與DEX和交易量類似,借貸協議需要關注的一個關鍵問題是借貸量的增長。

更多的借貸量轉化為LP更好的利率,從而吸引更多的資本,從而增加協議的借貸能力。盡管Compound長期以來一直處于領先地位,但自從Aave于2021年5月推出流動性挖礦計劃之后,Compound的位置就被超越了。

Aave的流動性挖礦計劃推出后,導致市場對該協議的借貸需求激增。這里可以給出相關的數據,Aave在2021年開始時只有5億美元的未償債務,與當時的Compound相比,這個數字是不起眼的。

而從年初至今,Aave的借貸量已增長了1700%,其處理的貸款額超過了100億美元,而Compound的數據則是增長了200%以上,處理的貸款額為53億美元。

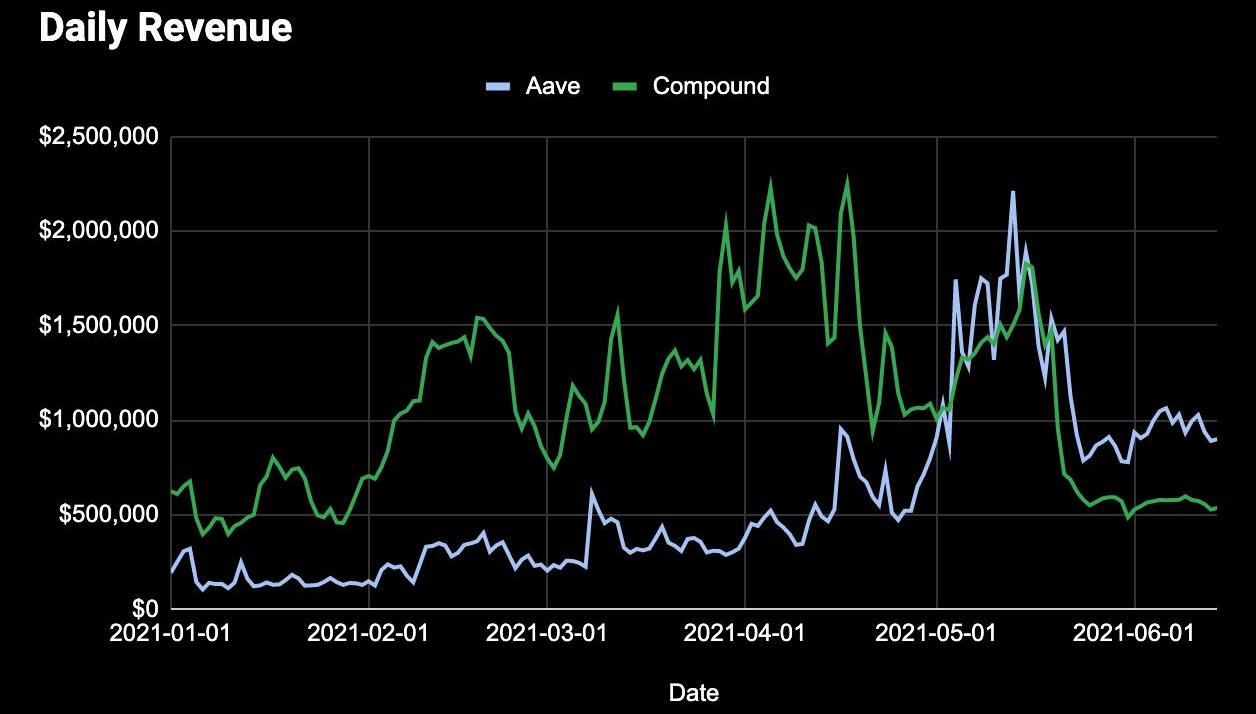

由于借貸量的激增,Aave在日營收方面也占據了領先地位,這對Aave持有人來說是個好消息。

目前,Aave每天的收入只有不到100萬美元,而其中大部分都流向了LP。與此同時,Compound每天為LP創造的收益只有55萬美元。

有趣的是,Aave今年的收入增長了360%以上,而Compound的增長率在最近的縮減之后持平于2%。

我再重復一遍:對投資者來說,歸根結底最重要的還是應用的業績,投資者希望看到的是數字上升。

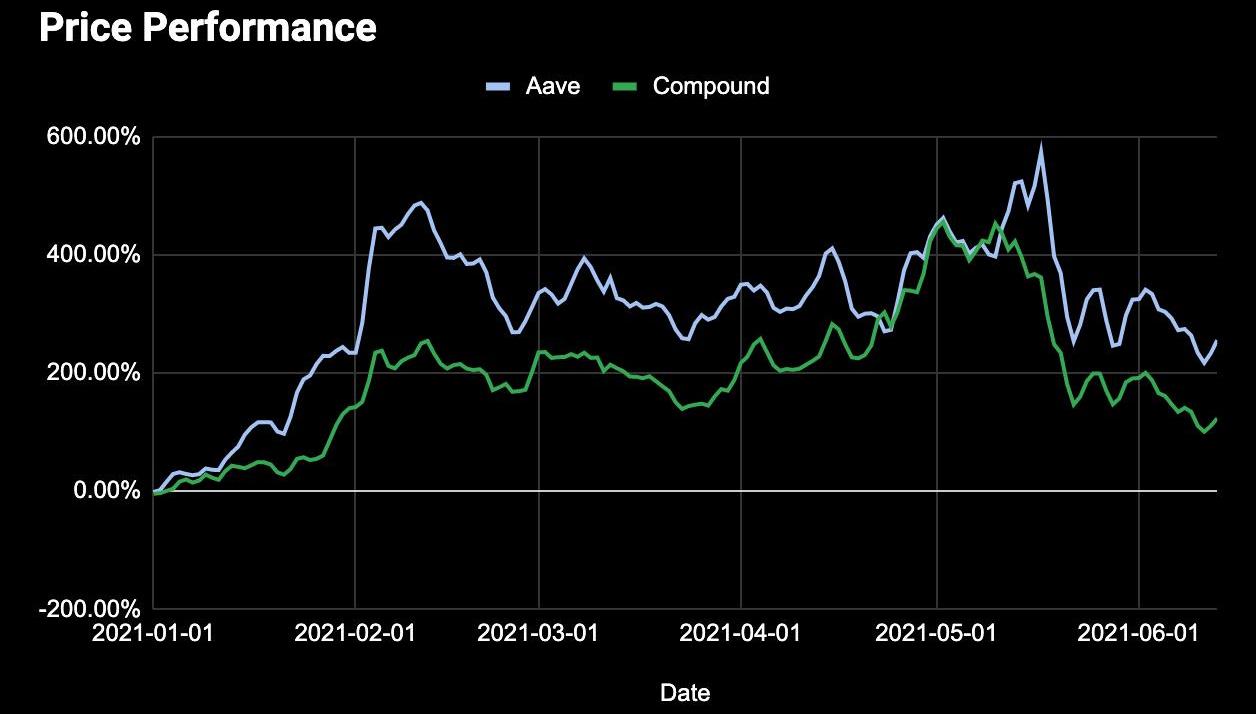

隨著Aave今年的爆炸式增長,它的表現超過Compound也就不足為奇了。總的來說,這兩項資產在今年的增長都超過了123%,但AAVE以255%的年增長率獲勝了。

獲勝者:生產性DeFi代幣

結論

盡管Uniswap(UNI)是一種非生產性資產,但它的表現卻優于生產性資產,而Aave作為一種生產性資產,它的表現超過了它的非生產性競爭對手Compound。那這意味著什么呢?資產是否屬于生產性可能并不重要,最重要的是基礎產品及其增長情況。

如果基本面存在并且它正在增長,則市場將對其作出反應,而無論代幣是否有價值累積機制。

無意冒犯UNI持有者,但我還是要指出,它沒有現金流權,也幾乎沒有什么治理可言。

但你猜怎么著?Uniswap仍然是DEX領域的主導力量,沒有其他協議能夠接近其產生的交易量和費用,這從其60%以上的市場占有率以及年初至今三位數的增長率可見一斑。

對于Aave來說,也是如此,它的借貸量和收入都比它的對手要多,而且由于流動性挖礦計劃的良好時機,其在今年的增長明顯超過了Compound。我敢打賭,如果AAVE是一種非生產性、毫無收益的治理代幣,這一點也會成立。AAVE的生產性特點只是上面的櫻桃。

我的論點是,代幣是生產性的還是非生產性的,實際上并不重要。重要的是產品要契合市場,以及產品的增長速度。所以是的,雖然擁有一個持有者可依賴和指向的價值累積機制是一個不錯的補充,但最終這并不能保證數字會上升,也不意味它會優于具有非生產性代幣的類似協議。

我們看到,這一點在傳統金融中也同樣適用。亞馬遜和其他高科技成長型股票從未派發過股息,而且我也從未見過真正參與股東治理的人。

但是這個月,你從亞馬遜訂購了多少東西呢?

今年下半年有幾個確定性的熱點:NFT、波卡生態以及Layer2。本篇筆記就來自國內頭部加密領域投資機構分布式資本對Layer2賽道的觀察.

1900/1/1 0:00:00數據顯示,價值超過65億美元的BTC——或接近比特幣全部資本的1%——現在由19家上市公司持有。而交易所交易產品和封閉式信托持有另外5.75%的比特幣市值.

1900/1/1 0:00:00過去一個月,以太坊區塊鏈上的gas費用減少了近90%,交易成本大幅下降。不過,gas費用下降的背后又有什么特殊原因呢?就讓我們通過數據圖表來一探究竟.

1900/1/1 0:00:00本文來自TheBlock原文作者:YogitaKhatriOdaily星球日報譯者|Moni 過去一個月,以太坊區塊鏈上的gas費用減少了近90%,交易成本大幅下降.

1900/1/1 0:00:00來源:鏈新 原標題:《比特幣成法幣背后的薩爾瓦多:高負債率、高謀殺率和高貧困率》 作者|馮銘 在質疑和贊美聲中,薩爾瓦多成為了全球首個將比特幣定為法幣的國家.

1900/1/1 0:00:00分析師|Carol?編輯|Tong?出品|PANews去年此時,以太坊上的DeFi生態開始爆發.

1900/1/1 0:00:00