BTC/HKD+1.66%

BTC/HKD+1.66% ETH/HKD-0.01%

ETH/HKD-0.01% LTC/HKD+0.52%

LTC/HKD+0.52% ADA/HKD+1.06%

ADA/HKD+1.06% SOL/HKD+0.39%

SOL/HKD+0.39% XRP/HKD+2.16%

XRP/HKD+2.16%對于比特幣市場的投資者和研究人員來說,如何合理解釋比特幣市場的巨大價格波動仍然是一個持續的挑戰。一個主要原因是,我們在對不可量化的風險或比特幣回報的模糊性進行穩健量化的方面存在弱點。本文引入了一種行為渠道,將模糊性厭惡程度視為比特幣市場投資異常收益的一個突出來源。利用10年的日度數據,我們發現,平均而言,比特幣投資者對模糊性的厭惡情緒在增加。此外,我們發現,比特幣投資者只有在模糊性較低時才會獲得異常回報。穩健性測試驗證了我們結果的有效性。中國人民大學金融科技研究所對報告核心部分進行了編譯。

引言

背景

以比特幣為代表的虛擬貨幣既代表了一種新的貨幣形式的出現,也代表了購買商品和服務的一種新的支付技術。比特幣是不確定性和模糊性的一個例子,新古典主義理論無法解釋這種加密貨幣市場上的行為,沒有足夠的日常信息來合理證明比特幣的巨大價格波動。因此,我們希望從行為金融學的角度來擴展我們對這個加密貨幣市場的理解。我們的實證研究基于Brenner和Izhakian(2018),通過嚴格研究模糊性對比特幣收益的影響,填補了文獻的空白。

國家發改委:嚴禁以數據中心名義開展虛擬貨幣“挖礦”活動:9月24日消息,國家發展改革委等部門發布關于整治虛擬貨幣“挖礦”活動的通知,通知指出強化新增虛擬貨幣“挖礦”項目能耗雙控約束。將嚴禁新增虛擬貨幣“挖礦”項目納入能耗雙控考核體系,嚴格落實地方政府能耗管控責任,對發現并查實新增虛擬貨幣“挖礦”項目的地區,在能耗雙控考核中,按新增項目能耗量加倍計算能源消費量。

區分虛擬貨幣“挖礦”增量和存量項目。嚴禁投資建設增量項目,禁止以任何名義發展虛擬貨幣“挖礦”項目;加快有序退出存量項目,在保證平穩過渡的前提下,結合各地實際情況科學確定退出時間表和實施路徑。

停止對虛擬貨幣“挖礦”項目的一切財稅支持。對地方政府已經給予稅費、房租、水電費等優惠政策的存量項目,要限期予以停止和取消。對虛擬貨幣“挖礦”項目及其所在園區,不允許地方政府給予財政補貼和稅收優惠政策。

將“虛擬貨幣‘挖礦’活動”增補列入《產業結構調整指導目錄(2019年本)》“淘汰類”。在增補列入前,將虛擬貨幣“挖礦”項目視同淘汰類產業處理,按照《國務院關于發布實施<促進產業結構調整暫行規定>的決定》(國發﹝2005﹞40號)有關規定禁止投資。[2021/9/24 17:04:03]

意義

煙臺抓獲涉案金額1400余萬元的虛擬貨幣詐騙團伙:近日,山東煙臺在深圳、惠州、合肥三地同時收網,成功打掉一個以“虛擬貨幣投資”為幌子,利用假投資平臺實施詐騙的犯罪團伙,刑拘嫌疑人16人,扣押現金73萬元,凍結涉案資金1000余萬元,扣押電腦15臺,手機180部,涉案金額1400余萬元。(齊魯網)[2020/6/22]

①從行為金融的角度擴展了對加密貨幣市場的理解,發現模糊性在解釋比特幣的異常收益方面發揮了重要作用。

②與常規的定性研究不同,我們使用比特幣數據探討了加密貨幣市場中模糊性的重要性。

③對投資者來說,有利于優化投資決策,如果投資者在對系統性風險進行調整后確實能夠獲得風險溢價,那么將他們的財富配置到比特幣上是有幫助的。

④對政策制定者來說,雖然在目前的市場條件下,比特幣市場基本上不受監管,但如果決策者計劃在未來實施這些監管,他們可以利用我們的研究來指導監管。

模糊性的測量

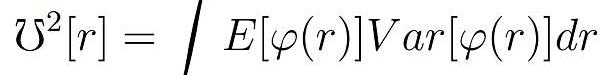

模糊性主要指的是主體對偶發事件可能性的主觀認識與多個概率分布一致的情況,因此我們參考Izhakian(2020)的方法,將模糊性定義為:

聲音 | 肖磊:虛擬貨幣的價值基于區塊鏈:財經專欄作者肖磊日前在接受《每日經濟新聞》采訪時表示,這一波虛擬貨幣的市值,最高的時候,接近4000億美元。這是一個什么概念?Facebook的市值也就4000億美元。在這種情況下,無法說虛擬貨幣沒有價值。在經濟學里面,有價格基本上就是有價值。沒有價值的東西它怎么會有價格?虛擬貨幣的價值基于區塊鏈,但這是大家都能觸摸得到的一些很邊緣的東西,區塊鏈真正的價值,如何才能挖掘出來?這個誰也不知道。在這方面,我國央行和BAT等互聯網巨頭,也在探索。比特幣,是區塊鏈的一個明星級的應用,它證明了技術是安全的,是無法摧毀的。[2019/7/24]

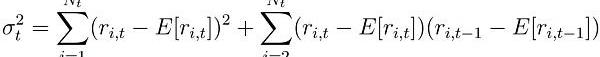

由于σ可由如下公式計算:

動態 | 韓國大型虛擬貨幣交易所Coinone與SBI Ripple Asia達成合作:據coinreaders消息,韓國大型虛擬貨幣交易所Coinone與SBI Ripple Asia達成合作,其目的是為活躍韓國以區塊鏈海外匯款。SBI Ripple Asia是日本SBI Holdings和美國Ripple的合作創立的公司。[2019/6/18]

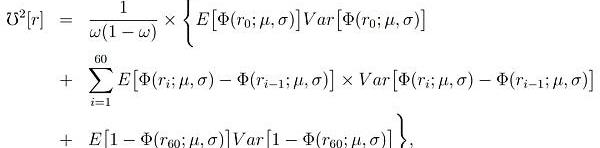

把σ測算公式代入模糊性測算公式中,可得如下模糊性測算的最終表達式:

數據

數據來源

①從bitcoincharts.com獲取比特幣收盤價、開盤價、最低價、成交量

②從KennethFrench’swebsite獲取日度市場超額回報率、規模因子、賬面市場比因子、盈利能力因子、投資因子、動量因子和國庫券利率數據

韓國關于加強管理虛擬貨幣交易所的新聞 影響虛擬貨幣相關股票:此前,有新聞稱韓國政府打算遏制投機行為,可能會關閉一些虛擬貨幣交易所,這些新聞導致一些與虛擬貨幣相關的股票大跌。截至美國紐約時間上午10點16分,Pareteum公司股價下跌了25%,而數字電力公司和LongFin公司則分別跌逾6%。Overstock.com Inc.,On Track Innovations Ltd.和Riot Blockchain Inc.的股票交易量也減少了。[2017/12/29]

③從global-q.org獲取q因子系數數據

④從WhartonResearchDataServices獲取CBOE波動指數

⑤從Bitcoincharts獲取比特幣5分鐘頻率數據

數據處理

①比特幣的收益率由日度價格變化百分率測算。

②比特幣的模糊性通過5分鐘的單日回報率測算。

實證結果

估計期望值

參考Andersenetal.(2003)和BrennerandIzhakian(2018),我們利用時間序列自回歸移動平均ARMA(p,q)模型和最小校正Akaike信息準則(AICC)估計的系數,基于已實現的波動率估計預期波動率。

我們還使用ARMA(p,q)估計預期模糊度,類似于估計預期波動率的方法。具體來說,我們利用時間序列模型估計的系數,在已實現的模糊性的基礎上估計期望模糊性。

主要實證測試

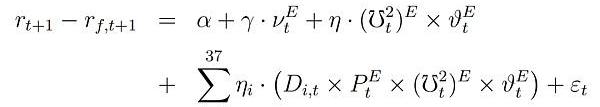

期望概率在0.368到0.768之間,我們把這個區間分成37個相等的區間,每個區間是0.01,并用i.來表示,比如第一個區間為0.38到0.39,少數低于0.38的值也歸入第一個區間。我們構建的實在模型如下:

我們分別考察了OLS和WLS的回歸結果,研究顯示在良好收益的高概率箱中(例如,i=34),模糊性系數顯著,這表明比特幣投資者對模糊性的厭惡程度在增加。

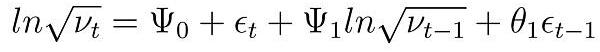

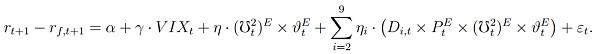

穩健性檢驗:替換波動性度量方法

在這里,我們在回歸中使用替代波動率度量而不是預期波動率,具體來說,我們通過以下兩個方程檢驗模糊性的作用。

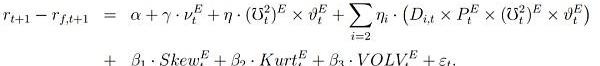

此外,我們進一步考慮高階矩來進行穩健性測試,通過如下方程考察偏態、峰度和波動率。

研究顯示不確定性對回報的影響對其他風險度量是顯著的。

穩健性:非結構化風險

我們考慮了一個進一步的離散模型,方程如下:

結果顯示,投資者表現出風險偏好行為,并導致正的風險溢價。此外,根據有利回報的高概率箱中的模糊性系數,比特幣投資者對模糊性的厭惡仍在增加。

結論

投資者總是面臨已知風險和未知風險之間的選擇,因此,模糊厭惡投資者寧愿選擇一個投資結果的概率分布是已知的,而不是一個概率是未知的。本文首次研究了模糊性在比特幣回報中的重要作用,比特幣回報是一種投資組合,近年來吸引了投資者的注意。因為像比特幣這樣的虛擬貨幣不符合傳統的資產定價理論,因此它們的回報無法從理論上(至少部分地)預測,因此需要其他工具來描述其回報中觀察到的異常情況。我們引入了模糊的經典案例,通過使用信息價值的改進方法支撐設計,來理解模糊厭惡的程度對異常收益的可變程度的影響程度。

根據Brenner和Izhakian(2018)以及Baker和Wulger(2006)提出的方法,我們發現比特幣投資者對模糊性的厭惡程度越來越高,這種特征有助于量化比特幣異常收益的程度。此外,我們檢驗了在歧義條件下比特幣回報的表現。為此,我們使用了幾種資產定價模型,并在高模糊期和低模糊期之間區分比特幣回報的表現。

這個測試的一個重要發現是,與我們使用的資產價格模型相比,比特幣投資者在高模糊性時期獲得非常低的異常回報。我們的結果對比特幣價格波動的其他衡量方法、決定資產價格的高階矩(如偏度)以及對模糊性的態度取決于財富和風險態度的進一步離散模型的設計是穩健的。

以下為文章部分截圖

編譯|?葉健

來源|?SSRN

作者|?DiLuo,TapasMishra,LarisaYarovaya,andZhuangZhang

繼宣布將用5億美元垃圾債券發行所得用來購買比特幣數小時后,MicroStrategy表示可能會出售股票以收購更多的比特幣.

1900/1/1 0:00:00在今年早些時候接受比特幣之后,投資銀行高盛有意進軍以太坊衍生品市場。一位高管向彭博社透露,這家華爾街巨頭計劃“在未來幾個月內”提供以太坊期權和期貨交易服務。這大概是高盛的又一次“真香”現場.

1900/1/1 0:00:00上周末在邁阿密參加比特幣2021年會議的一些人回家后被檢測出新冠病呈陽性,這導致了一波負面媒體報道,并且社交媒體猜測這可能會成為一次“超級傳播事件”.

1900/1/1 0:00:00根據最初FlashBoys2.0中的定義,礦工可提取價值(MEV)是指礦工可以通過在他們生產的區塊中包含、重新排序、插入或忽略交易來獲得的額外利潤.

1900/1/1 0:00:00今年下半年有幾個確定性的熱點:NFT、波卡生態以及Layer2。本篇筆記就來自國內頭部加密領域投資機構分布式資本對Layer2賽道的觀察.

1900/1/1 0:00:00數據顯示,價值超過65億美元的BTC——或接近比特幣全部資本的1%——現在由19家上市公司持有。而交易所交易產品和封閉式信托持有另外5.75%的比特幣市值.

1900/1/1 0:00:00