BTC/HKD-0.07%

BTC/HKD-0.07% ETH/HKD-0.68%

ETH/HKD-0.68% LTC/HKD-0.09%

LTC/HKD-0.09% ADA/HKD+0.14%

ADA/HKD+0.14% SOL/HKD-0.24%

SOL/HKD-0.24% XRP/HKD+1.03%

XRP/HKD+1.03%比特幣市場剛經歷了自2020年3月拋售潮以來規模最大的去杠桿事件,BTC市場價從59463美元的一周高點下跌至31327美元低點,跌幅超過了47%,而下跌的價格區間則達到了28136美元,創下了新的歷史記錄。

價格的劇烈變化,主要是由一種稱之為FUD的東西推動的,這次的拋售如此嚴重,以至于很多人開始懷疑2021的牛市是否還在。本周我們將回顧這次回調的規模,以及在鏈上可觀察到的各種實體的反應。

歷史上的投降事件

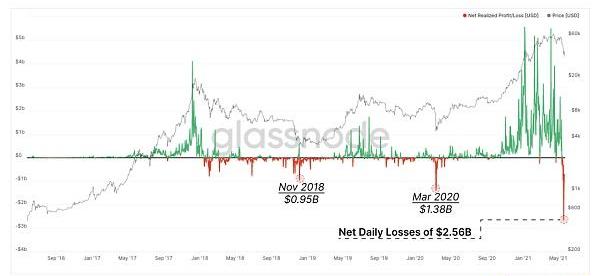

本周已實現的鏈上虧損規模超過了此前所有的投降事件,包括2020年3月、2018年11月以及2018年1-2月的拋售潮。

下圖顯示了轉移幣所造成的美元損失,并顯示5月19日出現了45.3億美元的損失新高值,這比2020年3月份和2021年2月/4月之前的峰值高出300%以上,是每周實現虧損總額142億美元的峰值。

過去一周Ronin攻擊者地址已將超2.1萬枚ETH轉移至Tornado Cash:金色財經消息,據Etherscan數據顯示,在過去一周,Ronin攻擊者地址已將超過2.1萬枚ETH轉移至Tornado Cash,按當前價格計算,約合6300萬美元。(CoinDesk)[2022/4/13 14:21:59]

即使將這段拋售期間盈利的幣計算進去,這次投降事件仍然是歷史上最大的,5月19日,鏈上凈虧損超過了25.6億美元,這要比2020年3月份新冠大恐慌時期的拋售金額高出185%。下圖顯示,這次投降是在一段強勁的凈利潤兌現期之后進行的,因此可認為這是對下行趨勢的相反反應。

這表明市場的很大一部分人對這次事件是感到意外的。

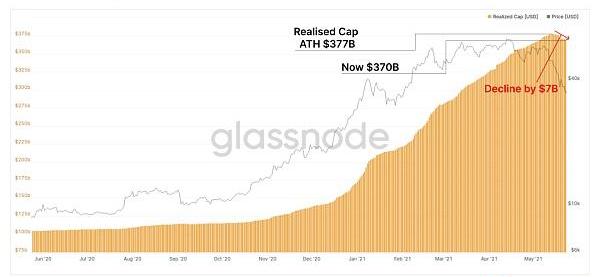

這些鏈上的凈損失導致了比特幣已實現市值的下降。本周,比特幣已實現市值已從3770億美元的歷史高點下降了70億美元。

比特幣交易費飆升至12美元,一周內上漲344%:BitInfoCharts數據顯示,比特幣交易的平均成本已升至12美元,這是自11月5日比特幣開始牛市以來的最高價格。12月13日,發送一筆比特幣交易的平均成本僅為2.7美元,這標志著交易費在不到一周的時間內上漲了344%。[2020/12/20 15:50:28]

看看目前盈利的鏈上獨立實體數量,我們可以看到,目前的FUD風波已導致盈利實體減少至76%,這意味著24%的鏈上實體目前處于持有水下UTXO的狀態。在牛市背景下,這可與2011年、2013年和2016年的三個時期相比。這一指標還突出了市場中購買高價幣的比例。

關于賣方的分析

在這次拋售潮中,主要的賣方實體主要有三類:

在過去的3-4個月里買入BTC并處于虧損狀態的持有者;

認為比特幣已達到周期頂部,并處于盈利狀態的持有者;

聚幣IEO Moonshot第二期HDS 上線一周漲幅40.8%:據官方消息,聚幣Jubi IEO板塊Mooshot 第二期項目HDS(Hades),自2020年11月10日(UTC+8)上線后,周內漲幅達40.8%。最高價格1.6942USDT,當前價格1.6926USDT。

Hades協議是一個基于雙向借貸市場的輕量級去中心化穩定幣協議,具有自動利率目標和流動性挖礦激勵機制。HDS是Hades協議中的治理代幣,其主要職責是作為社區成員對協議細節產生變更或進行重大決策的憑證。同時HDS也是Hades協議的激勵令牌,用戶可以通過提供資產、借貸資產或者抵押指定流動性證明獲得獎勵。[2020/11/17 21:04:40]

需要出售BTC以彌補成本,或因中國新監管動向而被迫出售BTC的礦工;

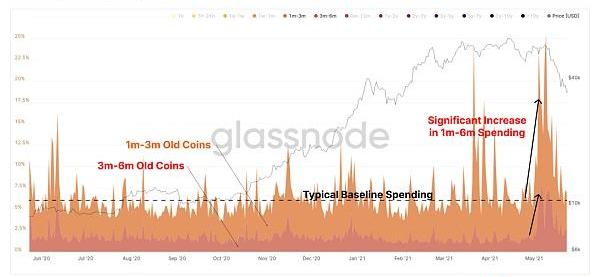

毫無疑問,近期的拋售活動中有很大一部分是由短期持幣者推動的,這些人擁有在過去6個月內購買的比特幣。已花費輸入幣齡段顯示,特別是1-3個月和3-6個月幣齡段峰值,明顯高于拋售前和拋售期間的典型基線。

分析 | BTC大戶持倉比連續一周下降,人氣熱度延續近3月底部:據TokenInsight數據顯示,反映區塊鏈行業整體表現的TI指數北京時間01月25日8時報634.94點,較昨日同期上漲1.76點,漲幅為0.28%。此外,在TokenInsight密切關注的10大行業中,24小時內漲幅最高的為其它行業,漲幅為4.09%;24小時內跌幅最高的為金融服務行業,跌幅為5.45%。

據監測顯示,BTC 24h成交額為$243億,活躍地址數較前日下降4.99%,轉賬數較前日下降4.51%。Coinwalle分析師Jeffrey認為,BTC大戶持倉比連續一周下降,人氣熱度延續近3月底部,短期或將延續調整。

另據Bituniverse智能AI量化分析,今日行情可開啟BCH/USDT網格,區間297.00-405.86 USDT,高拋低吸,賺取收益。

注:以上內容僅供參考,不構成投資建議。[2020/1/25]

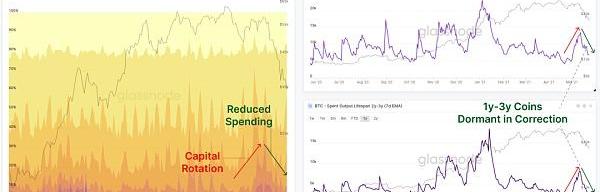

如果我們將其與長期投資者的情況相比較,特別是那些持有1年-3年幣齡BTC的投資者,我們會看到相反的情況。

1-3年幣齡段的持幣者實際上轉移幣的時間要早的多,很可能是輪換資本,以捕捉當時ETH的價格表現。

然而,在這次投降式拋售潮中,1-3年幣齡的舊幣花費實際上明顯減少了,這些幣占總活動的比例也在下降。這表明,老韭菜既沒有恐慌性拋售,也沒有急于退出。

動態 | DeFi項目鎖倉價值8.7億美元,過去一周環比減少2.26%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的34個DeFi項目共計鎖倉資金達8.7億美元,其中Maker鎖倉3.13億美元,占比36.02%,排名第一位;EOSREX鎖倉1.88億美元,占比21.68%,排名第二位;排名第三位的是Edgeware鎖倉1.04億美元,占比11.95%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比30.35%。截至目前,ETH鎖倉總量達380萬,占ETH市場總流通量的3.49%,EOS鎖倉總量達7,889萬個,占EOS市場總流通量的7.57%。過去一周,整體而言:1、ETH鎖倉新增11萬枚,DeFi抵押借貸需求在持續攀升;2、EOS主網仍處于擁堵狀態,EOSREX可租賃EOS嚴重緊缺(租賃比達峰值83.3%);3、DeFi項目鎖倉價值較上周環比減少2.26%。[2019/12/23]

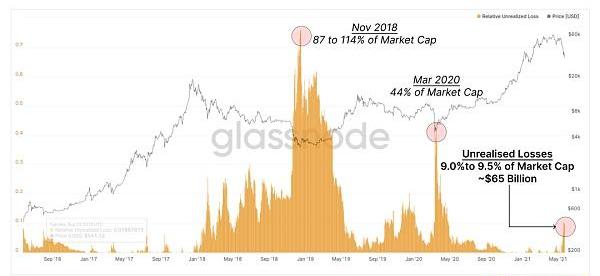

剩下的一個主要問題是,未實現損失的規模有多大,或者換言之,還有多少處于水下的幣可能會恐慌性拋售?我們檢查了相對未實現損失指標,該指標表示水下總價值與當前市值之間的比率。

利用這一指標,我們可以看到,當前BTC市值中約有9.0%至9.5%是未實現損失,相當于約650億美元的水下價值。盡管這是一個歷史性的投降事件,相對于市場規模而言,鏈上的水下頭寸的價值實際上相對較小。我們可以將此與2020年3月44%的相對未實現損失和2018年11月超過114%的相對未實現損失進行比較。

請注意,在大規模拋售之前,購買價較高的幣基本上具有較高市值的“存儲價值”。拋售后,新市值較低,因此有可能實現超過100%的相對未實現損失。

縱觀整個比特幣市場,未實現凈損益指標已回落至略低于0.5的水平,而這一水平在之前的三個牛市周期中都起到了支撐作用,這實際上是2021年市場的第一次觸底。

然而,如果我們過濾出短期持幣者,我們可以看到一次重大的投降已經發生。短期持幣者目前持有的未實現虧損總額為其幣市值的-33.8%,這個值可以和比特幣歷史上最極端的幾個時間段相比,其中包括:

2013年第一次牛市頂部;

2014-2015年熊市的三次;

2018年熊市的四次;

2020年3月的投降潮;

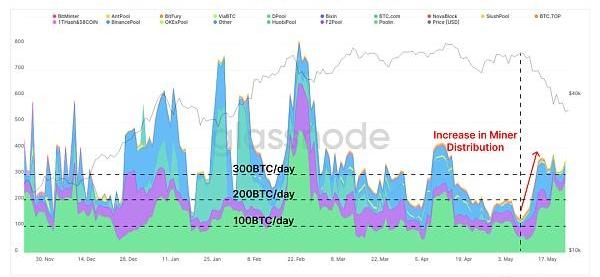

在礦業方面,有傳聞表示,由于中國礦業的變化,短期內礦業拋售壓力可能會加大。

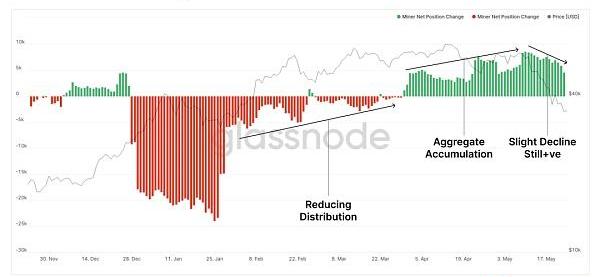

觀察礦工幣的消費情況表明,雖然礦工向交易所轉幣的量有所上升,但這仍然是約900BTC/天發行量中相對較小的一部分。

礦工凈頭寸變化指標證實了這一點。我們可以看到,本周的總累積量略有下降,但與“已開采和出售”的幣相比,“已開采和持有”的幣比例仍然較大。隨著這些監管變化的展開,礦工是否會開始花費更多的幣還有待于觀察。

3

交易所和衍生品

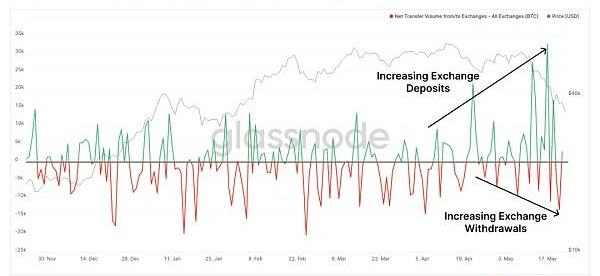

最后,我們調查了這周交易所流入量、余額以及杠桿衍生品市場的變化。

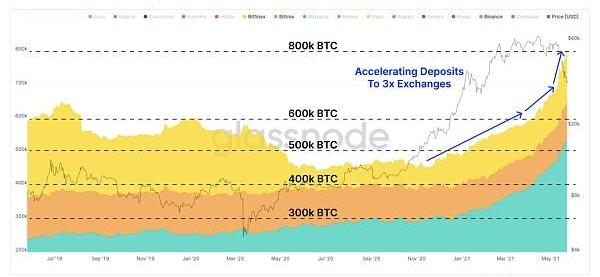

交易所凈存款在拋售前幾周和拋售期間都有明顯增加。5月17日,峰值凈流入量飆升至每天+3萬BTC以上。與此同時,隨著BTC價格下跌,資金外流的規模一直在穩步增加,這表明,即使出現更廣泛的市場下跌,仍然會有買方在介入。

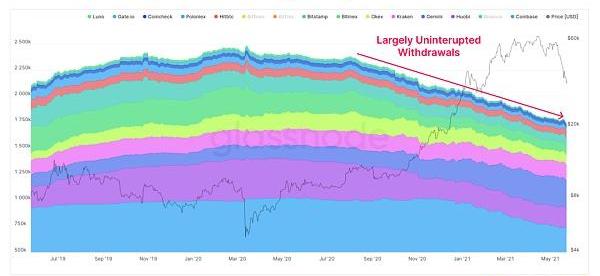

一個有趣的觀察是,交易所市場的分歧正在發生,一些交易所的BTC余額出現了增長,而大多數交易所的余額則相對持平,甚至出現了下降。除了在本周的拋售中小幅增加外,這些交易所自2020年3月以來一直有效地保持著不間斷的余額下降趨勢。

然而,有三家交易所基本上處于凈流入狀態,它們分別是Binance、Bittrex和Bitfinex,這三家交易所的余額在2021年一直在增加。在這次拋售潮中,這三家交易所所持有的BTC余額均出現了大幅增加。

鑒于上述三家交易所都為美國以外的客戶提供服務,這可能意味著不同司法管轄區市場的反應有所不同。另一種解釋是,幣安占據了大量的交易市場與衍生品份額,并且它是通往幣安智能鏈的門戶,其是近期散戶投機的首選場所。

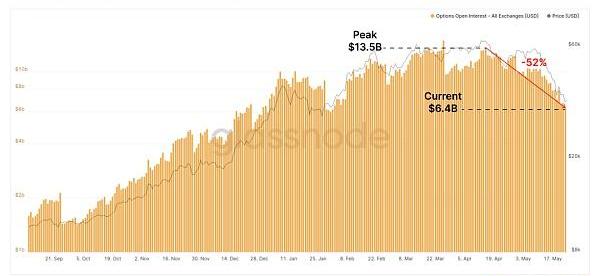

最后,在衍生品市場上,比特幣期貨的未平倉量較4月份的新高值大幅下降。所有期貨市場的未平倉頭寸較峰值下降逾164億美元,目前已恢復至2021年2月的水平。

期權市場也出現了類似的大幅下跌,未償合約總額較峰值下跌52%,目前已下降至64億美元,再次回到2月份的水平。

總的來說,這次投機與杠桿的沖洗是一個健康和必要的過程,其消除了過度的投機。

注:原文作者是glassnode數據分析師CHECKMATE。

1.以太坊開發者在Ropsten測試EIP-1559以太坊開發者TimBeiko在推特發文表示,希望有關注他的以太坊Ropsten測試網巨鯨發送1000至10000ETH到他的地址.

1900/1/1 0:00:00幾個月前,交易者在ETH價格處在2100美元時的情緒都是超級看漲,可是當ETH再次回到相同價格(2100美金)時,他們為什么會看跌呢?以太坊的期貨溢價經歷了一個完整的周期.

1900/1/1 0:00:00支持國家對破壞金融穩定的行為進行調控,但也希望理性分析利弊,加密貨幣挖礦并非完全“一無是處”,例如棄水再利用、貧困地區財政民生、芯片技術發展等,望對于新興事物給予一定空間.

1900/1/1 0:00:00加密貨幣迎來強有力的監管。在金融三協會發布公告重申虛擬貨幣有關業務涉嫌犯罪、內蒙古設立虛擬貨幣挖礦企業舉報平臺3天后,國務院金融穩定發展委員會提出打擊比特幣挖礦和交易行為.

1900/1/1 0:00:00劍橋替代金融中心稱,目前比特幣每年消耗約110TWh。《哈佛商業評論》的一篇文章也進一步指出,這相當于全球電力生產的0.55%,約為一個小縣城的電力生產.

1900/1/1 0:00:00撰文:崔晨,就職于HashKeyCapitalResearch審核:鄒傳偉,萬向區塊鏈首席經濟學家來源:HashKeyResearch對于加密貨幣這個新生行業,監管的重要性不言而喻.

1900/1/1 0:00:00