BTC/HKD+1.7%

BTC/HKD+1.7% ETH/HKD+1.26%

ETH/HKD+1.26% LTC/HKD+3.62%

LTC/HKD+3.62% ADA/HKD-0.69%

ADA/HKD-0.69% SOL/HKD+3.47%

SOL/HKD+3.47% XRP/HKD-0.48%

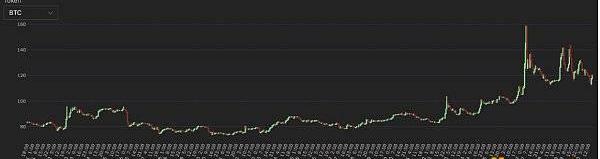

XRP/HKD-0.48%2021年5月19日,BTC價格大幅下跌。當天BTC永續合約最高價格為4.35萬美元,最低為2.85萬美元。即使對BTC來說,這也是一個大回調。

要想預測導致幣價大跌的基本因素,即使不是不可能,也是非常困難的一件事。在本次大跌中,中國禁止銀行和支付公司提供與加密貨幣交易相關服務。特斯拉宣布,由于BTC工作證明機制挖礦耗電量大,不再接受BTC支付,這讓原本大跌的幣價雪上加霜。

盡管幾乎不可能提前知道幣價大跌,但在了解市場等社會結構時,通過集體智慧,你總能察覺到一些跡象。

在本次大跌中,BTC期權和相關衍生品數據確實可以起到啟示作用。例如,5月14日,一名交易員通過在Paradigm上執行大宗交易,購買了大量短期4.6萬美元BTC看跌期權。這些期權于5月21日到期,代表未平倉期權增加了近800%。

CME“美聯儲觀察”:11月加息75個基點的概率為87.5%:10月24日消息,據CME“美聯儲觀察”,美聯儲11月加息50個基點至3.50%-3.75%區間的概率為12.5%,加息75個基點的概率為87.5%;到12月累計加息100個基點的概率為0%,累計加息125個基點的概率為44.4%,累計加息150個基點的概率為50.3%。[2022/10/24 16:36:38]

若要操作期權,投資者需要選擇非常好的時機進行交易,因為期權很快到期。

5月17日星期一,衍生品市場上又出現了一些值得注意的跡象。首先,盡管BTC周一的跌幅更大,達到了4.2萬美元低點,但衍生品市場的反應卻異常強烈。

Yearn.finance:觀察到大筆與Harvest Finance相關交易 但所有系統不受影響:Yearn.finance官方剛剛發推文稱,早間我們觀察到一個很大的交易活動,資產APY(年化收益)的增加與鎖倉量TVL的減少相一致。調查顯示,這是由于與Harvest Finance相關的交易活動增加和撤資所致。所有系統都不受影響。[2020/10/26]

Deribit期權清算量為當月最高。值得注意的是,投資者大量拋售看多期權,導致看多隱含波動率大幅上升。

隱含波動率曲線中平行上升的情況非常罕見。因為隱含波動率反映期權生命周期中平均波動率。5月16日至17日,隱含波動率大幅上升,這反映了未來300天波動率預期會發生巨大變化。這幾乎從來沒有出現過。

幣情觀察室 | 做多OR做空 用這個量化模型就夠了:4月2日10:30,金色盤面邀請行情大V保羅大帝做客金色財經《幣情觀察室》直播間,將分享《做多OR做空 用這個量化模型就夠了》,敬請關注,掃描下圖二維碼即可觀看。[2020/4/2]

期貨價差是另一種獲得巨大吸引力的衍生品。隨著期貨現金套利交易逐漸增長,專業交易員一直在使用Paradigm利用期權對期貨價差和合成期貨價差進行大宗交易。

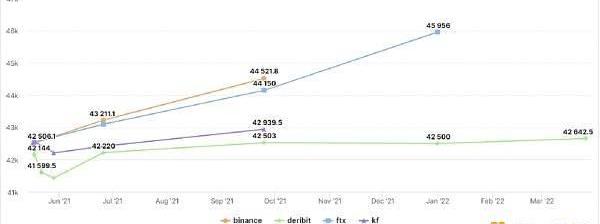

Orca交易員JulienSterz指出,Deribit期貨價格與Binance和FTX等其他交易所的價格存在有趣的差異。

這種差異存在于Deribit,因為該平臺是世界上最大加密期權交易所,而且隨著加密貨幣價格下跌,交易者的gamma值為負。

幣情觀察室 | 如何從小白蛻變成合格的交易者:4月2日11:00,金色盤面邀請行情大V李明成做客金色財經《幣情觀察室》直播間,將分享《如何從小白蛻變成合格的交易者》,敬請關注,掃描下圖二維碼即可觀看。[2020/4/2]

簡單地說,在這種情況下,交易員在市場下跌時賣出期貨,以對沖期權簿,盡管Deribit期貨交易量低于其他交易場所,交易商必須對沖期權簿,他們必須這樣做,因為市場將要發生大變動,交易員不會停止對沖,盡管價格存在差異。

那些不愿保持負gamma值頭寸的投資者可能會選擇買回期權并平倉,同時推高隱含波動率。5月17日,Deribit?DVol指數觸及紀錄高位,30日隱含波動率接近160,這并非巧合。

精選 | 尼日利亞中央銀行正在仔細地觀察區塊鏈和數字貨幣:根據本周《衛報》的一篇報道,尼日利亞中央銀行副主任Musa Jimoh最近在于尼日利亞最大城市拉各斯召開的一個數字貨幣會議上發表了講話。Jimoh表示,尼日利亞央行正準備撰寫一份關于這個主題的白皮書。Jimoh指出中央銀行“不能阻止區塊鏈技術及其衍生產品所制造的浪潮”。該技術的性質——使用戶擁有訪問區塊鏈接數據的私鑰——能夠創造出“不受限制且不能沒收”的貨幣形式。其他與會者對于該技術在尼日利亞的進展基本持積極態度。該會議所探討的其他主題包括區塊鏈會如何實現跨境付款,以及與這一新興技術相關的投資風險。尼日利亞信息安全協會會長David Isiawe博士也表達了相同的觀點。他表示,“不管我們是否喜歡這種技術”,它都是國家領導人必須面對的現實。[2018/9/29]

根據以上種種跡象,有些投資者們能夠感覺到市場將要有大調整,5月19日BTC價格大跌,從4.3萬美元直接跌到2.85萬美元,跌幅接近35%。

這是一個非常大級別的回調,因為BTC市值達到了1萬億美元。但是至少對于市值巨大資產而言,這種波動不經常出現。許多交易員完全沒有準備,當天出現大量爆倉,某些市場反應非常值得注意。

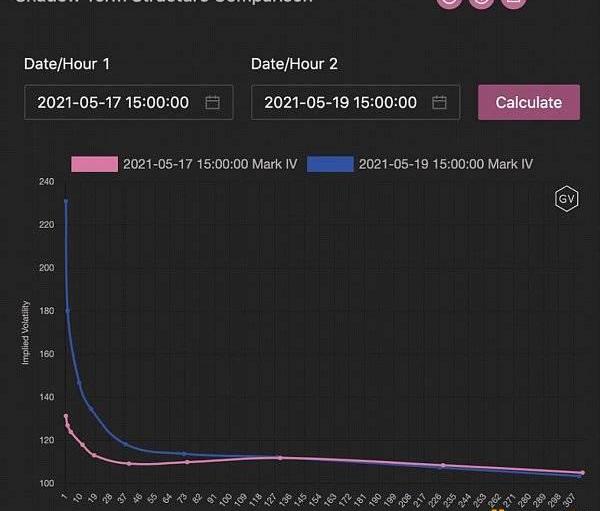

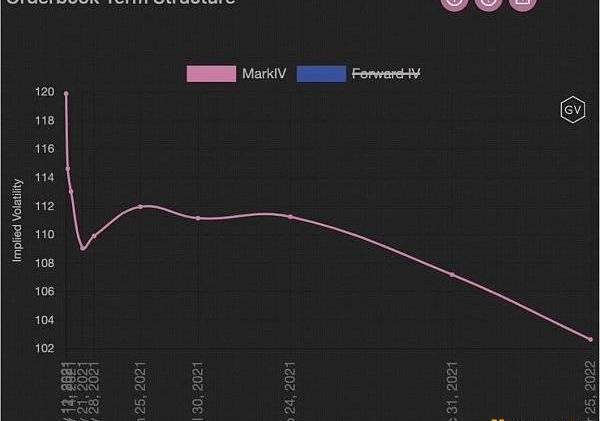

上圖為G-Vol.io期權分析工具提供的數據,圖中顯示5月19日與5月17日的長期期權波動率幾乎相同。

BTC價格大幅下跌35%,但是這對長期波動幾乎沒有影響,只對短期期權價格有影響。

這意味著在5月19日大跌的前兩天,長期期權波動率就已經被市場吸收了。

有可能預測未來走勢嗎?當然不能。基本上,投資者不可能一直準確預測市場。但市場中有一些隱藏信號,可以通過觀察這些信號,判斷市場情緒,也會出現一些行情,有時能提供不對稱機會。

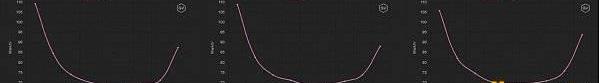

例如,Deribit注意到BTC的短期期權波動率傾斜會保持負數,盡管高度相關的資產以太坊創下了歷史新高,且價格呈正偏態分布。

無論加密貨幣市場走勢如何,期權交易員對購買比特幣看跌期權有著巨大需求。

5月2日比特幣偏態狀況

5月2日以太坊偏態狀況

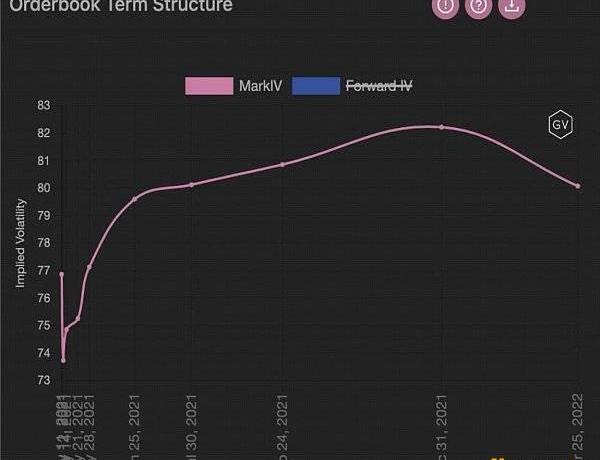

另一個值得注意的背離是2021年5月10日BTC和以太坊的隱含波動率期限結構。

如果價格持續上漲,這種背離是有道理的,因為以太坊價格創下了歷史新高,而BTC價格停滯不前,但在拋售的情況下,BTC真的能高速度下跌嗎?如果是這樣,交易員可以通過賣出以太坊看跌期權,為買入BTC看跌期權提供資金,從而進行相對波動性交易。

這種類型的市場走勢都可能提供不對稱機會。

所有這些數據都只代表過去的機會,我們應發現未來機遇。

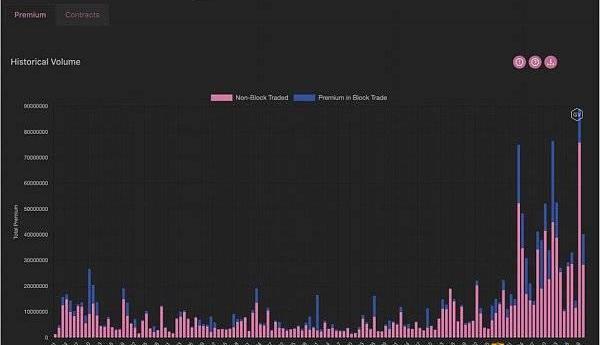

投資者非常值得觀察BTC與以太坊的關系,因為年初至今這兩種資產期權溢價在不斷增長。

年初至今BTC期權溢價

年初至今以太坊期權溢價

我們是否能通過觀察衍生品增長率,從而判斷BTC和以太坊兩種資產的整體市場情緒呢?答案很快就會揭曉。

據報道,在最近的市場波動之后,拜登政府內部的官員正在研究加密貨幣法規中的“空白”,這表明即將提出新的規則.

1900/1/1 0:00:00金色財經報道,在眾議院撥款委員會舉行的監督聽證會上,美國證券交易委員會主席GaryGensler對民主黨國會議員MikeQuigley表示,有許多加密代幣符合證券法要求.

1900/1/1 0:00:00作者|二十三畫生?編輯|郝方舟出品?|?Odaily星球日報OKEx歐易行情顯示,5月19日,比特幣從44000美元開始下跌,晚間9點最低下探至29000美元.

1900/1/1 0:00:00這一周,遭到閃電貸攻擊的DeFi協議的幣價,就像5月的天氣--說崩就崩。在眼下,頻繁的閃電貸攻擊再次上演,一周接連幾個協議的代幣價格險些歸零,涉及到的損失金額數百上千萬,DeFi協議開發者真的在.

1900/1/1 0:00:00作者|indigo 編輯?|門人??運營|小石頭風清揚5月19日,比特幣再次閃跌萬刀,山寨集體跳水80%,加密貨幣總市值一夜之間蒸發近5千萬美元,市場情緒恐慌到極點.

1900/1/1 0:00:00加密貨幣已發展成為華爾街巨頭們無法忽視的力量。富國銀行,花旗集團,摩根大通,高盛,摩根士丹利和美國銀行定于周三在參議院銀行委員會以及周四的眾議院金融服務小組會議上亮相,預先準備的公開發言稿顯示數.

1900/1/1 0:00:00