BTC/HKD-3.6%

BTC/HKD-3.6% ETH/HKD-4.32%

ETH/HKD-4.32% LTC/HKD-2.26%

LTC/HKD-2.26% ADA/HKD-5.9%

ADA/HKD-5.9% SOL/HKD-8.71%

SOL/HKD-8.71% XRP/HKD-5.49%

XRP/HKD-5.49%UniswapV3最大的優勢在于更高的資金效率,但如果出現大量套利行為,流動性提供者仍會面臨重大無常損失。

原文標題:《IOSGWeeklyBrief|UniswapV3的野蠻生長》

頂流AMM最讓人期待的升級終于來了!5月4日,UniswapV3合約正式在以太坊主網上線。經過充分的論證之后,我們終于對UniswapV3的優勢有了一些看法。

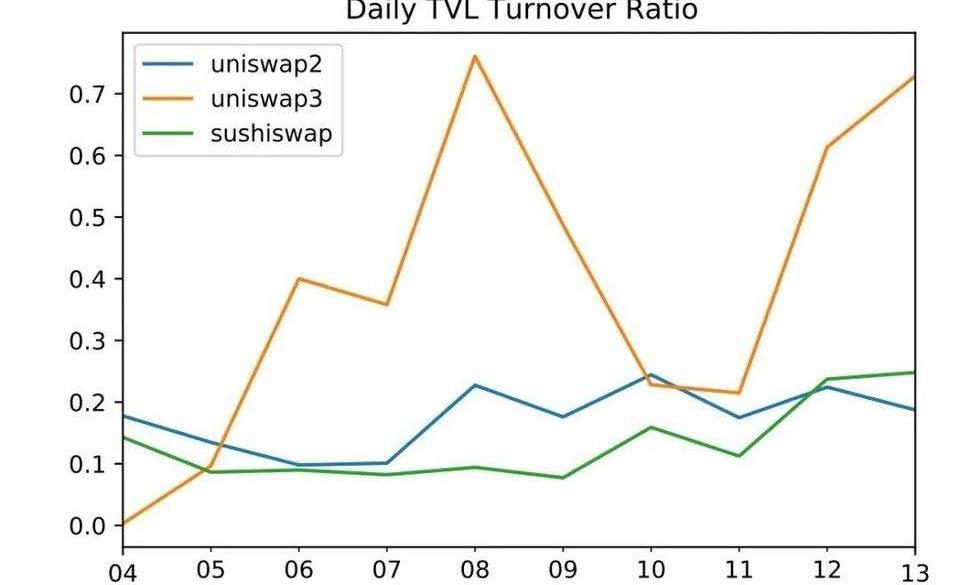

UniswapV3最大的優勢在于更高的資金效率。相同的資金體量下,V3比V2有更低的滑點。所以,V3相較于V2可以調動更多的存量資金。為了驗證UniswapV3的資金效率,我們將總鎖倉周轉率與UniswapV2和Sushiswap進行比較。

Binance:平臺大量資金流出系BTC地址調整:5月8日消息,Binance發文表示,一些數據顯示Binance平臺有大量資金流出。這種流出實際上是由于BTC地址調整導致的Binance熱錢包和冷錢包之間的流動。[2023/5/8 14:49:45]

圖片來源:IOSGVentures

總體看來,短時間內UniswapV3確實具有更高的資金效率。如圖所示,V3的TVL周轉率比V2和Sushiswap更高。在最高點的時候,V3的TVL周轉率要比V2大得多。V3中每1美元TVL就能產生0.7美元的日交易量,而V2同樣的資金只能產生0.2美元的日交易量。另外,V3面世后的數據顯示Uniswap每1美元加入質押資金池就會產生5美元的交易量,而同樣的情況下Sushiswap只能產生1.3美元交易量。

Web3基礎設施提供商Parfin宣布完成1500萬美元融資:金色財經報道,Web3 基礎設施提供商Parfin宣布完成1500萬美元融資,用于為拉丁美洲提供 web3 基礎設施解決方案。此次融資由 Framework Ventures領投,Alexia Ventures 和 Valor Capital Group參投。[2023/1/17 11:16:54]

V3的資金效率優勢明顯,隨之而來的代價是什么?

眾所周知,V2的問題之一是流動性提供者所面臨的無常損失,V3也同樣有這個問題。但是V3中損失的大小取決于流動性提供者的行為。也就是說,在V2中,相對于套利而言,LP是相當靜態的,而在V3中,雙方都能積極管理他們的倉位。

因此就出現了兩種可能的情況。第一種情況是,流動性提供者價格更優,會將套利者擠出市場。這需要成熟的LP不斷調整其價格范圍,在套利者有所動作之前正確映射出市場價格變化。然而這樣雖能保證LP不受損失,但也會減少協議的潛在交易量,因為自動交易在Uniswapv2和Sushiswap中占很大的比重。

游戲區塊鏈Oasys的SEGA和育碧驗證的主網正式上線:金色財經報道,游戲區塊鏈Oasys完成其主網的最后階段,其節點驗證者包括游戲巨頭SEGA和Ubisoft。Oasys是去年專門針對web3游戲開發的幾個區塊鏈生態系統之一。除了Yield Guild Games等原生加密公司外,它的初始驗證者還包括Square Enix、世嘉、萬代南夢宮和育碧等公司。(the block)[2022/12/12 21:39:45]

第二種情況針對的是不太成熟的LP。假設像Binance等中心化交易所中仍然存在價格發現,價格調整范圍過窄、動作過慢的流動性提供者將會被套利者打敗。過窄的價格范圍意味著更大的流動性深度,因為價格波動越大,遭受損失的風險越高。

舉個例子,如果ETH的價格是3500美元,LP可以設置3490美元-3510美元的價格區間。如果ETH的外部價格上漲至3600美元。理性的LP會馬上將自己的價格區間調整至3600美元附近。否則,由于價格差異,她就會將賣出風險敞口暴露給套利者。相反,如果價格跌至3300美元,除非LP向下調整她的價格,否則提供不了流動性,也不會獲得交易費用。

觀點:攻擊者地址12億枚aUSD尚未轉移,Acala或通過公投進行回滾:8月14日消息,Cryptolingo DAO 創始人、推特用戶 @IamJulianaC 在社交媒體上發文表示,Acala 使用 Honzon Fungibility Pallet 使 aUSD 在 Acala 和 Karura 之間進行流通。Honzon 協議的創建是為了讓 aUSD 作為原生 Stablecoin 和流動性來源,跨越 Polkadot 和 Kusama 多鏈生態系統。

由于該協議出現漏洞,攻擊者地址(26JmEcghNmggvT46sojckg34Py9zFRKkCcFy3gr49hrFgT2k)能夠轉移超 10 億枚 aUSD。

據猜測,Acala 已經阻止該錢包轉移資產。攻擊者地址中的 12 億枚 aUSD 尚未離開 Acala 鏈,且 Acala 很有可能通過公投進行回滾。Acala 團隊尚未證實 iBTC/aUSD 池和 Honzon 協議漏洞之間的關系。[2022/8/14 12:24:28]

那么目前的情況是什么呢?

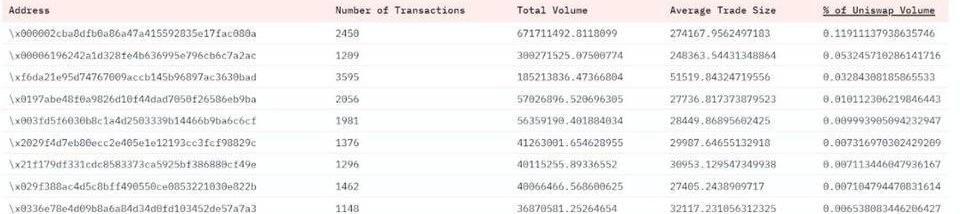

盡管現在下判斷還為時過早,但根據經驗,我們可以查看UniswapV3與V2中前10名套利者的交易量。LP的做市越專業,套利活動越少,流動性提供者損失越少。如果出現大量的套利,則情況正好相反。

如下表所示,UniswapV3上最大的套利者總交易量占V3上線以來總量的12%!這意味著僅這個地址就產生了超過6.7億美元的資金。此外,排名前5的套利機器人約占總交易量的22%,遠大于V2的水平。在V2版本中,前5名套利者占比幾乎不到總交易量的5%。這也說明了LP在V3早期遭受了重大損失。

圖片來源:IOSGVentures

圖片來源:IOSGVentures

在V3上線前期套利交易量巨大的情況下,Uniswap引進了主動流動性管理工具VisorFinance,來進行多倉位管理、根據市場價格自動平衡流動性、手續費再投資、獎勵等。所以,目前有兩條路徑。針對上述第一種情況,成熟的LP完全走專業化道路;第二種情況,不太專業的LP依靠Visor等工具來主動管理流動性。

未來將如何發展?

我們預計在V3版本套利參與會隨著時間推移而逐漸減少,原因如下:

風險把控:LP有了前車之鑒后能更好的把握風險

創新設計:主動流動性管理工具Visor

部署Layer2:可低成本進行頻繁調整

另外,Uniswap生態也不容小覷。以Grants計劃為例,該計劃將大量資源用于創建關鍵的開發者工具,添加高質量數據以及在Uniswap生態圈啟動關鍵服務。

UniswapGrantee部分生態項目

完整項目詳情請點擊鏈接:https://www.notion.so/3430a00270ea4d79be5c70d4ca99680a?v=cb2ce86b52194b759428b458f9717749

UniswapV3開了個好頭。盡管有需要不斷改善的地方,我們對V3未來的發展依然持樂觀態度。最終我們會看到更多專業的做市商成為流動性提供者,以更優定價擠出套利者。V3的野蠻生長剛剛開始,它是否會成為DEX競爭的賽末點?讓我們拭目以待。

Tags:SWAPUNIUniswapACALimitSwapUNI幣和DYDX幣哪個好Uniswap FinanceVacay Finance

.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;marg.

1900/1/1 0:00:00原文:《區塊鏈可擴展性的局限性》作者:以太坊創始人VitalikButerin特別感謝FelixLange,MartinSwende.

1900/1/1 0:00:00律動BlockBeats消息,5月24日,普華永道(PwC)和另類投資管理協會(AIMA)的一份新報告顯示,2020年加密對沖基金管理著近38億美元資產,高于2019年的20億美元.

1900/1/1 0:00:005月19日,加密市場迎來堪比“312”的深度下跌。比特幣盤中觸及30000美元/枚,為2月8日以來首次。過去一周的負面消息打壓了比特幣的人氣.

1900/1/1 0:00:00美國貨幣監理署代理主計長MichaelHsu表示希望與其他監管機構合作,為加密貨幣建立統一的銀行服務框架.

1900/1/1 0:00:00來源:鏈新 作者:王晟宇 北京時間5月11日,埃隆·馬斯克在社交平臺發起投票:“你是否希望特斯拉接受狗狗幣支付?”截至發稿前,共有392萬網友進行投票,其中78.2%選擇“是”.

1900/1/1 0:00:00