BTC/HKD+0.63%

BTC/HKD+0.63% ETH/HKD+1.3%

ETH/HKD+1.3% LTC/HKD+1.16%

LTC/HKD+1.16% ADA/HKD+2.79%

ADA/HKD+2.79% SOL/HKD+1.95%

SOL/HKD+1.95% XRP/HKD+2.09%

XRP/HKD+2.09%注:原文作者是UMA協議創始人HartLambur。

長話短說:在定義了合成資產之后,我認為合成資產將允許DeFi發明出在傳統金融中無法實現的“新東西”。YouTube以同樣的方式允許新形式的長尾視頻內容蓬勃發展,而合成資產將創建出我們從未想過的新型金融產品。

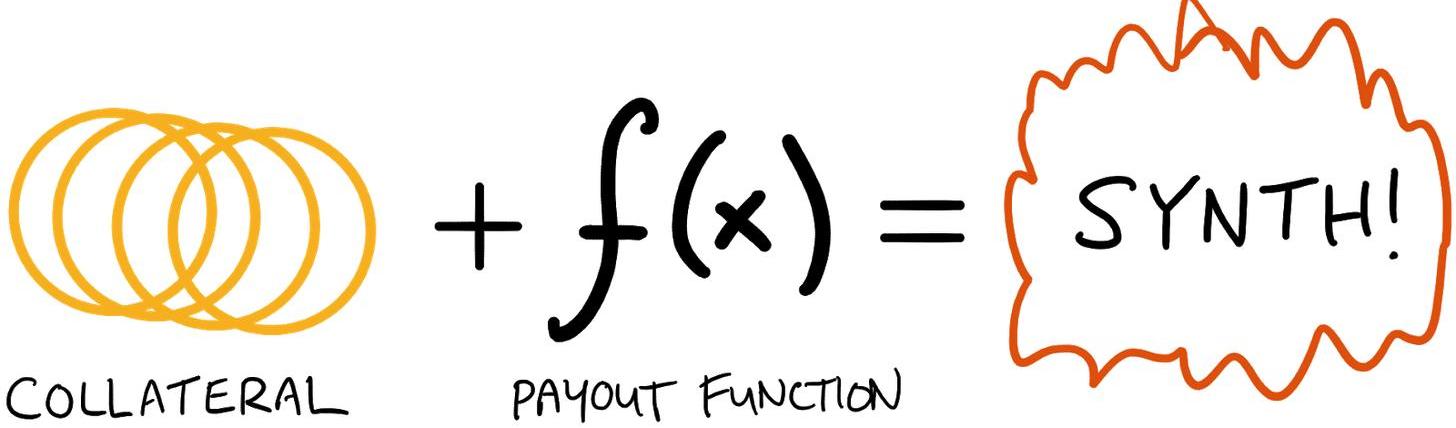

我們在UMA遇到的一個常見問題就是如何定義“合成資產”。在今年早些時候的Bankless播客中,David、Ryan以及我給出了一個簡單的模型:合成資產是煉金術。

所謂合成是將一種資產類型轉換為另一種資產類型。

具體而言,這個煉金術過程看起來是這樣的:

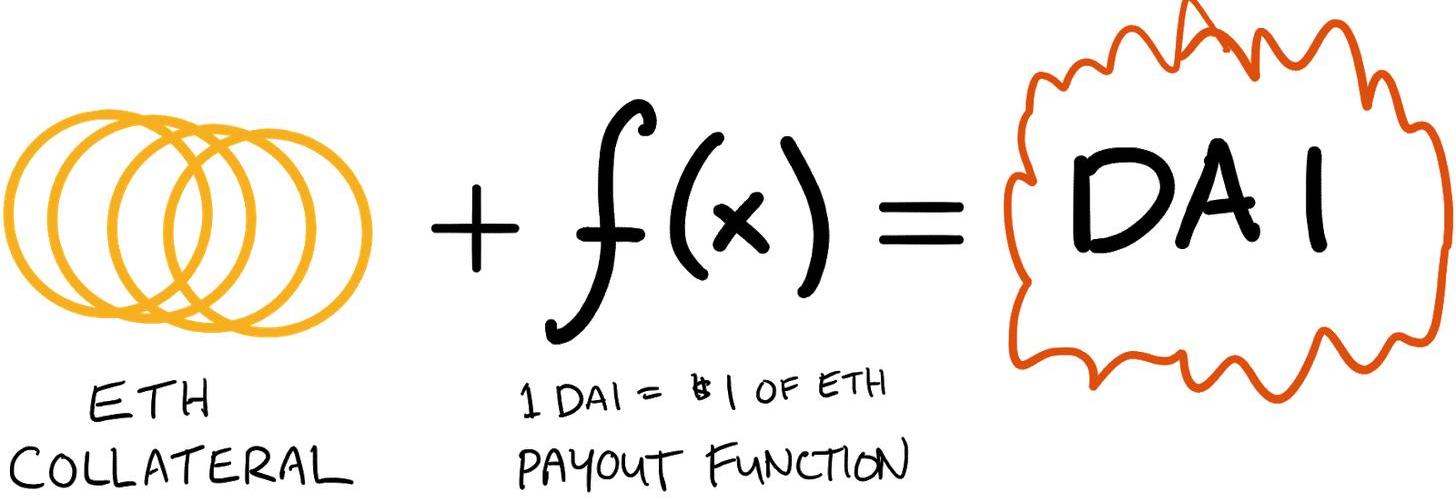

它可以歸結為:抵押品與支出函數結合創建一個合成資產。例如,下面就是Maker的DAI例子:

合成資產協議Synthetix上線永續合約SNX Perps V2:12月23日消息,合成資產協議Synthetix宣布上線永續合約SNX Perps V2,為交易者提供5-10個基點的交易費用和深度流動性。所有交易都可以在Optimism鏈上的去中心化的交易前端Kwenta和Decentrex上進行。

Perps V2是一種新穎的交易引擎,可以有效地匹配買家和賣家,SNX質押者根據需要充當臨時對手方。質押者只會暫時承擔資產風險,而激勵措施會獎勵交易者使市場保持中立。[2022/12/23 22:03:44]

當你退一步來歸納這一概念,它就會變得非常強大。如果你填入任何抵押品和任意的支出函數,會發生什么?

你可以為任何東西合成一個資產。

換句話說:任何抵押品+任何支出函數=任何合成資產

synths的一些例子

想要構建合成黃金嗎?很簡單。

抵押品+支出函數=合成資產

合成資產協議Synthetix將在Optimism上推出首個黃金和白銀合成大宗商品:3月12日消息,合成資產協議 Synthetix 宣布將在 Optimism 上推出首個合成大宗商品(synthetic commodity),交易者能夠在 Kwenta 上獲得黃金和白銀市場的鏈上投資敞口。此外,Synthetix 還表示正在與預言機 ChainLink 合作,以確保為各類頭部交易商品提供信息。

Synthetix 表示,在推出黃金和白銀合成大宗商品之后,他們還計劃探索更多類型的合成商品,可能涉及貴金屬、農產品、以及能源等領域。目前 Synthetix 已經發起投票,讓社區選出下一個上線的合成大宗商品。[2022/3/12 13:52:05]

跟蹤Bankless推特粉絲的代幣?當然也可以。

抵押品+支出函數=合成資產

合成NFT指數跟蹤代幣?也沒有問題。

抵押品+支出函數=合成資產。

合成資產協議Synthetix將更新清算機制,添加緩沖期及自我清算等:3月11日消息,據官方博客,合成資產協議Synthetix宣布將更新清算機制以激勵質押者考慮全局利益并取消極端行情下的強制清算。當前Synthetix的清算機制為當抵押者的抵押率低于系統要求的值時自動清算,但在去年出現的幾次極端行情下恐慌情緒造成了連鎖反應。更新后的新清算機制會在用戶抵押率小于200%時給予24小時的時間讓用戶提高抵押率,若用戶不進行自行清算,將由清算者進行清算,用戶承擔抵押SNX數量30%的罰款;若用戶自行清算,將承擔抵押SNX數量20%的罰款;若用戶在24小時內將抵押率提高至200%以上將不會被清算。[2022/3/11 13:50:19]

這就是以太坊上合成資產的魔力,你可以為任何東西創造一種金融資產。

是什么讓它成為了可能?

這個煉金術過程中的魔術,存在于我上面所說的“支出函數”中,支出函數是定義合成資產的函數,這意味著你創建任何可能的合成資產的能力,僅限于該支出函數所能吐出的內容。

Solana 生態去中心化合成資產協議 Cypher 完成 210 萬美元融資,計劃最早下月上線交易:11月18日消息,Solana 生態去中心化合成資產協議 Cypher 完成210 萬美元融資,Sino Global、SkyVision 和 Blockwall參投。Cypher表示,所融金額相當于 Cypher 治理代幣總發行量的 6%。該協議計劃最早在下個月開始交易與受限資產(如上市前股票或即將進行的代幣銷售)相關的合成期貨合約。

Cypher 將支持合成資產的鑄造和交易,用戶以美元計價的穩定幣(例如 USDC)作為抵押可發行合成資產(cAsset),以點對點的方式直接交易或者通過 Solana 生態其他平臺進行交易,由預言機 Pyth Network 提供喂價。

團隊表示,已采取措施避免陷入與合成資產協議 Mirror 所面臨的相同法律問題,最初將封鎖所有美國 IP 地址。(CoinDesk)[2021/11/19 6:58:53]

而這也是UMA協議的亮點所在,它允許開發人員定義他們幾乎能想象的任何支出函數。

Synthetix正式上線錨定白銀的合成資產sXAG:Synthetix正式上線錨定白銀的合成資產sXAG。sXAG是一種錨定白銀的ERC-20格式的合成代幣,采用Chainlink預言機追蹤白銀價格。這意味著,DeFi用戶在無需傳統經紀賬戶的情況下獲得白銀的價格敞口,也無需為黃金支付瘋狂的價差。此外,Synthetix還支持sXAU(黃金)和sOIL(布倫特原油)的合成資產,以及多種外匯貨幣,例如GBP和AUD。[2021/2/1 18:34:08]

這是因為UMA合約是無需鏈上價格數據的,UMA的設計只需要在出現“爭議”時提供鏈上價格數據。。

換言之,UMA允許你定義幾乎任何任意的支出函數,而不需要將任何數據推送到區塊鏈。這意味著你可以在一個下午的時間內構建幾乎任何類型的合成資產。

四類合成資產

我喜歡把合成資產分為四類,第四類是未知類型,因為每天都有讓我驚訝的東西在構建中。

第一類:穩定幣或與穩定幣相關的合成資產

Maker的DAI是一項旨在錨定1美元的合成資產,所有非法幣作為支撐的穩定幣都屬于這個類型,包括最近的算法穩定幣。這些類型的合成穩定幣有明顯的效用,市場也對它們有需求。

而一種類似的產品是零息債券,也稱為收益美元。按照上面的格式,它們看起來像是這樣的:

抵押品+支出函數=合成USD

創建合成美元的結果是,你可以使用任何抵押品類型,并允許用戶抵押它來借款。

這是啟用ERC20資產借貸的一種強有力的方式:例如,BadgerDAO的團隊正在使用UMAsynths構建CLAWS,這是一種由Badger金庫作為支撐的合成資產。這使得Badger質押者可以抵押他們持有的資產借款。這些產品可以由LP代幣、金庫代幣或任何ERC20代幣抵押創建。

第二類:與Crypto相關的合成資產

我將“與Crypto相關的合成資產”定義為幫助用戶交易、對沖和杠桿化crypto資產的產品。

我最喜歡的例子:競爭幣看漲期權。UMA被用來創建$UMA、$BAL、$UNI以及$xSUSHI的看漲期權,這里的應用是無窮無盡的,我預計隨著競爭幣波動性市場的發展,對這些期權類型的需求將顯著增長。

另一個例子是BTCDOM,Domination.finance推出了這個產品,它可以讓你表達出比特幣相對于其他市場相對優勢地位的立場。

還有一個需要考慮的例子是Degenerative.finance推出的uGas,它可以讓你對沖以太坊網絡的gas成本。

另一個瘋狂的例子:ethVIX。使用UMA,你可以購買跟蹤以太坊波動性的代幣。

我還把合成加密資產放入這個類別,比如以太坊網絡上的合成比特幣,很多現有的方法依賴于鎖定實際的比特幣,但完全有可能創建純合成的BTC或其他加密貨幣。

這里的一個例子是YouMyChicFila團隊創建的Mario.cash,這是以太坊上純合成的BCH。

第三類:現實世界合成資產

合成資產通常會與現實世界的資產聯系在一起:即合成黃金、合成原油或合成標準普爾500指數。很多人對這類將傳統投資產品引入區塊鏈的想法感到非常興奮。而我的觀點是:現實世界的資產有點無聊。

如今crypto行業的人實際上并不關心在區塊鏈上交易黃金,每天波動幅度小于10%的黃金,對于今天的degen來說太穩定了。例外的例子有YamFinance團隊推出的uSTONKS:這是一個跟蹤RedditWallStreetBets前10位股票的代幣。

第四類:未知合成資產

這就是事情變得有趣的地方。我的觀點是,合成資產將使構建者有能力發明傳統金融中不存在的新資產。

想想YouTube為內容創作者做了什么。在YouTube之前,制作電影或電視節目的成本高得離譜,你必須得是好萊塢的工作室才能干這樣的事。YouTube使得用戶分發自己的視頻變得便宜,這催生了一整條以前從未存在過的長尾視頻內容。

以前沒人預料到unboxingvideo、Twitchstream或者TikTok的火爆。用戶生成的內容發明了一些沒人能猜到的新玩意兒。

YouTube是開放的,無需許可的。在任何一個宇宙里,好萊塢的工作室都不會推出這些吸引數百萬人眼球的節目。這種娛樂是“新興的”,也就是說,沒有一個自上而下的實體可以創造出它。

我的觀點是,DeFi與合成資產也會發生同樣的事情。UMA和其他DeFi協議使得構建一種金融資產的成本小于1000美元。相比之下,華爾街銀行推出一種新金融產品要花費數以百萬計美元。

這就為“用戶生成金融產品”創造了條件,這個領域的建設者將發明出我們今天無法預測的新產品。

以下是我想到的一些更瘋狂的想法:

用于跟蹤重要crypto指標的代幣;

激勵集體行為的代幣,特別是在政府和公民之間。我之前建議創建一個代幣來跟蹤在舊金山看到的人類糞便。想法是:舊金山市可以發行“shitcoin”,以致力于解決無家可歸的問題。舊金山市的居民可以購買這種“shitcoin”作為“對沖”,如果問題進一步惡化,他們就可以賺錢。“集體行為”代幣是否可以用來對付雨林砍伐、海洋污染或其他棘手的全球問題?我很想試上一試。

激勵新冠疫苗的代幣。如果拉斯維加斯一家賭場80%的員工在5月1日前接種疫苗,則該賭場將支付高達1百萬美元的費用。可以使用KPIOptionToken構建出DeFi版本。

激勵雇傭和推薦的代幣。UMA最近推出了一個“人才推薦選項”計劃,如果被推薦人加入UMA核心開發團隊并在這里停留1年,那么推薦人將收到一個能支付25000美元的代幣,這是一種去中心化招聘的嘗試。

創新是令我最興奮的事。

如果構建一個金融產品的成本接近于零,那這個互聯網將會發展成什么樣?

我很高興能去探索答案。

DappRadar的最新數據顯示,到目前為止,2021年以NFT形式出售的數字收藏品的價值和需求都呈爆炸式增長,僅第一季度的交易額就超過15億美元.

1900/1/1 0:00:00由于無法收回投資,土耳其加密貨幣交易所?Thodex?的用戶提出了一項訴訟,指控該交易所存在欺詐行為,根據原告律師的說法,涉案金額可能高達數億美元.

1900/1/1 0:00:00要點總結 1.?$14萬億成交量?2021年第一季度,TokenInsight共追蹤51家涉及永續合約業務的數字資產交易所相關交易數據,數字資產永續合約成交量報$14.32萬億.

1900/1/1 0:00:00比特幣今年仍有望達到10萬美元,其最近的下跌“未改變價格走勢”。這是業內最知名的投資者之一的結論,因為比特幣已經回升至45500美元.

1900/1/1 0:00:00昨天對不少圈內的老玩家來說又是一個喜大普奔的好日子,知名的DeFi項目AMPL發空投代幣,我其中一個地址獲得了280個空投代幣,按當時的價格來算價值7人民幣左右,比當時uni空投的價值還要高.

1900/1/1 0:00:00前言:4月25日,數據顯示以太坊Gas費降50gwei左右,為2021年以來新低。此前由于gas費不斷增高,導致鏈上手續費一度逼近1500gwei.

1900/1/1 0:00:00