BTC/HKD+0.82%

BTC/HKD+0.82% ETH/HKD+1.41%

ETH/HKD+1.41% LTC/HKD+3.48%

LTC/HKD+3.48% ADA/HKD+3.37%

ADA/HKD+3.37% SOL/HKD+2.96%

SOL/HKD+2.96% XRP/HKD+1.44%

XRP/HKD+1.44%Synthetix債務池機制由預言機喂價,避免了AMM的滑點問題;同時,其風險共擔和質押獎勵刺激用戶鑄造資產已實現足夠的交易深度。

Synthetix的債務池是一個比較復雜的設計,為了更好地理解,我們先從AMM中的流動性池開始說起。

傳統的流動性池設計

所謂流動性池,就是在DEX中為了保證交易能夠穩定實現所產生的資金池,想要在Atoken和Btoken之間進行交易,就需要事先準備好足夠多的A和B,并依據兌換比例設置一個值k,使得池中A的數量x和B的數量y的乘積恒等于k。這樣,當x增加時,y就相應減少,反之亦然。如此就實現了A和B之間的兌換。

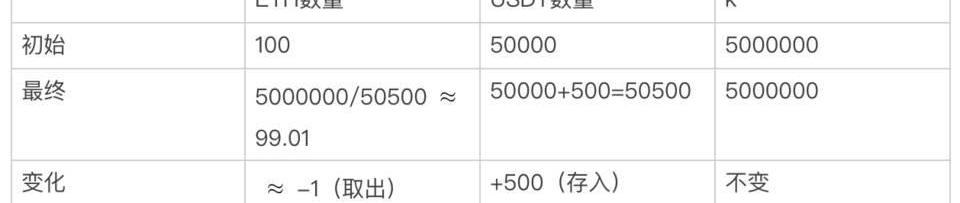

拿Uniswap中的ETH/USDT舉例,首先需要向交易池中轉入足夠多的ETH和USDT,假設此時1ETH=500USDT,交易池中有100ETH和50000USDT,則x為100,y為50000,k就是5000000,此時我如果想用500USDT購買一個比特幣,流動性池就會發生如下變化。

FTX破產管理地址接收數筆從Alameda相關錢包轉入的ARBToken,約合4.2萬美元:金色財經報道,鏈上數據顯示,由 FTX 破產財產控制的錢包已經從與 Alameda Research 相關的錢包中收到了幾筆 Arbitrum (ARB) 空投,該錢包現在擁有 33,125 枚 ARB 代幣,價值約為 42,000 美元。

該錢包還持有價值 1000 萬枚 USDC、近 300 萬美元的 WBTC 和 400 萬美元的 ETH。[2023/3/27 13:29:03]

從上述例子中,我們可以總結出一個DEX最重要的兩個基礎:流動性&價格穩定性。

派盾:0x7a16開頭地址從Aave中取出1500萬枚CRV:金色財經報道,PeckShield在推特上表示,0x7a16開頭巨鯨地址從Aave V2中取出1500萬枚CRV,價值約1000萬美元。[2022/11/25 20:45:27]

Uniswap會將交易手續費獎勵給流動性的提供者,保證了池有足夠的深度。當因池中token數量異動導致價格偏離CEX價格時,就會有套利者通過搬磚的方式讓價格回歸正常水平,如此有利可圖的交易讓流動性大大提高也保證了幾乎實時的價格穩定性。

Synthetix的交易模式&債務池

一般的AMM模式存在的問題非常明顯,當流動性池的深度比較小或者需要兌換的資金量比較大時,就會出現實際兌換比例與價格有偏差的情況。上述例子中,實際獲得的ETH就少了0.01個。這樣的情況我們稱之為滑點。當然,滑點產生的原因并不止這一種,由于由智能合約來進行交易確認,鏈上確認期間可能出現價格的變動,也會帶來滑點的問題。

Multichain團隊從Andre Cronje處得到原網站域名,并將其重定向至multichain.org:3月10日消息,跨鏈基礎設施Multichain發推稱,原網站multichain.xyz已經被重定向至multichain.org,multichain.xyz不會關閉,仍提供跨鏈服務。非常感謝AndreCronje轉移域名給Multichain團隊。[2022/3/10 13:49:33]

Synthetix的交易模式避免了上述第一種滑點的問題。在Synthetix交易中直接由預言機進行喂價,所以進行交易時用500sUSD能兌換到的就是1sETH整,不會出現因流動池深度問題而產生滑點。

某種意義上,Synthetix甚至不能說是傳統意義上的交易,用sUSD購買任意一種sToken的本質都是sUSD的銷毀和sToken的鑄造。

TrustToken從a16z及Blocktower等融資1250萬美元:金色財經報道,去中心化金融(DeFi)借貸協議TrueFi和穩定幣TUSD的運營商TrustToken在新一輪融資中籌集了1250萬美元。Blocktower Capital、Andreessen Horowitz(a16z)和Alameda Research通過購買TrueFi的原生代幣TRU領投了這輪融資。TrustToken表示將利用所得款項擴大其團隊和TrueFi的運營。[2021/8/5 1:35:22]

債務池也正是伴隨著這樣的「交易」模式而生的。

我們先來解釋一下什么是債務池。

當你抵押了SNX鑄造sUSD時,所鑄造的sUSD就被認為是新產生的債務,而將sUSD交易成了sToken之后,債務也會隨著sToken的增值或減值而上漲和下跌。Synthetix采用了動態債務模型,也就是說所有SNX的抵押者共同分擔全網的債務。

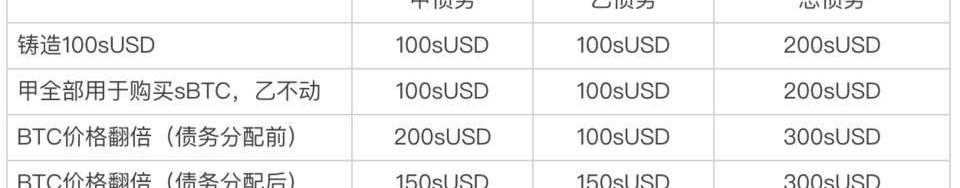

我們來舉個例子:

最終,甲乙的債務都變成了150sUSD,但甲的資產價值200sUSD,乙的資產價值依然是100sUSD。此時甲賣出sBTC獲得200sUSD,只需要150sUSD即可贖回SNX,而乙還需要購買50sUSD才能贖回抵押的SNX。

如此看來,Synthetix的債務池模型實際上是一個在合約內的動態零和博弈,盈利可能來源于自己的資產價格上漲,也可能是其他人資產價格的下跌;反之,虧損可能來源于自己的資產價格下跌,也可能是其他人資產價格的上漲。因此,參與質押的用戶需要是在交易和風控方面比較有經驗的交易員,能熟練使用在傳統平臺對沖的方式來對沖風險。

為什么選擇債務池?

Synthetix作為合成資產項目在流動性和價格穩定性方面有自己的優勢。

Synthetix由預言機喂價,無需擔心AMM中價格波動的問題。而流動性方面,與Uniswap相似,Synthetix的用戶通過提供流動性獲得質押獎勵,不同之處在于Synthetix的債務池設計讓交易完全沒有滑點,而Uniswap的AMM機制導致滑點嚴重。

債務池的共擔激勵了用戶不斷交易以及鑄造新的sToken,因為一旦你的資產價格漲幅沒有跑贏總值的漲幅一樣會虧損,如此激勵了交易者不斷追求資產升值而提高流動性和創造新的合成資產。同時,隨著合成資產種類的不斷豐富和用戶數量的不斷提高,以及Layer2上線后網絡費的顯著降低,目前債務池向sBTC和sETH單邊傾斜的問題將得到妥善解決,因此個人資產的價格變動對整體債務池產生的影響將會被無限攤薄,從而實現盈利和虧損的實際數額越來越靠近真實數額。

當然,用戶依然面臨清算風險,雖然用戶超額抵押的SNX代幣價值距離清算價有2.5倍的緩沖空間,SNX價格的劇烈下跌和債務池總債務的大幅上漲有可能造成抵押幣價值支撐不起合成資產價值的情況。因此質押獎勵非常重要:用戶受到足夠的獎勵激勵,才會愿意承受潛在債務和清算風險,以及管理對沖頭寸的成本,參與質押。Synthetix正是利用這樣的激勵機制,實現了基于超額抵押的幾乎無限的交易深度。

撰文:Eric

.new_summary,blockquote{position:relative;font-size:16px;letter-spacing:1px;line-height:28px;marg.

1900/1/1 0:00:00當有些人還沉浸在狗狗幣一騎絕塵突破0.4刀不敢相信的時候,已經有人靠著山寨狗幣SHIB賺了千萬?狗幣也值得山寨?當然也有很多其他翻了數倍的幣,很多新人因為財富效應進場,FOMO情緒放大.

1900/1/1 0:00:00加密貨幣交易所第一股Coinbase登陸美股當天,美聯儲鮑威爾給加密貨幣潑了冷水。美東時間本周三,鮑威爾在論壇華盛頓競技俱樂部的線上訪談中表示:“加密貨幣實際上是投機的工具.

1900/1/1 0:00:00金色財經4月18日訊,繼“312”后,加密貨幣市場再次出現暴跌行情。根據金色財經跟蹤的數據,4月18日11:00,市場加快下跌,BTC一度跌至50800美元,24小時最大跌幅超過17%,其他主流.

1900/1/1 0:00:00本文來源:PANews,作者:Jordan4月14日,Coinbase如愿登陸納斯達克,首日以328美元收盤,此前250美元的參考價格高出31%.

1900/1/1 0:00:00「感謝《賽博朋克2077》,雖然這個游戲一堆bug,但因為它我才在一年前買了RTX3080,現在價格早已翻倍了,感謝2077讓我學會了理財.

1900/1/1 0:00:00