BTC/HKD+0.74%

BTC/HKD+0.74% ETH/HKD+0.15%

ETH/HKD+0.15% LTC/HKD+1.54%

LTC/HKD+1.54% ADA/HKD+2.9%

ADA/HKD+2.9% SOL/HKD+0.57%

SOL/HKD+0.57% XRP/HKD+1.96%

XRP/HKD+1.96%1.加密期權市場將出現爆炸性增長

在加密貨幣交易市場蓬勃發展的幾年里,期權市場在業界的關注度在不斷提高,筆者認為這是必然趨勢。

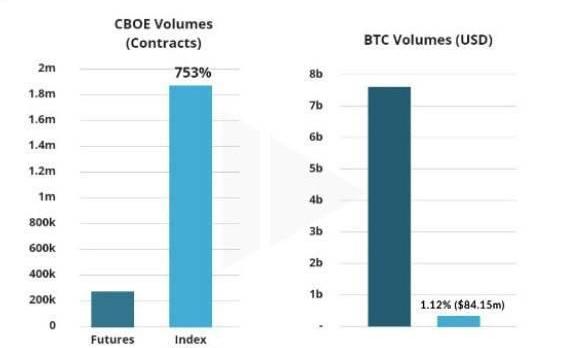

首先,在傳統金融市場中,期權合約的交易量通常是現貨市場和期貨市場總和的兩位數倍數(見下圖),而就目前而言,加密貨幣的情況幾乎相反。而加密貨幣的發展軌跡其實是在重復傳統市場的發展趨勢和走向,只是速度更快,這意味著期權市場的潛在增長空間至少是100倍以上。

其次,期權合約提供了低風險和高杠桿的交易方式,而這非常符合現在加密貨幣投資者的投機胃口,所以是有市場基礎的。第三,加密貨幣的波動性要更大,尤其是當DeFi幣井噴以后。那么,對于有套期保值需求或投機目標的玩家而言,期權市場將是其最佳場所。

本文將專注于分析加密貨幣的期權交易場景和前景分析,并為那些在該領域沒有專門知識的讀者提供一些與期權相關的基礎性知識講解。

1.1數據統計

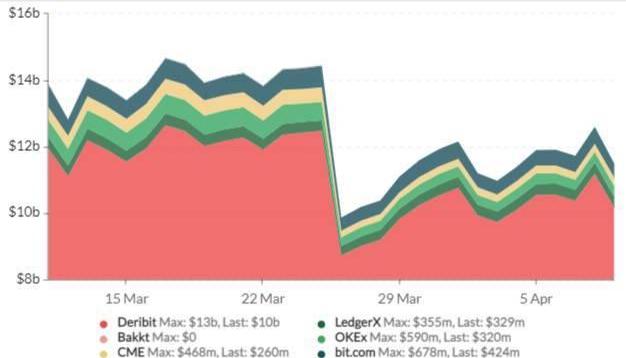

BTCOpenInterest

我們可以看到,每日未平倉合約數從2019年1月的不到1億增至2020年5月的10億,并在2021年3月激增至140億,實現了短時間內的140倍增長。

BTCTradingVolume

BTC的日交易額從19年初的不到1億美金,花了1年的時間突破了10億關口,而在2020年僅用了3個月就達到了20億。可見以這種加速度,通過簡單的運算我們便可預測,在不久的將來,期權的年市場規模將達到萬億美元級別,毋庸置疑。

1.2市場成熟度

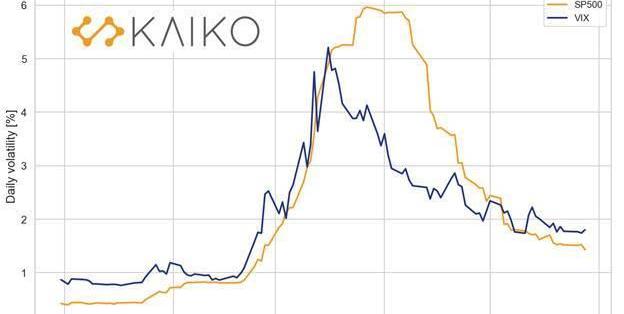

期權的OI和交易量規模使其成為一個初具規模的良性市場。下面我們采用將傳統S&P500和BTC期權的波動率進行了專業的比較來檢驗BTC的波動率成熟度。

Avalanche鏈上DeFi協議總鎖倉量為91.3億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為91.3億美元,24小時減少1.48%。鎖倉資產排名前五分別為AAVE(24.8億美元)、TraderJoe(12.2億美元)、Benqi(10.2億美元)、Curve(9.76億美元)、multichan(8.12億美元)。[2022/2/3 9:29:29]

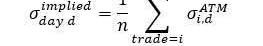

我們通過用這個公式來計算。

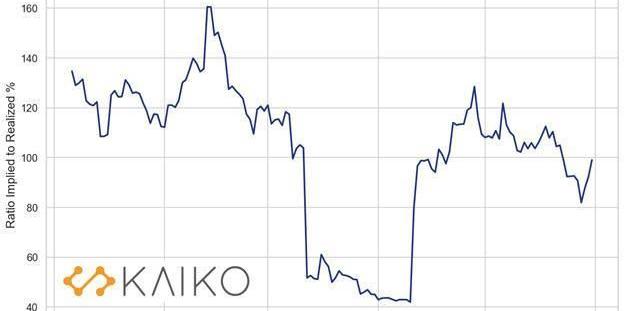

根據KAIKO的統計,2020年1月到5月的S&P500和BTC期權的歷史波動率:

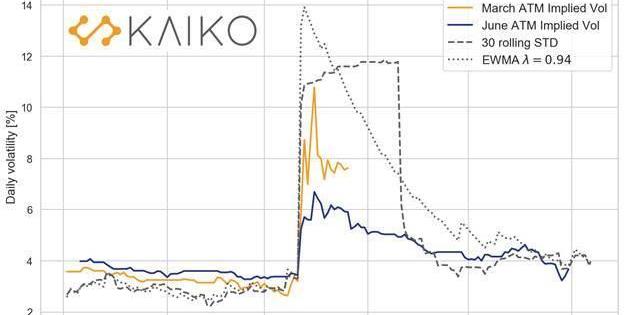

通過如下公式來計算ATM期權的平均隱含波動率impliedvolatility

從比較中我們可以很容易地得出結論,除了2020年3月12日的黑色星期四的爆表數據以外,ATM的隱含波動率很快就收斂了,證明在這種動蕩的環境中,做市商愿意進行Gamma交易。隱含波動率和已實現波動率的比值約為SP500期權等成熟市場的110%至120%,所以差別不大。

簡而言之,經過幾年的發展,BTC期權在成本和市場參與者的交易行為方面都日漸成熟。

2.為什么期權是最適合加密資產的衍生品

Option101

一些為期權小白提供的基礎知識

基礎類型:

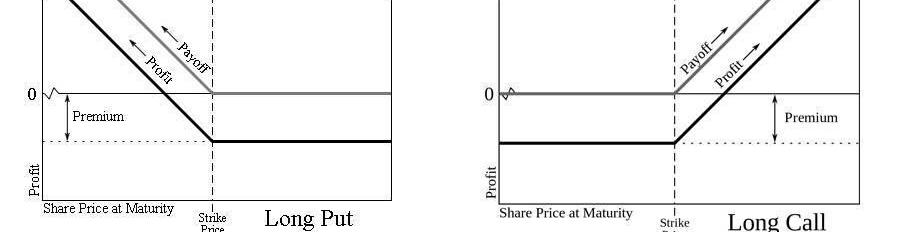

看漲期權CallOption:期權的買方擁有在期權合約有效期內按執行價格買進一定數量標的物的權利。

ABEYCHAIN 準備通過推出XSWAP改變DeFi:金色財經報道,多層區塊鏈協議ABEYCHAIN希望通過推出 XSWAP 來擴展現有的DeFi創新。目前超過 400 億美元被鎖定在幾個 DeFi 協議中。DeFi 改變人們對金融的看法,并使散戶投資者能夠獲得僅限于機構的金融機會。XSWAP 是下一代去中心化交易所,它利用高速和可擴展的 ABEYCHAIN 網絡來促進交易。XSWAP 通過使用自動做市商模型解決了這個問題。該模型根據平臺內的市場需求和供應跟蹤資產價格。(Dailyhodl)[2021/8/29 22:43:53]

看跌期權PutOption:期權的買方擁有在期權合約有效期內按執行價格賣出一定數量標的物的權利。

組成元素:

行權價(StrikePrice),是預先指定的標的資產的買入或賣出價格。期權購買者的利潤是行權時現貨價格與行權價之間的差額。權利金/期權費(Premium),期權的買方支付的期權價格,即買方為獲得合同而支付給期權賣方的費用。

期權價格主要由兩部分組成:內在價值和時間價值。

內在價值(IntrinsicValue)

內含價值是指立即行權時可獲得的利潤額。

實值期權:當看漲期權的行使價低于當時的實際價格,或者當看跌期權的行使價高于當時的實際價格時,ITM期權的內在價值是價格差。

虛值期權:當看漲期權的行使價高于當時的實際價格,或者當看跌期權的行使價低于當時的實際價格時,OTM的內在價值選項為零。

平值期權:當看漲期權的執行價格等于當時的實際價格,或者當看跌期權的執行價格等于當時的實際價格時,ATM期權的內在價值是零。

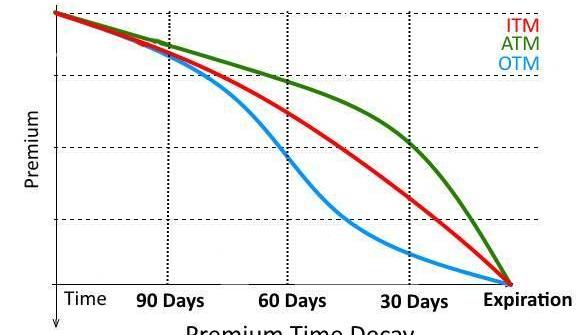

時間價值(TimeValue)

期權的時間值隨著到期日的臨近而減小,到期日越近,期權的時間值衰減得越快,期權到期日的時間值為零。注意,時間價值的衰減不是線性的。

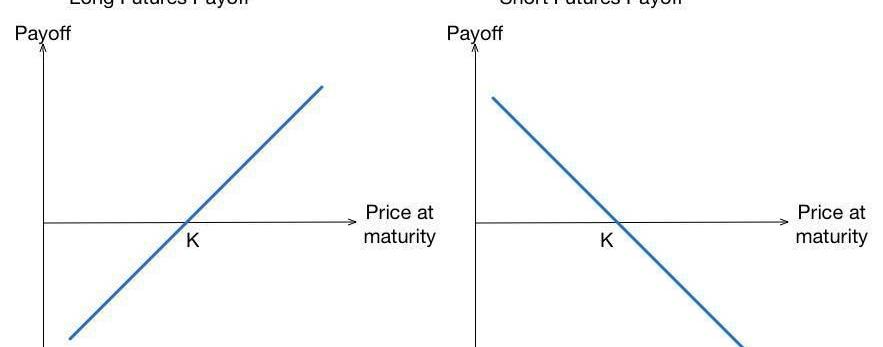

期權vs掉期期貨vs永續:風險低

經典期貨和經典期權之間的主要區別在于,期貨合同不會賦予持有人行使合同的選擇權。無論資產價格如何,結算都是必須的。這意味著期貨合約持有方的損失理論上是無限的。

波場TRON DeFi總鎖倉值(TVL)再創新高,已達到73億美金:據3月18日18:00(HKT)最新數據顯示,波場TRON DeFi總鎖倉值(TVL)已達到73億美金。3月8日開啟的波場TRON五幣齊挖世紀挖礦成績斐然,此次波場TRON DeFi總鎖倉值再創新高,表現出波場DeFi生態的強大勢能。據悉,波場TRON官方升級了總鎖倉值(TVL)的算法:TRX的總凍結量等于能量和帶寬之和,其中包括給超級代表投票凍結TRX獲得的能量和帶寬。[2021/3/18 18:57:26]

對于期權而言,買方的虧損空間僅限于期權費,因為他們具有不行權的權利,同時期權的理論盈利空間則是無限的。

在不同的行權價格下,期權合約與永久掉期相比其實上為投資者提供了“動態”杠桿,同時買方的最大虧損額在購買期權時便是固定的了(期權費)。相比之下,永續合約的爆倉本金損失傷透了所有加密貨幣投資者的心。根據合約帝的數據,市場上永續合約的日均爆倉損失為1億美元,在行情劇烈波動時,這一數字則會超過10億美元。并且大規模爆倉事件不僅僅發生在3月12日這類大跌行情里,在過去的幾個月里的幾次大漲行情中,爆倉量依然驚人。因此在這類行情下,期權的有限虧損和無限獲利的特性保護了投資者同時又保證了盈利的可能性。

對沖需求

期權是經驗豐富的交易者來對沖未結頭寸的利器,通過很少的期權費來避免現貨的平倉操作。各類市場參與者也都可以通過期權來方便和低成本的完成對沖需求:持幣者可以賣出看漲期權,看漲投機者買入看漲期權,礦工買入看跌期權,現金充裕的機構投資者賣出看跌期權等等。一些交易所還推出了基于gas費的期權,這對于飽受高波動gas費困擾的DeFi玩家控制成本來說是至關重要的。

期權的多樣性

期權的另一個重要特征是,可以將基本的看漲看跌期權進行邏輯合成為各類不同特性的組合期權,從而執行不同的策略。我們僅在此處列出幾種最常見的策略,結構化期權的組合可能性是無限的。

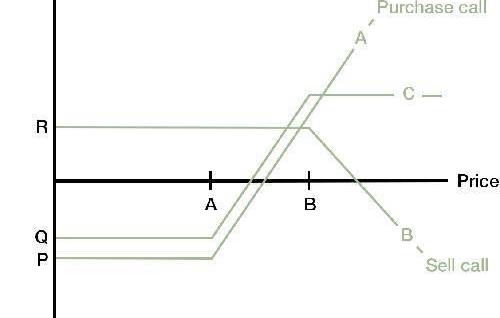

價差期權-Spreads

牛/熊價差策略是以有限的獲利空間換取更低的期權成本的策略。如果底層資產朝預期的方向發展,仍然可以獲利,但少于與裸買賣期權的獲利空間,好處是部分期權成本被抵消。

AAVE市值突破61億美元,位居CoinGecko DeFi版塊第2位:CoinGecko數據顯示,AAVE現報496.76美元,24小時上漲10.2%,市值突破61億美元,目前位居DeFi版塊第二位,超過Uniswap(57.38億美元),僅次于LINK(100.61億美元)。[2021/2/8 19:13:16]

價差期權是通過在不同的行權價位上選擇多頭和空頭期權來實現的。以牛市差價為例,當標的價格上漲時,便會獲得確定的利潤,因為這時低行權價看漲期權多頭產生的收益將大于高行權價看漲期權空頭產生的損失,盡管獲利空間受到限制,但與裸買看漲期權相比,風險得到了有效的降低。

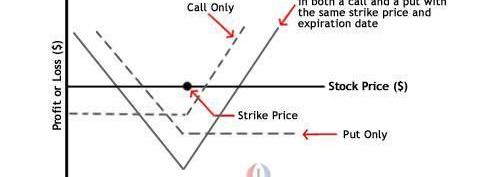

跨式期權-Straddles

跨行期權是通過以同時買入具有相同執行價格、相同到期日的看漲期權和看跌期權構造而得,無論價格決定朝哪個方向移動,這都可以在波動預期的情況下獲利,是基于波動率的策略。

以上面的看漲跨式期權為例:通過購買在同一行權價上的多頭看漲期權和多頭看跌期權,只要標的物價格大漲或大跌,頭寸都可以有無上限的獲利,反之,最大虧損為兩個期權費之和。可見在波動率高的時段,跨式期權是無方向性風險標的波動率的極為有效的期權策略。

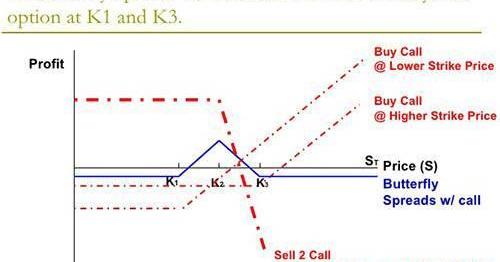

蝶式期權-Butterflies

蝶式期權是一種由兩個長期期權和兩個短期期權組成的平衡策略,目標是從時間衰退和隱含波動性下降中獲利。原理是:波動率對于到期時間不同的期權合約價格的影響是不同的,近期合約的波動率影響要大于遠期合約,所以隨著波動率的變化,價差會出現變化,而一旦這種變化朝著有利的方向變動,就可以通過對沖平倉掉所有合約獲利。

綜上所述,期權可以被組合成各種類型來對標標的物的不同特征屬性。隨著加密貨幣市場的快速發展和本身標的資產的高波動率,聰明的使用組合期權將是投資者的最終武器。

3.CeFivsDeFi

3.1為什么Peer-to-Pool模型會折桂期權交易解決方案

在筆者上一篇文章中(https://hackernoon.com/decentralized-options-trading-protocols-101-251333ic)分析了中心化交易所被專業做市商的參與度和流動性離散性所局限的問題。文章同時闡述了DeFi領域期權交易協議的解決方案從鏈下訂單薄撮合,到利用uniswap現貨類交易所的AMM機制,最終到Peer-to-Pool的發展進程。筆者對Peer-to-Pool模型充滿了信心,認為這是可以引爆加密貨幣期權市場的最終解決方案。

分析師:過去幾個月以來DeFi發展迅猛:金色財經報道,根據推特分析師Ceteris Paribus匯編的數據,過去幾個月以來DeFi發展迅猛。5月、6月、7月和8月的數據顯示,DeFi加密資產的價格分別平均上漲了42.9%、56%、60.5%和168.4%,這對于任何資產類別來說都是大幅的收益。[2020/9/2]

主要有以下三個原因:

1,期權CEX對專業做市商的依賴性太重,同時加密貨幣和區塊鏈技術在的合規之路還很漫長,因此傳統金融的主力部隊將無法在短期內大規模入場,所以流動性的問題依然不能得到解決。

2,其他類型的去中心化期權協議也無法解決期權所導致的分散流動性問題,更不用說在類似Uniswap的DEX上的AMMer經常會遭受的無常損失。

3,現在幾乎小有成就的去中心化期權的協議基本都是以Peer-to-Pool為關鍵框架而實現的,同享流動性池也是現階段被廣大投資者接受的質押方式,在期權市場里TVL將作為自動做市商的做市資金。此外,DeFi對普通用戶更友好,參與門檻低,更多的資本和人才正在向這一領域進軍貢獻力量。

3.2Asteria協議或將為期權交易協議帶來新的范式

ASTERIA是最近去中心化期權協議的后起之秀,筆者在仔細研究了相關資料后,相信它在不久的將來成為DeFi的頂級期權交易平臺的巨大潛力,并具有同時吸引散戶和專業人士的產品邏輯。

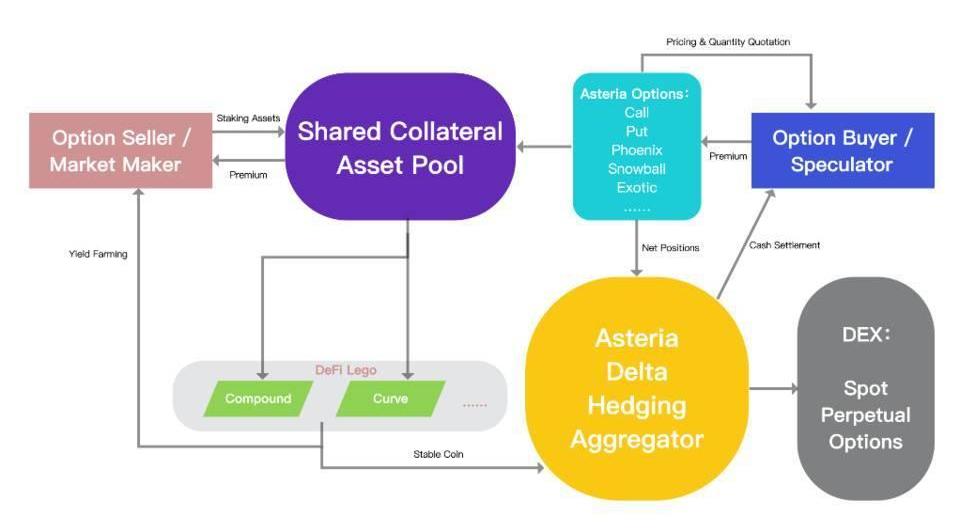

3.2.1為什么對沖對于期權做市商如此重要

當人們談論期權的虧損是有上限的時候,指的僅僅是買方。而對于持有對手盤的期權賣方來說,在價格走向不傾向于他們的時候,承受的損失理論上卻可以是無限的。如果期權賣方/做市商/流動性提供者不為自己的裸頭寸做任何風險控制,他們的持倉將會是非常危險的,在CeFi或DeFi中都是如此。在CeFi中,做市商是機構參與者,大多數是由中心化交易所挑選,他們有義務存入大量資產作為期權交割的抵押品,這也是之前提到的CeFi期權增長緩慢的原因之一。在DeFi中,筆者還未看到有用對沖來保護共享做市資金的解決方案,無論是Hegic或是FinNexus都缺失了這一關鍵步驟。

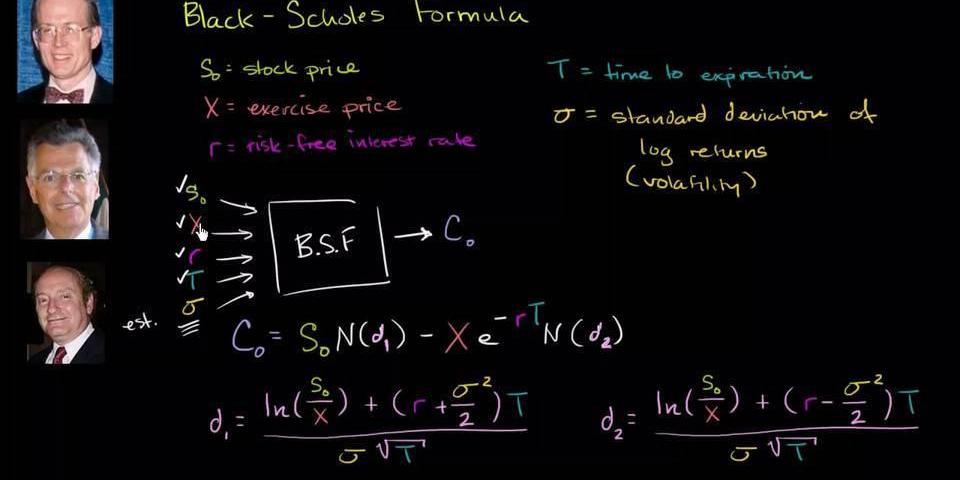

那么讓我們先來了解一下Delta對沖理論的基本思想:關于期權的最著名和最基本的定價理論是Black-Scholes-Merton模型,該模型在70年代獲得了諾貝爾獎。

在B-S模型被發現之后,期權做市商或券商發現他們可以通過對沖風險敞口來動態復制期權收益。通常,我們稱其為風險中性策略,即針對風險調整期權理論概率的未來盈虧預期。從理論上講,這意味著做市商將能夠以有限的成本對沖風險頭寸,獲得收入來對付買家行權時的期權收益,并從期權買方那里獲得期權費的收益。所以,動態對沖是期權做市商獲得類固收收益的必備步驟。從學術上講,B-S公式中有多個由希臘字母代表的因子,每個字母代表期權做市商的風險因素:

Delta:衡量標的資產價格變動時,期權價格的變化幅度。

Theta:測量時間變化對期權理論價值的影響。

Gamma:Delta不是靜態的,Gamma反映了標的資產價格對Delta值的影響程度。

Vega:衡量標的資產價格波動率變動時,期權價格的變化幅度,是用來衡量標的物價格的波動率的變化對期權價值的影響。標的資產的波動性越高,該期權越有可能獲利并因此變得更昂貴。隱含波動率(ImpliedVolatility)是用期權定價模型,從該期權的市場價格中計算出的波動率。換言之,一個期權的隱含波動率在被代入定價模型后,所得出的理論價格將和該期權的市場價格相吻合。

ASTERIA,為期權做市商資本實施全面的風險管理系統:

Delta風險控制:通過Delta中性策略對沖了方向性風險。

流動性風險控制:基于流動性池的動態定價+定量機制,同時在流動性枯竭時采用下折機制確保做市商完成兌付義務,以防止流動性用盡并確保做市資本的穩定性。

Gamma風險控制:提供大量可定制化期權類型,實現期權結構分散化,期權結構參數分散化,以降低凈頭寸比率和對沖成本。Vega風險控制:根據基礎資產波動的動態估計調整對沖頻率。

信用風險控制:采用奇異期權的追加履約保證金制度。

總結一下,Asteria提供了完備的風控系統,以確保所有流動性提供者的共享資金池的安全,并應用對沖機制,這對于成為期權交易的合法做市商/賣方至關重要。

3.2.2為什么定價模型對期權做市商如此重要

期權合約的定價需要對B-S模型有深刻的理解,包括隨機理論和不同的定價方法,例如Cox-Ross-Rubinstein公式和MonteCarlo模擬法。

任何期權賣方在定價上都需要公平和專業,因為定價在動態對沖中起著重要的作用。

ASTERIA將以BSM框架為核心,針對各種類型的期權,例如歐式期權、美式期權和Exotic期權,實施不同的定價方法。

只有采用可靠和公平的定價系統,期權做市商才可以合理的進行對沖,并吸引更多的買家進入交易期權平臺。

定價的另一個關鍵因素是標的物價格源和隱含波動率的計算。

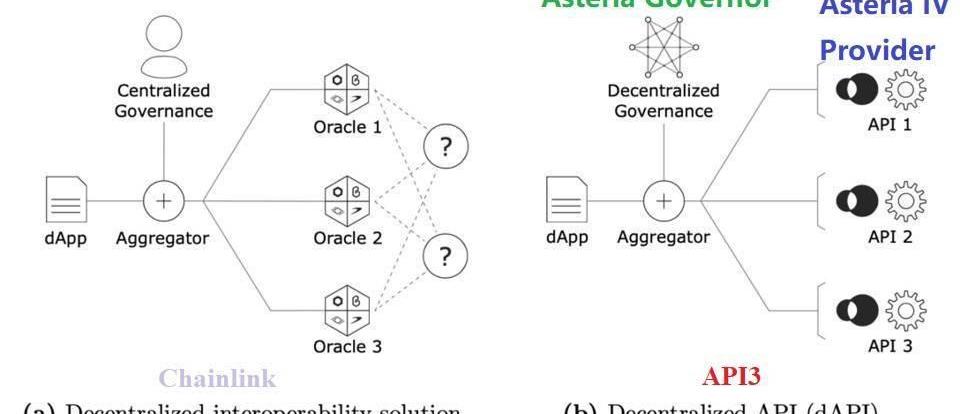

據筆者所知,所有其他去中心化期權協議都使用第三方數據提供商的預言機服務,例如來自Chainlink或者skew.com的數據源。

在傳統金融中,一些專業的期權玩家有著各種操縱價格的方式,例如虛假新聞和循環交易等,以操縱標的物價格和波動性以從中套利。第三方數據源和中心化預言機從其構架上是無法阻止傳統金融市場中常見的價格操縱事件的,而在DeFi中,操縱底層資產價格從而影響期權價格甚至可以更輕松地進行。

ASTERIA為了保護普通期權投資者,與第一方數據提供商+DAO機制的API3建立了戰略合作伙伴關系,可以在很大程度上防止惡意喂價和市場操縱的現象:

因此,Asteria為系統又部署了一道安全閥門。

3.2.3為什么回報率對于流動性提供商如此重要

對于采用共享流動性池的任何DeFi協議,資產池的回報率和APY都是關鍵指標。自然的,回報率是普通投資者和巨鯨投資者們決定是否質押資產提供流動性的主要動力。從去中心化期權協議的TVL排名中,我們可以看到大多數相對成功的期權平臺都吸引了超過1000萬的自動做市資金,然后,平臺的日均交易量僅為數十萬美金。這意味著當流動性挖礦的頭礦效應結束時,期權費作為自動做市商/池的唯一的收入時,交易的量級和鎖倉量的比值無法支持常規DeFi項目的兩位數的業界平均APY收益水平,所以流動性逃離事件會大概率發生。

因此,基本上如果沒有可靠的收入模型,期權平臺將無法在頭礦效應結束后維持TVL,例如Hegic在初期的流動性挖礦結束后TVL已經流失了3000萬美金。

ASTERIA在其基礎架構中部署了兩個環節的動態聚合器:一個直接作用在資金池的分配層,聚合收益作用在借貸協議中去,通過算法將資本投資到Compound和其他類似平臺上,以獲取利率收入和yieldfarming的收入;另一個部署在對沖模塊的聚合交易引擎,該引擎會動態在現貨,永續和期權市場里調整對沖頭寸。

Asteria部署了這兩個聚合器后,平臺將大大提高資本效率并提高回報率,建立起可持續繁榮的期權交易為核心的商業模型。

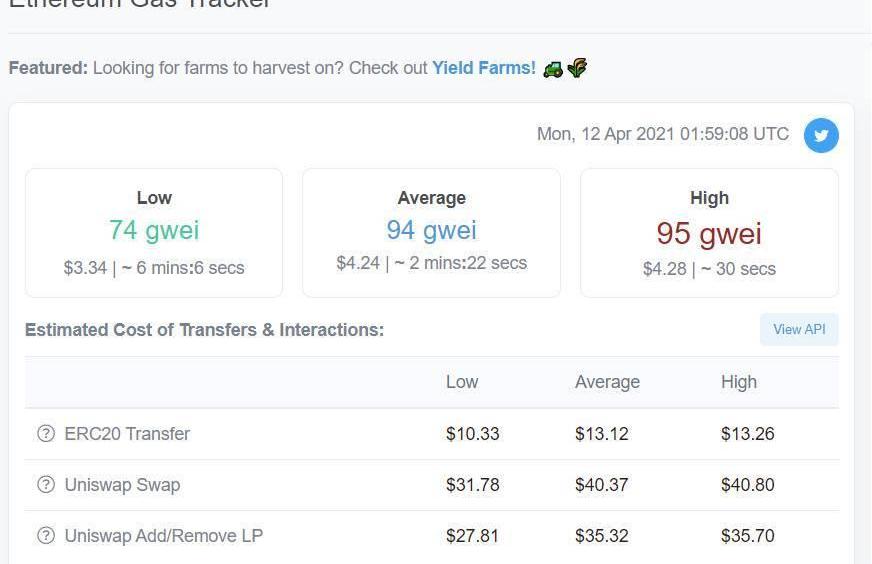

3.2.4為什么Layer2對期權交易平臺如此重要

DeFi的蓬勃發展使gas費水漲船高,這已經成為任何DeFi項目的阿喀琉斯之踝(致命之殤)。筆者在不同的去中心化期權協議平臺上做過試驗,gas成本有時甚至高于一手的期權費,這必定會成為去中心化期權市場擴展的重大阻礙因素。

ASTERIA與最新的Layer2先驅解決方案商?Metis?協議建立了戰略合作伙伴關系,會在AsteriaV2集成OptimisticRollups解決方案,這將大大提高系統的可擴展性,減少期權交易的操作成本和價格成本,為市場爆發和期權合約的高頻交易做好了技術儲備和底層基礎。

4.結語

期權市場可能是DeFi最后一個見證指數級增長的賽道,筆者強烈認為數字貨幣期權交易的爆發會出現在DeFi領域,綜合性專業度高的解決方案提供商有可能成為真正的破局者,非常期待該協議的后續發展。

4月10日,以“共建生態智鏈未來——開啟可信商業積分新時代”為主題的中國商業積分聯盟成立啟動發布會暨區塊鏈技術創新應用高峰論壇在重慶舉行.

1900/1/1 0:00:002021年4月7日,金色財經從亞馬遜云科技獲悉,知名移動效果營銷服務商易點天下基于亞馬遜云科技的基礎設施和豐富的云服務,在云計算、大數據、人工智能與機器學習、區塊鏈等方面進行了一系列應用創新.

1900/1/1 0:00:00原標題:《MEV賽道》 什么是MEV MEV是MinerExtractableValue,指的是礦工可提取價值.

1900/1/1 0:00:00金色財經合約行情分析 | 市場各主流幣種止跌,以LINK為首出現反彈:據火幣BTC永續合約行情顯示,截至今日18:00(GMT+8),BTC價格暫報11478美元(-1.98%).

1900/1/1 0:00:00金色財經區塊鏈4月16日訊得到多家主流風險投資方支持的穩定幣項目FeiProtocol希望構建與美元1:1錨定的穩定幣,打造一個穩定幣協議,該協議將直接使用其代幣購買資產.

1900/1/1 0:00:00這兩天看到一條微博,頗為感慨。內容基本是一科研圈大V,在微博上大罵比特幣,說自己死活想不明白挖比特幣這事兒到底有什么價值,既不創造工作崗位也不創造實體價值,還巨浪費電……然后因為挖礦,現在顯卡各.

1900/1/1 0:00:00