BTC/HKD+0.17%

BTC/HKD+0.17% ETH/HKD-0.02%

ETH/HKD-0.02% LTC/HKD-0.41%

LTC/HKD-0.41% ADA/HKD+1.97%

ADA/HKD+1.97% SOL/HKD+0.06%

SOL/HKD+0.06% XRP/HKD+2.22%

XRP/HKD+2.22%比特幣發展到今天,它的運作模式越來越像石油大豆這樣的大宗商品。一方面它有著實際的生產過程,礦工們在利用自己的設備通過挖礦來生產出比特幣。另一方面,在交易市場,市場中有大量比特幣現貨和衍生品交易。由于這些交易方式比主流的大宗商品的交易更加方便,相應的交易量也非常大。同主流的大宗商品交易不同,比特幣的現貨和衍生品交易基本上是7*24的方式不間斷進行。另外,由于比特幣本身的特點,比特幣的價格變化非常大。對于礦工來說,防范市場風險,避免出現損失因此就非常重要。在這個方面,比特幣礦工同大豆石油這樣的商品的生產商的關注是一樣的。

在應對比特幣的市場風險方面,目前比較普遍采用的金融工具是期貨。礦工可以采用期貨來保證其在一個合適的價格將其能夠生產的比特幣賣出。期貨作為一個對沖工具,有其優勢。這些優勢包括杠桿的特性,底層價格連續變化,能夠支持的交易的數量巨大等等。但期貨也有其局限性,包括功能比較單一和單邊風險非常大。期貨是雙向收取保證金。也就是對于看多和看空的雙方來說,如果市場走勢同交易者持倉方向相反,那么他就要增加保證金。在市場大幅動蕩的期間,甚至有爆倉的風險。

谷燕西:美國新政府金融監管立場會更加認可比特幣,更有利于機構資金流入比特幣:1月25日,區塊鏈和加密數字資產研究者谷燕西發表專欄文章稱,在過去的兩年中,投資比特幣的用戶已經開始從零售用戶發展到機構用戶。但即使是在今天,參與買賣和持有比特幣的機構用戶也是非常少數。市場中的絕大部分資金都是掌握在機構手中。所以在可流入資金方面,谷燕西認為比特幣依然有著非常大的長期的增長空間。他還表示,在目前階段,在主流金融機構眼中,比特幣依然或者是一個無用的投機工具,或者是一個具有高度投機性的資產,因此這些機構不會將其掌握的資產投入到比特幣當中。谷燕西在文中指出,投機力量在任何交易產品都起著主要的作用,而投機力量的方向變化就會導致價格的方向變化。對比特幣來說,其中的投機資金數量比例遠高于常規證券的投機比例。另外,由于目前比特幣衍生品交易中的高杠桿率的存在,這同樣會導致比特幣價格的大幅浮動。所以比特幣在未來波動高是非常可能的。他在文章最后表示,美國新一屆政府的金融監管立場會更加認可比特幣,因而會更加促進比特幣成為一種主流的資產類型。因此會更加有利于機構的資金流入比特幣。所以比特幣未來依然有非常大的上漲空間。[2021/1/25 13:24:45]

同期貨相比,期權對個體比特幣礦工來說更加適合用來作為交易工具來對沖市場風險和獲得穩定的收益。期權包括看漲期權和看跌期權。利用期權做多的交易方的下限風險只是為此支付的權利金。只有做空的一方才有巨大的風險。而且可以利用期權制定各種交易策略,以實現套利或保值的目的。對于比特幣礦工來說,了解市場提供的比特幣期權的特點,就有可能找到對自己更適合的交易工具。他們可以利用自己的比特幣賺取穩定的收益,或防范下行風險。

谷燕西:比特幣交易最終需要滿足所有合規條件,機構投資者才能直接持有:12月25日,區塊鏈和加密數字資產研究者谷燕西發表專欄文章稱,目前同比特幣交易相關的一些合規交易溢價表明依然有很大的資金量有待于直接進入比特幣。他表示,比特幣現在還沒有成為一個主流金融交易產品。所以它依然沒有在所有的合規的交易場所中進行交易。而機構的大部分資金只能在這些合規的交易場所中進行交易。它們為了在自己的持倉中持有比特幣,只能通過間接的方式購買比特幣。這就形成了比特幣交易的一個間接的合規溢價。這樣的一個溢價的形成,是因為很多機構投資者無法直接持有比特幣,因此它們寧愿支付高度溢價來購買比特幣信托份額,從而間接持有比特幣。由此可見這些投資者對比特幣未來走勢的判斷。谷燕西在最后指出,目前比特幣的交易無法滿足機構投資者所需的所有的合規條件,但機構投資者顯然有非常迫切的需要現在就持有比特幣,因此才產生了以上的合規溢價。這樣的溢價顯然是不會持久的。比特幣的交易最終需要滿足所有合規的條件,機構投資者才能開始持有。到那個時候,市場中就不會存在著這樣的溢價。這也表明比特幣價格會進一步地上升。[2020/12/25 16:28:01]

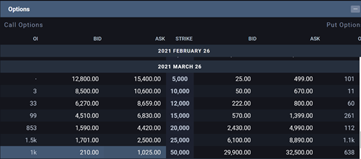

譬如,礦工可以利用期權的Covered Call策略來獲得穩定的收益。圖二列出美國一個衍生品交易所的比特幣期權交易報價。我們可以看到2021年3月執行價格$50,000的期權市場報價是$210。如果礦工持有一個比特幣,他就可以在這個執行價格賣出這個看漲期權。他因此能獲得$210的權利金。如果比特幣現貨價格在2021年3月26日之前沒有達到$50,000。這個礦工就可以保有$210的權利金。如果那時的比特幣現貨價格超過$50,000,而且購買這個期權的交易者選擇執行,那么比特幣礦工也能在$50,000的價格賣出他的比特幣。這樣也能實現非常好的盈利。如果礦工沒有采用期權這個交易工具,而是直接在現貨交易市場中運作,那么他就只能獲得現貨買賣的盈利,而失去了賺取期權權利金的機會。

聲音 | 谷燕西:區塊鏈在金融市場領域的突破點是通證經濟模型的應用:CBX研究院創始人谷燕西在其微信分享群表示,

1,對全球區塊鏈和加密數字資產行業來說,習總書記的講話絕對是利好消息。

2,國內更多的商業機會會出現。應用推廣會順利很多。這個行業中的各種角色都會因此得到更好的發展。

3,率先的突破點一定是To C業務,而不是To B業務。

4,對于企業帶來最大的價值的不是區塊鏈技術,而是區塊鏈技術之上的新的商業模式。

5,互聯網對信息交流和線上商業產生巨大改變,區塊鏈會對金融市場產生巨大的改變。而此方面的突破一定是通證經濟模型的應用。

6,區塊鏈技術是否能實現巨大的商業價值,主要取決于商業定位,而不是這個技術。[2019/10/26]

聲音 | 谷燕西:Libra迫使各國央行更加協調彼此的貨幣政策共同應對私營穩定幣:今日,CBX研究院院長谷燕西在《Libra,各國央行的潘多拉魔盒》一文中表示,Libra會在全球范圍內提供一個金融市場基礎設施(FMI)并在其上發行并流通穩定幣。這樣的一個FMI和數字貨幣是獨立于現有的金融市場之外的一個嶄新的金融體系。鑒于Libra協會成員在全球范圍內的影響力,這就迫使各國央行認真對待Libra帶來的各種沖擊并制定自己的應對策略。更為關鍵的是,Libra迫使各國央行更加協調彼此的貨幣政策來共同應對Libra以及此后一定會出現的其它的私營穩定幣。[2019/7/15]

圖一,Covered Call交易策略

圖二,期權交易所的看漲期權的報價

對比特幣礦工來說,期權的另外一個重要作用是防范市場的下行風險。為此可以采用Protective Put的交易策略。礦工在一個市場低價購買看跌期權。如果市場現貨價格跌倒這個價位,那么這個礦工至少可以在這個價位將自己持有的比特幣賣出,避免更大的損失。如果比特幣價格上行,那么他持有的比特幣就會增值。他持有的比特幣現貨和看跌期權的整體依然是能實現非常好的收益。譬如如圖四所示,2021年3月26日,執行價格在$15,000的看跌期權的價格是$1,399。礦工為了保證自己持有的一個比特幣能夠在這個價位賣出,他就可以支付$1,399來購買這個權力。萬一比特幣市場價格跌過$15,000,他就可以在這個價位將他的比特幣賣出。

圖三,Protective Put交易策略

圖四,期權交易的所看跌期權的報價

期權的特點是非常適合總量較小,零售用戶能夠參與的交易產品。所以股票期權的交易量是非常活躍的。另外由于它的靈活性,能夠配置多種類型的交易策略,因此它也非常受到擅長量化交易的交易者的青睞。但對于一般的礦工來說,了解期權的基本屬性并進行正確的交易策略,就能利用它實現自己的目的。

Tags:比特幣區塊鏈LIBRALIB比特幣坑了多少中國人錢區塊鏈賺錢是什么模式libra幣今日行情libra幣多少錢一個

最近比特幣表現強勢,推薦此文幫助大家更深入思考加密貨幣。看懂了《黑客帝國》的人,心中一定難掩悲哀,這是人類的終極歸宿?看懂了《三體》的人,只怕也有不少犯上抑郁癥,文明之爭如此冷血?這兩部偉大的藝.

1900/1/1 0:00:00原文標題:引介 | eth1 -> eth2 轉換編者注:本文為 Vitalik 于 2020 年 10 月 19 日在以太坊研究者論壇上發表的帖子.

1900/1/1 0:00:00注:本文來自Synthetix創始人Kain。很難相信從2020年1月1日到現在才365天。這么多的事情不僅發生在Synthetix內部,而是發生在整個DeFi世界.

1900/1/1 0:00:00“很多持有 DOT 的人都會選擇進行提名,來獲得更多 DOT 收益。但是怎樣選擇提名人才能在安全的同時賺更多錢呢?答案都在這篇 Polkadot Wiki 的提名指南中.

1900/1/1 0:00:00作為加密貨幣市場最大的黑天鵝門頭溝(Mt.Gox),相關數字資產的分配期限將于12月15日截止.

1900/1/1 0:00:00近期市場關于算法穩定幣的討論越來越多了,關于算法穩定幣為何會有這么多討論呢?我想原因可能有:1、穩定幣市場大,利潤豐厚,以前都被機構把持者,rebase似乎撕開了一道口子.

1900/1/1 0:00:00