BTC/HKD+2.89%

BTC/HKD+2.89% ETH/HKD+5.39%

ETH/HKD+5.39% LTC/HKD+2.11%

LTC/HKD+2.11% ADA/HKD+8.02%

ADA/HKD+8.02% SOL/HKD+4.11%

SOL/HKD+4.11% XRP/HKD+5.3%

XRP/HKD+5.3%DeFi一路發展到現在,生態越來越健全,金融產品和玩法也是越來越豐富,不少人開始在規則內,挖掘一些新的套利方式。只有想不到,沒有大家玩不出的花樣。

今天和大家分享一個單幣借貸的循環挖法,上個月單幣循環借貸,收益高的時候能達到年化百分幾十到百分之百。

在了解循環借貸前,有幾個概念要了解:

超額抵押借貸

借貸一直是DeFi生態的重要部分,借貸平臺有很多種,目前大部分都屬于超額抵押借貸。例如Marker、Compound、Venus、Lendhub等等….

超額抵押借貸就是,要借先押,借方可以通過抵押幣的行為,來借一定比例的其他幣種。抵押方也可以將自己的幣抵押進交易池,供給其他人借幣,來獲取一定的利息收益。

某巨鯨地址正通過循環借貸做多ETH/BTC匯率對:6月3日消息,據鏈上分析師余燼監測,其監測的某巨鯨地址正通過循環借貸做多ETH/BTC匯率對,具體操作方式為:將ETH存入Aave,借出WBTC,轉入Binance,從Binance提幣ETH繼續存入Aave。

據悉,自5月26日以來,該巨鯨地址已累計存入將29,031枚ETH存入Aave(價值約合5520萬美元)并借出1,100枚WBTC(價值約合2987萬美元)。此外,被標記為Lisk Foundation的地址目前也正在將持有的BTC兌換為ETH。[2023/6/3 11:55:56]

這種借貸并不解決傳統市場沒錢借錢的問題,而更多地解決的是流動性問題。

簡單來說就是,礦礦手上有BTC,想要借一些USDT出來,就可以通過往借貸平臺抵押存入1BTC,然后借出0.6BTC等值的USDT,也就是只能借抵押BTC的一部分價值。

比特幣實現市值的周期性增長一直在循環增加:金色財經報道,據Glassnode數據顯示,比特幣實現市值的周期性增長一直在循環增加,我們目前的階段有2828億美元的資本流入。階段1:7400萬美元、階段2:55億美元、階段3:1023億美元、階段4:2828億美元。

然而,在評估周期性增長時,我們注意到各階段的回報出現遞減,我們目前的周期記錄了362%的規模擴張。階段1:42495%、階段2:7580%、階段3:1917%。、階段4:362%。[2023/5/14 15:01:40]

請注意,這里舉例的抵押率是60%,每個平臺的最大抵押率均不同,以及同平臺各幣種之間的最大抵押率也有差別。

例如目前Compound中,WBTC的最高抵押率是65%,ETH的最高抵押率是75%,BSC鏈上Venus的固定最高抵押率是60%,Heco鏈上ChannelsBTC和ETH的最高抵押率是80%等……

BlockFi CEO:獲得FTX 2.5億美元循環信貸額度:6月21日消息,BlockFi首席執行官Zac Prince宣布,BlockFi與FTX簽署了一份條款清單,以獲得2.5億美元的循環信貸額度,為BlockFi提供資本,進一步增強BlockFi的資產負債表和平臺實力。信貸安排的收益在合同上從屬于所有賬戶類型(BIA、BPY和貸款抵押品)的所有客戶余額,并將根據需要使用。該合作還開啟了 BlockFi 和 FTX 之間未來的合作和創新。[2022/6/21 4:43:08]

一般情況,不能將抵押率借到最高。除穩定幣以外,數字貨幣價格波動都比較大,存借比例一旦等于或大于最大抵押率,就容易觸發清算。

借幣負利率

國促會數科委副會長李春樂:DCEP將加速中國經濟“內循環”運轉:金色財經現場報道,9月17日晚21:00-24:00,由IDEX Global獨家總冠名;節點咨詢主辦;金色財經、IPFS100.com聯合主辦的“佟掌柜喊你來Lim酒”在廈門廈遇Bar曾厝垵店舉行。國促會數字科技發展工作委員會副會長李春樂在現場表示,DeFi 和 CeFi 終將走向融合,CeFi 正在通過 DeFi 謀求更開放、更透明的金融生態,中心化系統的用戶、資金可以無縫切換到去中心化系統,這一行為會促使去中心化系統快速爆發,形成一個巨大的、充滿活力的生態。

此外,李春樂表示,DCEP的發行勢在必行。以DCEP為支點,貨幣政策的數字化升級有望拓展政策空間,能夠提高政策直達性。另一方面,DCEP有助于對外形成人民幣的“電子貨幣區”,對內深入“內循環”的短板領域,由此減少外部政策干擾,保持政策的獨立性與內生性。DCEP的實行,也有利于加強財政政策與貨幣政策的穿透力與執行力,利于社會治理,能夠防止腐敗問題。[2020/9/18]

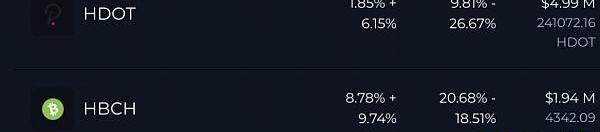

看到上面這張圖,有些人可能有疑問了,存款收益很好理解,但為什么借幣會出現負利率(9.81%-26.67%)?按照正常的借貸常理,借東西難道不需要付利息嗎?

國際金融報:中國DCEP有望成為經濟“內循環”的未來加速器:國際金融報今日刊文《DCEP:經濟“內循環”的未來加速器》。文章稱,疫情時代全球貨幣政策已陷入多重困境,如何加力支撐“內循環”成為各國難題。對此,中國DCEP(中國央行數字貨幣)項目的發展有望從新角度提供解題之鑰。。一方面,以DCEP為支點,貨幣政策的數字化升級有望拓展政策空間,提高政策直達性,并跨越“流動性陷阱”,進而提升逆周期調控效力。另一方面,DCEP有助于對外形成人民幣的“電子貨幣區”,對內深入“內循環”的短板領域,由此將抵減外部政策干擾,保持政策獨立性與內生性。基于上述效應,DCEP的未來應用預計將加速中國經濟“內循環”運轉,在鞏固經濟基本面韌性的同時,進一步強化人民幣資產的“高α+低β”屬性。由此,在疫情時代,中國經濟金融有望長期保持獨特而稀缺的配置價值。[2020/8/3]

利息當然還是需要的,借幣負利率的主要因為借貸平臺存借的操作能獲得部分比例的項目代幣,部分數字貨幣的獎勵能沒過利息。

存款收益=平臺存款利息+存款的挖礦收益借款收益=借款利息-借幣的挖礦收益

拿圖上的DOT來說,借DOT需要支付9.81%的利息,這一部分利息結算是DOT,會直接增加到需要還款的DOT里,但是平臺會補償FilDA代幣,按照FilDA當前價格,項目補償年化大約26.67%,覆蓋了借幣利息,讓借幣達到負利率。

抵押清算

如果用戶抵押或借出的幣種價格發生波動,當質押物價值下降,或者借出資產總值增加,抵押率大于最高抵押率則會觸發清算。

舉例來說,礦礦存入1BTC,價值6W刀,假設最大抵押率60%,然后借出了3.5W刀的ETH,當前抵押率58.3%。

當EHT價格上漲,借出的ETH值達到3.8W了,抵押率達到63%;

或者是當BTC價格下跌,存入的價值降到5W,ETH價格不變,抵押率達到72%;

抵押率超過最高的60%,就會觸發清算。

循環借貸

了解了平臺基礎之后,就可以說一說今天的正題循環借貸了。

市面上能看到的循環貸的玩法還是挺多的,不過萬變不離其宗,其中單幣循環借貸最基礎,風險也比較低。

簡單來說就是,利用借貸平臺存入某幣種,再借出同一個幣種,剛借出的部分再存進去再借出,再存再借……循環反復存借的操作。

針對那些借幣負利率的幣種,就可以用單幣循環借貸來放大存和借的資金,賺取更高的收益。

還是以上圖為例舉個例子,FilDA存入DOT的收益是8%,借出DOT的收益是16.86%,FilDA最大抵押率是80%,而循環貸的玩法可以是:

存入1000DOT,借出750DOT?(已存1000DOT,已借750DOT)

750DOT再重新抵押存進去,再借560DOT?(已存1750DOT,已借1310DOT)

560DOT再抵押存進去,再借420DOT?(已存2310DOT,已借1730DOT)

……

反復循環幾次,就能拔高質押收益。

單獨存借DOT的年化收益為20.6%,循環借貸DOT的收益操作3次后約能達到47.6%,循環操作5次約62.8%…

同幣種的循環借貸后挖礦收益一般能達到正常的2-3倍左右。

不過,因為收益的部分由存幣收益、存幣的補貼,和借貸的補貼三個部分組成,所以循環借貸的真實收益會受項目代幣的波動影響。

因為存借的都是同一個幣種,就算幣價發生了大波動。抵押和借貸價值的波動一樣,比值會一直固定。意味著循環借貸可以無視幣價上的波動,也不用擔心因為幣價波動太大導致被清算。

需要解除循環借貸時,只需要先還幣,再借,借出來的幣再還……反復操作就行。

重要:循環借貸風險

上面說到,單幣循環借貸的風險很低。

風險低的原因是,不用擔心幣價出現大波動時會觸發清算,所以理論上借貸可以無限接近抵押率。那循環借貸有風險嗎?當然還是有的。

1、借貸平臺本身存在的風險,項目bug或是攻擊者根據項目機制發起的惡意攻擊。例如之前Compound被發起的預言機攻擊;再例如Venus上出現的空氣幣套大餅的事件。

2、抵押率不要拉太高,抵押率過高時,容易因為利息導致清算。負利率的借貸并不是不需要付利息,而是項目代幣補償的收益能夠覆沒利息。利息還是要照算的,所以如果抵押率過高,容易因為利息導致清算。

3、跨幣循環借貸風險相對會更高,會受存借幣價波動的影響。

總結

最后總結一下:

1、循環借貸就是基于借貸平臺的一種挖礦玩法,循環借貸的收益比較依賴于借貸平臺的借貸利率。

2、循環借貸有多幣種的玩法,但風險相對更高,單個賬戶的單幣循環比較保險。

3、因為借貸平臺的借貸補貼,部分幣種會出現負利率的情況,也就是抵押幣和借幣都能獲得一定的收益。

4、在這個基礎上,可以通過在借貸平臺上存借同一個幣種,反復進行存幣、借幣、存幣、借幣的操作來放大單幣質押的收益。

5、理論上,因為存和借的是同一個幣種,幣價波動時,存借兩邊的價值波動一致,所以單幣循環借貸的風險比較低。但要留心抵押率過高時,容易因為利息導致清算。

6、因為收益的部分由存幣收益、存幣的補貼,以及借貸的補貼三個部分組成,所以真實的收益會受項目代幣的波動影響。

原標題:《深度:社區共謀還是新興市場?——基于網絡科學的“指紋”在Gitcoin資助中的應用》》本文由DaniloLessaBernardineli、MichaelZargham和JeffEmm.

1900/1/1 0:00:00保險協議是DeFi不可或缺的樂高DeFi被攻擊的事件已經累見不鮮了,未來還會繼續發生,這一點無需贅述。保險會是DeFi領域的持續存在的重要需求.

1900/1/1 0:00:00對于區塊鏈產業的支持,云南省又進了一步。去年以來,云南在區塊鏈動作密集,正式發布全國首個省級區塊鏈溯源商品碼“孔雀碼”,成立全國首個省級區塊鏈中心.

1900/1/1 0:00:00最近,颯姐出圈玩奢侈品鑒定,NFT出圈成為藝術品新寵。颯姐當年讀書的時候,還因為選了著作權法方向而感到懊惱,畢業后創業時被某大佬懟了一句:你的合同文本,敢199塊賣給我,保證當天就全世界皆能下載.

1900/1/1 0:00:00“一個可以自由運作的市場就像一個可以自由轉動的輪子:它需要一個軸和潤滑良好的軸承。如何提供這種軸并保持軸承良好的潤滑是市場設計的重點.

1900/1/1 0:00:00今天我們很高興來談談NFT20協議的一個新特性:NFT閃電貸。隨著NFT使用場景的增加,將會有更多的用例以編程方式購買和銷售NFT,甚至將NFT用于游戲其它新的用例.

1900/1/1 0:00:00