BTC/HKD+0.21%

BTC/HKD+0.21% ETH/HKD+0.45%

ETH/HKD+0.45% LTC/HKD+0.96%

LTC/HKD+0.96% ADA/HKD+1.74%

ADA/HKD+1.74% SOL/HKD+0.75%

SOL/HKD+0.75% XRP/HKD+0.99%

XRP/HKD+0.99%作者:吳尚

在本輪牛市中,AMM與流動性挖礦的集合,掀起了DeFi浪潮,各類創新層出不窮。但我們也要看到,它的本質需要流動性挖礦的新代幣來補貼無常損失。

目前行業有觀點預測,隨著疫苗普及導致貨幣政策調整,熊市最早可能在秋天到來。那么屆時,支撐DeFi狂潮的AMM與流動性挖礦,還能繼續嗎?

AMM(自動化做市商)作為DEX的主流模式,因為其去中心化并且提供“yieldfarming”而備受歡迎。但是,其設計本身相比于傳統交易所使用的訂單薄模式有眾多缺陷。

對傳統交易所中的做市商策略而言,優秀的做市策略需要滿足兩點:1.可以完成足夠多的交易量。2.最大程度避免庫存風險,也就是AMM中的無常損失。

DeFi 保險協議InsurAce推出DeFi保險API集成服務:11月2日消息,DeFi 保險協議 InsurAce 推出保險API集成服務,開發者可通過此API集成InsurAce提供的保險產品及服務,如查詢各類保險產品的價格、項目風險評分、購買容量等詳情,并可通過 API 調用直接購買保險。此外該API支持 UI、前端 JavaScript、后端Solidity智能合約調用等多種集成方式,同時服務集成方還可以享有保費收益分成,并為用戶提供保險優惠。

目前CoinGecko、Bright Union、Polka Cover、Staking Rewards、Ape Board、Anchor、Mirror等多個項目均已集成該服務。[2021/11/2 21:19:12]

目前如Uniswap和Sushiswap的做市模型是有缺陷的,因為Uniswap沒有像傳統做市商一樣利用加密資產的高波動性賺取差價,而且需要套利者的介入來讓其價格和中心化交易所一致。

DeFi借貸平臺Sublime完成250萬美元種子輪融資:10月19日消息,DeFi借貸平臺Sublime完成250萬美元種子輪融資,Galaxy Digital和Electric Capital領投,FinTech Collective、Collab+Currency和天使投資人Jill Carlson Gunter和Ryan Selkis參投。該筆資金通過未來代幣的簡單協議 (SAFT) 銷售獲得。憑借新資本,總部位于印度的Sublime計劃繼續開發其平臺并在未來幾周內推出。與典型的信用檢查不同,Sublime將讓用戶利用他們的數字身份來獲得抵押不足的貸款。除了社交媒體資料外,Sublime還將支持加密和NFT作為抵押品。(The Block)[2021/10/20 20:41:23]

這樣的設計更多的是為了方便用戶進行交易,但損失了LP(流通性提供者)的利潤。特別是在扣除流動性挖礦獎勵的情況下,如果只靠賺取手續費,絕大部分AMM的收益相比于熊市中的無常損失是非常恐怖的。

DeFi保險項目Nexus Mutual社區提交THORChain保險提案草案:官方消息,DeFi保險項目Nexus Mutual社區提交THORChain保險提案草案,對30%的損失提供保護,最高可達3000萬美元,價格有待討論;以及比例結構,以便其他保險提供商可以加入。[2021/8/16 22:17:42]

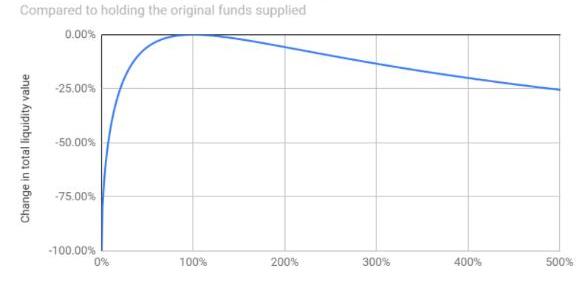

像Uniswap已經取消流動性挖礦獎勵一樣,其他像Sushiswap一樣的其它自動做市商不能永遠通過流動性挖礦來補償LP的無常損失。取消流動性挖礦的影響在牛市里可能并不明顯,因為參與做市的風險在牛市中是相對小的。但是在熊市中,來自手續費的收入必將減少,且無常損失在熊市中成指數形增加,LP有很多理由撤出流動性。

DeFi保險項目Cover Protocol啟動治理門戶:據官方消息,DeFi保險項目Cover Protocol(COVER)宣布啟動治理門戶,用戶可通過提出改進提案(CIP)和進行Gauge投票來進行治理。具體來說,社區成員可在Cover Protocol論壇上創建主題提出提案,在上傳至Snapshot之前可對其進行討論和投票,之后提案創建人可聯系團隊成員將其添加到snapshot.page中作為核心提案,或者當社區成員持有10個以上COVER代幣時也可自行添加。Snapshot投票獲得通過后,團隊將在48小時后執行決定。若要通過Gauge投票進行治理,社區成員可在治理門戶網站對下一個時期(約7天)的COVER護盾挖礦獎勵進行投票。[2020/12/16 15:20:50]

對于向我一樣普通的defi用戶來說,要想知道在AMM做LP的可持續性,這里面有兩個需要回答的問題:1.如果沒有流動性挖礦的話,我們還能不能產生足夠多的收益?2.相對于AMM,傳統做市商的做市策略更好嗎?

本質上,流動性挖礦是不可持續的獎勵,它只能在中短期補償LP的無常損失。對LP來說,唯一可持續的收入來自用戶使用DEX產生的手續費。但是,AMM的困境在于如果AMM停止流動性挖礦獎勵,它很容易會喪失TVL(總鎖定價值)或者被吸血鬼攻擊。

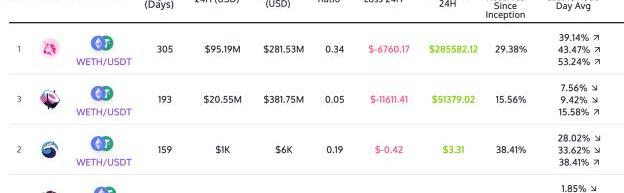

作為頭部DEX,Uniswap雖然取消了流動性挖礦獎勵,但光靠賺取手續費還是有利可圖。APYVision顯示其過去30天的平均手續費高達53%。但這并不代表所有AMM都是如此。實際上,就算是Uniswap,在20年11月暫停流動性挖礦獎勵后也在短期內喪失了很多流動性。更不提去年8月被sushiswap完成吸血鬼攻擊。如果是sushiswap,因為其交易量更低,其來自于手續費的三十天平均收益僅有15%左右。

來源:APYVision

雖然目前對Uniswap來說僅靠手續費就可以賺取足夠多的收益,但是一旦進入熊市中,手續費降低,隨著無常損失指數型增加,AMM的LP沒有理由不撤出流動性。

傳統做市商的策略與uniswap這種自動做市商邏輯完全不同。對于像Citidel,JumpTrading這種傳統做市商,他們的收益主要來自于對資產“低買高賣“賺取價差,并且傳統做市商在完成交易時不會像自動做市商的LP一樣賺取大部分的手續費,甚至要付手續費。?

因此,他們非常在乎管理“庫存風險”。舉個例子,在做市BTC/USDT時,和自動做市商里的LP一樣,傳統做市商也會準備好50%的BTC和50%的USDT,但是傳統做市商會確認BTC的“合理價格”,并在這個“合理價格”上下掛單來低買高賣。如果突然間BTC大幅下跌,傳統做市商會分析其下跌的原因,判斷是否會是持久的。如果是持久的,傳統做市商會停止低買,開始低賣來以平衡其庫存比例。等下跌結束,傳統做市商會重新開始“低買高賣”。目前在加密貨幣領域有如Hummingbot一樣專門為普通用戶提供傳統做市策略的服務,但其歡迎程度遠不如自動做市商。

自動做市商和傳統做市商的優勢有點像一枚硬幣的正反面,不可兼得。一方面,自動做市商雖然無法像傳統做市商一樣可以在市場下跌時隨時“撤走”流動性,但LP們卻可以從中賺取大部分手續費和參與流動性挖礦。另一方面,傳統做市商可以更靈活的判斷目前市場的處境適不適合做市,極大的降低了風險。

簡單來說,在牛市中,自動做市商會給LP帶來比傳統做市商策略更高的收益;而在熊市中,傳統做市商的做市策略則會比自動做市商好看很多。

Tags:DEFEFIDEFISWAPDEFI100Farm TokenDefiBayDeFinomicswaultswap幣充提

原題《分析:高比特幣期貨資金費率與暴跌有必然聯系嗎?》期貨合約交易量在過去的一年里大幅增長,未平倉合約總額的增長證明了這一點.

1900/1/1 0:00:00算法穩定幣又在蓬勃發展——這是達摩克里斯之劍,一方面,1.9萬億大放水給整個加密貨幣市場提供了流動性,另一方面,再次證明了中本聰創設比特幣的先見之明:美元一直濫發并稀釋每個人的財富.

1900/1/1 0:00:00金色財經推出金色硬核欄目,為讀者提供熱門項目介紹或者深度解讀。本文由KnutSvanholm發表在BitcoinMagazine。貨幣和國家分離是有史以來人類社會最重大的變化.

1900/1/1 0:00:00前言 元宇宙是一個持久的、實時的數字世界,為個人提供代理感、社會存在感和共享空間意識,能夠深入觸達具有深遠社會影響的廣泛的虛擬經濟。本文旨在概述為什么加密是開放元宇宙不可或缺的組成部分.

1900/1/1 0:00:00據報道,國有投資基金正在就購買比特幣進行調查。紐約數字投資集團(NYDIG)首席執行官RobertGutmann表示,該公司一直在與主權財富基金就可能的比特幣投資進行談判.

1900/1/1 0:00:00隨著Rococo的發展,波卡的平行鏈功能上線在即。在波卡本身的功能逐漸完善的同時,波卡生態的發展也日新月異.

1900/1/1 0:00:00