BTC/HKD+0.93%

BTC/HKD+0.93% ETH/HKD+0.09%

ETH/HKD+0.09% LTC/HKD+1.32%

LTC/HKD+1.32% ADA/HKD+1.69%

ADA/HKD+1.69% SOL/HKD+1.01%

SOL/HKD+1.01% XRP/HKD+2.84%

XRP/HKD+2.84%介紹

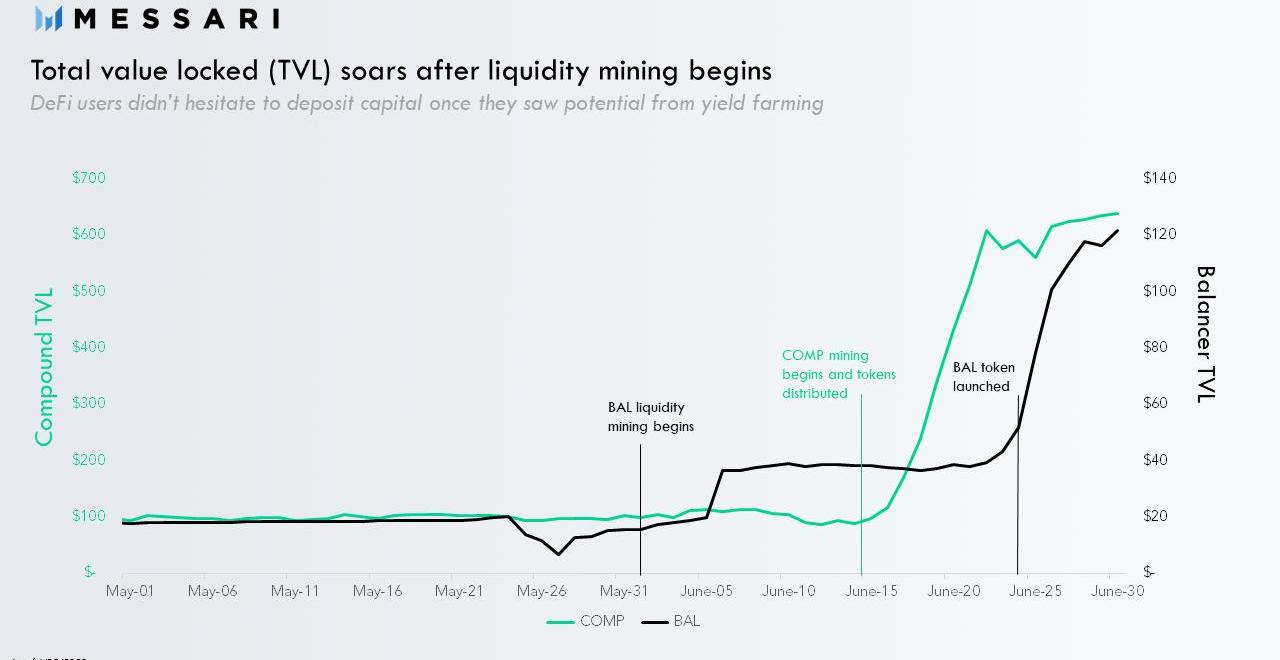

過去一年里,在加密貨幣行業出現的許多新趨勢中,流動性挖礦無疑是最重要的趨勢之一。在2019年,Synthetix成為首個成功啟動流動性挖礦計劃的大型加密協議。不過,Compound于2020年6月發布的COMP流動性挖礦計劃才是真正的催化劑。在此后的幾個月中,無數加密協議——從包括Uniswap和Balancer在內的頭部項目,到各類小項目、分叉項目——都采用了流動性挖礦的一些變體。流動性挖礦不僅僅是一種網絡引導機制,還迅速成為代幣分配策略不可或缺的一部分。

流動性挖礦背后的基本原理很簡單:新協議可以向參與者提供貨幣激勵,讓參與者向平臺提供流動性,讓項目有一個好的開局,這種激勵通常以治理/偽股權代幣的形式出現。

在本文中,我們提出了一個基本的定量框架來分析流動性挖礦計劃的必要性和有效性。這種方法旨在幫助給定的協議找到最佳流動性水平,然后基于此建立流動性挖礦獎勵計劃。需要注意的是,流動性目標定位遠非一門確切的科學,因此不應被視為科學。盡管如此,我們希望該框架可以成為協議開發人員、投資者和社區成員的一種量化的參考標準。

方法

流動性目標定位具有以下步驟:

Bitfinex宣布上線Sui(SUI):據官方公告,Bitfinex宣布上線Sui(SUI)。SUI(主網)存款現已于5月2日下午10:00(UTC時間)開放。

SUI交易已于5月3日中午12:00(UTC時間)開啟,支持SUI/USD和SUI/USDT交易對。提款預計將于5月4日中午12點左右(UTC時間)開放。[2023/5/4 14:41:49]

1.對于給定協議的產品,確定市場領先的指標。

2.建立達到或超過期望的指標所必需的流動性水平。

3.確定能夠吸引到必要流動性水平的收益率。

4.如果已經在使用流動性挖礦,基于此,得出以當前價格和目標APR維持最佳流動性水平的代幣釋放速率。如果未使用流動性挖礦或者網絡代幣尚未流通,按照代幣不同價格的情況制定不同的釋放計劃。

在此過程中有一些細節值得注意。

首先,可能有各種度量標準可以用來衡量市場表現,從而導致會有多個“最佳”的流動性水平。而且,即使已經確定了市場表現指標,建立目標也完全可以酌情調整的;協議可能希望匹配、略微超過或遠遠超過競爭對手。

該過程的第三步也很棘手。各種風險加在一起將決定每種協議的均衡APR。

最后,協議貨幣政策的變化并不是在真空中發生的,它們本身具有反身性。當實施修訂后的代幣釋放計劃時,市場可能會將這一新信息計入代幣價格中。

數字銀行Revolut因FTX事件推遲推出原生加密貨幣RevCoin計劃:金色財經報道,數字銀行 Revolut 現已推遲推出原生加密貨幣 RevCoin 計劃。據知情人士透露,Revolut 原定于 2022 年底推出 RevCoin,但在 11 月 FTX 事件后,Revolut 決定暫停發行。Revolut 發言人表示,我們正在審視市場狀況,并評估在未來幾個月推出 RevCoin 的最佳時機。[2023/1/20 11:21:57]

深入的案例研究:CurveFinance

流動性目標定位可能看起來有些令人困惑,下面我們會將這種通用方法應用于特定協議,以提供更清晰的視角。

在目前使用的眾多流動性挖礦計劃中,Curve是規模最大、最知名的項目之一,其流動性挖礦設置也許也是最受爭議的,因此我們選擇它作為分析對象。

背景

CurveFinance是以太坊上的去中心化交易所。與使用固定乘積定價函數的Uniswap及DEX不同,Curve使用恒定和函數,使其特別適合于等價資產之間的大宗交易。

盡管Curve的AMM在沒有代幣的情況下就實現了產品市場契合,但該團隊還是決定推出治理代幣CRV以及相應的流動性挖礦計劃。該計劃將持續350年,每天將CRV代幣分配給各個穩定幣和BTC池中的Curve流動性提供者。

安永與TaxBit達成聯盟,以支持數字資產稅務申報需求:12月16日消息,安永會計事務所Ernst & Young LLP(EY US)與加密稅務和會計技術提供商TaxBit結成聯盟,以支持其客戶的數字資產稅務申報需求。

EY–TaxBit Alliance為機構提供一套解決方案,以及EY US針對數字資產生態系統量身定制的服務。該聯盟是安永數字資產稅務套件(EY Digital Asset Tax Suite)的一部分,并支持數字資產客戶稅務操作(Digital Asset Customer Tax Operations)解決方案。其解決方案將TaxBit的稅務申報軟件與電子稅務表格驗證器(eTFV)、客戶稅務數據主控器(CTDM)、預扣稅和申報計算器等安永工具相結合。[2022/12/16 21:48:56]

CRV推出伊始引起了市場的狂熱,投資者大量買入CRV,在頭24小時內就將CRV代幣的價格推高至50美元以上,使得Curve的總鎖倉價值超過13億美元。

最開始,挖CRV有三位數的年化收益率,但是由于CRV價格下降且流動性提供者的收益因更多資金的流入而被稀釋,收益率此后穩定在5%到30%之間。很多社區成員注意到了流動性挖礦對CRV價格的持續下行壓力。雖然社區提出了一些減少代幣釋放的提案,但都沒有通過。

這些關于代幣分配和流動性挖礦計劃的爭論通常是帶有個人價值觀的,Curve也不例外,所以我們希望能夠利用流動性目標定位來看看我們是否可以提供一個更加量化的框架。接下來,我們會逐步介紹。

Sino Global Capital CEO:加密貨幣從風險資產開始成長為一種投資類資產:金色財經聯合Coinlive現場報道,“Token 2049”峰會活動在新加坡舉辦,在題為 \"洞察整個亞洲加密貨幣格局 \"的圓桌討論中,Sino Global Capital首席執行官Matthew Graham分享稱,加密貨幣從風險資產開始成長為一種投資類資產。他認為,熊市是為了賺錢,而牛市是為了看看你到底賺了多少。熊市是一個完美的時機,因為投機者已經離開,而建設者還在。他想強調的一件事是,在看待亞洲的整體加密貨幣格局時,我們需要看看每個獨立的市場,因為各國之間存在著巨大的差異。[2022/9/29 6:02:13]

分析

步驟1:根據產品,確定市場領先的市場表現指標。

如前所述,Curve的主要產品是穩定幣間或者穩定幣與以太坊上BTC之間的互換。我們將重點放在前者上。

在確定市場領先的指標之前,有一項重要的任務:確定Curve旨在以最佳價差提供服務的交易量上限。Curve的產品是價差很小的穩定幣互換,那么我們需要先確定Curve應該支持的常規交換規模,然后才能計算出市場領先的指標。

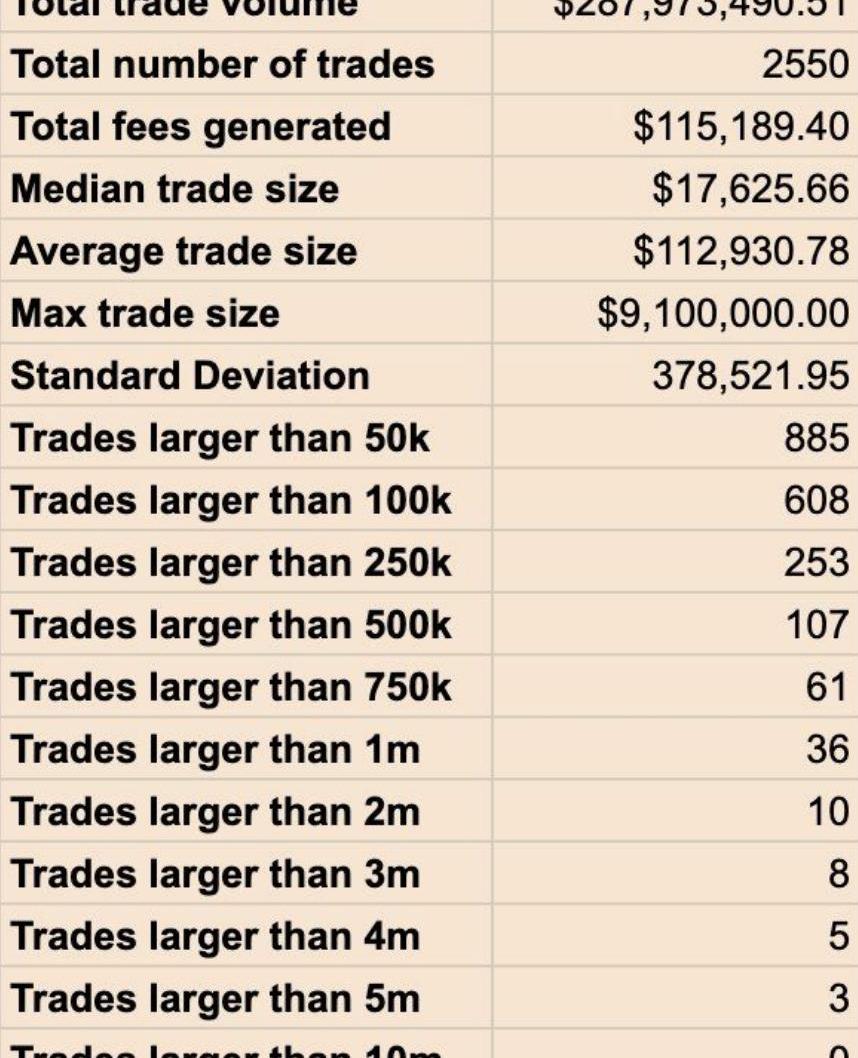

為此,我們隨機挑選了一個三天的時間段,連續跟蹤了Curve所有池中的穩定幣交易:

Gangster All Star Evolution系列NFT 24小時交易額增長超500%:金色財經報道,OpenSea最新數據顯示,Gangster All Star Evolution系列NFT過去24小時的交易額為430ETH,增長率為558%。24小時交易額排名位列OpenSea第二。[2022/10/3 18:38:15]

通過交易量接近3億美元以及按交易規模分出2500筆交易的樣本,我們可以推斷出,交易量超過100萬美元的穩定幣交易相對較少。因此,我們可以將100萬美元定為Curve以市場領先的表現提供服務的交易閾值,因為更大的交易訂單可以拆分。當然,應該指出的是,這一決定是根據數據得出的,但最終是可以酌情修改的:我們可以定為200萬美元或50萬美元。

在達到交易規模目標之后,我們將著手分析市場表現指標。我們將Curve100萬美元穩定幣的交易價差與其他DEX、CEX和OTC交易柜臺的表現進行了比較:

上面數據并不全面,但是它們可以讓我們得到足夠精確的穩定幣交易數據。Curve提供了市場領先的表現,但與其他交易方式相比差距不大。根據這些數據,我們可以得出結論,Curve應該將100萬美元穩定幣互換的目標價差定為0.15%,以保持其優勢。

步驟2:建立達到或超過期望的市場表現指標所必需的流動性水平。

一旦我們將“期望的市場表現指標”定義為交易100萬美元的最大價差為0.15%,下一步就是確定Curve需要多少流動性以保證該價差。

在這一點上,我們需要更加細化:Curve上的每個池都有一個不同的“放大系數”,這大致確定了該池的定價曲線的線性程度。曲線的形狀又決定了各種流動性水平的價差。例如,在Curve的穩定幣池中,由于yPool具有更高的放大系數,因此yPool可以在相同的滑點和流動性水平下執行相比3pool大約5倍的交易。

由于這一額外的差異化因素,我們不能簡單地一次性為所有穩定幣池找到目標流動性水平,因為每種池提供不同的價差。因此,我們將分析重點放在100萬美元交易量出現最多的交易池上,這恰恰是yPool。

這樣,我們的工作就比較明確了:我們需要計算yPool以0.15%的價差維持100萬美元交易所必需的TVL。

在這里,我們尋求了Curve創始人兼首席執行官MichaelEgorov的幫助,他為我們提供了一個優雅的推導公式,用于根據目標價差??來找到最佳流動性水平:

L=*

其中L=池中一個代幣的流動性水平,S=交易規模,P=期望的價差,A=池子的放大系數。

通過計算,我們得出的yPoolTVL最低要求為1600萬美元。如果我們進一步將價差目標進一步收緊至10個基點,則TVL的最低要求為2500萬美元。

要注意,該公式假設了一個完美平衡的池,但現實情況通常并非如此。這一情況,再加上并非所有大型穩定幣交易都通過yPool進行交易,就解釋了一個看似矛盾的結果:即使yPool的實際TVL低于計算結果,該池子可能會有更小的價差。

盡管如此,該公式仍使我們有足夠的信心得出結論:yPool的流動性遠遠超出該池子以0.15%的價差維持100萬美元交易所需的流動性。

步驟3:確定收益率,以達到必要的流動性水平

這一步是確定一個目標收益率,該目標收益率在其他所有條件下均會吸引必要的流動性。這項任務很棘手,因為流動性挖礦收益不僅取決于流動性水平和代幣釋放速度,還取決于代幣價格,而代幣價格本身受貨幣政策變化的影響。

從理論上講,人們可以嘗試為加密收益率得出某種更加廣泛的、風險調整后的收益率,作為收益率目標的基準。但是,這樣做并不是十分有幫助,因為每種加密協議都有其獨特的風險特征。

為簡單起見,我們選擇將目標范圍定為略高于Curve穩定幣池當前收益的目標范圍:10-15%。實際上,這意味著,假如yPool的流動性為2000萬美元,實際年收率為10-15%,而流動性增加到1.5億美元,則其年利率為5-10%。

步驟4:如果已經在使用流動性挖礦,基于此,得出以當前價格和目標APR維持最佳流動性水平的代幣釋放速率。如果未使用流動性挖礦或者網絡代幣尚未流通,按照代幣不同價格的情況制定不同的釋放計劃。

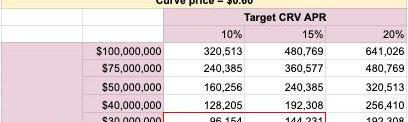

至此,我們已經完成了繁重的工作。剩下的就是計算每周分配給yPool流動性提供者的代幣數量。下面的矩陣顯示了各種收益率和流動性水平下每周的CRV釋放量,紅色框表示我們的目標收益率和流動性水平的目標范圍。

我們如何從上述數據建立整個協議的流動性挖礦獎勵計劃?

一個真正全面的、協議范圍內的流動性目標定位分析將為每個單獨的池重復整個過程。但是,為避免多余的繁瑣工作,我們至少可以用yPool數據來粗略設置整個Curve的獎勵。

目前,每周向流動性提供者分發的CRV代幣超過500萬。yPool的CRV釋放量僅占總體的4%,這是社區治理投票決定的“計量權重”。僅從yPool數據來看,我們可以推斷出yPool每周的釋放量可以減少25%至75%。如果我們使用yPool作為近似值,我們可以初步得出結論,每周的CRV獎勵總額可以按比例減少。

結論

流動性挖礦設計至關重要。通脹獎勵可能是吸引流動性的有力武器,但是當流動性水平過高或不必要時,這些獎勵也顯得很浪費。確實,這里存在過度激勵的問題,這種錯誤的代價不僅由代幣持有者承擔,而且還由協議本身承擔,因為項目方錯誤分配的代幣本可以在未來發揮更好的作用。很多時候,流動性挖礦獎勵的邊際成本超過了邊際收益。當然,反之亦然:未能通過更多措施引導流動性的協議將從增加獎勵的措施中受益。

吸引流動性是很難的,而確定需要多少流動性則更難。雖然本文所采用的方法缺乏科學精度,但整個過程也相當復雜。盡管如此,我們希望它可以作為設計和評估現有和未來流動性挖礦計劃的基礎和參考。

Tags:CurveCURPOOLPOOcurve幣多少價格合適CurrentCoinpoolz幣已經跑路POOGROW

原標題:《淺析黃金和比特幣對于另類資產組合的意義》自2020年10月開始,比特幣一路向上,幾乎所向披靡,不斷刷新高位,這段時間里,似乎地球引力對這個資產失去了作用.

1900/1/1 0:00:00美國證券交易委員會公開文件顯示,華爾街投資銀行摩根大通計劃推出與比特幣相關的一籃子產品:J.P.MorganCryptocurrencyExposureBasket.

1900/1/1 0:00:00在幣圈,最令人羨慕的不是買了暴漲幣,而是空手套白狼,低成本甚至零成本擼了項目方空投羊毛。細數一下過去一年DeFi世界的神仙級空投,毫不夸張的講,用心一點,擼出一輛保時捷是沒有任何問題啊.

1900/1/1 0:00:00近半年來,DeFi挖礦大火,各類空投接踵而至:Uniswap送了一部iPhone12, Meme送了一套房, Tokenlon送了一頓豪華晚餐, …… 類似神魚這樣的資深玩家光靠領空投就賺腫了.

1900/1/1 0:00:00金色財經合約行情分析 | BTC 在9500美元受阻,再次震蕩下跌破12日低點:據火幣BTC永續合約行情顯示,截至今日16:00(GMT+8),BTC價格暫報9103美元(-3.49%).

1900/1/1 0:00:00本文作者是Messari分析師RyanWatkins 還記得算法穩定幣嗎? 在2020年第4季度的小小炒作一番之后,它們很多都陷入了崩潰,并且“失寵”了.

1900/1/1 0:00:00