BTC/HKD-0.4%

BTC/HKD-0.4% ETH/HKD-0.92%

ETH/HKD-0.92% LTC/HKD+0.03%

LTC/HKD+0.03% ADA/HKD-0.22%

ADA/HKD-0.22% SOL/HKD-1.09%

SOL/HKD-1.09% XRP/HKD-0.8%

XRP/HKD-0.8%2020年穩定幣總交易金額超過1萬億美元,相比之下,PayPal總交易金額約為9360億美元。

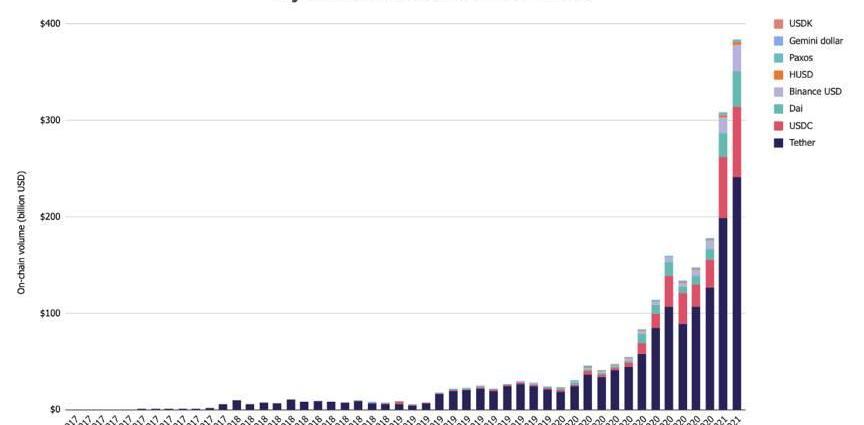

在過去的一年里,穩定幣市場取得了難以置信的增長,目前供應量已經超過540億美元,月均鏈上交易額高達3800億美元。最近,TheBlock發布了一份長達130頁的穩定幣市場報告,現將報告重點內容分析摘錄如下:

自2020年1月以來,多項穩定幣業務指標都獲得了巨大增長,比如:

穩定幣供應量從59億美元增長到542億美元;

月均交易額從2350億美元增長到3840億美元;

比特幣期權市場180天25%Delta偏差已達2021年11月最高水平:3月20日消息,隨著比特幣價格升至2.8萬美元區間,比特幣期權出現反轉看漲,7、30、60、90和180天的25%Delta偏差已恢復到看漲區域,相關指標值均接近5,其中7天25%Delta偏差創下自2022年2月以來最高水平,180天25%Delta偏差創下自2021年11月以來最高水平。

25%Delta期權偏差是一個普遍監測指標,高于0的25%Delta期權偏差表明看漲期權和看跌期權的需求更強,可以解釋為一個市場看漲信號。(Cryptonews)[2023/3/20 13:14:25]

大于100美元的穩定幣持倉地址數量從28.4萬增長到185萬;

日均活躍地址數量從5.3萬增長到30.7萬;

數據:2023年前兩個月比特幣ATM機減少超400臺:3月1日消息,Coin ATM Radar數據顯示,在2023年的前兩個月,全球安裝的加密貨幣ATM機凈減412臺。自2014年以來,加密ATM機的總數穩步上升。在2020年12月至2022年1月的一年中,每個月安裝超過1000臺加密貨幣和比特幣ATM機。然而,熊市對其增長產生了直接影響。

2022年9月,加密ATM機總數首次出現凈下降。而2023年加密ATM安裝總量連續兩個月下降,創下新低。(Cointelegraph)[2023/3/1 12:36:25]

日均交易量從9.8萬筆增長到59.4萬筆。

不過,雖然各項指標增長不少,但并沒有足夠數量的產品支撐。事實上,去年穩定幣市場暴漲的主要原因有如下幾個:

聯合國報告:朝鮮黑客2022年盜取的加密貨幣為歷年最多:2月7日消息,聯合國一份機密報告顯示,到目前為止,朝鮮黑客在2022年盜取的加密資產比以往任何一年都多。據路透社報道,這份聯合國報告已于上周提交給由15名成員組成的朝鮮制裁委員會。

調查發現,去年與朝鮮有關聯的黑客盜取了6.3億美元至10億多美元的加密資產,并將外國航空航天和國防公司的網絡作為攻擊目標。

這份聯合國報告還指出,網絡攻擊比前幾年更加復雜,使得追蹤被盜資金比以往任何時候都更加困難。

獨立制裁監督機構在提交給聯合國安理會委員會的報告中表示:“(朝鮮)利用日益復雜的網絡技術,進入涉及網絡金融的數字網絡,并竊取有潛在價值的信息,包括對其武器計劃的信息。”

此前消息,據區塊鏈分析公司Chainalysis最新報告表示,整體加密貨幣損失從2021年的33億美元增至2022年的38億美元,2022年為有史以來加密貨幣被盜損失規模最大的一年。其中,DeFi協議損失占黑客竊取的所有加密貨幣的82.1%(約31億美元),遠高于2021年的73.3%。在這31億美元中,64%來自跨鏈橋接協議。此外,朝鮮網絡犯罪集團Lazarus Group于2022年共竊取價值約17億美元的加密貨幣,創歷史紀錄。(Cointelegraph)[2023/2/7 11:51:56]

礦工使用比特幣償還Tether債務;

聲音 | 報告:若數字資產衍生品合規交易量有所改觀,2020年或有ETF產品上線:金色財經報道,TokenInsight最近發布了《2019年度衍生品交易所行業研究報告》,要點如下:1. 2019期貨交易元年: 實現從月交易量數十億到數百億美元的規模跨越;2. 預計2020年全市場期貨交易量將達到現貨交易量的兩倍以上;3. 數字資產衍生品產品體系趨于完善,永續期貨合約是主流;但市場交易費率不能滿足機構大規模入場需求,在未來率先降費者或受機構青睞。4. 期權合約在2019年暫露頭角;根據交易規則分析,該類合約可為交易所帶來持續穩定收入,在2020年期權合約將有更大市場份額。此外,美式期權較符合當前投資者畫像,但市場中暫無此類產品上線;美式期權或是數字資產交易的下一塊拼圖。5. 合規方面,SEC對STONE RIDGE TRUST VI基金審批態度顯示政策制定者傾向于衍生品。但目前符合該基金申報所述標準的交易所僅有一家;交易所合規是機構投資者入場的重要前提。6. 此外,SEC認為場內指數基金(ETF)會將資產暴露于易于“被操縱”的市場。數據顯示,目前數字資產衍生品的合規交易量比例約在1.2%-5.4%之間;該數字若有改觀,2020年或有ETF產品上線。[2020/1/22]

Tether抵押衍生品的受歡迎程度激增;

DeFi和收益耕作熱潮;

在現貨市場,比特幣失去了作為「基準貨幣」的領先優勢;

機構對比特幣的需求增加。

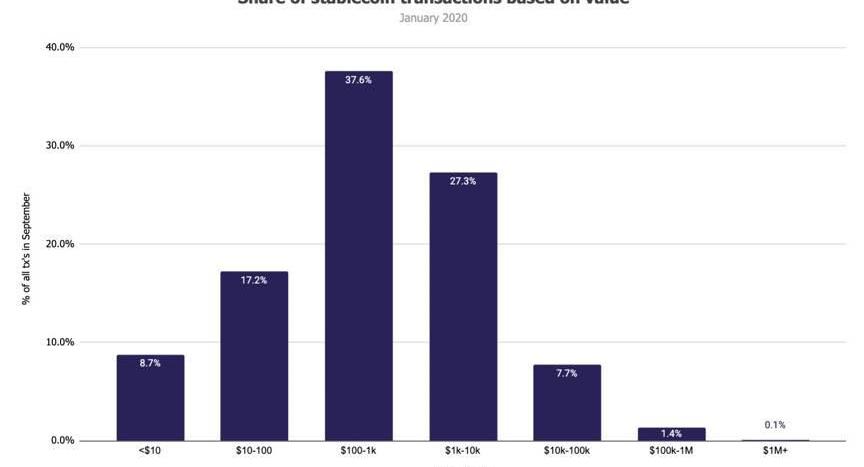

2020年,穩定幣交易量達到1.1億筆,總交易金額超過1萬億美元。相比之下,PayPal去年交易量為1540億筆,總交易金額約為9360億美元。從中我們可以明顯看出區別,在平均交易金額方面,PayPal每筆約為60美元,而穩定幣則超過9,000美元。

一方面,穩定幣交易費用的確略高;另一方面,目前穩定幣還沒有太多其他用例場景,因此大部分穩定幣交易額都高于100美元。在所有穩定幣交易中,約40%交易金額在100-1000美元。

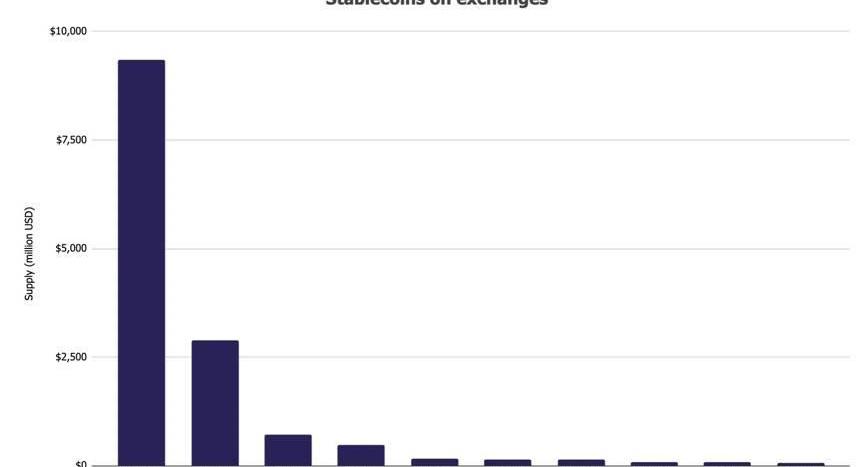

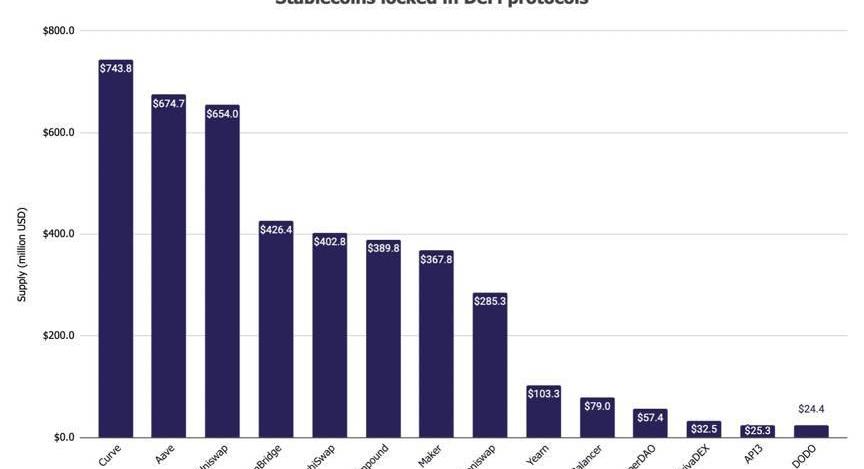

現階段,加密貨幣交易所幣安擁有的穩定幣數量最多。根據一月底數據顯示,幣安持有的穩定幣總額已接近100億美元。此外,大量穩定幣也被鎖定在DeFi協議里,比如Curve、Aave和Uniswap。

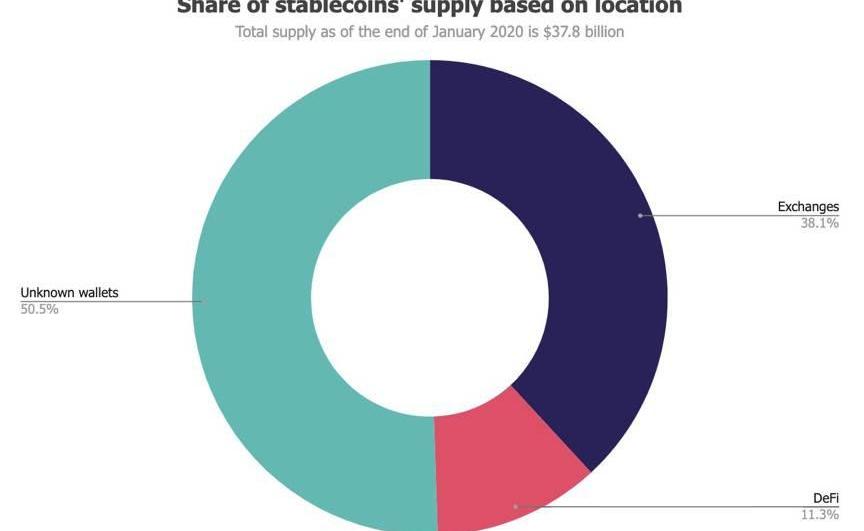

大約40%的穩定幣供應量來自于交易所,11%來自于DeFi協議,其余則來自于錢包、場外交易平臺、交易公司等。

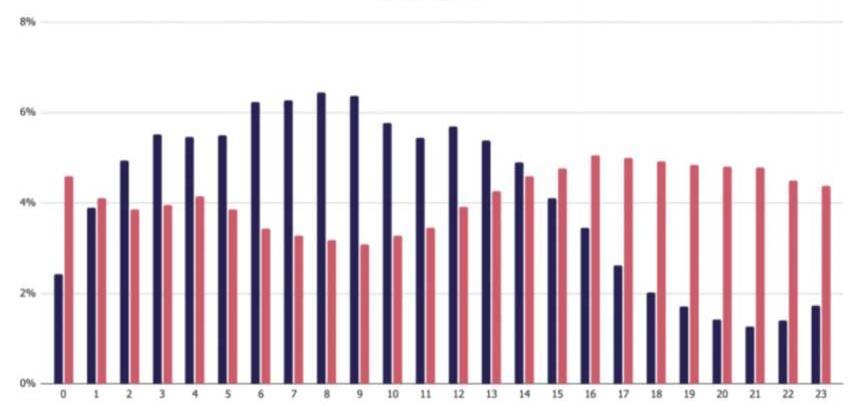

下面這張圖顯示了USDT和USDC兩種最受歡迎的穩定幣地域分布情況,其中USDT在亞洲使用最多,而USDC在美國使用最多,這主要是因為許多亞洲交易所早期選擇的是USDT穩定幣。

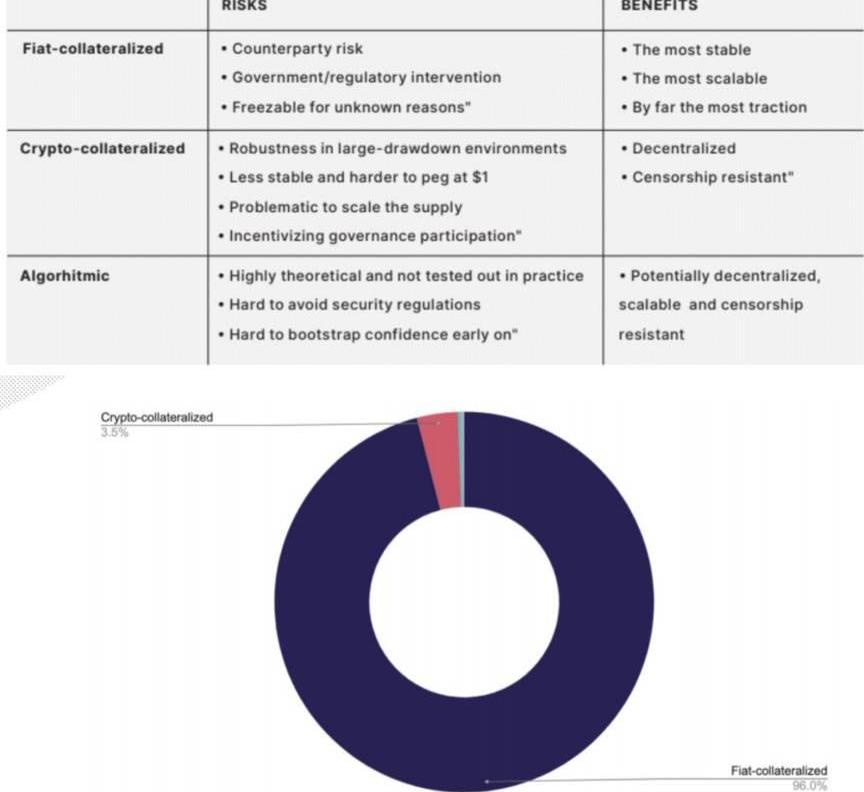

絕大多數穩定幣都與法定貨幣錨定,使用法幣作為抵押品,占比達到96%。之所以選擇與法幣掛鉤,主要是因為這種方式最具擴展性,執行過程也非常簡單。

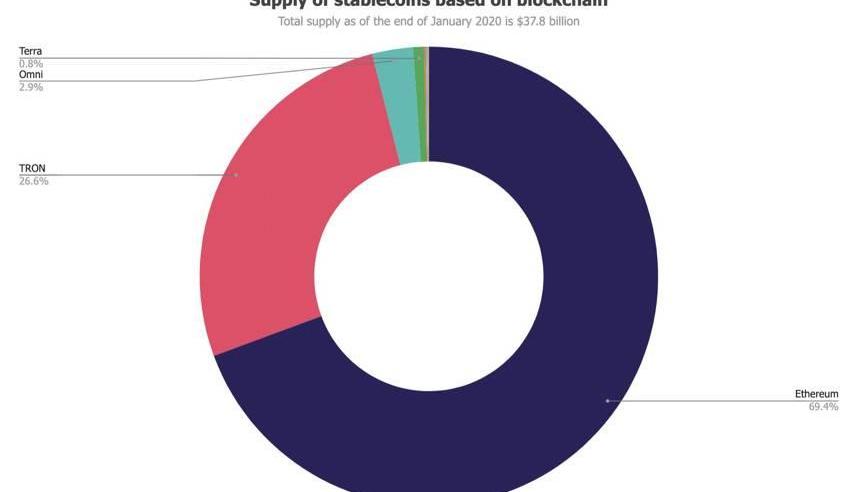

截至一月底,70%的穩定幣供應量在以太坊區塊鏈上,27%在波場區塊鏈,另外3%在OMNI。

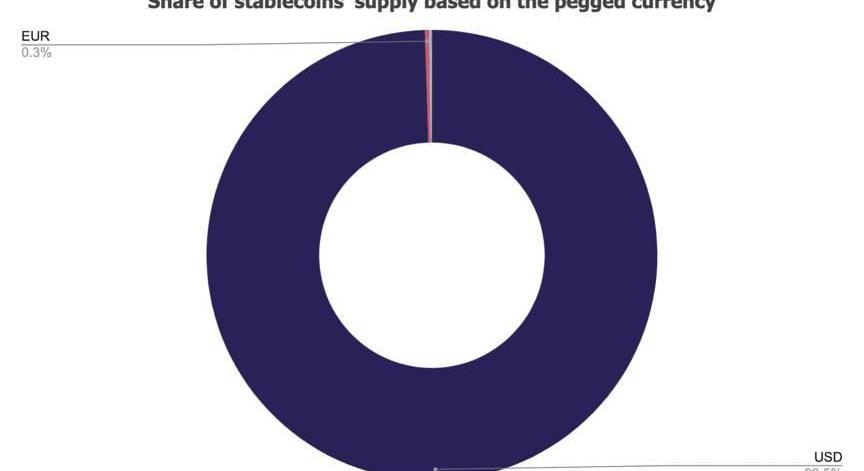

有一個數據令人震驚,目前99%的穩定幣供應量都與美元錨定,出現這種情況主要有兩個原因:一是因為交易者仍偏愛美元,二是因為非美元穩定幣兌現更加困難,利息也相對較低。

Tether是目前最具「市場統治力」的穩定幣,讓我們來看看相關數據:

Tether占到69%的穩定幣供應量;

Tether占到63%的穩定幣交易額;

在持有大約100美元的穩定幣地址中,Tether占比達到87%;

Tether占到88%的穩定幣日活地址;

Tether占到89%的穩定幣日均交易量。

撰文:LarryCermak,TheBlock研究主管翻譯:盧江飛

一夜之間,美債收益率又漲了,美股跌了,黃金也跌了。周三美債收益率再度大漲,令股市承壓,10年期美債收益率漲逾10基點,日內一度逼近1.5%.

1900/1/1 0:00:00作者:CHECKMATE,翻譯:李翰博 本周,比特幣市場的波動性有所降低,因為它在價格高點52,420美元和低點46,561美元之間盤整.

1900/1/1 0:00:00信貸推動世界運轉 數百年來,信貸市場都是經濟發展的主要推動因素之一。早在公元前1780年,美索不達米亞的農民就將自己的農場作為抵押物來借款,從而獲得現金流,直到下一次收獲.

1900/1/1 0:00:00在啟動其比特幣信托基金份額交易不到兩個月后,加拿大投資管理公司NinepointPartners正計劃將其信托服務改變為交易所交易基金.

1900/1/1 0:00:00從虛擬貨幣電子貨幣與比特幣的區別看區塊鏈的價值與機遇 來到ComingDAO 剛剛 505 比特幣是一種P2P形式的數字貨幣,比特幣沒有貨幣發行機構,而是由特定算法通過大量的計算產生.

1900/1/1 0:00:00被視為跨鏈龍頭的Polkadot無疑是2021年的重頭戲,是為數不多能在DeFi大火后仍能從以太坊處奪走部分關注目光的市場焦點,在以太坊DeFi發展如火如荼的另外一個角落.

1900/1/1 0:00:00