BTC/HKD+0.3%

BTC/HKD+0.3% ETH/HKD-0.22%

ETH/HKD-0.22% LTC/HKD+0.41%

LTC/HKD+0.41% ADA/HKD-0.21%

ADA/HKD-0.21% SOL/HKD-0.64%

SOL/HKD-0.64% XRP/HKD+0.22%

XRP/HKD+0.22%2月5日,美聯儲理事、長期研究加密資產的Lael Brainard,在斯坦福的演講中,透露出:美聯儲對發行央行數字貨幣的研究更加深入,態度更加開放。

美聯儲理事Lael Brainard演講,來源:google

由于突發了重大疫情,美聯儲官員關于央行數字貨幣的開放性表態并沒引起太多的注意。不過,由于這個事情關系到全球第一大超級經濟體,以及未來的貨幣數字化競爭,因此美聯儲此時的表態,就顯得非常重要。

2月5日,美聯儲理事Lael Brainard當天在斯坦福大學商學院發表的演講題目是《支付與貨幣數字化》,就發行央行數字貨幣表示:

美聯儲正與其他國家中央銀行協作,增進對“央行數字貨幣”的理解;探索多項相關議題,包括與自主發行數字貨幣相關的政策、設計和法律考量;一些新參與者在金融系統的監管范圍之外,而他們推出的新貨幣可能對打擊非法金融、隱私、金融穩定和貨幣政策過渡等構成挑戰。

“數字化通過改變支付方式,有可能以更低成本實現更高價值和更多便利,但它有風險。”

根據路透社報道,“布雷納德的說法顯現世界多國央行對臉書天秤幣等私營數字支付系統和貨幣興起的擔憂。對于美聯儲未來是否可能發行數字貨幣,她的表態也較以往更加開放。”

跟蹤全球區塊鏈技術迭代和行業發展這幾年,我們知道,全球央行對于數字貨幣的研究和研發,中國是非常領先和超前的。美聯儲對于數字貨幣的認知和態度,則是經歷了幾經曲折到最終明朗化的轉變。而在這個過程中間,以比特幣、穩定幣為代表的加密資產,在全球的市場、技術和資產價值的作用,則是美聯儲研發態度明朗化的重要催化劑。

CME“美聯儲觀察”:美聯儲5月加息25個基點的概率為68.3%:金色財經報道,據CME“美聯儲觀察”:美聯儲5月維持利率不變的概率為31.7%,加息25個基點的概率為68.3%;到6月維持利率在當前水平的概率為29.6%,累計加息25個基點的概率為66.0%,累計加息50個基點的概率為4.4%。[2023/4/14 14:02:38]

一、美聯儲對加密資產的認知,推動其央行數字貨幣的研發

央行數字貨幣并不等同于加密資產或者加密數字貨幣。理清這個概念區別非常重要。但是央行數字貨幣與加密數字資產有什么關系呢?為什么一提到央行數字貨幣,順延下去的邏輯關注點就會延展到加密數字資產如比特幣上去呢?

我們先來看看央行數字貨幣的概念。前央行數字貨幣研究所所長姚前在《數字貨幣是電子貨幣和實物現金的一體化》文中說:“所謂的數字貨幣應該是電子貨幣和實物現金的一體化。……數字貨幣一定與貨幣的數字化進程緊密相關……這個觀察和研究,如何結合法定數字貨幣的設計,也就是我們現在工作的重點。”

而對于各國央行來說,“數字資產和數字貨幣是數字經濟最重要的兩個方面。數字資產的發展不僅可以有效擴展數字貨幣的應用場景,還可以為數字貨幣的發行奠定重要的基石。”

所以,對于各國央行來說,研究和借鑒加密數字貨幣,成為糾正現有貨幣體系的重要路徑。而比特幣、穩定幣等受市場和民間投資歡迎的加密數字資產,順理成章成為重點研究對象。

比特幣雖然誕生于美國,直至成為全球性堅挺的加密投資資產,進入到華爾街和美聯儲的視野之后,達瓴認為美國具有真正意義的官方觀點才大批出現。

在2015年之前,美國已經有金融行業的從業者和投資機構認識到比特幣等加密資產的價值,并且認識到背后區塊鏈技術的力量。從那時候開始,不斷有在野的有識之士呼吁和將區塊鏈技術納入到金融科技。

CME“美聯儲觀察”:美聯儲5月加息25個基點的概率為67.4%:金色財經報道,據CME“美聯儲觀察”:美聯儲5月維持利率不變的概率為32.6%,加息25個基點至5.00%-5.25%區間的概率為67.4%;到6月維持利率不變的概率為28.8%,累計加息25個基點的概率為63.3%,累計加息50個基點的概率為7.9%。[2023/4/12 13:57:58]

因此,美國金融監管機構,對待加密資產的看法,以美聯儲為代表,是幾經變化的。

美聯儲照片,來源:google

可以以2018年為分水嶺,最開始的態度是“雖然不懂,但是包容創新”,前美聯儲主席格林斯潘、耶倫等就持有這種觀點;Quarles是第一位對比特幣發出警告的美聯儲高官,也是目前唯一一位特朗普提名并獲得國會確認的美聯儲理事。達瓴在公開資料中看到,他在2017年12月提到:“比特幣等數字貨幣可能會影響到金融穩定”。

美聯儲主席杰羅姆·鮑威爾演講,來源:google

其后是以鮑威爾為代表的實戰變化派,鮑威爾從“監管比特幣等加密資產不是美聯儲的工作”“比特幣和其他加密貨幣不會對美國金融體系構成威脅”,過渡到“美聯儲對比特幣有濃厚的興趣”“將比特幣崩跌納入壓力測試,歐元區衰退也名列其中”,直到Facebook要發行libra天秤幣,不斷尋求與美聯儲的溝通和對話及指導,在這個歷史性時刻,Amber注意到這位美聯儲現任主席鮑威爾的態度已經有了非常明確和客觀的改變,并且公開表示他已經“認識到Facebook最近推出的天秤座加密貨幣項目Libra的潛在好處和風險。”

高盛上調對美聯儲加息幅度的預測,預計本月將加息75個基點:金色財經消息,高盛目前預計,美聯儲本月將加息75個基點、11月再加息50個基點,此前預測分別為升息50個基點和25個基點。高盛表示,美聯儲官員近期的鷹派發言似乎暗示壓制通脹的進展并不像他們希望的那樣一致或迅速。(華爾街見聞)[2022/9/8 13:15:55]

二、美聯儲研究數字貨幣的幾個關鍵標的:比特幣、穩定幣、libra和移動支付

達瓴智庫注意到,美聯儲對研發央行數字貨幣的態度云山霧罩,好像中國的太極拳策略一樣,神龍見首不見尾。但是在梳理了從2016年到2020年美聯儲在這方面的公開表態后,還是發現了很多蛛絲馬跡。

(一)美聯儲第一次公開提及數字貨幣

作為全球第一大經濟體的美國,一直對美元霸主地位念念不忘并以此為己任的美聯儲,近幾年一直在否認研發數字貨幣。

但是達瓴智庫發現早在3年前,美聯儲就已經有了相應規劃。2017年12月,當時的美聯儲三號人物、紐約聯儲主席杜德利表示,“美聯儲開始考慮推出自己的數字貨幣。”“但一切還為時過早。”舊金山聯儲主席Williams表示,美聯儲現在還沒有開發自己的數字貨幣。

2018年5月,美聯儲理事萊爾·布雷納德(Lael Brainard)在“解碼數字hb大會(Decoding Digital Currency Conference)”上就曾表示,美聯儲會不斷探索數字資產,以研究Digital Currency對支付政策、監管和監督、金融穩定、貨幣政策、以及金融服務等領域產生的影響。

(二)持續不斷的有效加密資產監管實踐

分析:美聯儲資產負債表已超7萬億美元,或利好比特幣等避險資產:在與經濟崩潰的持續斗爭中,美聯儲采取了更為極端的措施。隨著金融刺激計劃不斷推出,已經導致其資產負債表超過7萬億美元。與常規業務一樣,美聯儲的資產負債表由資產和負債組成。根據圣路易斯聯邦儲備銀行(Federal Reserve Bank of St. Louis)提供的數據,這一資產負債表本周已升至7.03萬億美元的歷史新高。Messari加密研究分析師Ryan Watkins指出,這相當于GDP的32%。他補充稱,在本周1000億美元的資產購買計劃中,將近80%是抵押貸款支持證券(mortgage backed securities)。

據報道,摩根大通和高盛(分析師表示,這種前所未有的資產負債表擴張可能會繼續下去。這主要是因為債券市場將面臨需求短缺,美聯儲將需要加大購買力度,以壓低收益率。其還指出,這將有利于黃金等避險資產,黃金今年以來已經上漲了13%以上。正如Electric Capital最近報道的那樣,前所未有的財政刺激措施也可能對比特幣非常有利。(BeInCrypto)[2020/5/23]

意識到危機的不僅僅有美聯儲的Lael Brainard,還有其他美國金融監管機構。在加密貨幣活動監管層面上,美國證券交易委員會和美國商品期貨交易委員會一直非常積極主動,也打擊了許多不符合要求的欺詐性初始代幣發行(ICO)和比特幣相關業務。2018年5月,美國證券交易委員會還專門發布了一個網站HoweyCoins.com,向潛在初始代幣發行投資者解釋哪些虛擬貨幣投資計劃有可能涉嫌欺詐。

除了加密資產監管行動之外,2018年9月10日,紐約金融服務局(NYDFS)批準了美元掛鉤的兩款穩定幣Gemini Dollar(GUSD)和Paxos Standard(PAX)。消息像重磅炸彈一樣投向市場,有關穩定幣的討論成為當時區塊鏈世界最引人矚目的話題。(參見達瓴智庫《全球貨幣體系和穩定幣報告》)

分析 | 若美聯儲降息,或將推動比特幣上漲至10萬美元:Bitcoinist分析稱,許多因素正在助力比特幣朝著10萬美元的目標前進,其中一個主體是美聯儲。分析稱,美聯儲的最新舉措可能在無意中推動比特幣以新的動力漲至2019年新高。6月19日,美聯儲主席Jerome Powell宣布,決定將聯邦基金基準利率維持在2.25%至2.5%的目標區間。 然而金融專家注意到聯邦公開市場委員會(FOMC)對其政策聲明做了幾處修改。最相關的是,“耐心”一詞被一種承諾“密切監測新信息對經濟前景的影響”的政策語言所取代。這暗示著通脹和地緣風險正給美聯儲官員帶來壓力,迫使他們提前提出降息。因此,投資者已經押注美聯儲最早將于7月降息,令美元承壓。 CNN數字記者Paul La Monica就此表示:“這對比特幣和黃金都是利好消息,這兩者均被視為替代貨幣。當各國央行采取行動降低政府支持貨幣的價值時,這些貨幣應該會上漲。” 此外,央行官員對比特幣的看法可能正從負面向正面轉變。據近期報道,美聯儲主席Jerome Powell和英國央行行長Mark Carney都曾建議各國央行“應該以開放的心態看待比特幣和其他加密貨幣”。[2019/6/23]

穩定幣是一種固定價格的加密貨幣,目前大多加密貨幣價格由市場決定,而穩定幣尋求通過各種手段來實現固定的價格。其中絕大多數可以分為三種類型:借據抵押、鏈上抵押、無抵押算法發行。主要的評估維度包括:透明度、可審計性 、穩定性機制、 后備程序?、可擴展性。

一系列監管實踐表明,尤其是紐約金融服務局批準美元掛鉤的兩款穩定幣的發行,標志著以穩定幣為代表的、全球加密數字貨幣的實踐大幕徐徐拉開。在當時,無論美國監管機構本身,還是中國的監管當局,都已經第一時間注意到了影響和機遇。

(三)為什么是比特幣、穩定幣、libra和移動支付,成為美聯儲的研究標的?

為什么是比特幣?

因為比特幣與其他資產和貨幣相比較的特殊性。在美聯儲的研究文件中,作為一種全新支付工具和資產類別的比特幣,通過一套分布式賬本技術,打造可信網絡來支持交易。但是由于比特幣有限的治理能力和吞吐能力,以及巨大波動性,限制了其作為支付媒介的作用。

為什么是穩定幣?

穩定幣的特點是,克服了第一代加密貨幣所表現出的巨大波動性,旨在通過將數字貨幣,與一種資產或一籃子資產(如商業銀行存款或政府發行的債券)掛鉤來保持幣值穩定的。穩定幣也不同于最初的加密貨幣,穩定幣也可能是由中心化實體發行的,在某些方面依賴第三方機構。Tether、Gemini和Paxos等規模較小的支付平臺穩定幣也正在發行,并且不斷壯大。

為什么是libra?

Libra與眾不同之處在于,它既有代表全球逾三分之一人口的活躍用戶網絡,又有一種不透明的與一籃子主權貨幣掛鉤的私人數字貨幣。所以,Facebook的Libra吸引了全球立法者和當局的高度關注。

為什么是移動支付?

主要是中國的支付寶和微信支付。美聯儲看到了阿里巴巴和微信等現有數字平臺上的大規模支付網絡正在增長:在中國,消費者和企業都參與了支付寶和微信支付這兩個移動網絡。根據一些賬戶的數據,這兩個網絡2018年處理了逾37萬億美元的移動支付業務。這些網絡以人民幣為記賬單位在中國境內運作,余額可以在銀行或信用卡賬戶中轉入轉出。

我們用Lael Brainard在斯坦福大學的最新演講來結束本文:“通過轉變支付方式,數字化可能用比較低的成本提供很大的價值和便利性。但也有風險。一些新的參與者游離在金融體系和監管之外,這些新的數字貨幣可能在非法金融、隱私、金融穩定和貨幣政策等等領域,構成挑戰。

鑒于風險,公共部門必須參與,以確保支付基礎設施安全、高效和快速。我們需要重新劃定監管的對象和范圍,探討央行數字貨幣在捍衛每個國家主權貨幣中心地位上的作用。”

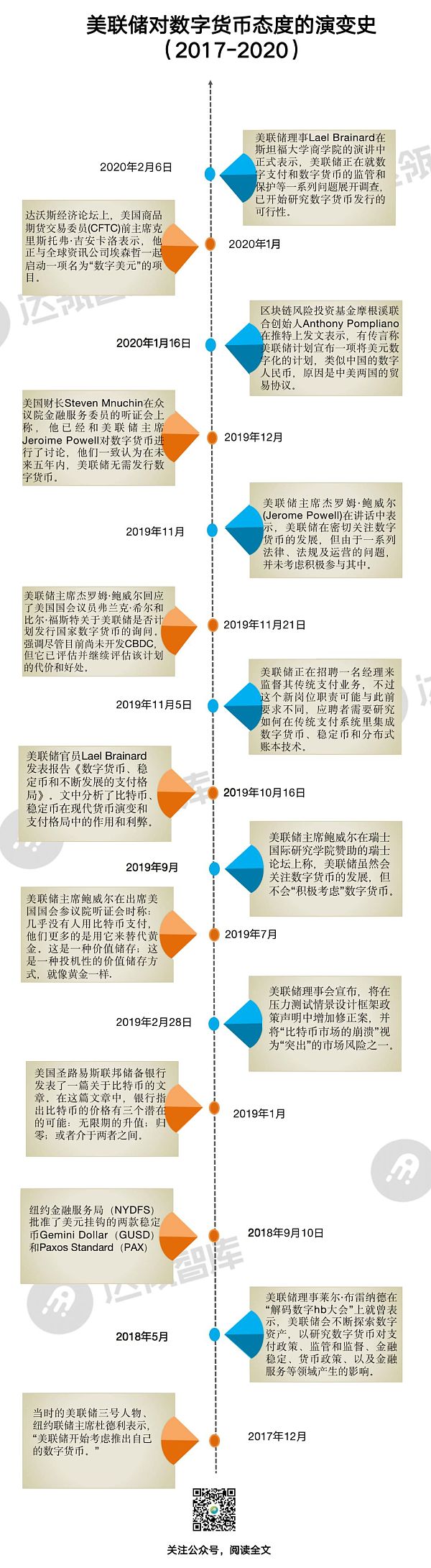

三、回顧:美聯儲對數字貨幣態度的演變史

2019-2020年美聯儲對數字貨幣態度的演變史,來源:達瓴智庫

本文作者:Amber Yang,達瓴智庫創始人。Andrew、Tony Feng對本文亦有貢獻。

參考文獻:

1.《美聯儲對“央行數字貨幣”態度趨開放》,2020年2月7日,新華社;

2.《The United States Federal Reserve is hiring a manager for its Retail Payments section in Washington, D.C.》,Cointelegraph,2019年11月15日;

3. 《2019區塊鏈趨勢報告》,龔焱教授&達瓴智庫,2019年10月31日;

4. 《Digital Currencies, Stablecoins, and the Evolving Payments Landscape》,Governor Lael Brainard,2019-10-16;

5. 《US Federal Reserve Exploring Digital Dollar and Its Effect on Monetary System》,https://cointelegraph.com/news/,Ana Alexandre;

6.《區塊鏈公司SIMBA Chain獲美國海軍950萬美金投資,將打造一個安全信息平臺》,2月8日,巴比特;

7.《摩根溪聯合創始人:傳言美聯儲將宣布美元數字化計劃》,2月7日

8.《 鮑威爾:美聯儲目前沒有計劃開發央行數字貨幣》,騰訊證券,2019年11月21日訊;

9.《The Digitalization of Payments and Currency: Some Issues for Consideration》,Governor Lael Brainard,20200205

10. 《美聯儲理事今天在斯坦福關于數字貨幣和支付的長篇演講》,陳凱豐教授;

11.《全球貨幣體系和穩定幣報告》,達瓴智庫,2018年9月;

12. 《數字貨幣是電子貨幣和實物現金的一體化》,姚前,第一財經,2018年6月25日;

13. 《數字資產和數字金融》,姚前,第一財經,2019年9月17日。

———— e n d ————

知識產權聲明

凡注明作者為“圳鏈”“達瓴智庫”的所有文字稿件,其版權均歸本公司所有,未經本公司書面授權,任何機構、組織和個人不得轉載、鏈接轉帖或以刪減、截取等其他方式復制發表。

免責條款

本報告中所載的所有內容系由“圳鏈”“達瓴智庫”獨有的數據和分析資源制作而成的,旨在為區塊鏈行業從業者提供技術參考。

本公司制作的各類報告僅作參考使用,不構成投資建議,如果訪問者依據本公司出具的報告進行投資或交易買賣而遭受損失,本公司不承擔任何賠償責任。對于訪問者根據本公司出具的報告所做出的其他行為,除非有本公司的明確書面承諾,否則本公司不承擔任何形式的責任。

導Bitfinex、Tether和其母公司iFinex因涉嫌操控市場導致比特幣(BTC)2017年牛市被集體起訴,涉及四起案件,現在這四起案件已被合并審理.

1900/1/1 0:00:00整體市場趨勢今日整體行情如期調整,全球加密貨幣總市值約為2560.03億美元,整體市值小幅下降,目前BTC占中市值比重約65.3%;加密貨幣24小時總交易量降至1050.44億美元.

1900/1/1 0:00:00狂人說 在全國人民的努力下,疫情圖終于開始走向死叉,疑似增長的數據開始減緩,這意味著,后面的確診數也會逐步下降,未來幾天將會是確診的高潮期,然后就會迅速下降了,再加把勁.

1900/1/1 0:00:00今年春節,全國上下人民的心都被疫情困擾。新型冠狀病疫情來勢洶洶,湖北省受影響程度尤為嚴重。疫情不僅威脅了人民的生命健康安全,也對經濟平穩發展造成創傷,區塊鏈產業同樣無法獨善其身.

1900/1/1 0:00:00新加坡政府與一系列世界主要的金融和制造業公司已經結成聯盟,以促進在貿易和商業中采用數字技術。1月22日消息,新加坡政府,國際商會(ICC)和其他16家公司(包括萬事達卡,三菱公司,星展銀行,To.

1900/1/1 0:00:00四年一牛 說大牛行情會出現在比特幣減半之后,我認為是十分合理的。從歷史角度來看,通常圈子都是四年一牛,并且行情發生在了減半之后,17年是眾所周知的大牛,并且減半時間是2016年7月10日,第二次.

1900/1/1 0:00:00