BTC/HKD+0.62%

BTC/HKD+0.62% ETH/HKD+1.17%

ETH/HKD+1.17% LTC/HKD+0.84%

LTC/HKD+0.84% ADA/HKD+1.18%

ADA/HKD+1.18% SOL/HKD+0.55%

SOL/HKD+0.55% XRP/HKD+0.78%

XRP/HKD+0.78%注:對于DeFi的發展,安全攻擊風險始終是不能掉以輕心的。保守主義者因為這一點,始終不會傾注大量資產在DeFi的參與上。Messari分析師MiraChristanto在一則分析中指出,比起單次攻擊,行業整體的增長對DeFi協議的影響更大。似乎在遭到攻擊之后,DeFi協議都比較快地“春風吹又生”,這可能是一個蓬勃發展中的領域容錯率高的表現。對于新興領域,也許我們應該在謹慎中多一分樂觀。

以下是分析原文:

雖然很多DeFi項目從過去的錯誤中吸取教訓,漏洞攻擊事件的發生頻率放緩,但黑客的規模卻一直在增加。就在一周多以前,DeFi經歷了有史以來最大的一次漏洞,AlphaHomora在本次事件中損失了3750萬美元。

這就一定是壞事嗎?

指責說DeFi的風險特別大是不公平的。即使是比特幣,在早期也有需要核心開發者修補的bug。例如,2010年8月,一個區塊包含了920億BTC;在2013年3月,比特幣core0.8版本與之前的版本不兼容;2014年7月還發生過一次攻擊,礦池gHash.IO的算力短暫超過了網絡的50%,導致礦池自愿承諾減少在網絡中的份額。

以太坊網絡當前銷毀量突破300萬枚ETH:金色財經報道,據Ultrasound數據顯示,截止目前,以太坊網絡總共銷毀3000699.77枚ETH。其中,OpenSea銷毀230050.33枚ETH,ETHtransfers銷毀264313.17枚ETH,UniswapV2銷毀151191.61枚。

注:自以太坊倫敦升級引入EIP-1559后,以太坊網絡會根據交易需求和區塊大小動態調整每筆交易的BaseFee,而這部分的費用將直接燃燒銷毀。[2023/3/15 13:04:25]

如果DeFi協議要想承載數千億甚至數萬億美元的價值,就必須經過實戰檢驗。過去的攻擊可以看作是賞金計劃,降低DeFi變得"大而不倒?"風險。每次發生了攻擊事件,協議都會以安全為第一考慮。下一次的黑客攻擊也會是這樣。

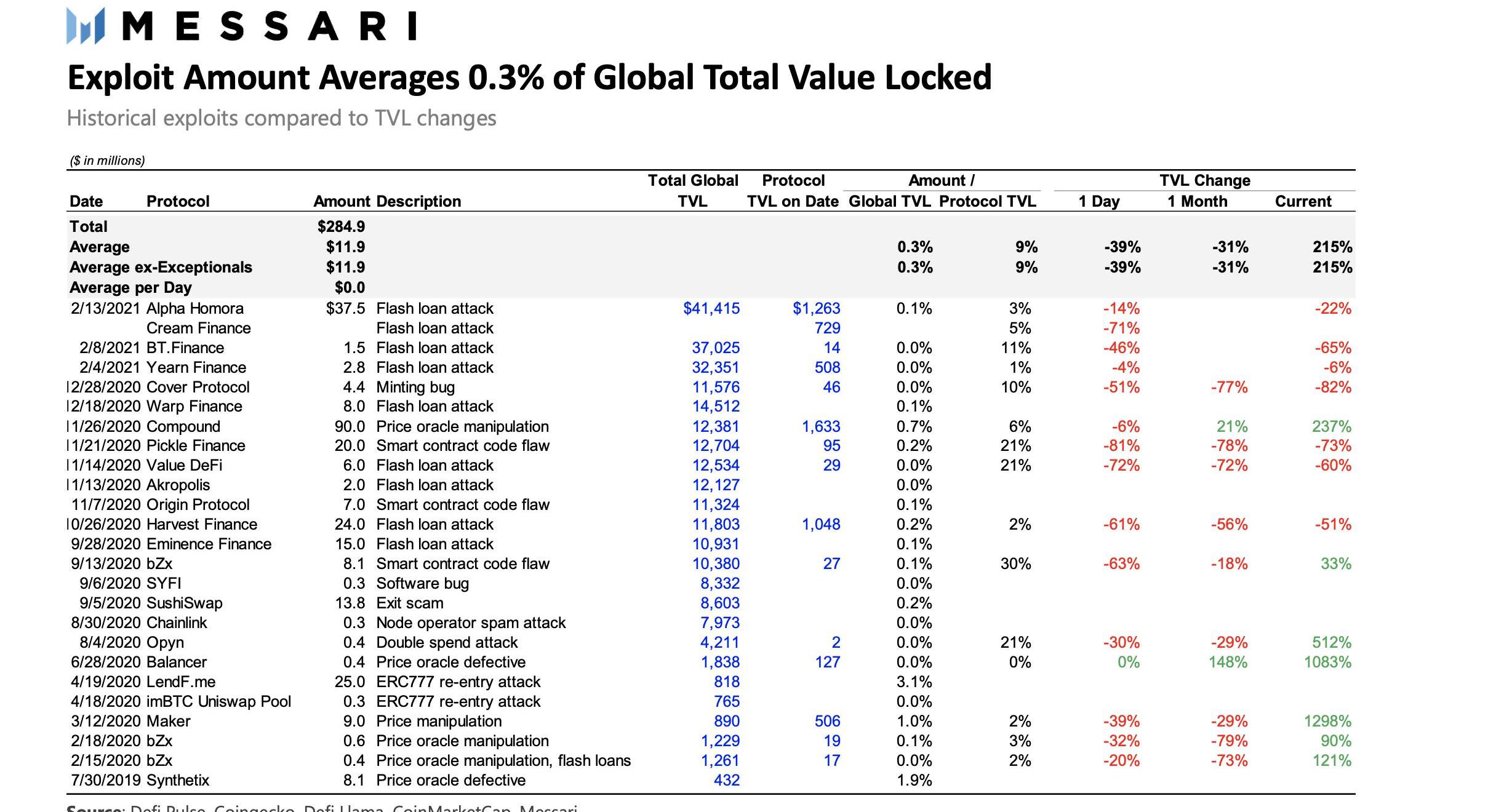

以下是過去幾年的主要的攻擊事件:

BitMEX CEO:只要得到強大社區的支持,分叉就會很好:金色財經報道,加密貨幣交易所BitMEX的首席執行官Alexander H?ptner在接受采訪時分享了他們的交易平臺如何為合并做準備,談到了在過渡到PoS后機構采用的潛力,并給出了他的想法BTC和ETH。?根據H?ptner的說法,除了在大型活動之前檢查公司標準準備工作的所有框外,最重要的是密切關注可能發生的事情并確保他們的服務正常運行。必須保持清醒,看看會發生什么,存在高波動性的機會。因此,必須確保您的服務正常運行。我們預計不會出現波動之外的任何重大干擾。

當被問及潛在的PoW分叉時,BitMEX高管評論說,只要得到強大社區的支持,分叉就會很好。H?ptner強調,分叉的一個主要風險是沒有足夠的礦工支持。這位高管還指出,大型金融參與者已經涉足加密領域,主要是 BTC 和 ETH。H?ptner 表示,許多機構已經提議在投資組合中使用 1% 到 2% 的加密貨幣,他相信這將進一步增加。[2022/9/10 13:21:21]

報告:若財政政策沒有改善,各國央行將無法遏制通脹:8月27日消息,根據在美國杰克遜霍爾會議上提交給決策者的一份研究報告顯示,各國央行將無法控制通脹,甚至可能推高物價,除非政府開始以更為審慎的預算政策發揮作用。約翰霍普金斯大學經濟學教授Francesco Bianchi和芝加哥聯儲經濟學家Leonardo Melosi表示,如果貨幣緊縮沒有得到適當財政調整預期的支持,財政失衡的惡化將導致更大的通脹壓力。結果,名義利率和通脹上升、經濟停滯和債務增加的惡性循環就會出現,在這種病態的情況下,貨幣緊縮實際上會刺激通脹上升,引發一場有害的財政滯脹。(金十)[2022/8/28 12:53:11]

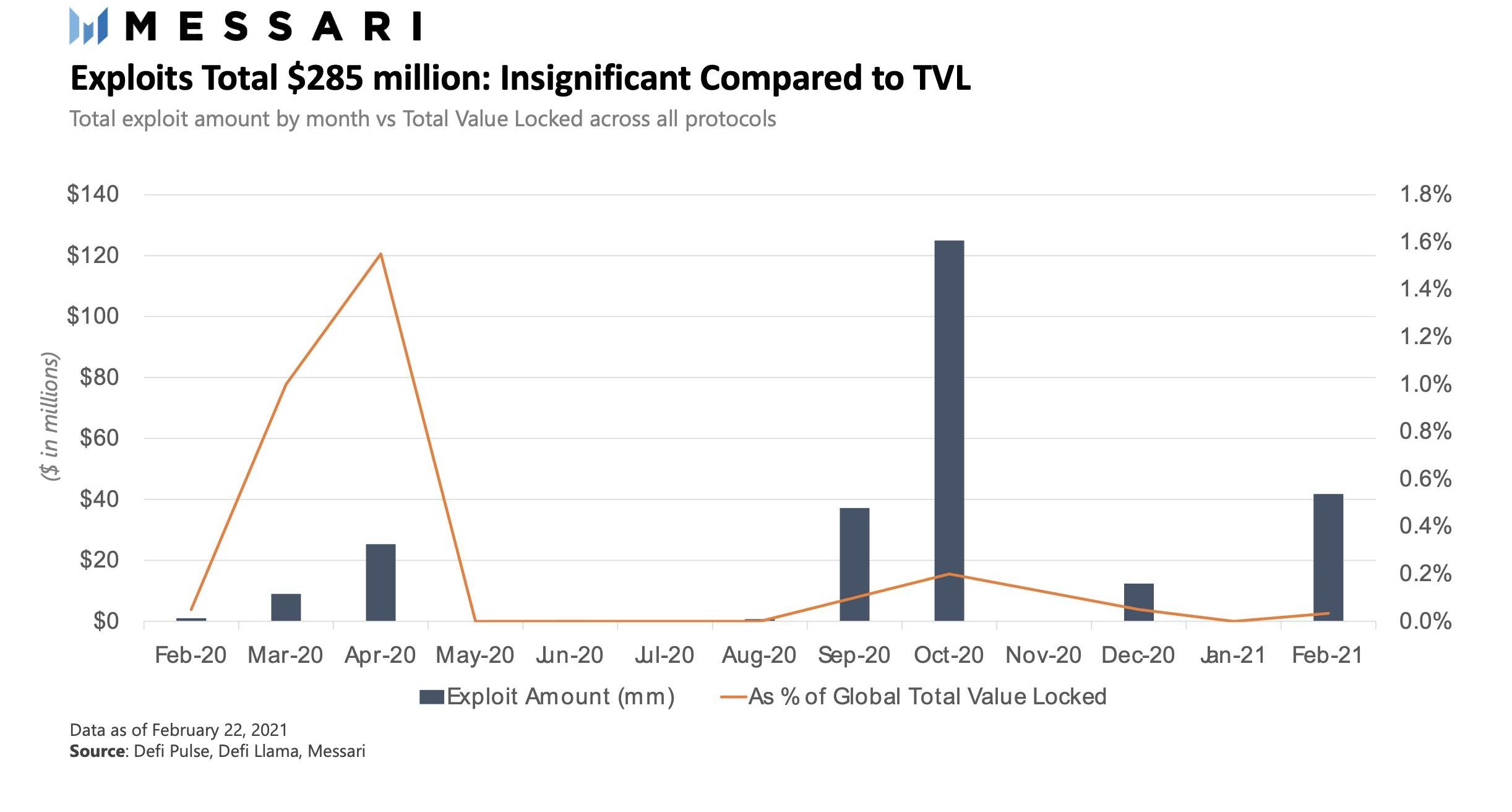

漏洞攻擊是負面事件,但拉到一個更大的環境來看,它涉及的金額是微不足道的。自2019年7月以來,攻擊事件損失的總金額為2.85億美元。平均每起黑客和合約失敗的損失金額為1200萬美元。平均到每天損失是2萬美元。

中非共和國:投資“Sango幣”6萬美元可成為公民:金色財經報道,中非共和國Sango創新公司發表的一份聲明內容中稱,“Sango幣將于7月21日開始發售。購買Sango幣的最低金額為500美元,將以加密貨幣的形式收到,包括比特幣和以太坊。”不僅如此,還能通過Sango幣獲得中非共和國公民身份——根據中非共和國的倡議,外國投資者只需要以6萬美元的價格購買Sango幣,并在五年內持有質押可獲得公民身份,或者以6,000美元的價格獲得共和國三年的“電子居留權”。那些購買了Sango幣但沒有使用它們的人將能夠以其他加密貨幣取回錢。[2022/7/19 2:22:07]

自2019年7月以來,攻擊事件損失額平均占當天行業TVL的0.3%。自從DeFi盛夏的爆發以來,黑客攻擊或失敗造成的協議預期損失僅為0.1%。

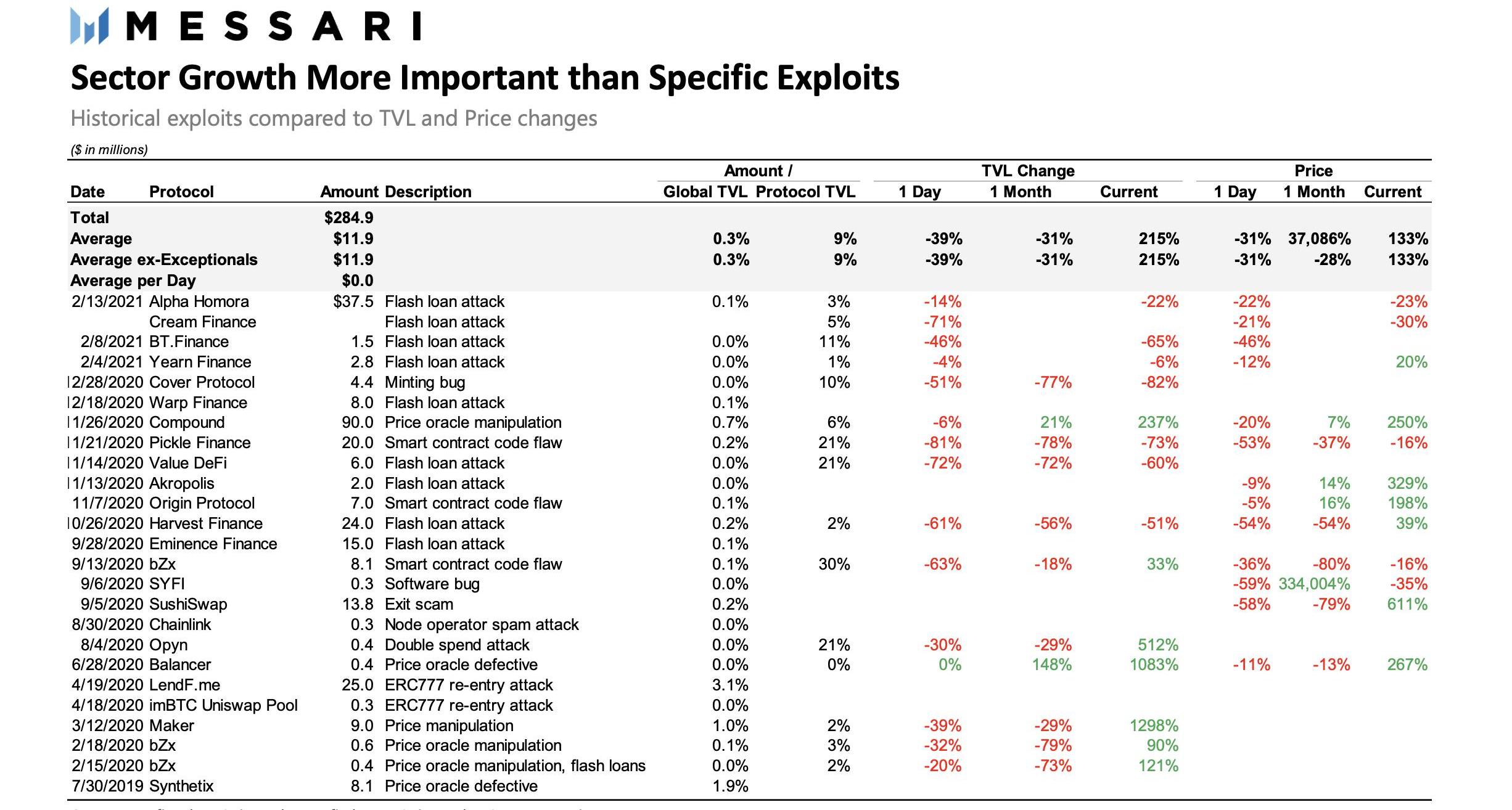

損失金額與占該協議TVL的平均比例為9%。大多數協議會凍結處于風險中的資本池。然而,市場還是對于攻擊事件作出了很敏感的反應,而且反應要大得多。一個協議在攻擊之后的一天TVL平均下降39%,鎖定資產的總價格也下降了31%;而在之后的一個月,價格平均恢復了5%,比起最初的攻擊日期TVL仍然是下降31%。然而來到現在,按協議計算的TVL和價格平均分別上升了+215%和+133%,主要是由于整個行業的資產增長。因此,整個行業的增長情況對比單次的攻擊事件影響是更大的。

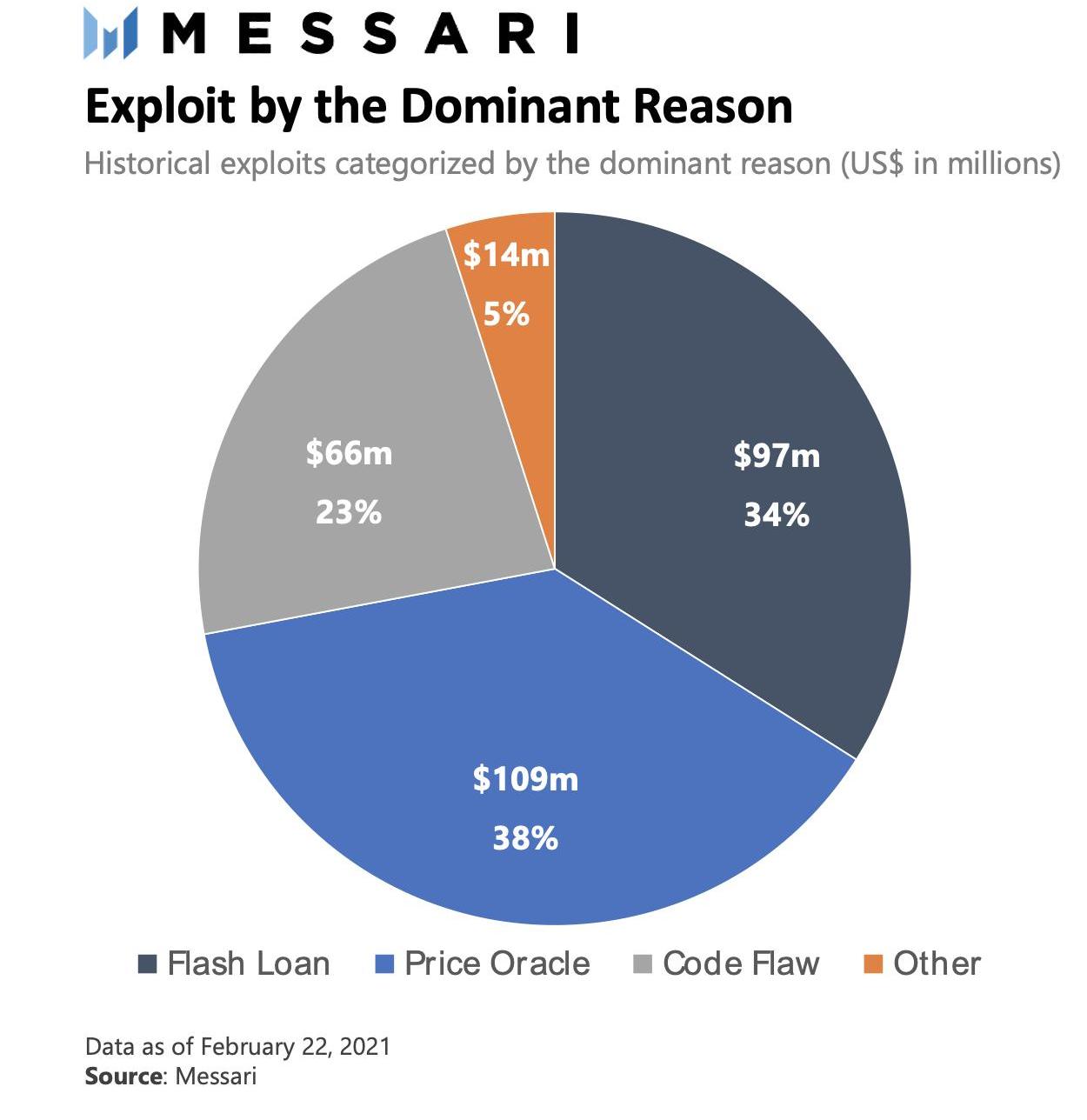

最有可能的攻擊方式是預言機與閃電貸組合。代碼缺陷是第三大常見的漏洞,占23%。

預言機:在去中心化的預言機網絡項目中,Chainlink已經成為希望外包預言機的項目的事實選擇。它們從多個數據資源中策畫feeds,并使操縱參考數據變得更加困難和昂貴。

閃電貸:發起閃電貸攻擊并不一定需要大量的資金,當攻擊成功時卻會有巨大的回報。有人呼吁禁用閃電貸功能。但是,在去中心化的社區中,我們并不能取消或禁止一個產品。如果有閃電貸的需求,協議則會提供主要的功能。再說,如果沒有閃電貸,這些攻擊也是可能發生的。可以說,在更大的流動性進入DeFi之前,閃電貸就已經暴露了安全的弱點。

三分之一的攻擊者出于道德或法律原因退還了全部或部分資金。一名攻擊者將5萬元返還給一名在攻擊中損失10萬元后提出懇求的用戶;另一個例子是,對EminenceFinance攻擊造成損失1500萬美元后,攻擊者返還了800萬美元;可能是由于由于社區的道德輿論,Sushiswap最初創始人道歉并返還了1400萬美元。這些可能會成為人們為攻擊者正名的例子,從全局的角度看,他們通過暴露漏洞,幫助整個DeFi生態系統更能自如應對攻擊。

有幾種方法可以避免漏洞做造成的波動性,讓這些智囊團和協議站在同一陣線上:

1.創建一個獎勵性的bug賞金計劃。這樣做會有利于生態系統的安全,而不會出現短期的恐懼、恐慌或價格波動。

2.在獎勵計劃中提供補助和治理權力,讓智囊團一起幫助協議;

3.招募第三方審計和白帽黑客。雖然很多協議都采用了這種方式,但審計人員很難檢查所有可能的攻擊方式。此外,從經濟收益角度而言,攻擊協議甚至可能比審計代碼收獲更大。再者,如果有的漏洞審計人員遺漏了沒有檢查出來,他們也不會受到經濟處罰;

4.提供保險。在這方面NexusMutual是基于以太坊的一個先行者,它為智能合約風險提供保障,有社區驅動的治理和保險理賠。Yearn與NexusMutual合作推出yInsure,然后在2020年11月與CoverProtocol合并。Cover將成為Yearn產品套件和其他DeFi協議的保險提供商。

結論

DeFi不適合膽小的人。這個領域對攻擊的抵御能力越來越強,但發展的速度之快讓人不得不承受發展的痛苦。目前一些工作正在推進,以控制攻擊帶來的對行業聲譽的損害和用戶的損失。協議可以購買保險,也可以通過提供“漏洞賞金即服務”來應對。這樣做可以邀請社區中最優秀的人才做出貢獻,激勵他們一起來對協議進行建設,而不是攻擊。

Tags:EFIDEFIDEFSANDefiCliqParadise DefiDEFILANCERSangkara MISA

盡管交易費用高昂,以太坊的去中心化交易所交易量仍在繼續激增—2021年,DEX處理的交易量超過1200億美元.

1900/1/1 0:00:00進入2021年,比特幣一路猛漲,接連突破3萬美元、4萬美元、5萬美元大關。礦機市場也由此掀起一波高潮,新老礦機價格翻番。然而,看似火熱的市場,實則暗流涌動,暴漲暴跌愈發頻繁.

1900/1/1 0:00:00這周我們給大家安排了一個非常詳細的市場復盤。我們將通過對比特幣市場的結構進行微觀和宏觀的分析,再結合一些獨特的見解,來判斷我們現在到底處于牛市的哪個階段.

1900/1/1 0:00:00本周技術周刊包含以太坊、波卡、Filecoin、IRISnet四個網絡的技術類新聞。 以太坊網絡 EIP-1559性能測試:22小時共處理6426個區塊,平均每個區塊4100萬Gas以太坊客戶端.

1900/1/1 0:00:00MoASK,有人叫它口罩幣,也有人叫它馬斯克幣,它絕對是2021年這場牛市里的現象級項目,復盤MASK在過去一周的表現,或許可以幫助你更好的認識幣圈,認識加密貨幣投資背后的兇險和機會.

1900/1/1 0:00:00加密貨幣資深投資者AndrewKong日前在推特上分享他對于項目代幣發行的一些看法。他認為,項目方在開始代幣發行時只放出少量代幣,可能可以帶來短期的市場熱潮,但是這卻會對項目的長期發展帶來負面影.

1900/1/1 0:00:00