BTC/HKD-1.95%

BTC/HKD-1.95% ETH/HKD-4.28%

ETH/HKD-4.28% LTC/HKD-1.9%

LTC/HKD-1.9% ADA/HKD-4.29%

ADA/HKD-4.29% SOL/HKD-1.59%

SOL/HKD-1.59% XRP/HKD-5.27%

XRP/HKD-5.27%撰文:JulianKoh,提供結構化產品的DeFi協議RibbonFinance的創始人編譯:PerryWang

去中心化金融DeFi主要的敘述之一是,鑒于DeFi的高收益,普通人將不得不將其法幣轉移到DeFi領域。從經驗上看,這是事實——如今Compound協議上穩定幣的貸款利率為APY10%以上,并且DeFi領域內還存在不少APY為50%至200%的挖礦機會。要知道,在現實世界中,多數銀行給客戶提供的存款利率不高過1%。

但是當普通人第一次聽到這種收益數字時,多數人是充滿戒心而不是信心。「這一定是騙局!」收益率必須折射出一些隱性風險,即我們這些加密貨幣擁躉沒有考慮在內的風險。這是一個合理的假設——智能合約風險很難量化,因此貸款提供方可能要求借款人提供高利率以補償這種風險。

分析 | 主流幣銜接無力致使市場下行,靜等市場逐步穩定:據Huobi數據顯示,BTC現報7362美元,日內漲幅-1.29%。針對當前走勢,金色盤面特邀分析師姥爺解盤表示:昨晚大跌前我自己文章中提到,主流幣之間的銜接上有問題,市場在7900之上太過謹慎,所以這是自然的趨勢延伸。市場出乎意料用比特幣來砸盤,但主流幣不少尚未破位低點,從這個層面來講,除了異常弱勢的LTC,ETC之外,其余的幣種都存在一些抵抗;另外一些主流幣本身此前反彈的位置偏高,對于空頭砸盤來講存在一些心理壓力。未來幾天要看是弱勢幣拖拽強勢主流幣破位下行,還是強勢主流幣不破位隨著比特幣企穩后弱勢幣回歸此前震蕩區間。當然,首先第一步是要等比特幣穩定下來。從我個人主觀來認為暫時看到6750附近穩定。[2019/10/24]

分析 | BTC?30天ROI有一定反彈 主流交易所24H相關交易量持續萎靡:據TokenGazer數據分析顯示:截止至10月21日18:00,BTC價格為$8210.83,市值為$147,937.23M;主流交易所24H BTC交易量約為$265.79M,表現持續萎靡;BTC活躍地址數有一定增長,鏈上交易量持續下滑,出塊時間約為9.5min,保持穩定,BTC市值占比環比昨日有一定抬頭,目前約為66.34%;BTC 30天ROI有一定反彈;期貨方面,火幣、OKEx比特幣合約持倉量上升,BitMEX比特幣合約持倉量下降。OKEx多空人數比在1.21-1.34之間,比特幣精英多頭持倉比例下降,空頭持倉比例上升;交易所方面,日內BTC/USD Coinbase對BTC/USD Bitfinex保持負溢價狀態,溢價區間環比昨日有所縮小,投資人需警惕近期市場波動風險。[2019/10/21]

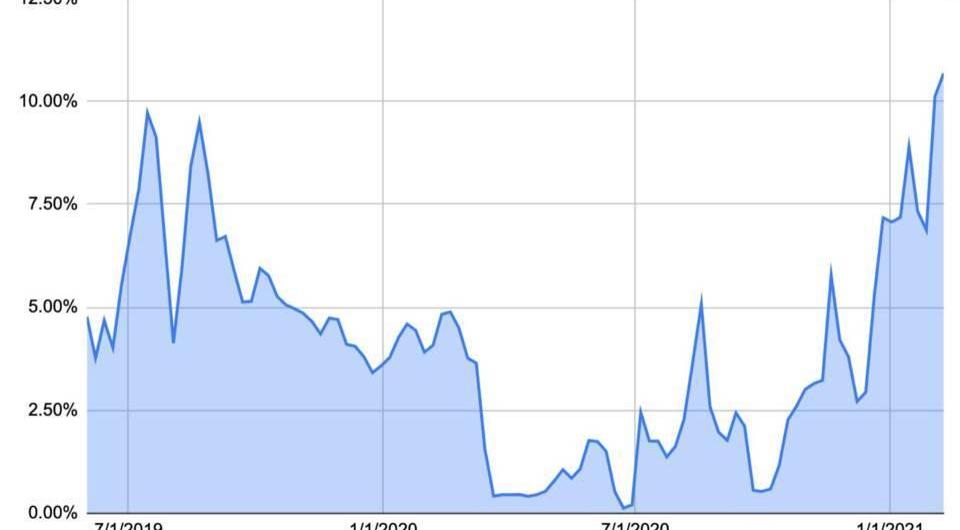

USDC在Compound協議中的歷史貸款利率

分析 | 價格已在市場底部附近 今年可能出現新的牛市:據CoinDesk分析,目前,比特幣價格的50周均線已經位于100周均線下方,形成了死叉。然而,長期均線形成死叉往往需要空頭付出很大的能量才能形成,這時空頭的能量已經耗盡,意味著熊市即將結束,過后價格將發生反彈。上次50周均線跌至100周均線下方還是在2015年4月,3個月后比特幣就從150美元的底部開始反彈。總之,50周均線下穿100周均線這一看跌的滯后指標已經出現,表明比特幣價格有望觸底反彈,今年可能出現新的牛市。[2019/2/25]

看一下USDC在Compound協議中的歷史貸款利率,可以看到這些年來,貸款利率從-1%一路飆升至10%以上。而這一協議中的智能合約風險沒有發生任何實質的變化,這表明:高利率可能更多受到需求驅動而不是供應。

現在我們已經弄清楚了,為什么借款人愿意支付如此高的利率來借用加密資產?

分析 | coindesk分析:BTC可能跌至6200美元下方:據coindesk分析,從技術面分析,BTC最近正在加速下跌,可能跌破6200美元以下。目前BTC價格已經跌至近5日低點,上升趨勢已經崩潰。10月11日低點趨勢線的支撐可能會在未來幾個小時內跌破,從而打開低于6200美元的大門。[2018/11/9]

更深入談一下,借出資產只是人們獲得收益的方法之一。要真正了解收益來自哪里,我們首先需要認真考慮貨幣的增長方式,以及為什么可以將錢投入某些東西而獲得報酬。我認為,收益來自四類:借款需求、風險交換、服務提供和股權增長。

本文將逐一詳細剖析,以真正了解DeFi的收益。

自然的借款需求

收益最顯而易見的來源是自然存在的借款需求。企業需要借入資產來購買資本商品,銀行需要短期貸款來為其活動提供資金,個人可能需要貸款來支付大學學費。由于存在這種自然的借款需求,借款人和貸方的市場開始形成,這些貸款也被定價——一個人對借款的需求就是另一個人的收益。

分析 | 金色盤面:PAI/BTC 6小時均線空頭趨勢明顯:金色盤面綜合分析:PAI/BTC持續下跌,在6小時分K線圖可以看出均線系統空頭排列,MACD背離消失,雖然跌幅較大,但無法判斷底部已經形成,短線觀望為宜。[2018/8/9]

展望未來,正是因為這種自然的借款需求一直保持在非常基本的水平,這種收益率幾乎永遠不太可能枯竭。

自然存在借款需求的另一個原因是,人們渴望杠桿。正如某些人的說法:「杠桿是一種*****」。

對資產極度看漲的投資者可能希望借入現金購買更多資產,尤其是如果他們預計資產增速將大于為借款所支付的利率。在DeFi領域中這一點非常清楚。dYdX和AlphaHomora等平臺的貸款利率在所有DeFi協議中屬于最高水準,因為這些平臺為借款人創建了非常簡單的方式,使借款人將借來的這些資產用于杠桿頭寸。

要創建高收益產品,需要激發大量的借款需求,而投資杠桿是當前市場環境下刺激借貸的最佳方法之一。

風險交換

收益的另一個來源是通過風險交換,與借款需求產生相交。這里最簡單的例子是保險。

如果Alice希望獲得一種財務上的保護,如果她卷入了某個事故可以獲得賠付,因此她愿意為此向Bob支付一定的費用。本質上,Alice和Bob正在彼此交換風險,而Bob因承擔該風險而獲得了一定的收益。

風險交換的另一個突出示例是通過期權合約。期權購買者愿意為保護自己免受資產價格大幅度波動而支付溢價,而期權賣方則由于處于交易的另一端而獲得了一些收益。

DeFi領域中交換風險的新方法之一是通過風險分級。諸如SaffronFinance之類的協議會吸收現金流,并將其分成不同的部分——風險級別為Junior部分從現金流中獲得的回報份額較大,但必須承擔現金流損失的風險,而高級Senior部分則獲得的現金收益較低,但其在現金流中的投入是保底的。

從本質上講,Junior和Senior級別資產正在互換風險,而它們歸根結底是具有不同風險的收益機會。

這些風險交換合同在傳統金融中是一個巨大的市場,因為在不同的個人/機構固有地具有不同的風險特征,在這一事實的驅動下,始終存在風險交換的內在需求。

因此,從長遠看,我猜測這也將成為DeFi收益的主要來源之一。

服務提供

一個不那么直觀的收益來源是:你可以利用資產提供服務來賺錢。例如,貨幣兌換商可以收取費用,因為他們使用自己的資產來提供服務。在兌換商情境下取得收益的原因是:提供了兩種貨幣之間交換的便利性。

另一個例子是ATM——機器內存有現金,使客戶可以立即從銀行帳戶中提取資金來購買商品和支付服務費用。ATM是一項服務,客戶愿意為此付費。

在DeFi情境中,為自動做市商AMM提供流動性可以歸屬這一類賺取收益類別。通過將資產提供給AMM,可以有效地向想要交換資產的用戶提供服務。以Uniswap協議為例,每發生一筆交易,流動性提供者LP收取0.3%的補償。

只要我們預計對這些服務的需求會隨著時間一直持續存在,那么我們也可以預期:它們各自的收益將持續存在。

但是,提供這類服務有其自身的風險,具體來說就是向AMM提供資產可能遭遇「無常損失」。從長遠來看,如果對沖這些風險的成本足夠低于從提供服務中獲得的收益,為AMM資產提供流動性將是一項積極的收益舉措。

股權增長

「收益」的另一個來源來自股權增長的價值。假如你在種子期將錢借給Uber以換取該企業的股權,這筆投資的收益將是驚人的,主要是由股權價值的增長所驅動。

如今DeFi的大部分高收益是由股權的增長所驅動的。例如,當你在Compound上進行挖礦時,你實際上是把錢借給該協議,并獲得免費股權。因此你可以從貸款資產中獲得基本收益,另外還賺到了COMP代幣升值的「收益」。

由于DeFi資產目前正處于高速增長階段,因此你所看到的多數瘋狂的收益數字都來自股權增長。

許多DeFi協議將這一途徑視為吸引用戶使用其協議的短期方法。他們希望通過免費提供股權來贏得一大批用戶。因此,目前資產所有者的主要策略是「收益耕種」,即免費拿到這些股權激勵,并祈禱這些資產的價值上升,從而使自己的整體收益一飛沖天。

目前尚不清楚這種收益來源是否會長期持續。一旦協議意識到,為獲取用戶而發放的股權激勵措施得不償失,則可能會關閉這些激勵措施。

DeFi未來賺取收益的主要策略很可能來自其他三個因素之一的驅動,而不是股權增長。

結論

隨著DeFi生態系統的成熟,以及沿S曲線的發展,我們可能會看到收益率從荒謬的1000%APY,下降到更「正常」的水平。隨著時間的流逝,股權激勵措施可能會減少,并且資產將脫離其高增長階段。在未來,隨著人們設計出可以提高收益率的更復雜的金融產品,我預期在風險交換板塊會看到更精巧的產品設計。

來源:澎湃新聞作者:葉映荷若市值萬億美元的比特幣崩盤,會引起金融危機嗎?2月22日,或受美國財政部長耶倫言論影響,比特幣價格出現了瀑布式下跌,從58000美元左右一度跌至最低48000美元以下.

1900/1/1 0:00:002月14日,比特幣的價格創下了歷史新高,超過了49000美元,隨后山寨幣大幅下跌。山寨幣市場回落的時機值得注意,因為它在比特幣上漲時進行了修正,而這種情況通常不會發生.

1900/1/1 0:00:00美國投行韋德布什證券常務董事兼高級股票研究分析師DanielIves周一接受CNBC采訪時稱,未來18個月內將有3%至5%的上市公司跟隨特斯拉購買比特幣.

1900/1/1 0:00:00作者:CROESUS 編譯:萌眼財經 原標題:《資產的DNA分析:比特幣對美元的投機性攻擊》 各類資產隨時間的表現 并非所有的資產都是一樣的。有些會升值,有些則會隨著時間的推移而失去價值.

1900/1/1 0:00:00比特幣:區塊鏈世界的前菜 數字貨幣趨勢狂人 剛剛 22 狂人本著負責,專注,誠懇的態度用心寫每一篇分析文章,特點鮮明,不做作,不浮夸!本內容中的信息及數據來源于公開可獲得資料,力求準確可靠.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00