BTC/HKD+0.5%

BTC/HKD+0.5% ETH/HKD-0.23%

ETH/HKD-0.23% LTC/HKD-0.2%

LTC/HKD-0.2% ADA/HKD+1.95%

ADA/HKD+1.95% SOL/HKD-0.11%

SOL/HKD-0.11% XRP/HKD+2.94%

XRP/HKD+2.94%最近在研究Defi衍生品價值評估的問題,比如Uniswap的Liquitidyprovidor(LP)Token該如何估值呢?直觀的感覺就是LPToken的價格等于Pair中代幣數量的總價值除以LPToken的總量。

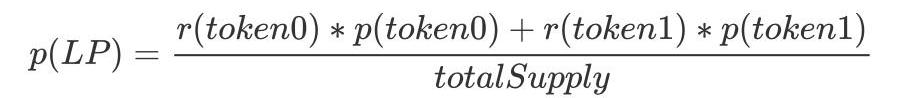

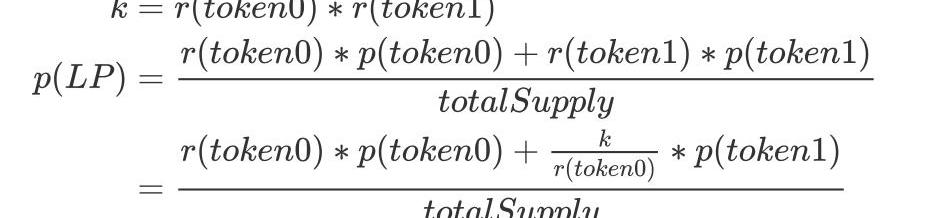

其中r(token)是指Pair中代幣的reserve數量,p(token)是指代幣的價格,totalSupply是指LP的總量。這個公式貌似沒有問題,但在實踐中卻遇到了大問題。

WarpFinance被黑

2020年12月17號一個名為WarpFinance的Defi項目被黑了,黑客通過閃電貸操縱Uniswap的ETH-DAI代幣數量大幅提高了LP價格,然后黑客從WarpFinance借走了超過770萬美元的穩定幣,而黑客抵押的LP最終兌換的價值僅為586萬美元。

WarpFinance是一個抵押借貸項目,它的抵押品是Uniswap的LP,通過超額抵押LP能借出DAI、USDC等穩定幣。如果你持有ETH這樣資產,你可以將ETH放到Compund或者Aave這樣的抵押借貸平臺吃利息,也可以放到Uniswap中做市獲取交易手續費。在Uniswap中做市得到的LP流動性很差,如果你持有LP但是又需要穩定幣咋辦呢,可以拿LP去WarpFinance中抵押借穩定幣,WarpFinance這個項目的意義就在于此。

分析:BTC短線大跳水,日內關注57100以及56350~56500兩個重點支撐有效性:據歐易OKEx投研分析,昨日BTC雖繼續上破59400但成交量明顯下降。日內走勢在短線上行并觸及59800強阻力后迅速承壓,大量拋盤直接將幣價打壓至57100強支撐上方,截止目前,走勢仍未站穩該重要支撐。投研分析師認為,近期BTC雖從50000上方一路反彈至60000下方,整體買入成交量缺乏質的提升,反而在臨近60000整數關口時出現明顯滯漲形態,且從消息面上看,最近利多利空因素較平衡,牛市之所以遲遲不能再度開啟很大程度上取決于市場情緒擔憂政策緊縮,新入場資金有限。美股近期的疲軟,部分機構平倉比特幣去補倉股票,這同樣給漲勢造成不小的壓力。盡管近期有類似VISA,PAYPAL這類支付巨頭進軍加密市場的利好消息,但并未從根本上調動起市場熱情,因此在美聯儲下一波大規模刺激政策落地前,比特幣較難走出趨勢。投資者短期先重點關注幣價能否站穩57100,持續企穩則仍可繼續看漲,跌破則短期漲勢徹底被破壞,可繼續看至56350~56500支撐區域。對于ETH來講,若不能快速收復1810,則走勢大概率繼續下挫至1770甚至1750支撐,上方阻力可直接關注1850。DOT展現出抗跌性,下方支撐可看至33、32以及31三個位置附近,有效阻力先關注34.7。UNI可直接關注25.6支撐有效性,短期阻力則關注29.5附近。

根據國際第三方統計機構CoinGecko數據顯示,歐易OKEx平臺24小時合約交易額225億美元。風險提示:入市有風險,投資需謹慎。[2021/3/31 19:33:49]

對于抵押LP借穩定幣這個邏輯而言最關鍵的就是LP的價格,價格估低了倒還好,只是影響LP資產的使用效率,如果是價格給估高了,則會給項目帶來非常大的損失。WarpFinance中計算LP價格的代碼正如上文所示的公式一樣:

分析:隨著比特幣對宏觀基本面依賴增強 本周或迎來波動:隨著比特幣對宏觀基本面的依賴增強,預計本周將面臨動蕩時期。標普500指數的收益和下一個財政刺激法案,是可能壓低比特幣價格的最具影響力的催化劑。不過,基于技術因素,比特幣可能會保持其年度看漲傾向。(Bitcoinist)[2020/7/13]

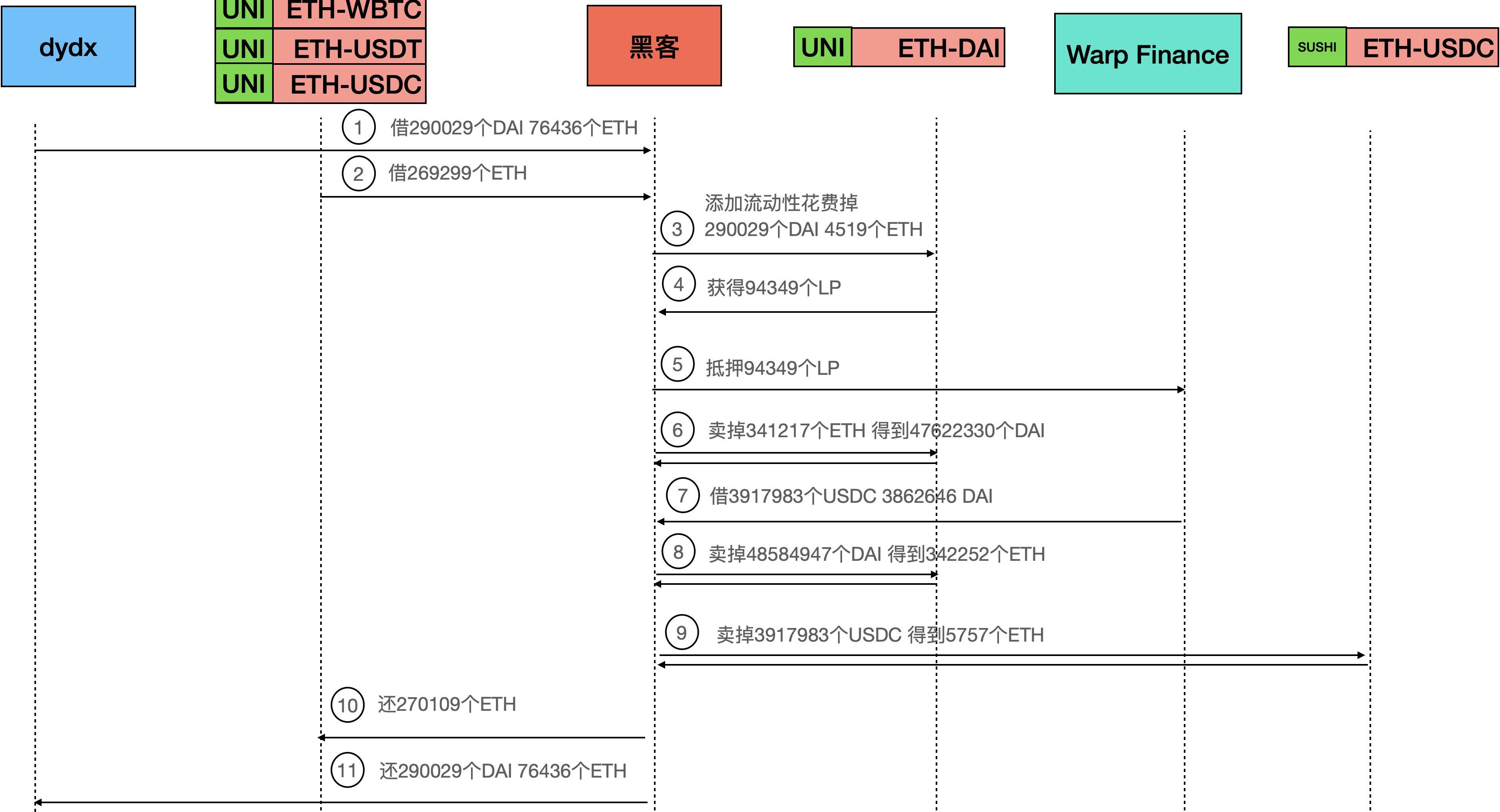

公式是沒問題的,那黑客到底是怎么攻擊的呢?先看看黑客攻擊的交易,通過etherscan和ethtx.info展示的交易執行數據可以得到下面的攻擊流程:

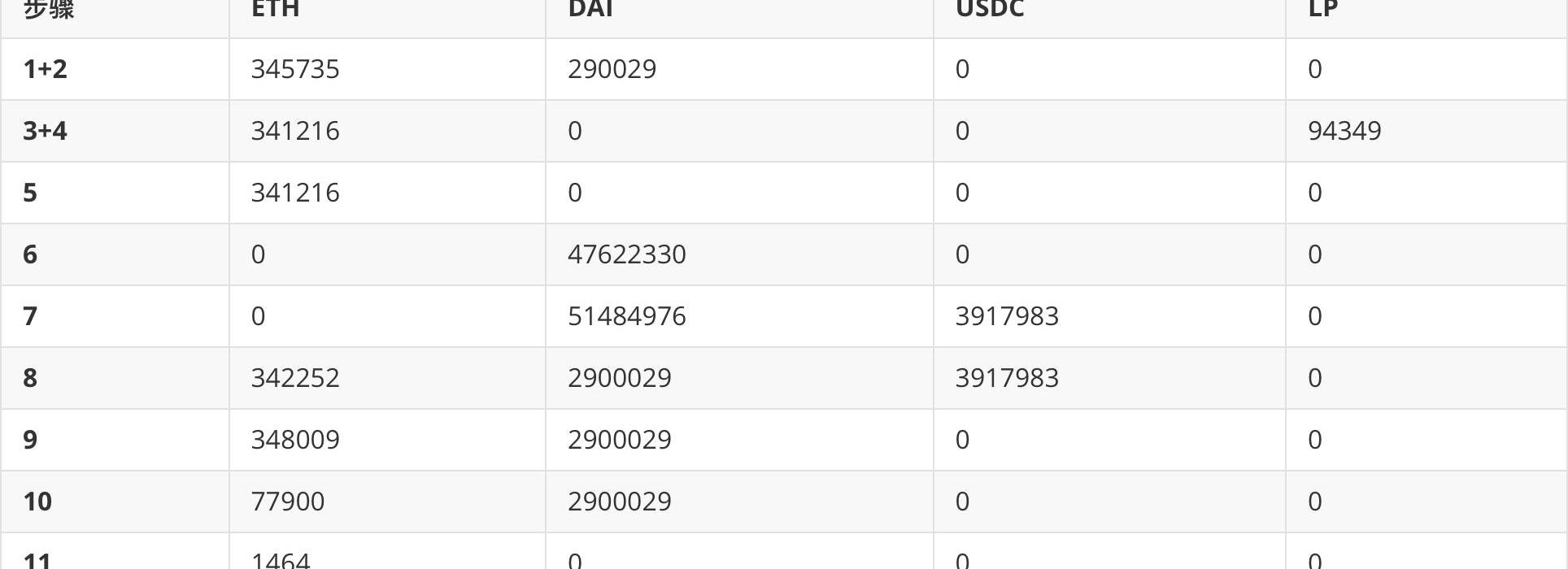

每個步驟之后黑客地址上的幣種余額變化如下表所示:

黑客的操作簡單的總結就是:

通過閃電貸借ETH和DAI

分析:BTC合約多空持倉人數比為2.43 市場做多人數小幅增加:截至3月2日10:30,根據OKEx交易大數據顯示,BTC合約多空持倉人數比為2.43,季度合約基差154.65美元,永續合約基差-2.42美元,永續合約資金費率0.049%;BTC合約持倉總量8,749,330張,24h交易量24,320,240張;主動買入量328,346張,主動賣出量336,103張;精英賬戶做多賬戶比46%,多頭持倉比19.97%,做空賬戶比51%,空頭持倉比19.21%。BTC現貨數據方面,杠桿多空比為19.29,幣幣主動買入量309.29 BTC,幣幣主動賣出量352.07 BTC,USDT場外溢價率為101.94%。

分析師表示,BTC合約多空持倉人數比為2.43,市場做多人數占據優勢并出現小幅增加,持倉總量在800多萬張水平開始企穩,季度合約基差在150美元附近,永續合約資金費率比較正常,顯示了市場對后市看好的同時又有所保留;市場主動交易活躍度相對活躍,短線行情仍有異動可能;BTC合約精英持倉方面,多空雙方勢力偏向均衡,互有攻守,短線注意行情異動風險。[2020/3/2]

添加流動性獲得LP

向WarpFinance抵押LP

大量賣ETH抬高LP的價格

分析 | CoinDesk分析:BTC價格受50日均線強勁壓制:據CoinDesk分析,從K線圖上來看,比特幣價格沿著50日均線繼續走低,如果不能有效突破這一強勁阻力,就依然保持看跌觀點。早前比特幣價格曾有所上漲,為目前的下降楔形構成了一個向上突破的趨勢,然而之后卻又下跌,未能使突破得到確認。此外,跌破布林帶下軌,以及RSI指標為35,都支持看跌觀點。只有BTC價格突破50日均線的阻力,才能由看跌轉為看漲。[2019/2/6]

從WarpFinance那里借到超過LP實際價值的穩定幣

歸還閃電貸借來的ETH和DAI

為什么LP的價格能被抬高,黑客為什么是賣ETH而不是反向操作?這個需要分析下上面那個LP的價格計算公式。根據Uniswap的AMM規則有:

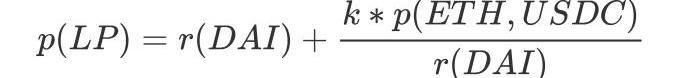

在黑客從WarpFinance借穩定幣之前只對ETH-DAI池進行了賣ETH操作,這個操作不會影響totalSupply。另外一方面在WarpFinance的實現中p(token)的價格采用的是Uniswap的X-USDC池子ETH-USDC和DAI-USDC的代幣價格,而且是時間加權平均價(TWP),這個價格是黑客沒法操控的。再加上price(DAI,USDC)的價格可以認為是1,因此LP的價格公式(忽略掉totalSupply)可以簡化為:

分析 | CoinDesk分析:BTC仍在三角旗形內震蕩 無明顯突破方向:據CoinDesk分析,當前BTC仍在三角旗形內震蕩,沒有明顯的走勢傾向。短期BTC在日線上得到了上升趨勢線的支撐,但只有突破9月14日的階段高點6584美元后,才能確認看漲,且有可能漲至7000美元。若跌破該支撐(約在6000美元附近),則有可能跌至5859美元和5755美元。[2018/9/19]

在兌換發生前ETH-DAI池的k值我們可以通過ethtx.info上的日志信息看到

UniswapWETH-DAI.Sync(reserve0=60911018344037202213498302,reserve1=94928655114461712381666)

計算得到的k值大概是5.7*10^12,而兌換前p(ETH,DAI)的價格為640左右,而在受攻擊前p(ETH,USDC)跟p(ETH,DAI)的值應該是差不多的。因此根據給定的k和p(ETH,USDC)可以繪制LP的價格與DAI的數量的函數關系曲線圖,如下所示:

這個曲線是存在一個最低點的,從圖中可以看到當r(DAI)的值在6.04*10^7的時候LP的價格最低,而黑客在攻擊的時候池子中的r(DAI)為6.09*10^7恰好就在最低點附近。從曲線上看最低點左側的曲率更大,因此減少池子中的DAI就是一個更優的選擇,這也是為什么黑客選擇賣ETH。

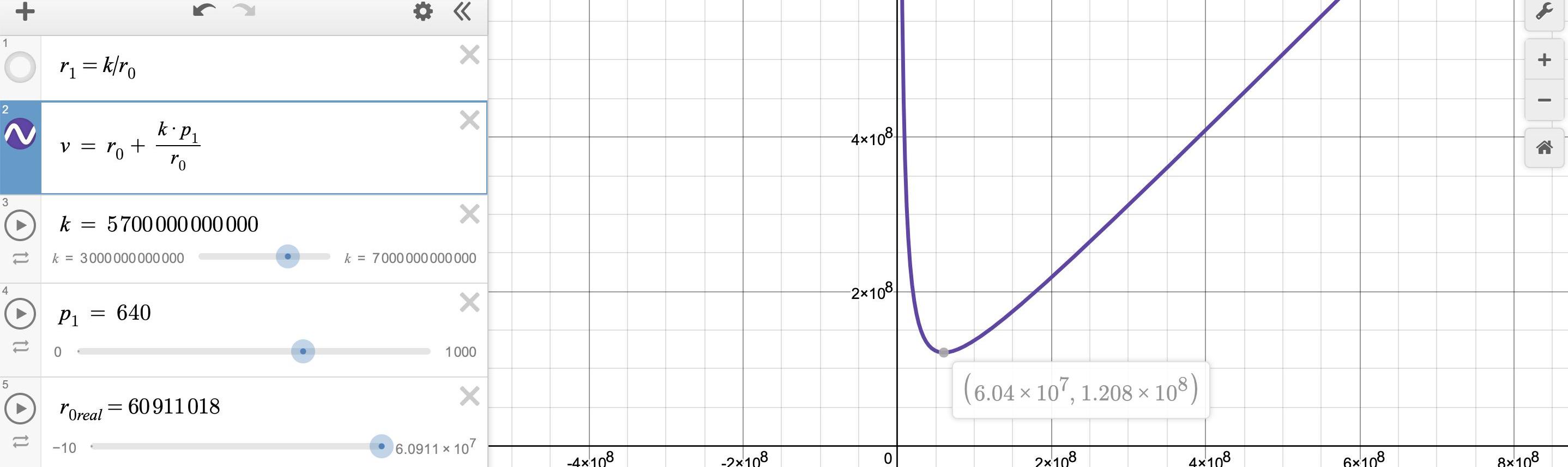

AlphaFinanceLab的做法

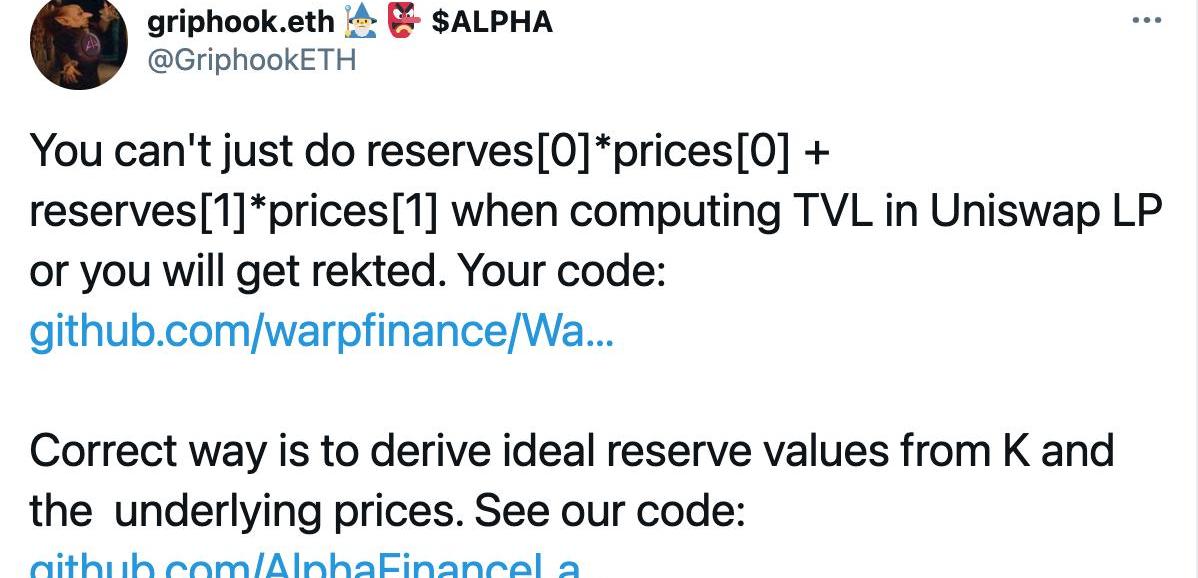

在WarpFinance被黑客攻擊后,AlphaFinanceLab在twitter上指出了WarpFinance計算LP價格的問題:

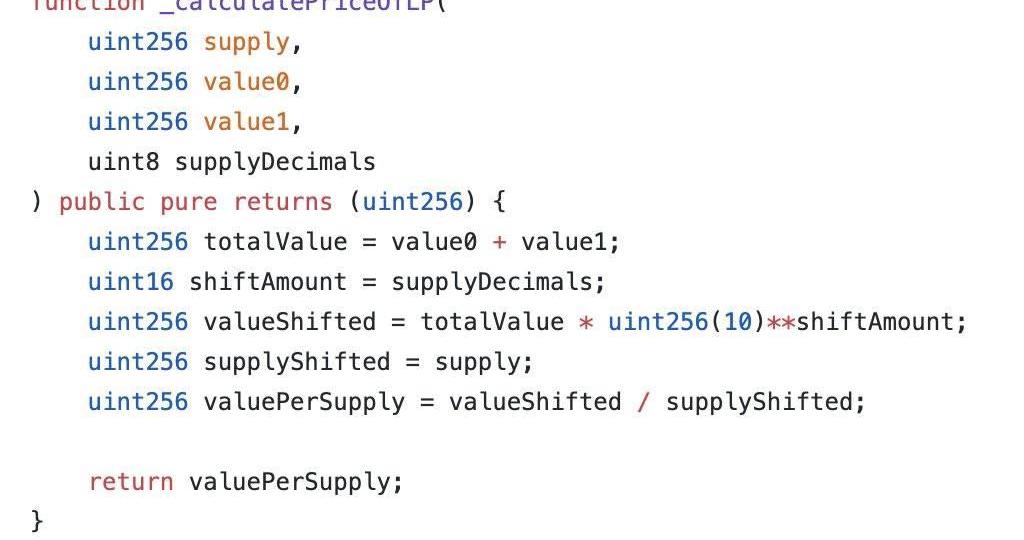

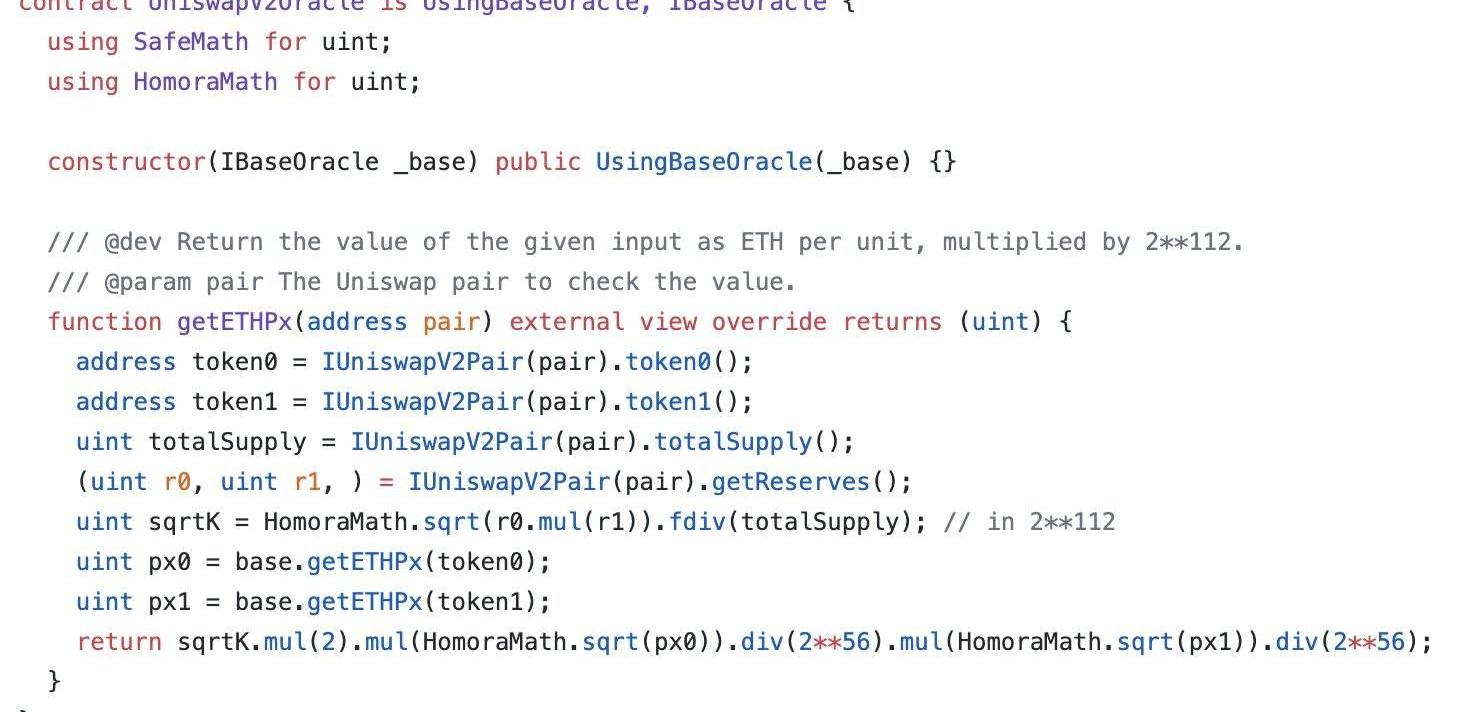

AlphaFinanceLab計算LP價格的代碼如下圖所示:

從代碼中可以看到

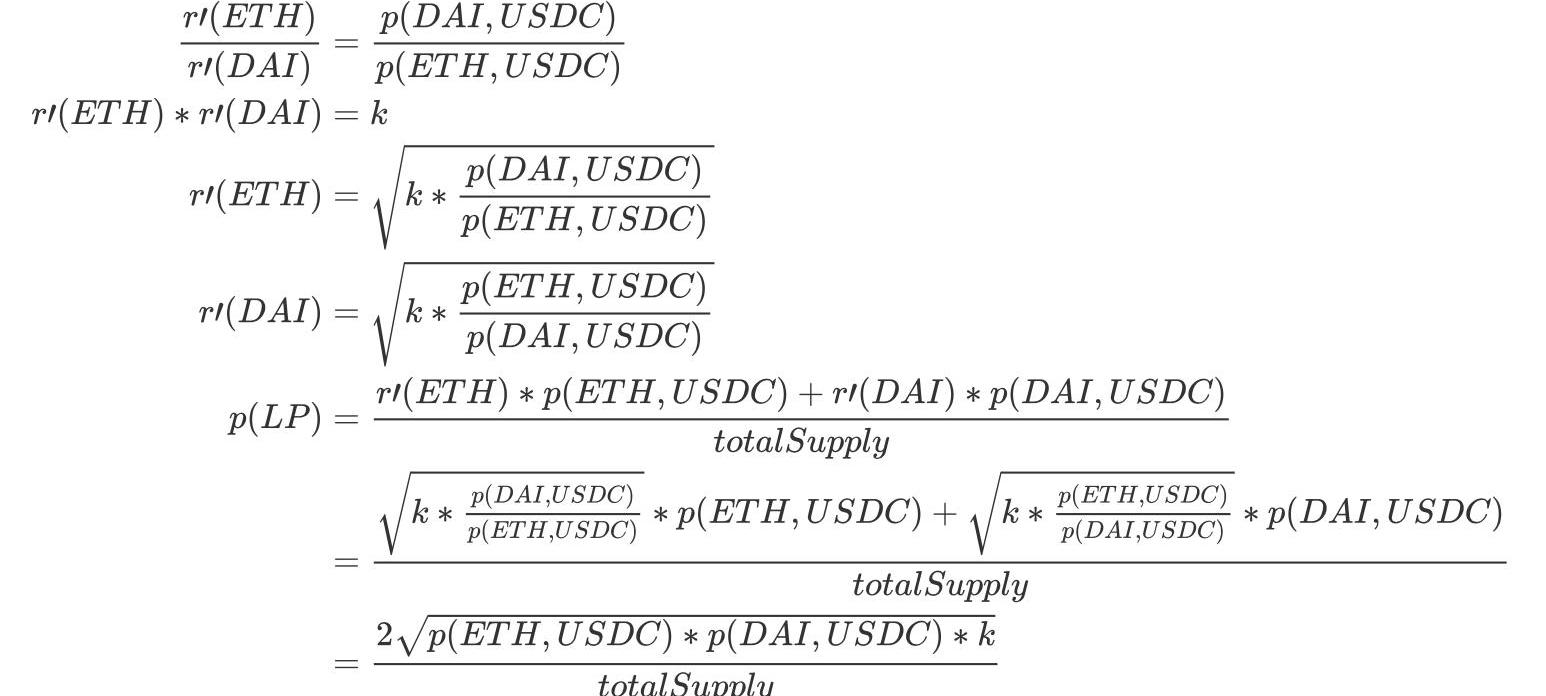

這個公式是怎么來的呢?實際上這個公式依然基于WarpFinance所采用的公式,但是AlphaFinanceLab認為不能使用ETH-DAI池中的r值,應該使用一個所謂公允的值r`。假定ETH-USDC和DAI-USDC中的價格都是公允的,那么

上面這個公式中LP的價格受p(ETH,USDC)和p(DAI,USDC)的影響,假定p(DAI,USDC)的值始終是1,如果要使LP的價格翻一倍則p(ETH,USDC)需要翻4倍,而這個操縱是很容易的只需要往ETH-USDC池子中投入跟r(ETH)相同數量的ETH然后換出r(USDC)數量一半的USDC就能達成。回頭看看WarpFinance攻擊過程中的第6步,黑客賣出大量的ETH使得ETH-DAI中ETH的價格由最開始的640降到30左右,即使最開始ETH-DAI池有大概6100萬美元的DAI,但顯然這個池子的深度在黑客借來的ETH面前還非常不夠看。

不過AlphaFinanceLab采用的公式確實比WarpFinance要好一點,它的LP價格曲線是一個拋物線,并不存在像WarpFinance中有某個最低點,因此不會被精準攻擊。另外要攻擊也只能執行買入ETH的操作。

更優解?

給資產進行估值的時候本質上是在干什么?本質上是在看資產能賣多少錢,比如ETH的價格是100USD,那么1個ETH的價值就是100USD。但是如果是給10000個ETH進行價值評估就不能以100USD的價格進行計算,因為100USD只是市場當前的盤口價格或者是TWP,而真正將10000個ETH賣出得到的實際成交價往往比報價要低。

市場的流動性分散在多個地方,有中心化交易所也有去中心化的交易所,如果Defi項目對資產的評估依賴的是鏈上的報價那么資產的流動性也只能依賴鏈上。以WarpFinance為例,在第6步中黑客往ETH-DAI池注入了341217個ETH來交換DAI,此時第5步黑客抵押的94349份LP也會對應大量的ETH,這么大量的ETH能以p(ETH,USDC)的價格賣出嗎?顯然是不可能的。

實際上Uniswap本身就提供了更精確的接口來幫助我們評估賣出一定數量的ETH到底能得到多少個USDC:

functiongetAmountsOut(uintamountIn,addresscalldatapath)externalviewreturns(uintmemoryamounts);

而且這個接口還會把實際交易過程中收的手續費算進去,因此會非常準確。

結束語

以資產作為抵押的項目被攻擊的手段一般都是抬高資產價值然后借出比資產價值實際上高的多的穩定幣,而鏈上價格非常容易被閃電貸操控,而且操控的幅度會超出你的想象,比如WarpFinance攻擊中把ETH-DAI池中的ETH價格從640打到30。評估資產的價值要以資產實際被賣出時能值多少錢為準,也許實際上做不到這一點,但是要往這個方向努力。

但最重要的還是要有足夠高的抵押率,WarpFinance的抵押率就不高所以才被攻擊成功,這種項目在最開始啟動的時候最好設置高額的抵押率確保安全,即使用戶的資產利用率低一點也沒關系。

如果WarpFinance能在受攻擊后第一時間從ETH-DAI池把ETH取出來然后在中心化交易所上以合適的賣出也是不會遭受損失的,但實際上當ETH-DAI池出現30這樣的低價后,無數的套利機器人就像聞到血腥味的鯊魚一樣撲了上來,很快就會填平這個差價。WarpFinance在反應過來的時候為時已晚。

2月6日,比特幣再次突破40000美元。都說2020年是加密貨幣的分水嶺,持續的COVID-19大流行、WallStreetBets散戶“逼空”等不確定性因素一直都困擾著傳統金融市場.

1900/1/1 0:00:00提供暗網市場驗證鏈接的網站dark.fail的管理員聲稱,在實施Chainalysis交易標記系統后,交易所不公平地關閉了捐贈比特幣的賬戶.

1900/1/1 0:00:00Filecoin挖礦設計較為復雜。新年之際,我們細數一下有哪些冷門知識?起到哪些關鍵數據?這樣便于我們更好的對新的一年展開規劃,主要內容有:DataCap、基線與收益、投資釋放和拋壓.

1900/1/1 0:00:00加密藝術發展到現在,已經涌現出了一批加密藝術品交易平臺。哪些加密藝術品交易平臺值得大家重點關注?它們各自的特色是什么?CryptoC為大家整理如下:NiftyGateway:加密藝術IP炒作之王.

1900/1/1 0:00:00美國主要投資銀行摩根大通的聯席總裁DanielPinto認為,摩根大通最終將不得不進入比特幣領域。這位高管在周五對CNBC表示,摩根大通是否決定推出比特幣服務,將取決于客戶對比特幣交易的需求.

1900/1/1 0:00:00在2月8日特斯拉對外公布投資比特幣并將開始接受以比特幣作為支付方式后,比特幣價格一路上漲并刷新了歷史紀錄,最高突破48,000美元.

1900/1/1 0:00:00