BTC/HKD+0.62%

BTC/HKD+0.62% ETH/HKD+0.31%

ETH/HKD+0.31% LTC/HKD+0.63%

LTC/HKD+0.63% ADA/HKD+0.29%

ADA/HKD+0.29% SOL/HKD-0.02%

SOL/HKD-0.02% XRP/HKD+1.01%

XRP/HKD+1.01%那么什么是衍生品?它們為什么重要?在DeFi中最流行的衍生品協議有哪些?您將在本文中找到這些問題的答案。

衍生品

衍生品是所有成熟的金融系統的關鍵要素之一。顧名思義,衍生品是從某種東西中獲取價值的。這種“東西”通常是另一種基礎金融資產的價格,例如股票,債券,商品,利率,貨幣或加密貨幣。一些最常用的衍生品是遠期,期貨,期權和掉期。

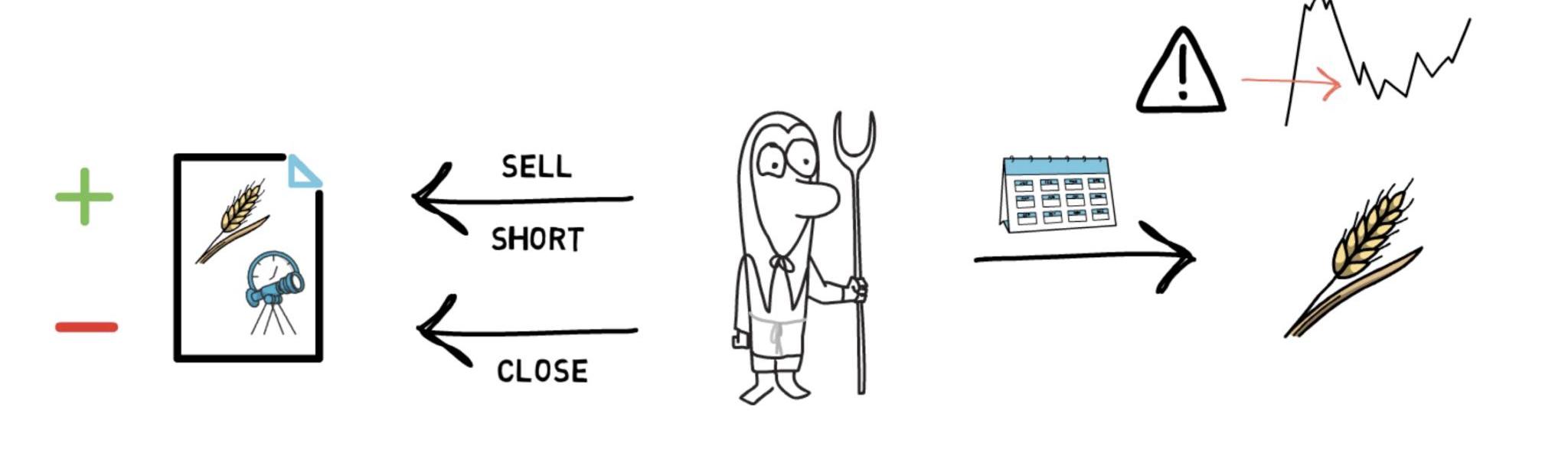

衍生品有兩個主要用例:套期保值和投機。套期保值可以管理財務風險。為了更好地了解套期保值,讓我們回顧一下其中一個常用示例。

想象一下一個主要專注于種植小麥的農民。小麥價格全年可能波動,這取決于當前的供求關系。當農民種小麥時,他們會在整個生長季節全力以赴,這可能會給他們帶來很大的風險,以防萬一收割時小麥價格低廉。

為了應對這種風險,農民將以他們預計收獲的數量出售空頭小麥期貨合約。隨著收割時間的臨近,農民將關閉自己的頭寸,并根據小麥價格而產生盈虧。

如果小麥價格低于最初的預期,則空頭頭寸將獲利,從而抵消出售實際小麥的損失。

數據:當前DeFi協議總鎖倉量為2208.3億美元:金色財經消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2208.3億美元,24小時減少3.54%。鎖倉資產排名前五分別為Curve(206.1億美元)、Lido(183.8億美元)、Anchor(150.3億美元)、MakerDAO(148.5億美元)、AAVE(137.7億美元)。[2022/4/1 14:32:04]

如果小麥價格較高,則空頭頭寸將處于虧損狀態,但賣出小麥的利潤可彌補該虧損。

重要的是要理解,無論小麥價格發生什么變化,農民最終都將獲得可預測的收入。

去中心化金融中的收益農民還可以使用對沖來抵消潛在的損失,這種損失可能發生在如果用于收益耕種的一種代幣的價格相對于另一種代幣失去了價值。例如,在向Uniswap之類的自動化做市商提供流動性時,這種情況就會發生,這被稱為無常損失。

除了我們的農業實例外,衍生品還允許其他加密公司對沖他們對不同加密貨幣的敞口,并經營更具可預測性的業務。

衍生品的另一個流行用例是投機。

在包括衍生品在內的許多金融工具中,投機交易占據了大量的交易量。這是因為衍生品使特定資產易于交易,而這些資產可能很難獲得,例如,交易石油期貨而不是實際的石油桶。他們還可以輕松獲得杠桿作用——交易者可以通過僅提供足夠的資金來支付期權溢價并獲得大量標的資產的敞口來購買看漲期權或看跌期權。

Algorand基金會啟動首個官方DeFi流動性激勵計劃,金額未披露:12月14日消息,Algorand基金會宣布啟動首個官方DeFi流動性激勵計劃“Aeneas”,為其 3 億美元Viridis 基金的第二階段,具體金額未披露。據悉,該計劃將圍繞用戶、AMM DEX和借貸三方面展開。

此前9月消息,Algorand基金會宣布推出1.5枚ALGO代幣(當時總價值超過3億美元)作為ViridisDeFi基金,以促進Algorand鏈上DeFi應用發展。第一階段,Algorand基金會首先推出價值各500萬美元的“預言機Supa Grant”和“Bridge Supa Grant”資助計劃。(Algorand基金會)[2021/12/14 7:38:14]

投機者是重要的市場參與者,因為他們為市場提供流動性,并允許實際上需要購買特定衍生產品以對沖風險的人輕松進入和退出市場。

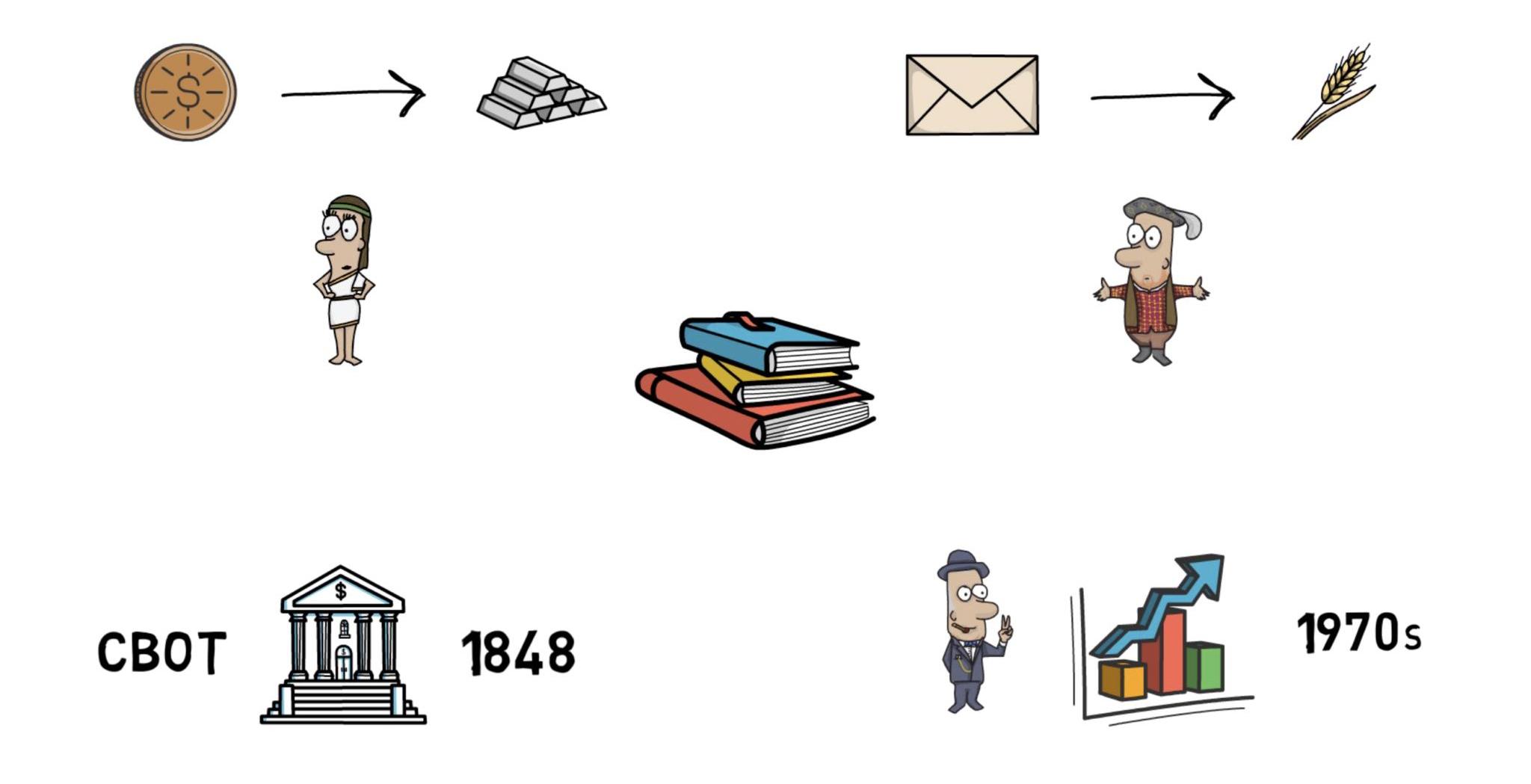

衍生品具有悠久而有趣的歷史。從代表蘇美爾人貿易商品的粘土代幣,到使用“公平信件”買賣中世紀歐洲的農產品,再到1848年成立芝加哥交易委員會,這是世界上最古老的期貨和期權交易所之一。

從更現代的時代開始,自1970年代以來,衍生品一直是推動整個金融業前進的主要力量之一。

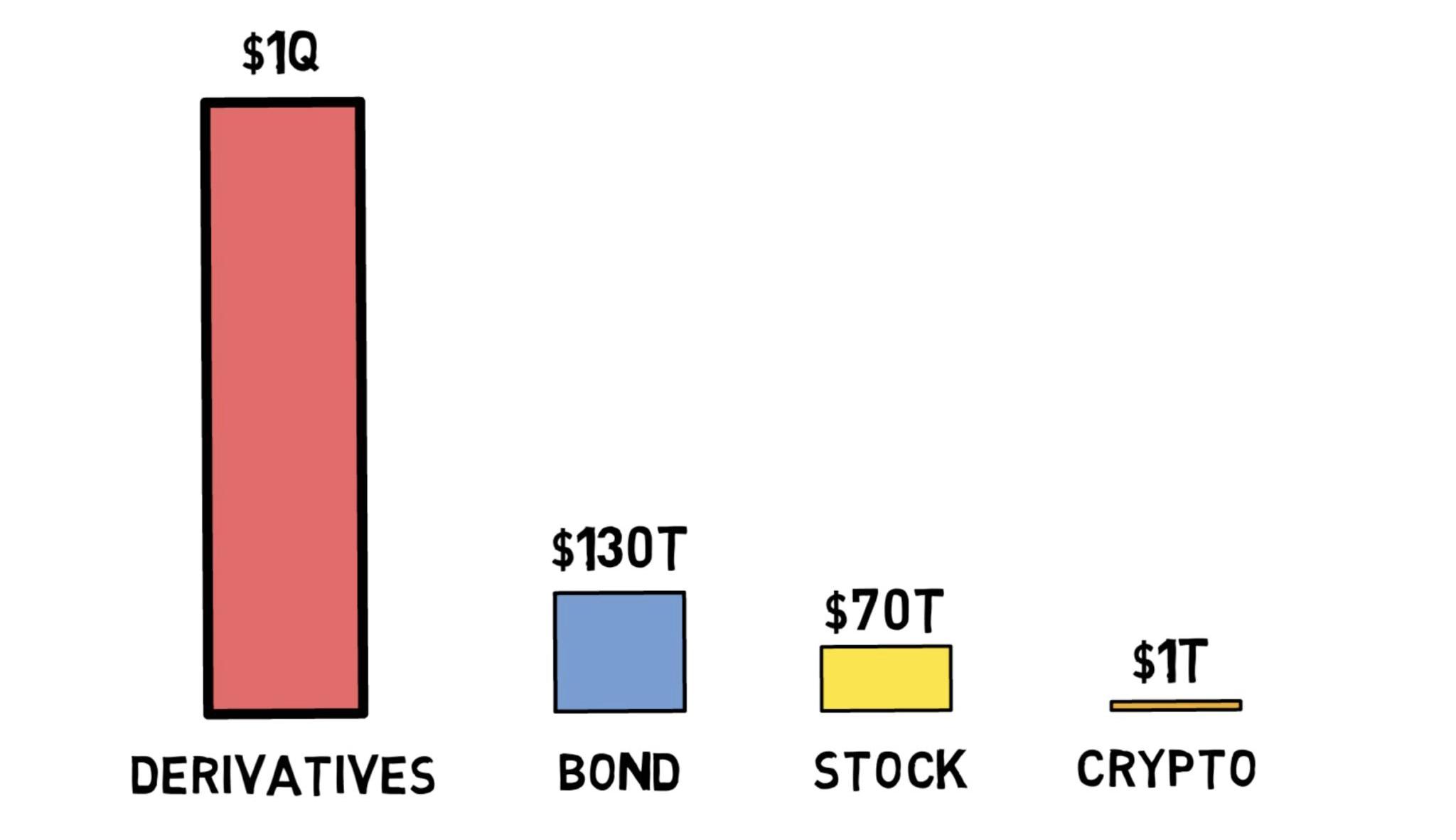

所有衍生品的總市場規模估計高達1000萬億美元,這完全使包括股票或債券市場在內的任何其他市場相形見絀,當然也使最近剛剛觸及1萬億美元大關的加密貨幣市場相形見..

DeFi 概念板塊今日平均跌幅為1.59%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為1.59%。47個幣種中14個上漲,33個下跌,其中領漲幣種為:YFV(+9.86%)、HDAO(+8.89%)、SNX(+3.84%)。領跌幣種為:BTM(-7.17%)、LBA(-7.04%)、WNXM(-6.20%)。[2021/5/14 22:01:19]

每個成長中的市場自然會發展自己的衍生品市場,最終其規模可能會比其基礎市場大一個數量級。

這也是為什么去中心化金融領域中的許多人都非常看重去中心化衍生品的潛力的原因,與傳統金融相反,去中心化衍生品的開發者可以由任何人以無需許可和開放的方式進行創建。反過來,這提高了已經停滯了一段時間的傳統金融創新速度。

現在,我們對衍生品有了更多的了解,讓我們深入DeFi中一些最重要的衍生品協議。

Synthetix

當談論DeFi衍生品時,Synthetix通常是我們想到的第一個協議。

Synthetix允許創建跟蹤其基礎資產價格的綜合資產。該協議當前支持合成法定貨幣,加密貨幣和商品,可以在諸如Kwenta,DHedge或Paraswap的交易平臺上進行交易。

幣贏CoinW DeFi項目DG上線24小時內漲幅超68.43%:據官方消息,幣贏CoinW DeFi項目DG上線24小時內漲幅超68.43%,目前價格約0.534USDT。據悉,DeGate是真正由DAO擁有和控制的、基于以太坊Rollup二層網絡的去中心化交易協議。DG是DeGate的原生代幣,DeGate以“公平啟動“的方式誕生,沒有人獲得免費的DG代幣;用DG參與Home DAO治理,發起和表決議案。詳情見原文鏈接鏈接。[2021/3/18 18:56:42]

Synthetix模型基于債務池。為了發行特定的合成資產,用戶必須以SNX代幣的形式提供抵押品。

該協議要求超額抵押——目前抵押率為500%。這意味著,系統中每鎖定500美元的SNX,就只能發行價值100美元的合成資產。這主要是為了應對合成資產的任何急劇價格變化,并且將來很有可能降低抵押率。

Synthetix也是首批遷移到Layer2的DeFi項目之一,以降低gas費和使協議更具可擴展性。

目前大約有18億美元價值鎖定在Synthetix協議中。

UMA

UMA是另一個允許創建合成資產的協議。

這里的主要區別在于,UMA不是超額抵押協議,而是依靠具有財務激勵作用的清算人來發現不當的抵押頭寸并將其清算。

歐易OKEx DeFi播報:DeFi總市值1078.2億美元,OKEx平臺MIR領漲:據歐易OKEx統計,DeFi項目當前總市值為1078.2億美元,總鎖倉量為558億美元;

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是MIR、UNI、SUSHI;

截至18:00,歐易OKEx平臺熱門DeFi幣種如下:[2021/2/20 17:34:32]

UMA的模型允許創建“無價格”衍生產品。這是因為該模型不依賴價格預言機——至少在樂觀情況下如此。反過來,這允許添加合成資產長尾,否則合成資產就無法獲得可靠的價格信息,因此無法在Synthetix中創建它們。

UMA的智能合約目前鎖定的總價值超過6300萬美元。

Hegic

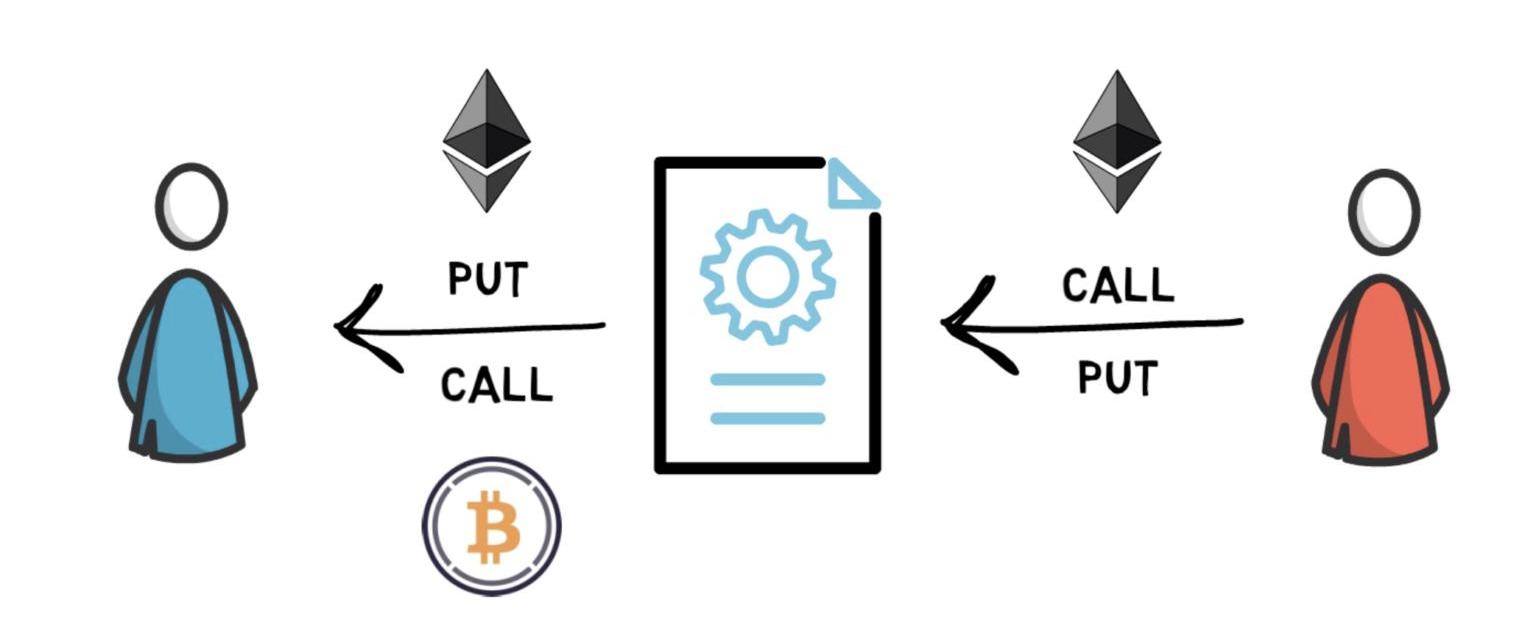

Hegic是一個相對較新的defi項目,它允許以非托管和無許可的方式進行期權交易。

用戶可以在ETH和WBTC上購買看跌期權或看漲期權。他們還可以成為流動性提供者并出售ETH看漲期權和看跌期權。

推出三個月后,Hegic在該協議中鎖定了近1億美元的總價值,累計期權交易量約為1.68億美元,產生了超過350萬美元的費用。

有趣的是,Hegic由一個匿名開發人員開發,這再次顯示了DeFi的強大特點,與傳統金融相反,即使是一個人或一小群人也可以構建有用的金融產品。

Opyn

另一個允許交易期權的DeFi項目是Opyn。

Opyn于2020年初推出,剛開始時提供ETH漲跌保護,使用戶能夠對沖ETH價格變動,閃電崩盤和波動性。

他們最近推出了該協議的V2版本,該協議提供歐洲的現金結算期權,可在到期時自動執行。

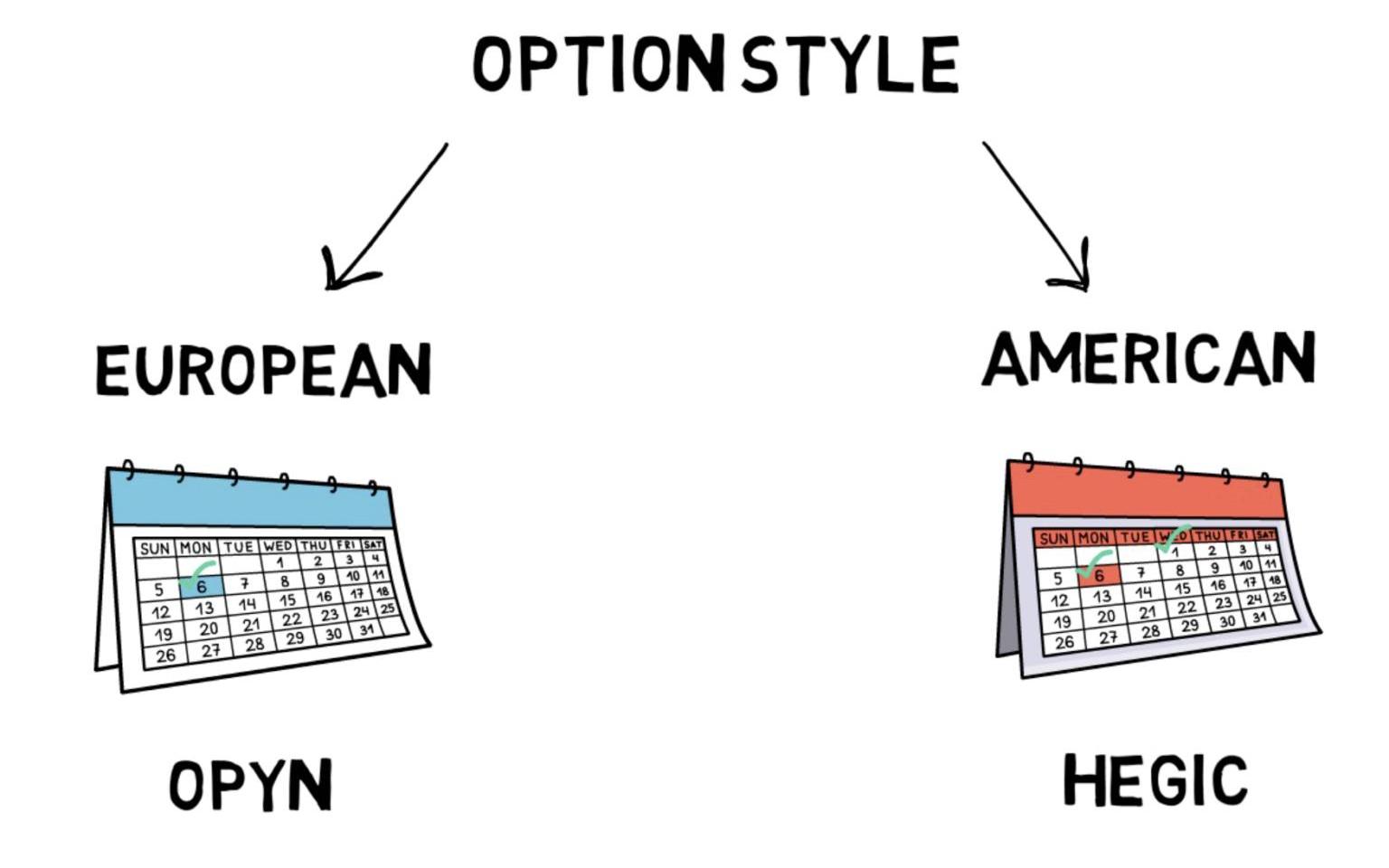

有兩種主要的期權類型:歐式和美式。

歐式期權只能在到期時行使,而美式期權可以在到期日之前的任何時間行使。

與Opyn相比,Hegic使用美式期權。

Opyn協議會自動執行貨幣中的期權,因此期權持有人無需在到期日或之前采取任何措施。

自發布以來,該協議的交易量超過1億美元。

Perp

Perpetual是去中心化衍生產品領域的另一個相當新的進入者。

顧名思義,Perpetual允許交易永續合約。永續合約是很多中心化交易平臺使用的加密貨幣領域中的一種流行交易產品。它是沒有到期日或結算日的衍生金融合約,因此可以無限期持有和交易。

目前,Perp協議允許交易ETH,BTC,YFI,DOT和SNX。

交易以USDC資助和結算,USDC是defi領域中一種流行的穩定幣。

Perp協議的所有交易都使用xDaiChain進行處理。這使得協議的gas費用極低,并且目前由該協議補貼。

這意味著,在Perp協議進行交易時,目前沒有gas費。僅在將USDC存入平臺時才需要支付gas費。

該協議僅上線一個月,但已經成功實現了超過5億美元的交易量和產生50萬美元的交易費。

dYdX

dYdX是一種去中心化衍生品交易所,提供現貨,保證金以及最新的永續交易。

dYdX體系結構將非托管的鏈上結算與帶有訂單簿的鏈下低延遲匹配引擎結合在一起。

除此之外,dYdX團隊還在第2層上為永續合約開發新產品,該產品由StarkWare的ZKRollups支持,該產品將于2021年初推出。

2020年dYdX上所有產品的累計交易總額達到25億美元,比上一年增長40倍。

dYdX最近在B輪融資中籌集了1000萬美元,該輪融資由ThreeArrowsCapital和DeFianceCapital領投。

BarnBridge

BarnBridge是一種風險代幣化協議,可以對沖收益敏感性和價格波動。

這可以通過訪問其他defi協議的債務池,并將單個池轉換為具有不同風險/回報特征的多個資產來實現。

目前,BarnBridge提供兩種產品:

智能收益債券:使用基于債務的衍生品降低利率波動風險

以及智能Alpha債券:使用分段波動率衍生品來減輕市場價格風險。

該協議目前鎖定的總價值超過3.5億美元。

BarnBridge還正在開展一項流動性挖礦計劃,該計劃將其代幣BOND分發給在其平臺上質押穩定幣,UniswapBOND-USDCLP代幣或BOND代幣的所有用戶。

總結

正如我們前面提到的,傳統金融中的衍生產品市場巨大,而去中心化金融中的市場將會變得多么有趣。

越來越多的項目啟動衍生協議并能夠以無許可和去中心化的方式創建新穎而令人興奮的金融產品,也令人感到驚奇。

還有一件重要的事情——與新的DeFi協議進行交互可能會帶來風險。因此,在使用本文提到的任何協議之前,請務必先進行盡職調查,因為這些項目大多數仍處于beta或alpha版本。

那么您如何看待DeFi中的衍生工具?他們將來會變成多大?您是否想深入了解本文中提到的項目之一?

如果您喜歡閱讀本文,還可以在YouTube和Twitter上查看Finematics。

Sushi選擇入局IDO融資渠道的潛力與未來 鏈捕手 剛剛 29 原標題:詳解去中心化代幣發行平臺特性:Sushiswap、DODO與Balancer等得益于DeFi基礎設施的優化.

1900/1/1 0:00:00原文標題:邊界擴張|合成資產時代合成資產在傳統金融市場并不陌生,它是一種模擬其他金融產品的金融工具,比如我們常聽到的紙黃金,各種ETF產品,還有灰度的GBTC,都屬于合成資產的范疇.

1900/1/1 0:00:00區塊鏈作為數字時代的底層技術,具有去中心化、開放性、自治性、匿名性、可編程和可追溯的六大特征,正是這六大技術特征使得區塊鏈具備了革命性顛覆性技術的特質.

1900/1/1 0:00:00作者:唐晗 來源:CryptoC 編者按|| 加密藝術發展到現在,已經涌現出了一批加密藝術品交易所.

1900/1/1 0:00:00?2021年2月3日,全球知名的加密資產交易平臺庫幣CEOJohnnyLyu在推特發布公開信,回顧了庫幣2020年中大事件,并展望了庫幣的未來發展路線.

1900/1/1 0:00:00自比特幣的價值開始為世人所認識到之后,就已經開始有不斷的基于比特幣產品的系列的創新。以太坊是比特幣之后的下一個里程碑式的產品.

1900/1/1 0:00:00