BTC/HKD-3.92%

BTC/HKD-3.92% ETH/HKD-4.02%

ETH/HKD-4.02% LTC/HKD-2.47%

LTC/HKD-2.47% ADA/HKD-6.06%

ADA/HKD-6.06% SOL/HKD-8.25%

SOL/HKD-8.25% XRP/HKD-5.33%

XRP/HKD-5.33%美國散戶四處起義跨市場圍剿金融大鱷

比推BitpushNews

剛剛

20

散戶又重新登上歷史舞臺,跟專業投資機構正面火拼,從期權市場,到股票市場,再到商品市場,狼煙四起。

這不是散戶暴動,而是一場大起義,甚至是一場戰爭。

這場戰爭之后,金融投資領域將發生翻天地覆的變化,交易思想、邏輯全部顛覆。

很榮幸,我們正在見證歷史!

01

散戶率先在期權市場起義,瘋狂買入看漲期權。

他們完全不顧金融機構的警告,而大舉買入的時間點也是美聯儲瘋狂釋放流動性之后,尤其是2021年以來

經歷了2020年12月最后一周的季節性下跌后,散戶看漲期權買盤大幅反彈,場外交易也是如此。

證據就是,12月份紐約證券交易所的保證金賬戶較前幾個月強勁增長。

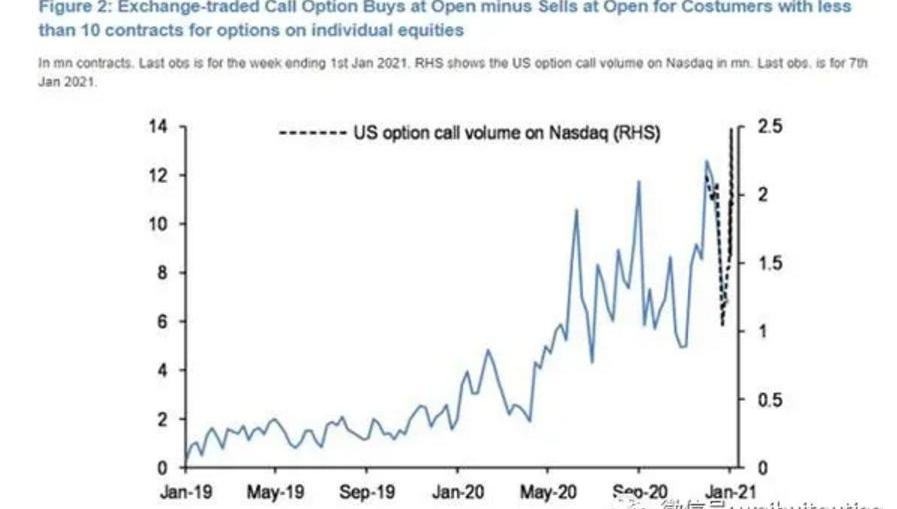

納斯達克美國期權認購量變動如下,可以看到進入2021年后出現飆升(黑色虛線所示)

誰在買呢?散戶。

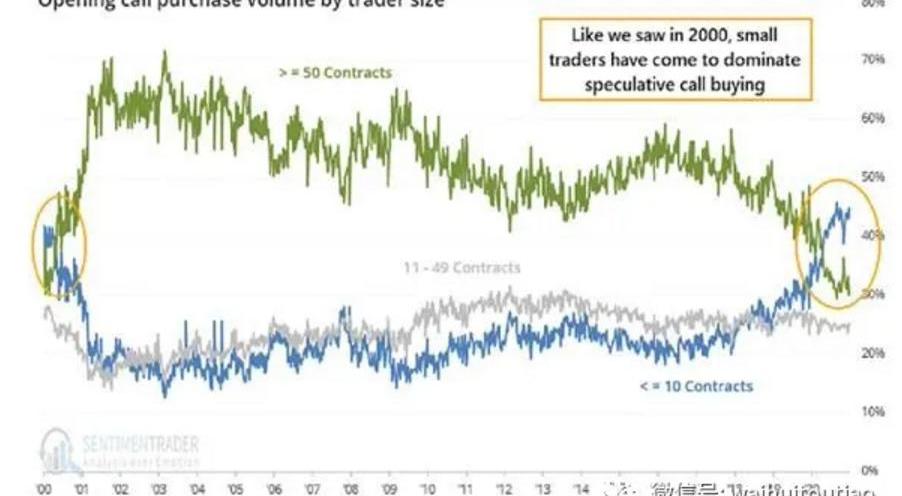

像2000年的情況一樣,散戶在投機性期權購買中占主導作用(黃色圈圈所示)

調查:23%的美國數字資產投資者認為BTC將在明年內回到7萬美元:金色財經報道,研究發現23%的美國數字資產投資者認為BTC將在明年內回到7萬美元的ATH價格。[2023/7/24 15:54:21]

接下來大戲就開始了!

面對瘋狂的散戶,機構投資者的觀點是:期權市場出現了泡沫!散戶的泡沫太大了。

除了他們是散戶期權交易的對手以外,他們還在股票市場進行了操作,也就是做空。

02

但是,散戶在股票市場也對機構進行了圍剿,上演世紀大逼空行情!

過程是這樣的:

1、投資者選中標的A,低位囤積一定籌碼,慢慢推升。

2、投資者跟期權做市商定制看漲期權,做市商接單,賣出看漲期權給買方A,自己開始買入標的A,做個對沖,以防交割時無標的。

3、投資者繼續囤積籌碼,甚至加速買入,推動標的A加速上漲。

4、交易商為了動態對沖風險,也被迫不斷買入標的A。

5、第二步和第四步循環往復,導致標的A加速上漲,進入逼空狀態。

6、標的A加速上漲,引起引趨勢交易者,跟風者等等進場。

Watcher.Guru: Coinbase正在解決美國銀行賬戶提款和存款問題:金色財經報道,Watcher.Guru發推表示, Coinbase正在實施修復來解決美國銀行賬戶提款和存款問題。[2022/10/3 18:37:52]

7、投資者擇機反手迅速賣出股票,把做市商和追漲的外圍多頭套牢在高位。

典型案例就是AMC和GME的股票。

之前遭大量做空的股票,如GME、AMC和諾基亞等,股價都出現了飆升。其中,AMC周三一度上漲逾300%,GME也大漲130%。

散戶多么瘋狂呢?在散戶的瘋狂帶動下,多個在線交易平臺出現宕機。

很明顯,這場散戶與機構的對決,散戶完全占據上風。

看看戰果:

香櫞投降,黯然離場……

Point727.5億美元,全部賠光……

Citadel20億美元,打光殆盡……

Melvin直接爆倉,瀕臨破產!

但是,華爾街本來就是一個金錢游戲,金錢沒有道德,為了金錢可以犧牲規則。

特朗普撕開了美國的面紗,讓大家看到美國并非完美,也有不少骯臟的交易。

這場散戶與機構的對決,也撕開了華爾街的面紗,讓大家看到華爾街光鮮亮麗的外表之下,面對虧錢的時候,也會干一些骯臟的事情。

美國紐約古根海姆博物館正在招聘了解NFT的職員:據CoinDesk消息,根據一份新的招聘公告,美國紐約市的現代藝術圣地之一古根海姆博物館正在關注NFT的潛在未來。博物館管理人員寫道:古根海姆博物館希望下一個MBA實習生提供對基于NFT的藝術的評估,這是一個新興、快速增長、高度可擴展的藝術領域。[2021/3/20 19:02:29]

它們都干了些什么事情呢?

Robinhood是iPhone上排名第一的金融應用,是最受美國散戶歡迎的炒股平臺。

華爾街干不過散戶,但是散戶交流的服務器,散戶交易軟件是華爾街能控制的,它們直接拔網線了!

先是大本營WSB論壇服務器被關閉,然后周四以Robinhood為代表的美國券商直接關閉了GME、AMC和諾基亞等股票的買賣。

也就是說,不讓散戶買入了。

更過分的是,社交平臺上也搜不到這些公司的股票和代碼。

愿賭服輸是交易最起碼的道德底線,但是華爾街賭輸了直接把散戶的網線,然后趁機屠殺他們。

這一招,太low了!

03

散戶跟機構的對決,遠未結束,又蔓延到了大宗商品市場。

昨晚九點半公布的美國第四季度GDP年化季率初值錄得4%,美國2020年全年GDP增速錄得-3.5%,為2009年以來首次錄得負值,且創1946年以來新低。

聲音 | Coinbase CEO:正在考慮杠桿交易服務 Coinbase Card將可在美國使用:據CCN消息,Coinbase CEO Brian Armstrong在其紐約辦公室進行了YouTube AMA直播。直播部分內容如下: 1. 關于山寨幣的“社區信用評級”,Armstrong表示,加密就像是互聯網,隨著更多的選擇出現,需要有更好的機制來發現真正的高質量項目; 2. 關于杠桿交易,Armstrong表示,很多交易所都在提供杠桿交易服務,而且做得很好,市場顯然對杠桿交易有需求。但在向消費者提供這類產品時,需要考慮監管問題,Coinbase的目標是成為一家全球交易所,這意味著它必須符合最低的監管標準。Armstrong稱正在考慮(杠桿交易服務),但目前還沒有真正的行動。 3. 關于Visa借記卡Coinbase Card,目前在英國可以使用的Coinbase Card將可以在美國使用,但Armstrong沒有透露具體時間。[2019/5/17]

一小時后,白銀成為了最亮眼的“明星”,漲幅一路擴大至6%。

昨天晚上十點半,滬銀主力合約沖上5500元/千克,日內漲4.72%;COMEX期銀沖上26美元/盎司,日內漲2.49%;白銀T+D上破5300元/千克,日內漲2.43%。

此次白銀大漲的動因或許不是美國GDP數據,而是最近把金融市場鬧得沸沸揚揚的Reddit論壇上的美國散戶。

美國證券交易委員會正在評估加密貨幣基金的相關問題:美國證券交易委員會投資管理辦公室負責人表示,該機構正在評估與計劃持有加密數字貨幣的新注冊基金的相關問題。在此前華盛頓據悉的 ICI證券法研究會議上,美國證券交易委員會投資管理部負責人大利亞·布拉斯(Dalia Blass)就該機構如何應對美國新興的投資活動進行了闡述,他們發現某些某些投資公司正在持有數字化資產,或是完全使用數字貨幣進行投資,而其中存在一系列問題。[2017/12/12]

近日,Reddit論壇上的WallStreetBets子論壇因為游戲驛站GME大戰華爾街聲名鵲起,成了新一代“點金石”,其重點討論的多個股票都出現了暴漲,這些股票被稱為WSB概念股。

但是,交易商不讓他們交易這些股票和股票期權了,比如AMC院線、黑莓、Express、游戲驛站、高斯電子、美國航空公司、CastorMaritime、SundialGrowers等等。

怎么辦?海量散戶已經狂熱,資金必須找到地方發泄。

論壇散戶們只能把目標轉向論壇提及的其他熱門股票和資產。有網友在該論壇發帖提及白銀ETFiShares:“他們不可能暫停或者移除白銀的交易,這是一個機會。”

隨后白銀就一路暴漲。

他們瘋狂的表示,單考慮通脹因素,白銀應該達到200美元/盎司!

Zerohedge也猜測,Reddit散戶的逼空浪潮可能已經轉移至貴金屬市場。

04

如何看待這場狼煙四起的散戶和機構對決呢?

1、散戶起義根源是什么?

我們在《泡沫的頂點,還是繁榮的起點?》說的很清楚:就是史無前例的流動性。

2020年,除中國之外的西方主要的10個國家,從2020年3月份迄今的印鈔量,如果按照名義價值計算,抵得過2008年之前5000年文明史所有的印鈔量相加。

未來,全球將實踐MMT理論,2020年流動性釋放只是剛剛開始,更天量的流動性還在后面等著呢。

如此大規模流動性,散戶怎么可能會等著讓財富被稀釋呢?他們必須找到突圍的方法,也就是金融投資。

這是根源,只要美聯儲不把流動性收回去,散戶瘋狂就不會控制住。

所以,我們可以推測,這幾只期權、股票,或者白銀也只是剛剛開始,接下來會蔓延至所有金融領域!

這是必然的,因為我國宏觀情況跟美國差不多,但是我們哪些資產在飆升呢?房子。

全國各地都在拼命的按房價!

所以,做好準備吧,散戶起義會蔓延至各個金融市場!

2、散戶和機構誰會贏?

宏觀流動性不變,我們的觀點就一直是:看空的輸。當然,這是長期視角。

我們在《泡沫的頂點,還是繁榮的起點?》還說了一些觀點:

時代變了,投資邏輯當然也要變。投資賺錢,就賺信仰的錢,賺一致預期的錢。

至于,價值投資、稀缺性、技術分析等等,也都只是“故事”而已,目的還是讓多數人形成一致預期,賺他們的錢而已。

投資要義就是:流動性無限的情況下,誰的煽動性強,誰能夠引導一致預期,誰就能夠獲得更高的投資回報。

在MMT制度下,資產估值沒有泡沫,而是繁榮的起點。比拼的就是,誰的煽動性強,誰能夠引導一致預期。

再看一下現實情況,美國散戶起義發源地是哪里?散戶論壇,WallStreetBets。

這個論壇一個重要作用就是,引導散戶的一致預期,所以他們看起來才所向披靡!

3、誰是真正的敵人?

實際上,這場華爾街和散戶的對決,散戶全面起義的一個原因就是,華爾街那群“老年人”思想太過固執,還沒有適應新時代的節奏。

在天量流動性背景之下,華爾街不應該還跟散戶玩零和博弈,因為他們有共同的遠景:資產價格上漲。

管他什么呢?只要資產價格上漲,我做交易的就能賺錢,就開心。

誰有可能不喜歡資產價格上漲呢?監管機構,或者說是權力機構。

原因是,他們還得考慮經濟增長,嚴控資金“脫實向虛”,考慮貧富分化,考慮饑餓穩定等等,所以必要的時候,他們會遏制資產價格。

舉個例子,昨天A股為啥挨了一記悶棍?還不是因為宏觀流動性收緊!

當天早上資金就非常緊張,債券市場交易員就很痛苦,很多人都清楚當天股市不會好過。

當然,更重要的是,中國房價開始有松動的苗頭了,上海樓市已經瘋了。

結果監管機構開始管控流動性了,金融市場一片狼藉。

橫向對比一下,我們就非常清楚,未來交易只有一個主邏輯:流動性節奏。

長期看,流動性是泛濫的,但是短期監管機構會控制節奏,這就會主導資產價格節奏:長期上漲,短期起伏。

這次美國散戶起義,是市場交易邏輯的爭奪之戰,這場戰爭之后,金融市場將發生翻天覆地的變化!

最后,建議大家趁早放棄價值投資等過時的交易思想,積極擁抱流動性這個主邏輯。

比特幣

華爾街

散戶

本文來源:

比推

文章作者:外匯頭條

我要糾錯

聲明:本文由入駐金色財經的作者撰寫,觀點僅代表作者本人,絕不代表金色財經贊同其觀點或證實其描述。

提示:投資有風險,入市須謹慎。本資訊不作為投資理財建議。

金色財經>區塊鏈>美國散戶四處起義跨市場圍剿金融大鱷

Tether,真受監管么?加密領域的新人很快就會面對一個普遍的區別,即受監管的穩定幣和不受監管的穩定幣。但這兩者的區別是什么呢?Tether,穩定幣中最大的穩定幣,經常被描述為是不受監管的.

1900/1/1 0:00:00對于加密貨幣行業來說,至少從目前來看,拜登的一系列人事任命的確釋放出一絲「利好」氣息,但市場走向不可能押注在一個人、或是一群人身上.

1900/1/1 0:00:00ETH于1月25日觸及1481美元,創造歷史新高。得益于這波上漲,ETH繼續縮小與BTC流通市值的差距.

1900/1/1 0:00:00美國證券交易委員會(SEC)在美國時間2月1號,批準了全球投資咨詢公司古根海姆(Guggenheim)通過數字資產管理公司GrayScale向比特幣投資5億美元的申請.

1900/1/1 0:00:00因重倉特斯拉而實現驚人業績的ARKInvestmentManagement近日發布了2021年年度投資報告.

1900/1/1 0:00:00本周一,瑞士區塊鏈法案的一部分開始生效,法案的第一部分涵蓋了公司改革。早在2020年9月,該國議會就通過了瑞士加密和區塊鏈技術的擴大監管框架.

1900/1/1 0:00:00