BTC/HKD-0.55%

BTC/HKD-0.55% ETH/HKD-1.41%

ETH/HKD-1.41% LTC/HKD-1.54%

LTC/HKD-1.54% ADA/HKD-2.29%

ADA/HKD-2.29% SOL/HKD-2.08%

SOL/HKD-2.08% XRP/HKD-1.93%

XRP/HKD-1.93%最近幾周,比特幣、以太坊的價格一路突飛猛進,但美國監管機構SEC對幣圈卻是頻頻發槍。

12月22日,SEC起訴瑞波,認為XRP是未登記的證券。XRP因此一路暴跌60%,給投資者帶來了巨大損失。

12月28日,SEC又指控加密貨幣對沖基金VirgilCapital涉嫌欺詐,并且直接下達了資產凍結令。

1月5日,加密投資機構CinneamhainVentures的合伙人在推特上羅列了老長一堆證據,稱波場可能正在被SEC調查。

在干翻瑞波之后,SEC的下一個目標又會是誰?

波場?波卡?USDT?LINK?

這篇文章我們就來好好分析一下。

過去哪些項目“得罪”過SEC??

瑞波幣的暴跌,讓大家意識到了SEC的威力。

但其實瑞波并不是第一個“得罪”SEC的加密貨幣項目。

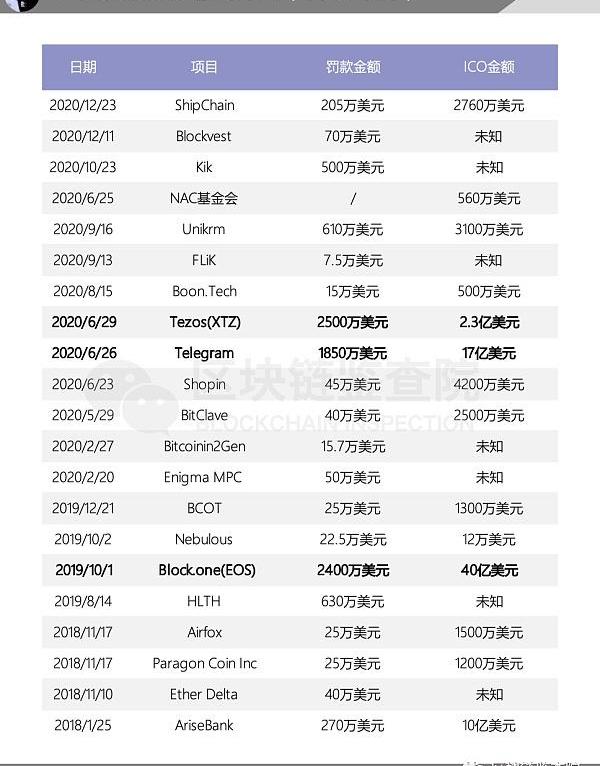

2018年至2020年,SEC至少對21個加密貨幣項目進行了指控并處罰。而從時間線來看,SEC在2020年開出的“罰單”尤其之多。

英國政府考慮授權稅務機構沒收避稅企業的加密資產:金色財經報道,英國政府正在考慮一項提案,該提案將授權稅務機構沒收未履行納稅義務的企業的加密資產。現在,英國政府正在積極審查向英國稅務海關總署(HMRC)提供訪問托管數字錢包的必要授權的提案。

4月27日的一份咨詢文件強調加密錢包作為商品和服務的首選支付方式越來越受歡迎的可能性,該文件討論了對數字貨幣增加監管的潛在影響。

該報指出,如果英國稅務海關總署有能力直接從銀行賬戶中收回債務,那么它也應該有能力對數字錢包進行同樣的處理。這意味著,如果有人欠稅,并且在他們的數字錢包中有資金,該機構也應該能夠從那里收回欠稅的金額。[2023/5/8 14:50:15]

SEC是美國監管加密貨幣的主力機構,它的執法依據主要是《證券法》。

簡單來說,在美國ICO一直被定性為證券,所以它必須按照證券法的要求進行注冊。

比如這次SEC指控瑞波,就是認為瑞波進行了13億美元的未經注冊的證券出售。

而“得罪”SEC的后果又是什么呢?從過往案例來看,主要是兩種結果:

加密交易所BitMart與托管公司Copper合作,為機構客戶提供場外結算服務:1月19日消息,加密貨幣交易所BitMart將通過與數字資產托管公司Copper合作,為其機構客戶提供場外結算服務。BitMart將根據合同和技術集成的完成加入Copper的ClearLoop網絡。一旦完成,其機構客戶將能夠在BitMart交易所進行交易,同時他們的數字資產仍由Copper保管。

Copper的ClearLoop網絡將多個交易所連接在一個安全的交易環路中,并在多個網絡之間進行實時結算。[2023/1/19 11:21:06]

項目叫停:全額返還融資,并罰款

最典型的就是Telegram。

2019年Telegram靠著不到200人的私募,融了十幾億,并計劃在10月底發行代幣Gram。誰知SEC搶先一步,在10月12日就把Telegram給告了。

最終Telegram同意向投資者返還12億美元,并支付1850萬美元的罰款。

項目繼續運行:罰款和解

比如大家相對熟悉的EOS和XTZ兩個案子。

他們都曾被SEC指控是未經注冊的證券,但最終都“花和解金買平安”,分別繳納了2400萬和2500萬美金的罰款。

美國法院裁定FTX可出售LedgerX、FTX Japan等四個子公司:金色財經報道,美國特拉華州破產法官周四裁定,FTX可以出售四個關鍵子公司,即衍生品交易平臺LedgerX、股票清算平臺Embed、 FTX Japan和FTX Europe。投資銀行Perella Weinberg現在被允許繼續出售,此前法院文件顯示,約117家公司有意購買FTX業務。出售通知將在大約三個工作日內發布。對LedgerX、FTX Japan、FTX Europe和股票清算平臺Embed這四家公司提交初步投標的最后期限將在1月18日至2月1日之間到期。[2023/1/13 11:10:29]

瑞波的屬性和這兩個加密貨幣類似,所以這次大概率還是會以“交點罰款”來了結,整體被端掉的可能性不大。

SEC“搞”項目的標準是什么??

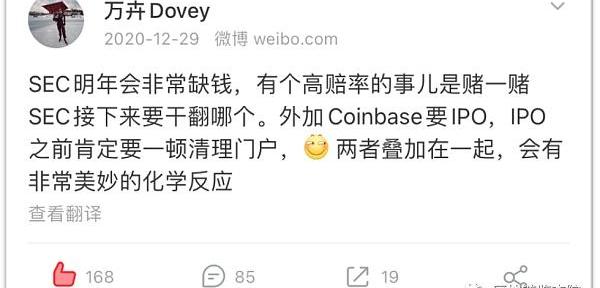

2020年,SEC對幣圈頻繁“狙擊”,2021年肯定也不會手軟。

而在分析“下一個是誰”之前,我們不妨先弄清楚SEC“搞”項目的標準是什么?

1、是否是證券

這是最基本的判斷標準,畢竟SEC管的是這個。

目前市場中那么多幣,SEC只認為比特幣和以太坊不屬于證券,對其它的加密數字貨幣并沒有做出過明確的表態。

20,000枚ETH從未知錢包轉移到Binance:金色財經報道,據Whale Alert數據顯示,20,000枚ETH (價值約33,439,102USD) 從未知錢包轉移到Binance。[2022/9/7 13:12:38]

我所見到的ICO都是證券。2018年Q1,ICO募資金額高達63億美元,它們從未遵守金融市場法規,SEC有權監管。至于比特幣,它是一種支付方式,不在SEC的監管范圍內。

——SEC前主席杰伊克萊頓

以太坊最初發行的方式雖然是ICO,但是目前以太網絡已經足夠去中心化,不會再由一個中心化的第三方進行運營。所以不屬于具有證券發行特征的集中參與者類型。

——SEC金融部門主管威廉希曼

2、去中心化的程度

從SEC判定以太坊不是證券的理由,我們可以得出結論:加密貨幣的去中心化程度越高,被SEC判定為證券的可能性就越低。

另一方面,SEC起訴的加密貨幣必然是需要有一個中心化的發幣方,否則SEC就沒有一個可下手的主體呀。

嗶哩嗶哩將于明日發布“干杯!京劇”系列數字藏品:6月15日消息,嗶哩嗶哩計劃6月16日正式發布“干杯!京劇”系列數字藏品,它經梅蘭芳文化科技有限公司授權,每款藏品均有唯一編號及樣式。[2022/6/15 4:28:41]

3、影響力

加密貨幣項目的影響力怎么看?融資金額、市值排名以及是否上了Coinbase等合規交易所。

鐵拳出擊“搞”項目,除了維護證券交易市場的穩定,順帶的目的也是為了搞錢。

所以SEC肯定喜歡影響力大的項目,畢竟大項目油水多,來錢快。

另外,項目在美國的影響力,決定了SEC起訴的優先級。

簡單說,一個項目主要運行在美國之外,那么即使它違反美國證券法,SEC也不急著干翻它。但是如果會對美國的市場影響巨大,那一定會緊急處理。

EOS和Telegram就是很好的對比案例。

EOS的募資和項目運作,并不主要發生在美國,對美國的影響較小,所以最終能和SEC在庭外和解。

而Telegram發行了29億枚代幣,其中10億都賣給了美國投資者,對美國市場影響巨大。所以SEC必然要緊急叫停。

4、處理的難易程度

最后一點,追求命中率,考慮時間成本。

SEC也是個組織,也是有KPI和績效的,肯定不喜歡搞個項目然后拖個三五年才有結果。

所以項目處理的難易程度也是判斷標準之一,這也是為什么最開始的統計列表中,我們看到SEC還處罰過很多不知名的小項目。

接下來哪個幣種最危險??

USDT

一提到監管,很多人的第一反應就是USDT。

但其實美國在區塊鏈監管方面,涉及的機構比較多,并非只有一家SEC。

USDT作為一種穩定幣,其實是很難被界定為證券的。所以它不太可能成為SEC的下一個目標。

另外,能夠管USDT的監管機構其實是FinCEN和CFTC。

前者,USDT已經FinCEN下注冊并接受監管。

后者,USDT早在2017年就收到過CFTC的傳票,但并沒有影響其發行。

這樣來看,USDT反而是安全的。

波卡DOT

波卡前陣子漲得很兇,市值排名上升到了Top8,關注度蹭蹭蹭就上去了。

鑒叔查了一下,波卡背后的Web3基金會主要在瑞士,而整個項目的運營和生態的發展遍布全球,并不主要在美國。

但是波卡的問題是之前有過三輪募資,總金額達2.5億美金,著實不低。所以還是有一定概率遭到監管。

LINK

Chainlink是做去中心化預言機的,在2017年有過3200萬美元的融資,不過之后寂了兩年,一直到2019年才突然爆火。目前市值排名Top9,影響力還是挺大的。

而且Chainlink背后的主體公司SmartContract控制著每一個節點,中心化程度嚴重。況且這個SmartContract還在舊金山。

其次,LINK總量10億,ICO賣了3.5億個;挖礦獎勵3.5億個;剩余3億個歸團隊所有。

2020年年中,團隊的地址就一直在出貨,90天內通過一系列洗幣的操作賣出400萬個,獲利大概在6000萬美金左右。

根據ZeusCapital的報告,LINK團隊可能已經通過賣幣獲利超過1億美元。這一點和瑞波幣如出一轍。

所以,鑒叔認為LINK被SEC盯上的概率非常大。

恒星幣XLM

恒星幣最初是基于瑞波協議創建的,后來進行了分叉。兩個幣種無論是定位,還是技術都十分相似。因此有人認為SEC這回極有可能順手“搞”一下恒星。

但恒星背后的主體是恒星發展基金會,它是一個非盈利性組織,主要通過捐贈以及XLM發行總量的5%來支付運營成本。

代幣分配上,恒星幣有95%都是免費發放的。

所以論去中心化程度,恒星幣要好一些。

另外,ADA雖然主要運營在日本,但是因為當初ICO融資金額較大,所以也存在一定的風險;而討論聲很高的孫宇晨的波場,目前市值已經掉到了第17位,影響力一般,反而風險不高。

鑒叔總結

SEC就像一條鱷魚,大部分時候它都像飄浮在水面上的樹樁一般紋絲不動。

但是一旦鎖定目標,并且掌握確鑿證據,它便會張開血盆大口,發起致命一擊。

SEC早已對某些加密貨幣虎視眈眈了,2021年勢必會一躍而起搞突襲。而在Top10里面,我認為LINK是最危險的。

至于“下一個”到底是不是LINK,讓我們持續關注SEC的動作。

本文由加密烏托邦原創,授權金色財經首發。算法穩定幣作為近期最火熱的市場之一,涌現出許多項目,今天我們通覽所有知名的算法穩定幣項目。算法穩定幣的基礎知識與策略講解鏈接會放在文末,這里不再贅述.

1900/1/1 0:00:00作者:SAMUELHAIG 來源: cointelegraphhttps://cointelegraph.

1900/1/1 0:00:00隨著國內數字人民幣測試的正式展開,越來越多的人開始關注央行數字貨幣給社會經濟帶來的變化。其中,央行數字貨幣在跨境支付、國際清結算方面的影響最引人關注.

1900/1/1 0:00:00關于2021年以來的上漲驅動力,有高級分析師表示,目前來看,觸發點包括以下三個方面的原因:一是減半行情,量變引起質變,供應量持續的減少使得比特幣更加稀缺,引起價格上漲.

1900/1/1 0:00:00“我的錢包里有7002枚比特幣,可是硬盤密碼忘了”。史蒂芬·托馬斯是一個美國碼農,也是比特幣市場的早期參與者.

1900/1/1 0:00:00分析過去30天比特幣和山寨幣價格之間的相互依存關系。在2021年1月的第一周內,比特幣價格同比增長414%,突破38000美元。飆升的部分原因是由機構投資者和廣大散戶的興趣增加引發的.

1900/1/1 0:00:00