BTC/HKD+1.08%

BTC/HKD+1.08% ETH/HKD+3.19%

ETH/HKD+3.19% LTC/HKD+2.56%

LTC/HKD+2.56% ADA/HKD+3%

ADA/HKD+3% SOL/HKD+1.4%

SOL/HKD+1.4% XRP/HKD+0.51%

XRP/HKD+0.51%如果你最近關注過twitter上關于加密資產的討論,你可能會看到很多人會提到“DeFi藍籌股”這個術語。

“藍籌股”一詞在傳統世界被用來指代財務穩定的公司,即使在充滿挑戰的經濟環境下,這些公司也具有盈利機制。而在加密資產世界,“藍籌股”一般指的是市值至少達到10億美元的區塊鏈資產,而“DeFi藍籌股”,則指的是市值或鎖定資產超過10億美元的DeFi項目。

就目前而言,已被市場廣泛認可的“DeFi藍籌股”包括Uniswap、Aave(AAVE)、Synthetix、SushiSwap以及yearn.finance。

而在ETH沖破1000美元重要關口之后,這些DeFi藍籌股也開始逐漸發力,截至寫稿時,UNI、AAVE、SNX、Sushi以及YFI的日漲幅在15%-20%之間,一點也不遜色于ETH的表現。

數據:當前DeFi協議總鎖倉量為2017.9億美元:2月12日消息,據Defi Llama數據顯示,目前DeFi協議總鎖倉量2017.9億美元,24小時減少3.05%。鎖倉資產排名前五分別為Curve(196.1億美元)、MakerDAO(169億美元)、Convex Finance(134.2億美元)、AAVE(133.9億美元)、WBTC(110.4億美元)。[2022/2/12 9:47:52]

那除了輪動因素之外,這些DeFi藍籌股自身的情況又是怎樣的呢?

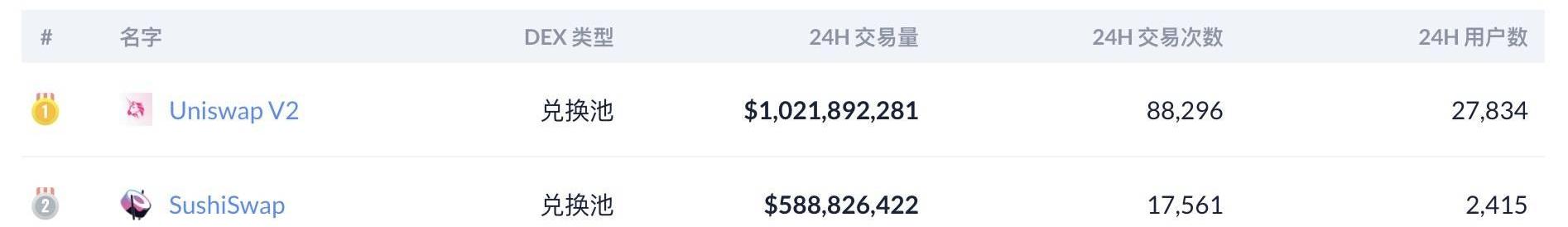

下面我們來看看這些DeFi應用的數據情況:

1、Uniswap鎖倉量不斷飆升,日交易量達到10億美元

DeFi 概念板塊今日平均跌幅為2.93%:金色財經行情顯示,DeFi 概念板塊今日平均跌幅為2.93%。47個幣種中13個上漲,34個下跌,其中領漲幣種為:LRC(+14.11%)、KCASH(+11.02%)、WICC(+10.55%)。領跌幣種為:HDAO(-14.92%)、BTM(-12.19%)、RSR(-10.02%)。[2021/4/18 20:32:00]

根據info.uniswap.org提供的數據顯示,去中心化交易所藍籌協議Uniswap的鎖倉資金量從去年12月12日開始穩步上升,目前已達到了27.2億美元,接近11月份暫停挖礦前的30億美元歷史鎖倉峰值,這表明Uniswap可以在不提供治理代幣激勵的情況下保持領先優勢,此外,最值得關注的是Uniswap的交易量最近呈穩步上升趨勢,今日已達到了10億美元,接近今年夏天defi第一波炒作潮的峰值

暹羅商業銀行旗下風投SCB 10X涉足DeFi領域:泰國最大商業銀行Siam Commercial Bank(暹羅商業銀行)的風險投資部門SCB 10X正在為Alpha Finance Labs提供支持,以吸引DeFi的新用戶。Alpha Finance Labs的第一個DeFi產品“Alpha Homora”可利用用戶在收益耕作池中的頭寸。據悉,SCB 10X還曾投資過Ripple和BlockFi。(Decrypt)[2020/10/29]

而從日活躍用戶量來看,過去24小時,Uniswap的日活地址數已達到了28353個,近期呈現上升趨勢。

2、SushiSwap日交易量達到5.88億美元,創歷史新高

江卓爾:往DeFi里押幣最后必然被盜一空:萊比特礦池創始人江卓爾剛剛發微博稱,DeFi只適合做去中心化交易所。任何稍有程序開發經驗的程序員都會告訴你:只要是程序,就必然存在BUG。所以往DeFi里面押幣的,最后必然被盜一空。被盜一空毫無懸念,懸念只是多久發生BUG被盜一空而已。[2020/7/30]

另一個值得關注的dex項目,則是Uniswap的分叉協議SushiSwap,其當前的資產鎖倉量大約為15億美元,而其日交易量卻達到了5.88億美元,從數據上看,SushiSwap的流動性資金利用率甚至超過了Uniswap。

另外,從活躍用戶及交易次數來看,Uniswap的散戶用戶顯然要遠超過SushiSwap,而SushiSwap則主要是由大戶在負責貢獻交易量,這種差異是非常值得關注的。

在和YFI抱團組成聯盟之后,SushiSwap已煥然一新,不再是以前那個只靠吸血Uniswap的Copycat,而是成為了另一個備受關注的DeFi藍籌項目。

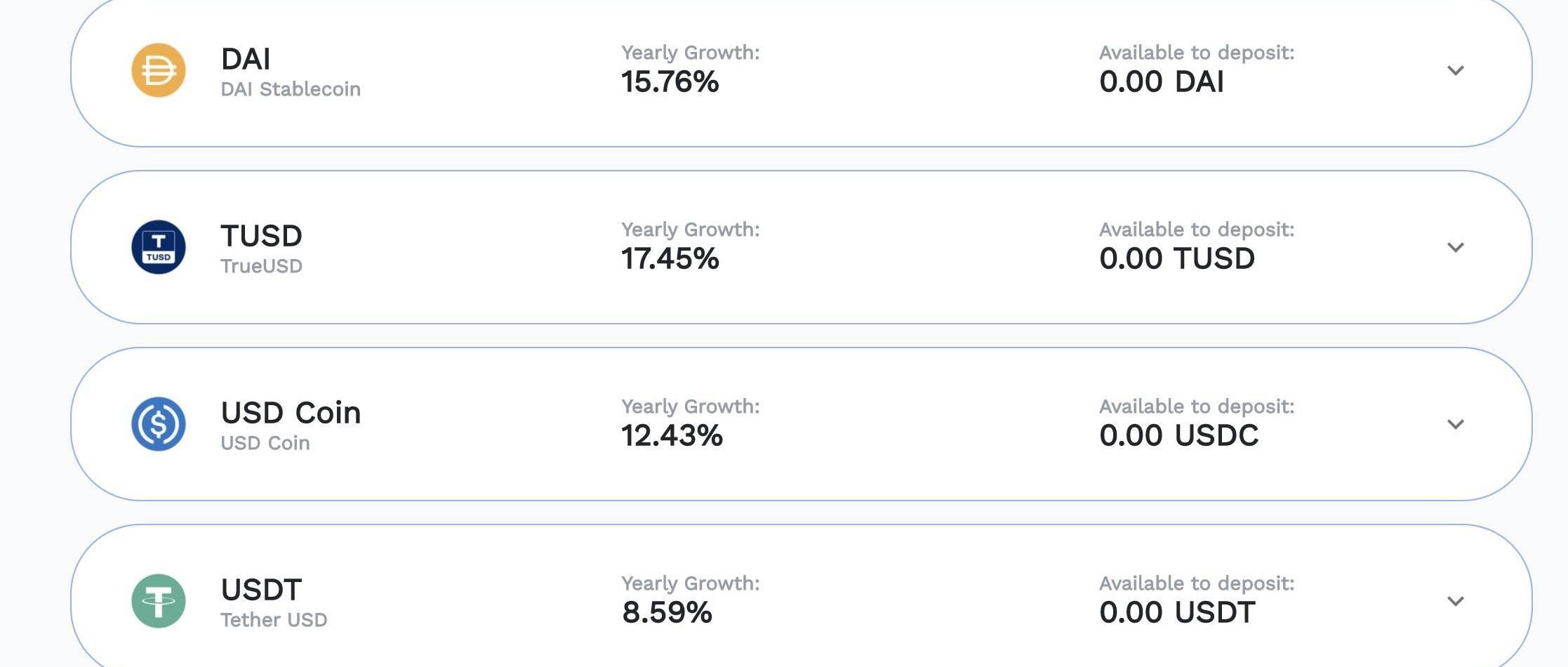

3、Aave借貸年化暴漲,鎖倉量達到28億美元

除了dex項目之外,借貸協議也是DeFi中的主力軍,而Aave便是其中的藍籌項目,截至目前,Aave1.0+Aave2.0協議的抵押資金量已達到了28億美元,其鎖倉量和代幣價格可以說雙雙創下了歷史新高。

(圖4:數據來自Aave)

值得關注的是,目前Aave協議上的借貸利率都出現了暴漲,這表明市場對杠杠的需求在明顯放大,而這將進一步吸引外部資金流入到DeFi世界。

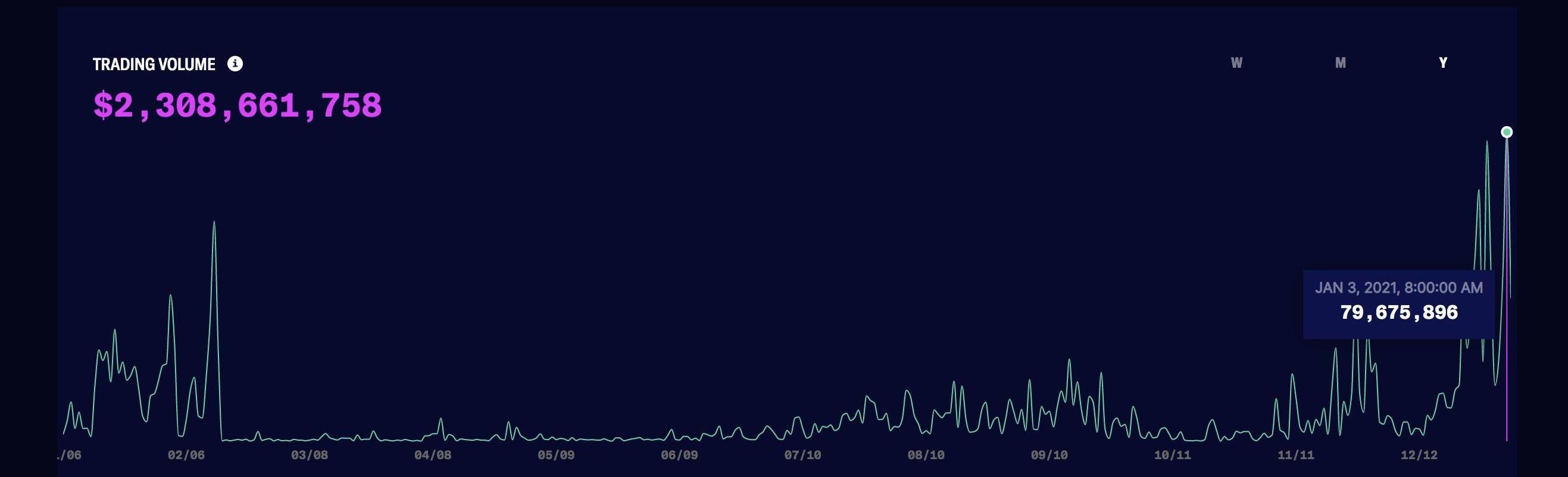

4、Synthetix合成資產交易量創新高

Synthetix作為當前最成功的defi衍生品協議之一,其鎖定的資產當前已達到了17億美元,創下了歷史新高。

而另一個值得關注的數據,則是其合成資產的日交易量情況。根據官網數據顯示,Synthetix協議的合成資產日交易量在1月3日達到了7967萬美元,同樣創下了歷史新高,而近期的趨勢則為上升趨勢。

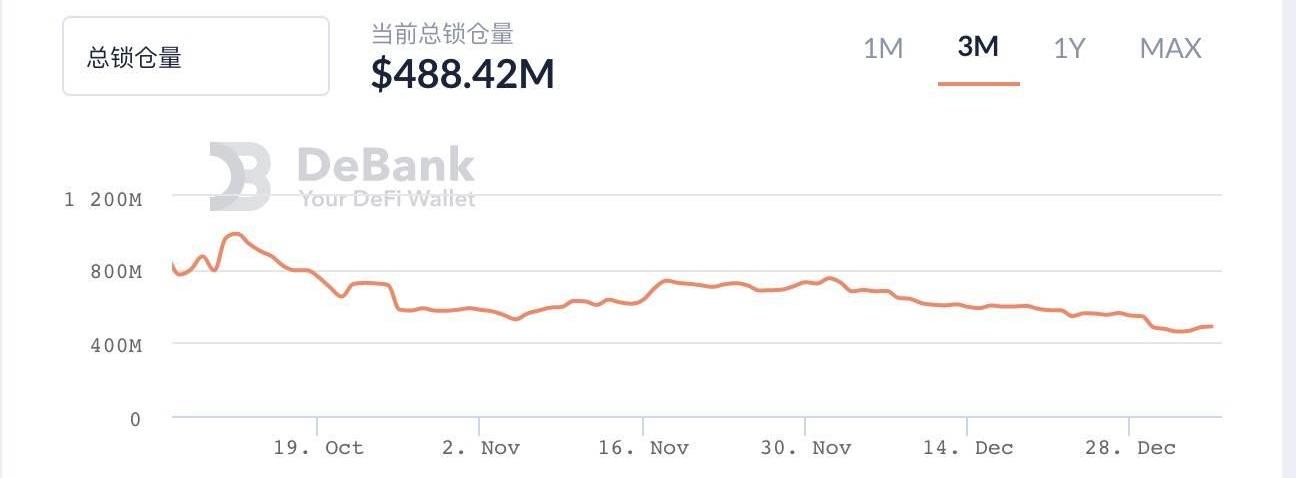

5、yearn.finance鎖倉量下滑趨勢明顯

yearn.finance在去年夏季的瘋狂表現,使其創始人AC一度被推上了defi神壇,而其在下半年的一系列整合操作也吸引了大量關注。

因此,盡管YFI的市值和鎖倉量都沒有達到10億美元的量級,很多人還是會將其納入到“defi藍籌股”的范疇。

(圖6:數據來自yearn,可以和Aave對比看?)

但通過觀察YFI的鎖倉量以及抵押收益率來看,情況似乎并沒有那么樂觀,這或許是所有defi藍籌股當中,基本面最糟糕的一個。

6、結論

總的來說,大多數defi藍籌股的基本面都在逐漸變好,這可以為它們在今天以及接下來的表現提供支撐,而大姨夫的情況則似乎有一些特殊,這或許要更多的觀察。

而像layer2以及一些復雜衍生品協議,則同樣值得觀察,但它們距離藍籌股的目標似乎還有一些距離。

Tags:DEFEFIDEFISWAPRise of DefendersOneFinBank CoinDeFi Pulse IndexAmorswap

市值最大的加密貨幣比特幣周五突破4.1萬美元再次創下歷史新高,業內人士認為,機構和散戶共同推動了加密市場過去一段時間的漲勢.

1900/1/1 0:00:00證券時報記者安仲文 剛超越臺積電,比特幣市值就在1月3日超過了阿里巴巴。比特幣價格1月3日再次大漲超13%,截至記者發稿時,比特幣價格已接近3.5萬美元,高達4萬億元人民幣的市值,足以在全球上市.

1900/1/1 0:00:00隨著美國合規機構成為本輪牛市的驅動力,美國政府已是全球加密貨幣領域的最大變量。在對EOS、Libra、Telegram、BitMEX、XRP的陸續懲罰之后,誰會是下一個“倒霉蛋”?每天都有新的傳.

1900/1/1 0:00:00機構來了,牛市來了,機構參與數字資產市場也迫在眉睫。當這種情況發生時,值得思考的是,高度監管的金融公司的進入將如何改變加密行業的市場基礎設施.

1900/1/1 0:00:00周四市值最大的加密貨幣比特幣再次上漲突破2.9萬美元,年漲幅超過300%,3萬美元正成為比特幣的新阻力位。比特幣的市值也已經達到5400億美元,超過了巴菲特旗下的伯克希爾哈撒韋公司.

1900/1/1 0:00:00律動BlockBeats消息,1月5日,加密投資機構CinneamhainVentures合伙人AdamCochran發布推特稱,一些資料表明波場可能正在接受美國監管機構的調查.

1900/1/1 0:00:00