BTC/HKD+1.2%

BTC/HKD+1.2% ETH/HKD+1.12%

ETH/HKD+1.12% LTC/HKD+0.37%

LTC/HKD+0.37% ADA/HKD+1.84%

ADA/HKD+1.84% SOL/HKD+4.94%

SOL/HKD+4.94% XRP/HKD+1.25%

XRP/HKD+1.25%去年12月以來,比特幣成交量井噴。你知道嗎?這些交易大多數是發生在衍生品市場中。目前,衍生品交易引領著比特幣交易。

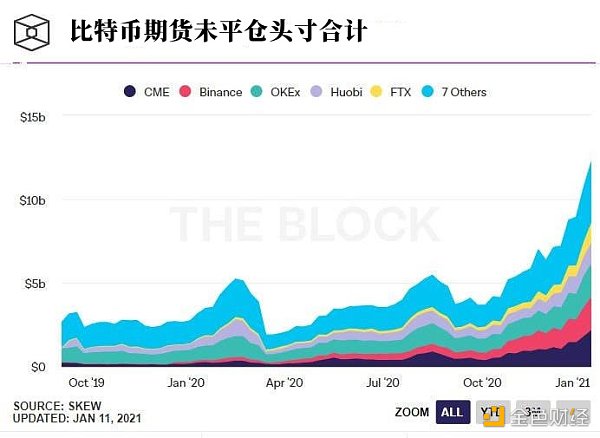

最大的加密衍生品交易所是Binance、Huobi、OKEx、BitMEX,以未平倉量和成交量計算,它們總共占據著71%的市場份額。BTCUSD Perpetual Swap是目前最受歡迎的比特幣衍生品合約,其杠桿系數最高可達125倍。

衍生品交易一個顯著特性是高杠桿,大多數比特幣期貨使用高杠桿進行交易,這放大了價格波動。

通過了解衍生品交易如何控制比特幣市場,可以分析近期比特幣價格的下跌。從1月10日到11日,比特幣在短短幾小時內下跌了24%。不禁讓人疑問,為什么比特幣價格會下跌得如此突然?

分析師Myret Zaki認為,其中一個原因是,由于最近比特幣的狂熱,它和其他加密貨幣成為了監管機構的目標。1月11日,英國金融監管機構警告稱,投資加密貨幣的消費者應該“做好賠錢的準備”。另外,美國財政部也制定了一項新規定,要求托管人和交易所收集反洗錢信息。

報告:未來加密貨幣交易量的增長很大一部分將來自衍生品領域:8月12日消息,根據Genesis的一份報告,未來加密貨幣交易量增長的很大一部分將來自衍生品。Genesis 2023年第二季度市場報告稱,如果遵循傳統金融衍生品的趨勢,“加密期權市場有比目前水平增長10倍的空間”。據稱,期權已成為機構投資者進入加密貨幣市場的首選工具。

Genesis的銷售和交易董事總經理Gordon Grant表示:“我們看到機構投資者對加密衍生品的資金流入有所增長。CME加密期權在7月份表現出色,是三個月來的最高水平,ETH交易量大幅上升。Deribit的月度交易量繼續相對較高。”

他補充說,對于一些頂級機構投資者來說,CME被認為是一個比傳統的加密貨幣交易所更穩定的場所。“他們對與主流加密交易所互動的興趣不如對CME的穩定性感興趣。機構投資者,尤其是全球最大的資產配置機構,認為CME擁有安全和可靠的品牌,”Grant補充道。[2023/8/12 16:22:31]

一邊是不斷追漲的散戶,另一邊是不斷提醒注意比特幣市場風險、并施以監管的官方機構,兩股力量正在對抗,這就難怪比特幣波動近期顯示出如此大的波動性。

加密貨幣衍生品平臺Paradigm將削減15%薪酬:金色財經報道,加密貨幣衍生品交易平臺Paradigm在全公司范圍內減薪15%。Paradigm還聲稱,減薪減少了公司裁員的需求,對組織發展勢頭的影響也會較小。現在是艱難時期,但我們必須做艱難的事情,并保持財務靈活性,以度過我們作為一個行業所處的動蕩時期。(the block)[2022/12/15 21:46:34]

當然,很多人對比特幣近一個月以來這波暴漲行情依然十分不解。

分析師Myret Zaki表示,比特幣價格背后最重要的推動因素是衍生品市場及其高度杠桿化的頭寸,這也對比特幣價格造成了巨大的不穩定性。比特幣期貨合約交易量一直在飆升。截至1月10日,約有130億美元的未平倉比特幣期貨合約,創歷史新高。

根據芝加哥商品交易所(CME)的數據,它的比特幣期貨自2017年12月推出以來,名義交易額已超過1000億美元。自2017年以來,芝加哥商品交易所(CME)和其他衍生品交易所(BitMEX、OKEx、Huobi)已成為大型機構投資者交易比特幣的主要平臺。

美眾議院農業委員會5月12日就FTX的“衍生品清算提案”舉行聽證會正在直播:5月12日消息,美眾議院農業委員會5月12日就FTX的“衍生品清算提案”舉行聽證會正在直播,觀看直播點擊文末“原文鏈接”。[2022/5/12 3:11:46]

這些大型機構投資者進行交易時一般都持有比特幣,但許多抬高比特幣價格的機構和散戶更喜歡交易比特幣期貨合約,而不是直接買入和持有比特幣,他們更傾向于以現金結算的期貨合約來押注比特幣價格。

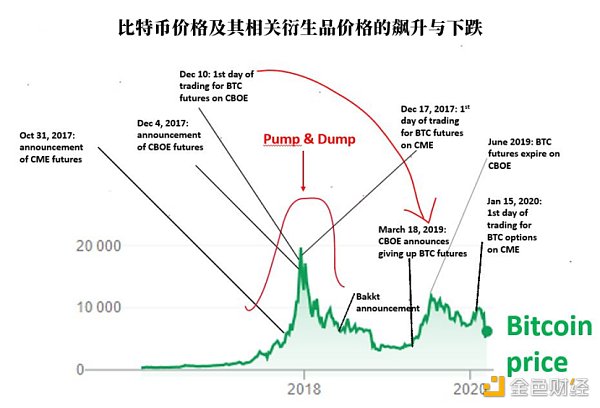

衍生品市場對現貨市場的影響是巨大的。2017年,當比特幣衍生品正式在芝加哥交易所推出時,比特幣價格就發生了前所未有的波動,因為未交割的衍生品合約價值的大幅飆升,加劇了比特幣價格的波動性。

衍生品市場 vs 現貨市場

麻省理工學院區塊鏈實驗室的一項研究表明,衍生品市場比現貨市場更能頻繁地引領比特幣價格波動。報告稱,現貨市場更有可能影響比特幣價格走勢的方向,而衍生品市場更有可能引領比特幣價格走勢的幅度。

加密衍生品交易所 Deribit 計劃推出 Solana 期貨產品:金色財經報道,兩位消息人士稱,加密貨幣衍生品交易所 Deribit 正在推出 Solana(SOL) 期貨產品,Deribit 幾個月來一直在衡量期權做市商對 Solana 產品的興趣。該公司向 Blockworks 證實,它正在內部測試 SOL 產品,計劃于本季度末或第二季度初推出。

總部位于巴拿馬的 Deribit 目前僅提供比特幣和以太坊期權產品。Dereibit 首席商務官 Luuk Strijers 表示,該公司之前曾考慮增加其他代幣,但擔心流動性和做市商的覆蓋率,Strijers 說:“當前對 SOL 的需求非常明顯”。僅接受加密存款的 Deribit 正在構建 Solana 錢包以促進這些交易,用戶必須存入 SOL 才能交易 SOL 衍生品,該公司計劃提供永續交易、期權、期貨和投資組合保證金服務。(BlockWorks)[2022/1/23 9:07:07]

Myret Zaki稱,衍生品交易的策略有很多種。最基本的一種是通過杠桿作用來增加投資,然后定期做空投資來賺取短期利潤。在去年12月至今年1月的泡沫期間,這是很常見的情況。

比特幣巨鯨Joe007:一旦衍生品危機爆發 加密市場將無法幸免:貴金屬巨頭Goldmoney 4月份發布的一份報告指出,黃金衍生品市場出現了可怕的信號,代表著一場“更廣泛的衍生品災難”。根據比特幣巨鯨Joe007的說法,加密市場幾乎肯定會受到該危機的影響:“如果衍生品危機爆發,想都不要想加密市場能夠以某種方式幸免。”他補充稱,為降低衍生品危機中可能出現的流動性緊縮風險,他傾向于持有實物金條和USDT。除了預計會出現衍生品危機之外,Joe007還支持這樣一種觀點,即全球經濟正處于“我們這一代最大的經濟沖擊”之中。(CryptoSlate)[2020/7/2]

比特幣交易平臺Coindesk上老練的投資者通過投資芝加哥商品交易所比特幣期貨,利用其高杠桿交易,在2020年最后一個季度幾乎每周的時間里都創造了新的空頭數量記錄。

比特幣及其他加密貨幣社區中有一句名言,“保護好私鑰才能掌控自己的加密貨幣”,意思是如果你丟失了私鑰,你的比特幣賬戶就像一個“冰箱”,因為你的比特幣將被永遠凍結起來,然而,衍生品交易沒有這個風險。

Myret Zaki表示,衍生品交易與比特幣之間是一種投機關系,大型機構投資者一般不這樣投機,而投機者對比特幣的價格波動和利潤率很感興趣,他們喜歡利用比特幣的波動性來賺取價差。這種交易更多的是一種伽瑪交易,而不是區塊鏈和私鑰技術。

Myret Zaki認為,比特幣衍生品繁榮的原因是高杠桿比率,比如在芝加哥商品交易所,交易者可以獲得2到3倍的杠桿,在本地加密衍生品交易所可以獲得超過100倍的杠桿。去年3月,當疫情爆發時,比特幣交易平臺OKEx的金融市場總監Lennix Lai說,衍生品市場最終的規模將比現貨市場更大:

“如果在不到兩三年的時間里,衍生品市場的規模發展為現貨市場規模的5到10倍,我不會感到驚訝。”

沒想到,股票市場的情況,現在在比特幣市場也上演了。

在過去17年里,全球股票期貨市場的增長速度幾乎是股票現貨市場的2倍。對于比特幣來說,情況也同樣如此。比特幣交易平臺Kraken 10月份的一份報告顯示,2020年,比特幣期貨與現貨交易量的比例已從2.3:1上升至2019年的4.6:1,這表明比特幣期貨交易量正超過現貨交易量。Kraken在報告稱:

“自2018年以來,衍生品市場已經完全取代了現貨市場,成為主導市場。”

報告還稱,衍生品交易量的增長與現貨交易量的增長形成了鮮明對比。加密貨幣的現貨交易量自上一輪牛市達到頂峰以來已經有所下降,但衍生品交易仍然很火熱,Kraken稱:

“從2017年第二季度到2018年第一季度,現貨交易量從大約580億美元的低點飆升到5700億美元的高點,然后在近兩年又大幅下降到1040億美元的低點。”

與此同時,衍生品的名義交易量從2017年第二季度的不到60億美元激增至2020年第三季度的逾1.7萬億美元。自那以后,衍生品市場完全取代了現貨市場,成為主導市場,而現貨交易市場一直未能全面復蘇。

據Kraken稱,大多數比特幣交易都是在不受監管的加密交易所進行的,這些交易所在海外運營,它們提供的合約激進,杠桿率高:它們的初始保證金要求僅為1%,而芝加哥商品交易所等受監管平臺的初始保證金要求為40%。

而且,盡管英國和美國都在考慮出臺反洗錢法規,但這些不受監管的平臺基本不受約束,沒有嚴格的“保護客戶”的措施。由于這些寬松的規則,衍生品市場基本上可以說是不受監管的,其名義交易量至少是受監管的衍生品市場的40倍。

另外,Myret Zak認為,低息的貸款助長了這種投機繁榮。由于美聯儲寬松的貨幣政策,市場被注入了前所未有的流動性。很難相信美聯儲在2020年3月至12月期間創造了整個美元發行歷史的30%的美元。

因此Myret Zak認為比特幣價格在兩周內翻倍的直接原因是衍生品市場信貸的繁榮。在衍生品市場,交易者可以用極低的價格借入資金,然后通過高杠桿,用實際上并不擁有的錢購買資產。

Kraken的報告對衍生品市場取代現貨市場,占據主導地位的情況作出了警告:

“這可能會形成一個惡性循環,衍生品市場的拋售將導致現貨市場價格下跌,進而又對依靠現貨指數定價的衍生品造成進一步的拋售風險。”

衍生品市場在價格調整時期是最脆弱的,因為這時容易觸發一系列的拋售。在2020年3月12日,加密貨幣市場遭遇了“黑色星期四”,比特幣價格跳水至3000美元區間。

當天,價值數十億美元的未平倉衍生品合約必須實時按市值計價,并在現貨價格暴跌的過程中迅速平倉,最終它們的價值只剩數千萬美元。之所以會出現這種情況,是因為加密貨幣的現貨交易所的流動性遠低于衍生品市場未平倉合約的流動性,因此現貨市場遠遠不能覆蓋衍生品市場的風險。

這和2008年發生的次貸危機是完全一樣的,當時現貨市場上抵押品失效,房地產衍生品市場觸發了系統性風險。

比特幣本應是當今法定貨幣紛紛貶值的宏觀環境下的一種避險資產,但衍生品交易卻讓它成為了波動性極大的投機資產。

Tags:比特幣加密貨幣比特幣價格BIT買比特幣合法嗎ripple幣是數字加密貨幣嗎ape幣價格今日行情比特幣價格BITGET是正規靠譜平臺嗎

DeFi數據 1.DeFi總市值:254.98億美元 市值前十幣種漲跌幅,金色財經制圖,數據來源Coingecko2.?過去24小時去中心化交易所的交易量:13.8億美元 金色晚報 | 3月29.

1900/1/1 0:00:00比特幣以其波動性而聞名,它的價格經常搖擺不定。盡管它從2020年3月的大流行引發的暴跌中迅速恢復,并繼續創下歷史新高,但這并不意味著比特幣在將來不會發生類似事件.

1900/1/1 0:00:00根據路透社的報道,在最近的一次線上會議上,歐洲央行行長拉加德表達了她對比特幣的觀點。本文對她的這些觀點進行一些解析并對全球金融監管機構在比特幣和加密數字貨幣的監管政策方面作出一些預測.

1900/1/1 0:00:00《數字貨幣藍皮書(2020)》已于近期重磅發布并上線銷售。“《數字貨幣藍皮書》是迄今為止關于數字貨幣最完整的文獻資料.

1900/1/1 0:00:00文章系金色財經專欄作者幣圈北冥供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別防上當.

1900/1/1 0:00:00區塊鏈和加密世界眨眼間就發生了變化。一個趨勢取代另一個趨勢,新的有前途的Token、募資方式、社區互動方式每隔一個月就會出現.

1900/1/1 0:00:00