BTC/HKD+1.28%

BTC/HKD+1.28% ETH/HKD+0.36%

ETH/HKD+0.36% LTC/HKD+0.46%

LTC/HKD+0.46% ADA/HKD+2.41%

ADA/HKD+2.41% SOL/HKD+0.4%

SOL/HKD+0.4% XRP/HKD+3.66%

XRP/HKD+3.66%要點:

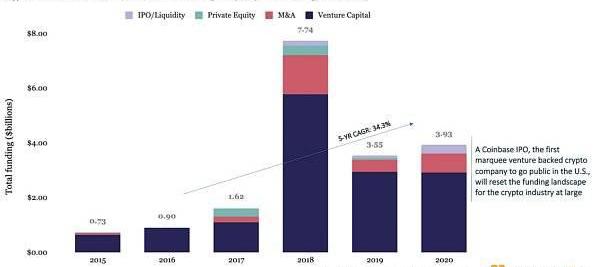

在2020年,大約有31億美元風險投資用于加密貨幣區塊鏈項目。

盡管并購和公司發展還在初期階段,2020年中數字資產領域并購交易數量創下了歷史新高。

2020年最主流的兩個投資趨勢分別是DeFi和經紀托管公司。

總結

2020年,由于新冠疫情,就加密貨幣區塊鏈領域而言,第一季度至第二季度的融資總額下降了61%,盡管如此,該領域的風險融資與2019年美元交易量大致一樣。

總體而言,大約有31億美元用于投資加密貨幣區塊鏈項目,平均交易規模約570萬美元,交易規模中值為180萬美元。風險投資交易量也保持相當穩定,與美元交易量相同,2020年有774筆風投交易,而2019年為732筆,同比增長約6%。

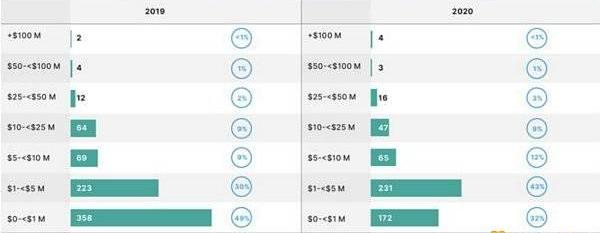

與2019年相比,2020年融資交易規模分布相對穩定,有兩筆交易金額在1億美元左右。今年變化最大的投資規模組是0<100萬美元和100萬<500萬美元(見圖29)。這表明較大的交易規模中值有所上升。

風險投資、私募投資、并購和大眾投資

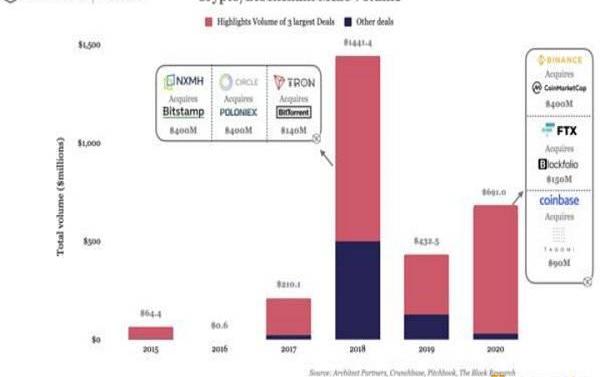

這一領域每年投資總體都呈上升趨勢。2018年總體趨勢則是一個例外,原因是2017年出現了價格泡沫。

與傳統市場相比,并購活動和企業發展仍處于起步階段。然而,2020年是該行業歷史上并購交易最多的一年,共有83宗并購交易,超過了2018年創下的69宗并購交易最高紀錄,實現了20%的增長。

從IPO和流動性角度看,更多私有加密貨幣公司希望通過公開市場獲取流動性,籌集更多資本。通過公開市場籌集的資金約為3.1億美元,達到該行業歷史最高水平。比特幣礦機制造商億邦在納斯達克上市,融資額略高于1億美元。

其他有上市舉動的公司包括加拿大投資基金管理公司3iQ,這家公司推動以太坊基金在多倫多證券交易所(TSX)完成7600萬美元的IPO,另外,在其助力下,證券型通證平臺INX正在完成IPO。

展望未來,2021年將是加密行業在公開市場融資規模最大的一年。預計加密貨幣交易所Coinbase將在2021年上半年上市。BlockFi是一家專注于散戶的加密貨幣借貸金融科技公司,也有上市計劃,最早可能在2021年下半年上市。

單是Coinbase的IPO就可以超過迄今為止該行業的年度融資總規模。

2020加密貨幣區塊鏈行業風投趨勢

金色晨訊 | 7月9日隔夜重要動態一覽:21:00-7:00關鍵詞:Square、加密貨幣托管商、美國銀行

1.Jack Dorsey證實Square正在建立比特幣硬件錢包;

2.Osprey比特幣信托正申請成為SEC報告公司;

3.瑞典國民因加密欺詐案被判15年徒刑;

4.英國一男子將在垃圾填埋場尋找其包含3.78億美元比特幣的硬盤;

5.第一中西部銀行信托部門持有近2.95萬份GBTC;

6.烏克蘭安全局搗毀非法大型加密貨幣礦場;

7.Circle在收購及出售Poloniex的過程中損失1.56億美元;

8.Tetra Trust成為加拿大首個受監管的加密貨幣托管商;

9.美國銀行組建由Alkesh Shah領導的加密貨幣研究團隊。[2021/7/9 0:38:32]

2020年第一季度

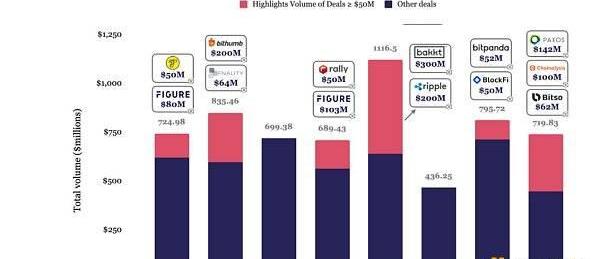

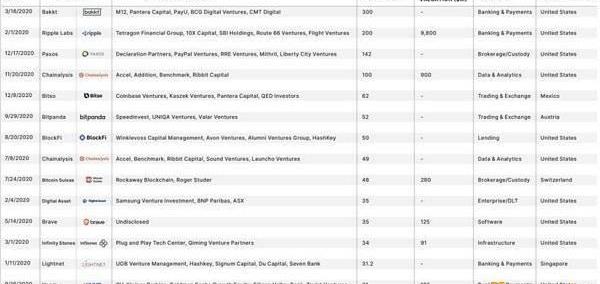

2020年第一季度行業融資達到了兩年來最高水平。然而,由于疫情,這一勢頭在下一季度有下行壓力。今年最大的15筆融資交易中有40%發生在第一季度。這些融資發起公司包括Bakkt、Ripple、DigitalAsset、InfinityStones、Lightnet、Celo。

第一季度約11億美元的融資主要來自Bakkt和Ripple的大額融資,占接近融資總額一半。

2020年第二季度

第二季度是今年唯一一個沒有融資金額超過或等于5000萬美元的季度。最大的融資是5月份由軟件瀏覽器Brave進行的約3500萬美元A4輪風投。

該季度的其他大型融資包括LayerX的2800萬美元融資,NearProtocol的2200萬美元融資,以及FalconX的1700萬美元融資。

2020年第三季度

該行業在第三季度出現了融資復蘇,季度環比增長82%。因此,最大五筆融資都發生在這一時期。?這些融資輪包括Chainalysis、Bitpanda、BlockFi、BitcoinSuisse和Veem。

Bitpanda完成了由PeterThiel的ValarVentures牽頭的5200萬美元A輪融資。加密貨幣借貸公司BlockFi完成5000萬美元的C輪融資,是其今年第二筆融資。

2020年第四季度

第四季度是至少兩年來該行業首次出現三筆或三筆以上大于或等于5000萬美元的融資,期中包括Paxos的1.42億美元融資,Chainalysis的1億美元融資,Bitso的6200萬美元融資。這三筆融資都代表了有望實現增長的細分行業:經紀/托管公司、數據和分析提供商以及發展中地區的交易所,這些行業都非常有價值。

Chainalysis的融資對該公司估值為10億美元,讓其成為加密貨幣區塊鏈行業內首家獲得獨角獸地位的數據分析提供商。

2020年融資規模與以往規模的對比

與2019年相比,2020年大額融資平均規模要大得多,從2019年的5500萬美元增至8000萬美元,約同比增長45%。2019年大額融資規模中值為3700萬美元,而2020年為4900萬美元,這表明2019年金額更高的融資比2020年更多。

金色晚報 | 6月26日晚間重要動態一覽:12:00-21:00關鍵詞:摩根大通、以太坊2.0、特斯拉、BlockFi

1. BlockFi下調利息賬戶 (BIA) 的BTC等的利率,將于7月1日生效

2. 特斯拉Q2前瞻:比特幣暴跌或影響凈利潤

3. 摩根大通調查:三成受訪機構投資者認為比特幣是“老鼠藥”

4. 資產管理公司從CME比特幣期貨空頭轉為多頭

5. 以太坊2.0合約已鎖定590萬枚ETH,占總流通量5.08%,達歷史新高

6. Morgan Creek Digital完成第三只規模為8000萬美元的加密投資基金募集

7. 人民銀行數字貨幣研究所聯合發起的上海金融科技有限公司揭牌[2021/6/26 0:08:28]

最大一筆是Bakkt3億美元的b輪融資。該公司從M12、PanteraCapital、PayU、CMTDigital和BostonConsultingGroup獲得融資。此次融資與Coinbase的融資相提并論,成為加密貨幣區塊鏈行業有史以來第二大融資。

另外兩家公司在2020年完成了巨額融資。Ripple的2億美元C輪融資由TetragonFinancialGroup牽頭,這是今年第二大、行業史上第八大融資。

加密貨幣經紀服務和基礎設施提供商Paxos完成了1.42億美元C輪融資,擴展其業務線。此次融資來自包括DeclarationPartners、PayPalVentures和RITCapitalPartners等投資者,是2020年第三大融資交易,也是業內有史以來第十大融資交易。

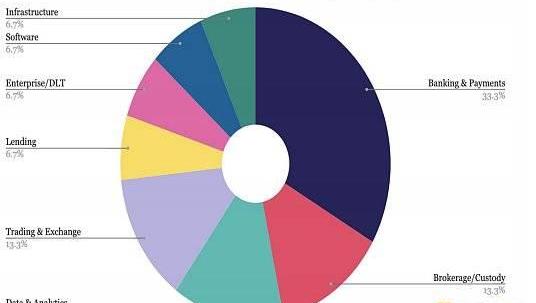

在今年的前15名融資列表中,銀行和支付類項目數量最多,總共有5個。這些項目包括Bakkt、Ripple、Lightnet、Veem、和Celo。

在該表中,第二受歡迎融資公司類別有三種:經紀托管、交易&交易所和數據分析公司,這三種行業各有兩家公司上榜。

是什么推動了特定垂直領域融資?

DeFi

2020年主要投資趨勢之一是DeFi應用。新項目的成功和質量吸引了基金和各大公司參與投資,年初時,這些基金和公司對這一細分行業還不太了解。該行業投資在6月底開始增長,交易量在9月份達到峰值,當月共有16筆投資。

隨著競爭的加劇,估值較高的DeFi協議私募輪和小額融資已經變得更加普遍。在第三季度,DeFi類型最受歡迎,約占所有風投的20%。在十大最活躍投資公司中,約31%的投資與DeFi相關。

金色晨訊 | 6月22日隔夜重要動態一覽:21:00-7:00關鍵詞:詹克團、ETH、DeFi

1. 詹克團抨擊吳忌寒:一貫不守法 不懂法。

2. 報告:比特幣散戶交易者占96%,但“專業人士”控制著市場。

3. 10萬枚ETH在未知地址間轉移 價值2281.28萬美元。

4. DeFi代幣總市值已突破65億美元。

5. Mythos Capital創始人:DeFi的增長不會對ETH的價格產生積極影響。

6. 以太坊非零地址數量再創新高 達4195.95萬個。

7. 清華大學鐘宏:區塊鏈賦能數據要素市場新機遇。

8. Block.one首席執行官:Block.one希望能夠進行融合化發展。[2020/6/22]

經紀&托管公司

今年的風投中,大約17%投資對象是加密貨幣經紀&托管服務提供商。

總計約5.25億美元投向這些公司:Amber、Archax、B2C2、BitcoinSuisse、Bitpanda、BlockFi、Copper、CryptoFinance、Curv、Diginex、FalconX、Fireblocks、METACO、OSL、Paxos和ZeroHash。

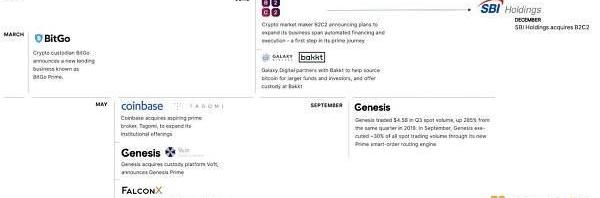

2020年,該領域發生了一系列備受矚目的少數股權投資和收購。Coinbase收購了加密貨幣經紀商Tagomi,SBIFinancialServices收購了做市商B2C2。

展望2021年,數字資產基礎設施現在仍十分分散。目前至少有115家公司在建設數字資產的機構級基礎設施。全球不同產品提供的流動性和服務都不一,這類似于20世紀90年代末和21世紀初的股票市場結構。

今年5月,BlockResearch采訪了40多家數字資產基礎設施公司,以更好地了解這些公司

認為最大的風險和未解決的結構性問題。

在采訪中,出現最多的主題是大客戶全套服務的明顯需求。大客戶全套服務指的是公司或市場中介服務,目的是提供一站式現貨和衍生品交易聚合、追加保證金展期、托管服務、資金引入,甚至是交易策略構思(類似于股權和交易研究院對傳統銀行提供的主要服務)。

幾家公司為了整合這些服務,在2020年應運而生。換句話說,他們從不同核心業務起點整合了全套服務,提供托管、做市/場外交易、借貸、衍生品、清算/結算服務和執行。

展望未來,市場參與者的共識是,許多面向的機構數字資產提供商將在這些垂直領域擴展產品和服務,成為加密貨幣領域的傳統大宗經紀商。2020年,少數幾家公司進行了戰略性收購或推出了新的業務線,以提供大客戶全套服務。以下圖標展示了一些較大規模的收購或是業務拓展。

金色晚報 | 5月1日晚間重要動態一覽:12:00-21:00關鍵詞:日本、開曼群島、Tether、灰度

1. 律所:日本修訂版資金結算法主要變化針對加密貨幣托管商

2. 開曼群島新提案將擁抱FATF反洗錢標準,還將設立監管沙盒促進創新;

3. 調查:66%受訪者贊成對加密資產征稅;

4. 灰度報告:在法幣貶值風險下BTC是投資者最好的選擇;

5. 交易員:比特幣突破2萬美元只是時間問題;

6. Tether30多天增發近20億美元USDT,加密社區質疑不斷;

7. 加密貨幣Visa卡平臺Swipe獲得三星支付支持;

8. 國網青海電力公司彭建華:青海3月、4月利用區塊鏈開展共享儲能市場化交易306筆;

9. BTC現報8891美元,日內漲幅1.28%,市值前十幣種普遍上漲。[2020/5/2]

并購活動和趨勢

迄今為止,加密貨幣區塊鏈行業內部并購活動主要是合并現有行業參與者,只會牽涉到很少行業外的公司。

然而,到2020年第三和第四季度,種種暗示表明行業外公司可能會在該行業并購發揮更大作用。

今年并購中,有三筆大規模的并購交易,算得上業內有史以來金額最高的并購交易。

據報道,Binance在2020年第二季度以4億美元收購了CoinMarketCap,這是數據分析提供商業內第一筆大收購。此次收購是加密貨幣區塊鏈行業中有史以來最大的收購,之前Bitstamp和Poloniex兩家加密交易所以4億美元被收購。

加密交易所FTX以1.5億美元收購了投資組合管理公司Blockfolio。此次收購為FTX提供了強大用戶基礎,因為FTX的目標是在Blockfolio應用程序內實現免手續費交易。

此外,Coinbase據稱以9000萬美元的價格收購了針對機構的加密貨幣經紀公司Tagomi,以幫助其建立全方位經紀服務公司的計劃。

從歷史上看,加密貨幣交易公司和交易所經歷了最多的合并,15個最大并購交易中的三分之一都發生在這些公司和交易所。其他發生不止一次并購的細分行業包括經紀/保管、挖礦和軟件業。

傳統金融機構和金融科技公司的參與

PayPal宣布將提供類似于SquareCash應用的加密貨幣服務,這一消息登上了頭條。該公司與Paxos合作,利用其經紀服務,從紐約金融服務局獲得了限制性許可證。

彭博社終端還報道稱,PayPal正在探索收購加密貨幣公司的可能性,BitGo是唯一提到的加密貨幣公司。

金色晚報 | 12月16日晚間重要動態一覽:12:00-21:00關鍵詞:中央政法委、網易圈圈、工信部、繆爾冰川、R3

1.中央政法委秘書長:深化區塊鏈技術在政法公共服務領域的應用。

2.網易圈圈將在2020年2月1日停止運營。

3.工信部信軟司副司長:推動云計算與區塊鏈等技術融合創新。

4.諾貝爾獎得主:Libra的發展更像是對全球央行的提醒。

5.美國大型銀行每年處理達20億美元未被發現的加密貨幣轉賬。

6.以太坊開發者:繆爾冰川硬分叉或于12月31日前后啟動。

7.MakerDAO創始人:將推出錨定其他法幣的DAI。

8.R3已完成超70個組織的貿易融資區塊鏈試驗。

9.伊斯坦布爾升級之后 以太坊理論上最多可處理2048TPS的事務。

10.比特幣日內窄幅震蕩,最高漲至7138.89美元,最低跌至7043美元。[2019/12/16]

PayPal等公司的任務是通過內部或合作伙伴提供加密貨幣服務和產品,更好的選擇是收購該領域的公司。從邏輯上講,更明智的選擇是建立合作關系,與現有業內公司合作,并在進行任何重大交易前評估加密貨幣服務的需求或效用。

當然,投資者更感興趣的領域是為主流公司提供基礎設施的經紀托管公司,前者需要這些基礎設施來提供加密貨幣服務。

數據分析行業

未來,行業監管和合規將會有更多要求,這讓數據分析公司更具吸引力。Chainalysis最近融資1億美元,該公司的估值為10億美元。隨著各公司競相成為對手,業內將會有更多公司合并,以成為高級數據供應商。

CBInsights對Blockdata收購規模雖然不大,但是預示著并購市場的未來走向。具體來說,更多行業外公司可能會有興趣進入加密貨幣市場。

CBInsights的角度可能與行業外企業的觀點相同,中央銀行和金融機構對數字貨幣的開發和應用為該行業帶來了可信度。有了這種市場情緒,再加上銀行和金融科技公司帶來的新加密貨幣產品,會提供更多可信度。

具體而言,更多行業外公司可能會對進入加密貨幣市場感興趣,特別是在容易進行合并的領域,如加密貨幣數據、分析和基礎設施提供商。

在數據分析細分領域,像TokenTax或Lukka等分析用戶交易數據并確定應繳稅費的加密貨幣稅收軟件公司將會成為交易所的潛在目標,如Turbotax等外部參與者,甚至是想要增加自己產品范圍的經紀公司。

像TokenTax或Lukka等屬于數據分析行業,這些公司通過分析用戶交易數據,確定應交稅費,這類加密貨幣稅收軟件公司將會成為交易所的潛在目標,也會成為Turbotax等行業外企業的目標,甚至是經紀公司的目標,旨在將這項服務加入其產品范圍內。

DeFi并購

Yearn(YFI)是廣受歡迎的DeFi協議和收益聚合器,該項目推廣了收購其他DeFi協議的想法,其“并購”了Pickle.Finance、Cover,、Akropolis、Cream以及SushiSwap,并建立合作關系,通過合作來增強相互間的流動性。

盡管這些“并購”算不上真正意義上的并購,但它們從概念上為DeFi協議之間真正并購奠定了基礎。

兩個協議之間的并購交易可能與傳統公司之間的并購類似。收購傳統公司要用股票或現金(或兩者兼有),收購DeFi協議將接手資產(智能合約和當前流動性池的控制權),以換取代幣和穩定幣,這一點與傳統收購公司不同。

2020年最活躍的加密貨幣基金

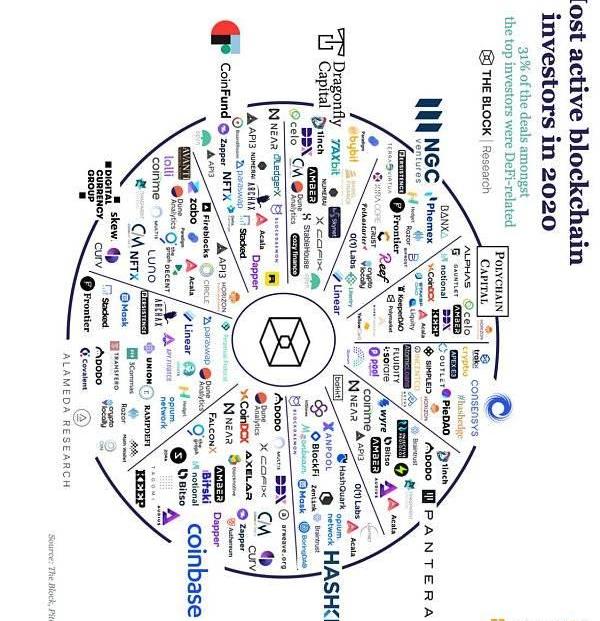

我們分析了2020年發生的889筆區塊鏈相關投資交易,以確定最活躍的加密貨幣基金。

通過Pitchbook、Crunchbase,再加上分類和篩選,我們列出了10個最活躍的基金,以確定是否有一個特定領域比其他領域吸收了更多來自基金的投資。

2020年最活躍的10個加密貨幣基金及其投資情況如下圖所示:

自Block開始其年度活躍基金評選之后,多年以來,2019年最活躍的10只基金中有6只再次躋身2020最活躍基金之列。這些基金公司包括CoinbaseVentures、DigitalCurrencyGroup、DragonflyCapital、NGCVentures、PanteraCapital和PolychainCapital。

去年沒有入列但是今年入列的四家新公司包括AlamedaResearch、CoinFund、ConsenSysLabs和HashkeyCapital。

其他今年沒有入列但至少進行了12筆投資的公司包括AU21Capital、Binance、CMTDigital、IOSGVentures、ParaFiCapital和SNZHolding。

10大最活躍基金公司投資最多的公司分別是AcalaNetwork、AmberGroup和DuneAnalytics。在這三個公司中,AcalaNetwork為Polkadot設計穩定幣和DeFi生態系統,獲得了最多投資,這些基金公司中有半數都投資了AcalaNetwork,其中40%投資了AmberGroup和DuneAnalytics。

迄今為止,在今年最活躍基金公司中,Coinbase及其風投基金在區塊鏈領域投資最多,達到25筆。該公司對整個區塊鏈生態系統進行了廣泛投資,每類別的投資都低于其投資總額的20%。

相比之下,今年第二大活躍的基金公司AlamedaResearch則采用了一種更集中的投資方式。

Alameda總部位于香港,是一家量化加密貨幣交易公司,其超過一半的投資是DeFi項目,交易和交易所項目是其第二大投資類別。FTX和Serum收到了戰略投資,Alameda交易量今年明顯上升。

在所有基金中,銀行和支付仍然是DigitalCurrencyGroup最關注的行業,這家基金公司投資了AvantiFinancialGroup、Circle、Coinme、Lolli、TransparentSystems和Wyre。

2020年,DeFi應用是2020年投資主題。新項目的成功和質量吸引了一些投資者參與,在今年之前,這些投資者對這個細分行業不太了解。根據我們之前的第三季度投資總結,DeFi是最受歡迎的投資類別,約占所有風投的20%。

總體而言,接收最活躍投資者投資的121家公司中,約31%與DeFi相關。

加密貨幣融資總形勢或許會受公開市場活動影響

Silvergate在2019年上市,是一家商業銀行,通過其SEN24/7支付服務網絡,主要專注于為加密貨幣相關公司提供銀行服務,對于更廣大的投資者而言,這家公司的上市讓他們增強了對加密貨幣市場的認識,提供了了解該市場的新途徑。該公司與LongFin或LongIslandBlockchainCorp等傳統區塊鏈公司不同,擁有非常切合實際的商業模型,服務交易所、基金以及其他加密貨幣公司。Silvergate也是DigitalCurrencyGroup旗下第一家在美國上市的投資組合公司。

上市以來,Silvergate股價有較大幅度上漲(2020年年初至今上漲了300%),在12月首次以超過10億美元的市值收盤,Coinbase將在2021年上半年上市,如果上市,將迎來加密貨幣合法性的新階段,大眾的市場認知也會進入新層次。

如果此次能夠成功上市,期貨的公開市場發行也許會更加順暢,今年年初,加密貨幣借貸平臺BlockFi宣稱會在未來兩年上市。

特殊目的收購公司,即空白支票公司,通過交易,讓私人公司被一家已經上市的空殼公司收購,減少上市過程遇到的障礙。有趣的是,今年這類公司的崛起能夠在2021年為其他加密貨幣公司和交易所提供資金和流動性渠道。如果Coinbase上市,引起公開市場對加密貨幣需求大幅上升,這類公司吸引人的關鍵點在于融資速度及快速應對能力。

根據高盛公司的數據,在2020,特殊目的收購公司在美國的融資額超過700億美元。

總部位于香港的Diginex是2020年特殊目的收購公司的代表之一,提供加密貨幣及區塊鏈解決方案,在納斯達克上市之前,已經從私人投資者中籌得2000萬美元。該公司運營著一個現貨和期貨交易所、一個OTC交易平臺以及提供托管解決方案。

投資者調查

總結

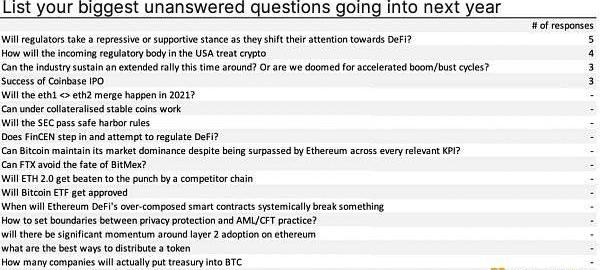

BlockResearch2021年投資者調查的調查對象共計41名數字資產投資者(投資者、交易員、基金分析師等),目的是預測2021年的市場預期大概情況。

該調查涉及一系列多項選擇問題,問題選項能夠反映出受訪者的信心,例如,BTC價格會在未來創新高嗎?選項有:強烈否定、否定、中立、同意以及強烈同意,受訪者甚至可以寫下自己的看法。

以下都是調查結果的整合,其中有幾個有趣的結論值得大家注意:

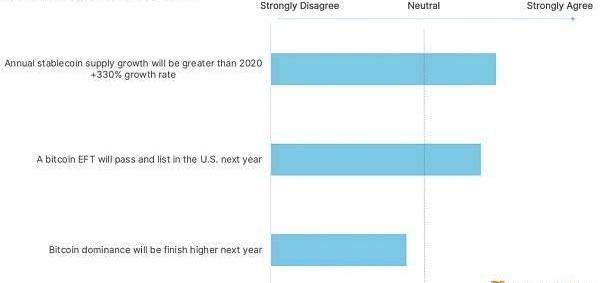

展現出最強信心的問題:在眾多問題中,受訪者對穩定幣供應增長最有信心,他們相信增長速度同比增長330%,2021年美國將會通過一只BTCETF。

DeFi及對以太坊升級的展望仍會是業內最值得探討的話題:根據BlockResearch2021年投資者調查,在“2021年前最受低估事件”列表中,DeFi位列第二,ETH2.0layer2擴展應用排名第一,這與TheBlock展望2020年調查結果一致。受訪者認為2021年NFT會是更加熱門的話題。諷刺的是,NFT、DeFi及ETH2.0分別在2021年前關注度過高的事件中排名前三。這顯示了投資者對與以太坊生態系統的看法還是有很大分歧。

業內最有影響力的公司

就“業內最有影響力的公司”這一問題,在受訪者寫下的31個回答中,出現頻率最高的公司是Coinbase,有55%的受訪者提及這家公司,這完全在意料之中。25%的人提到了BlockFi和Square,然而在前5個最多人提到的公司中沒有Uniswap。

投資者認為2021年數家標準普爾500企業會在資產負債表中持有BTC

追蹤BTC價格的股票指數會變得觸手可及嗎?今年,Square和MicroStrategy都在公司資產負債表中持有了BTC。但兩家公司都不是標準普爾500企業。有趣的是,超過50%的受訪者認為在標準普爾500企業中,有5-9家會在2021年的資產負債表中持有BTC。

Tags:加密貨幣EFIDEFDEFI加密貨幣市場行情走勢圖Defina FinanceDEF價格PieDAO DEFI Small Cap

NFT2021年加密市場的最大風口? 加密谷Live 5分鐘前 1259 近些年的風口,2017年ICO、2018年智能合約、2019年穩定幣和2020年DeFi.

1900/1/1 0:00:00財聯社訊,美東時間周四,比特幣繼續瘋狂走勢,一舉突破4萬美元關口,再度創下歷史新高,同時日內振幅也高達6000美元.

1900/1/1 0:00:00——詳述凍卡的前世今生,并向凍友提供有效建議!如果你是無辜凍友,請一定耐心看完!上篇文章給大家講述了“凍友”一詞的由來、為什么會有那么多人銀行卡被凍結而成為“凍友”.

1900/1/1 0:00:00原標題:比特幣和印刷機 比特幣和印刷機,這是兩個顛覆性創新的故事,雖然這兩個創新相隔幾個世紀,但卻有著驚人的相似之處.

1900/1/1 0:00:00DeFi體系大盤點 DAOSquare 剛剛 18 名詞解釋 DeGoDecentralisedGovernance?去中心化治理 治理可以被定義為“管理或監督某事(如一個國家或一個組織)的發展.

1900/1/1 0:00:00文章系金色財經專欄作者牛七的區塊鏈分析記供稿,發表言論僅代表其個人觀點,僅供學習交流!金色盤面不會主動提供任何交易指導,亦不會收取任何費用指導交易,請讀者仔細甄別,謹防上當.

1900/1/1 0:00:00