BTC/HKD+1.65%

BTC/HKD+1.65% ETH/HKD+0.98%

ETH/HKD+0.98% LTC/HKD+1.06%

LTC/HKD+1.06% ADA/HKD+2.99%

ADA/HKD+2.99% SOL/HKD+1.39%

SOL/HKD+1.39% XRP/HKD+4.27%

XRP/HKD+4.27%TheBlock最近發布了《2021年數字資產展望》報告。該報告涵蓋了市場狀況,投資趨勢,去中心化金融,以及2021年值得關注的其他主題趨勢。本文是該報告的《去中心化金融:2020主題,2021展望》部分,回顧了2020年DeFi的發展,以及對2021年的DeFi趨勢進行了分析。

摘要:

去中心化金融采用了來自傳統金融中的已知原則。代幣估值和治理角色變得更加清晰。

現在,一些成功的DeFi協議的記者已達十億美元級別。在2020年,DEX的年交易額已經超過1000億美元。DeFi鎖定的總價值達到166億美元。

可擴展性解決方案開始在實踐中起作用。這雖然會對可組合性產生負面影響,但會降低交易成本。

2020年:DeFi重新發現傳統金融

有一種觀點認為,經濟泡沫通常可以與新金融產品的快速增長聯系在一起。在2008年房地產泡沫,那是信用違約掉期。而在網絡泡沫時期,在線經紀人推動了日間交易的興起。據經濟學家稱,在更遠的歷史上,荷蘭的郁金香狂熱泡沫是對期貨合約需求的理性反應而嵌入的狂熱癥。

2020年去中心化金融的故事一直是從傳統金融中發現概念的過程。鑒于幾年前業界對此還一無所知,這些概念已經以幾乎驚人的精度適用于DeFi。

兩種泡沫都是由新金融工具驅動的,而DeFi重新發現了傳統金融,這可以從推動該領域活動和關注度最高的兩個事件中看到——即ICO和流動性挖礦。

從最簡單的意義上講,ICO可以與IPO進行比較。兩者都使公有制企業成為可能。收益耕種類似于員工的股票期權,但這里并不是員工,而是一個由全球匿名的供需參與者組成的池。

當DeFi確實發現這些古老智慧的亮點時,它只會發現裸露在外的東西以及這些東西最原始的版本。對于ICO,這就是所有權的力量,重要的警告事項大部分已得到糾正:

代幣所有權實際上并未跟蹤基礎產品或協議中的所有權。例如。支付應用的代幣沒有實際的估值方法。

創始人或代幣持有人沒有鎖定期。通常,所有代幣都會立即啟動,并沒有為未來保留任何激勵。

ICO在2017年加密泡沫中占據了中心地位。混雜著比特幣牛市和全球狂熱,無論您持有什么以及為什么它可能有價值或無價值都無關緊要。其核心是所有權的核心經濟權利。在2018年和2019年的熊市中,如果項目提出像鎖倉這樣簡單的事情,那么這個項目值得一想。

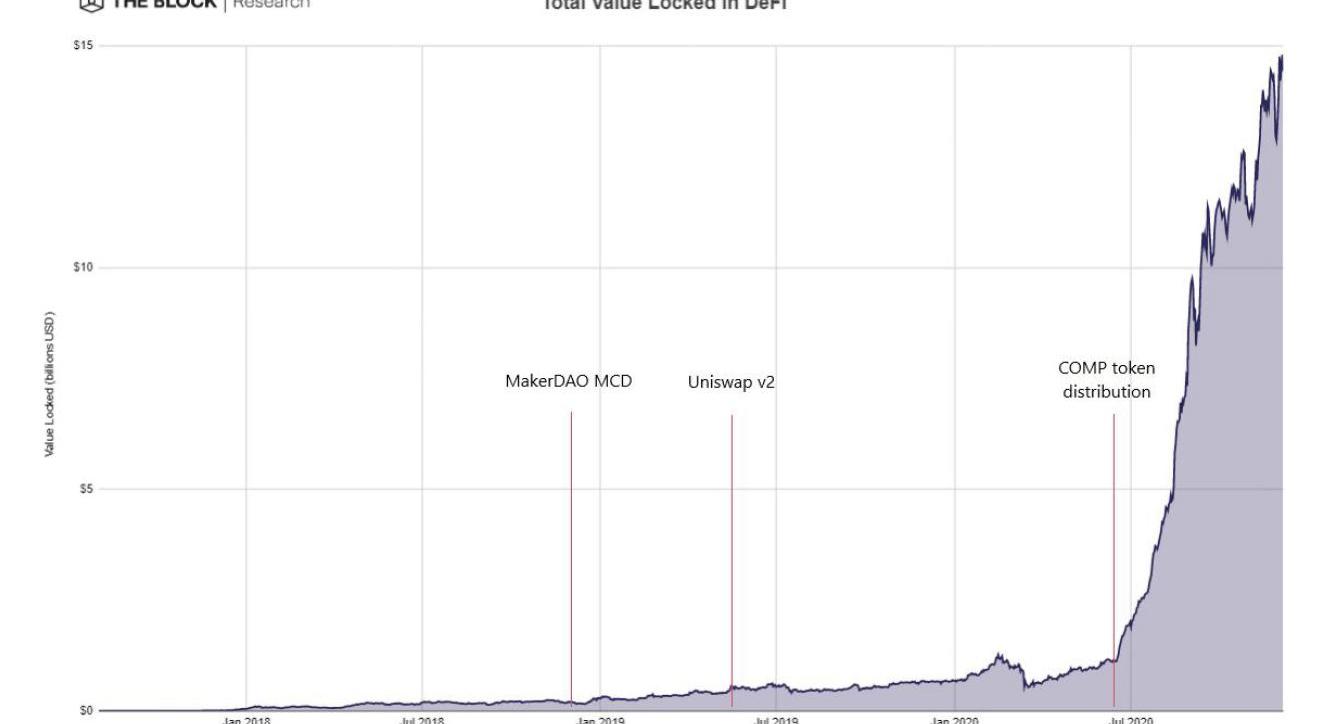

今年的收益耕種或流動性挖礦熱潮是在類似于2017年ICO熱潮的市場形勢下推出的。整個DeFi市場當時已經出現了初步的吸引力,但總體交易量增長緩慢。在過去的兩年半時間內,DeFi協議中鎖定的總價值從0美元上升到11億美元——許多DeFi愛好者認為這是成功的——但在2020年過去兩個月內猛增至100億美元以上。如今,盡管DeFi市場有所降溫,但根據DeFiPulse的數據,鎖定總價值仍舊增長到了166億美元。

DeFi的大部分價值在于協議,與市場騰飛之前相比,這些協議基本上很長時間都沒有更改。Uniswapv2和Compoundv2于2020年5月推出。MakerDAO的多抵押品DAI已于2019年11月問世。

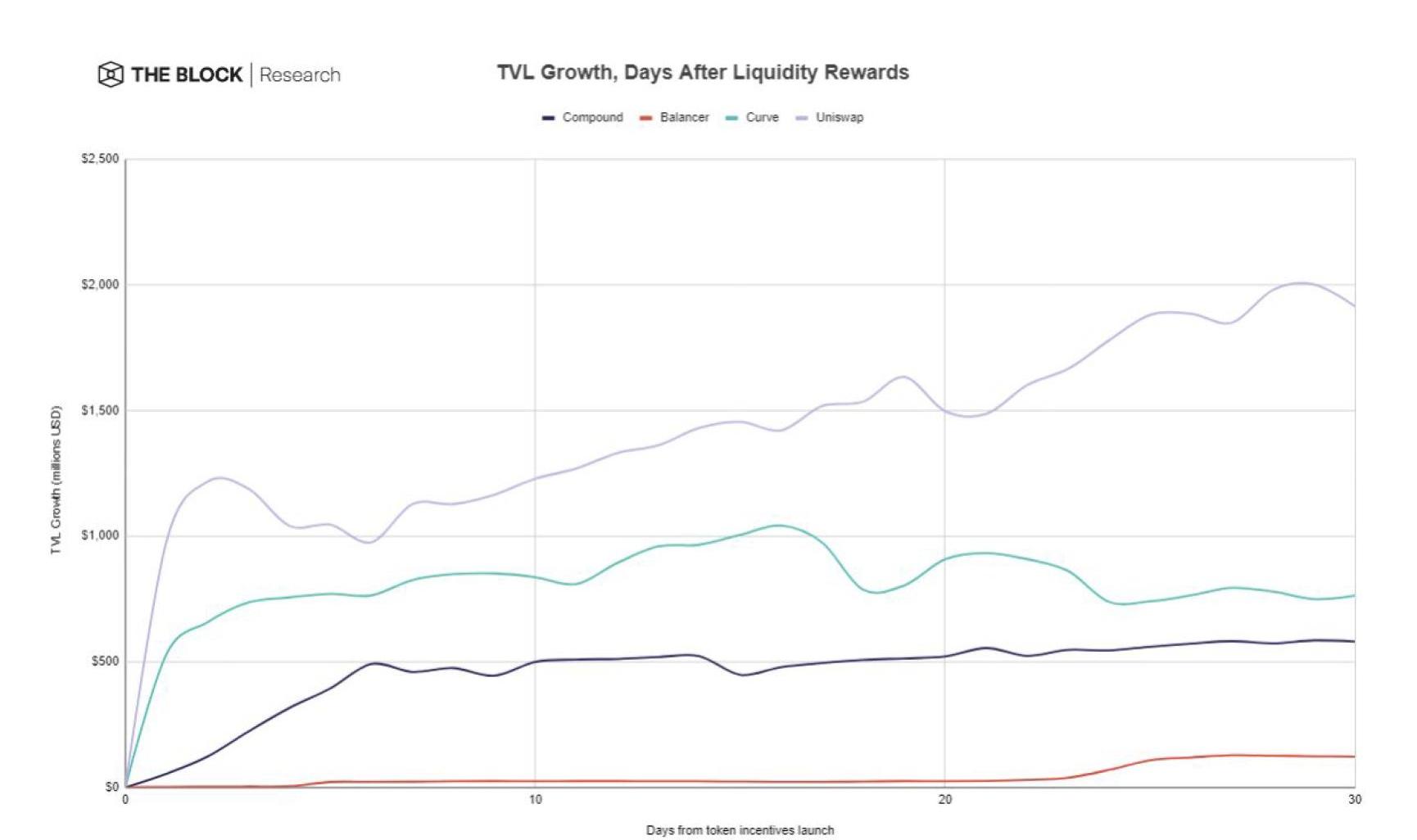

Compound的代幣獎勵始于2020年6月15日。Balancer于7月1日不久啟動了一項計劃。這些都導致平臺上的活動大量增長。盡管這可以被視為是無機的,但值得注意的是,總體而言,流動性傾向于留在DeFi中。

在使用加密協議的情況下,向互聯網用戶分發代幣會激勵他們發展項目。今天的流動性挖礦方法可能是粗糙的。對Compound的大部分需求來自用戶,他們通過在Compound的債務金字塔中向自己提供和借用DAI來最大化COMP收益。此外,通過獎勵更多的代幣來激勵持有給定代幣的流動資金池至少在某種程度上類似于龐氏騙局。

The Sandbox:第三方盜取員工計算機權限,向用戶發送包含惡意鏈接的電子郵件:3月2日消息,The Sandbox 發文表示,2 月 26 日發現未經授權的第三方獲得了團隊一名員工計算機的訪問權限,并使用其權限發送了一封虛假的聲稱來自 The Sandbox 的電子郵件。這封名為“The Sandbox Game (PURELAND) Access”的電子郵件包含指向惡意軟件的超鏈接,能在用戶的計算機上遠程安裝惡意軟件,從而授予其對計算機的控制權和對用戶個人信息的訪問權。

The Sandbox 表示,在發現未經授權的訪問后,已通知收件人,并封禁了該員工的帳戶和對 The Sandbox 的訪問,目前還沒有發現任何進一步的影響。[2023/3/2 12:38:31]

與ICO類似,值得注意的是,引入刺激增長的新原語并不會自動轉化為增長。Augur的ICO發生在2015年,而Synthetix自2019年7月中以來一直在發放SNX獎勵。狂躁癥的市場條件通常也必須是積極的。

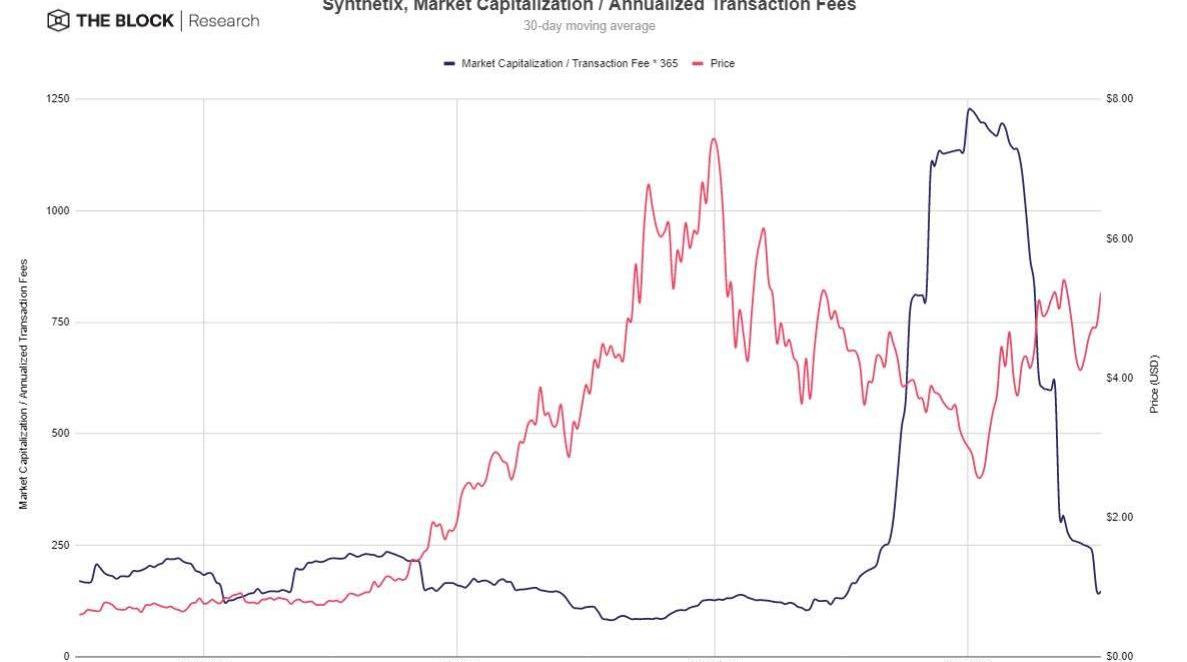

盡管如此,Synthetix還是通過早日采用這些想法而成為贏家。綜合資產交易所的流動資金從8月初的2600萬美元增加到2019年12月的1.81億美元。同期,SNX的價格從0.07美元上漲至1.40美元。

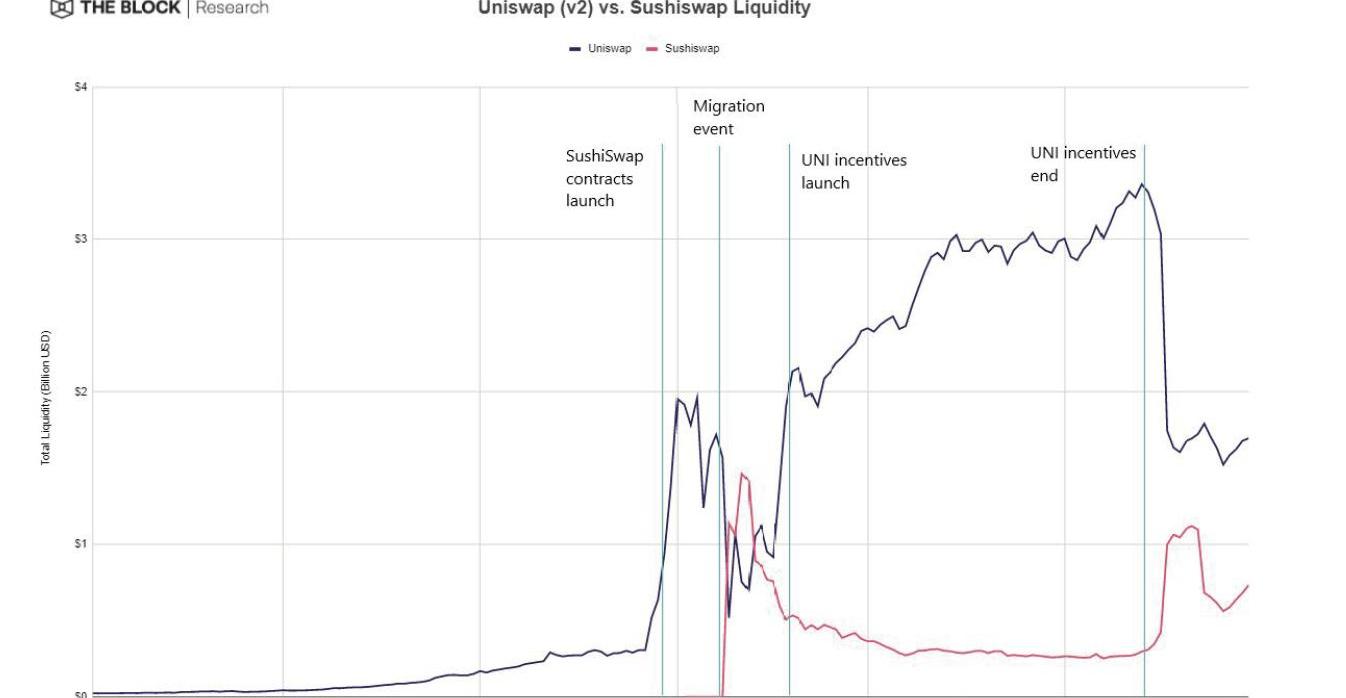

在區塊鏈上,競爭是完全的自由市場無政府狀態。這可以從SushiSwap對Uniswap的“吸血鬼攻擊”中看出,SushiSwap在用戶轉移其流動性時向其獎勵代幣。這相當于Lyft向每位離開Uber并加入其公司的司機分享股票。這種激勵措施是如此誘人,以至于在遷移之前它實際上推動增加了Uniswap的流動性,因此Uniswap被迫推出自己的UNI代幣作為回應。

在代幣估值方面,傳統公司與加密協議之間的類比無處可比。

2017年時代是由有關特定應用支付代幣的思想和基于代幣速度的粗略估值思想驅動的。如今,行業內的共識是,應根據未來的現金流量對代幣進行估值。有像TokenTerminal這樣的分析網站,專門用于遵循傳統投資者熟悉的指標,例如商品總價值和市銷率。

盡管對于加密貨幣業內人員來說這已經是一個很清晰的敘述,但顯然還沒有擴展到主流領域。加密貨幣和貨幣之間有一種很強的但并不需要存在的聯系。這當然是可以理解的,因為按市值計算,比特幣是區塊鏈技術的第一個,也是最大的應用。

觀察最有價值的代幣和加密貨幣,這也會使人們感到困惑,因為它們中的大多數仍處于貨幣全家桶中。

這并不是說代幣的估值應與公開上市公司的市盈率一致,盡管有些人認為這在某些情況下是個奇跡。畢竟,這些都是早期的初創公司,并且在未來的世界中都是高度不穩定的選擇。從概念上講,能夠很簡單地進行估值是很重要的。

2021年,主流投資者心目中的“”作為生產性資產的代幣”的敘事可能會改變該行業的看法。

資料來源:Coingecko的DuneAnalytics

每個代幣都是治理代幣,治理最終會帶來各種功能——包括現金流。如果協議的代幣持有者決定支付分紅,那是他們的特權。另外,他們可以放棄利潤并為未來投資收益。如果代幣持有者想購買10倍做多的BTC永續期權,他們也可以這樣做。

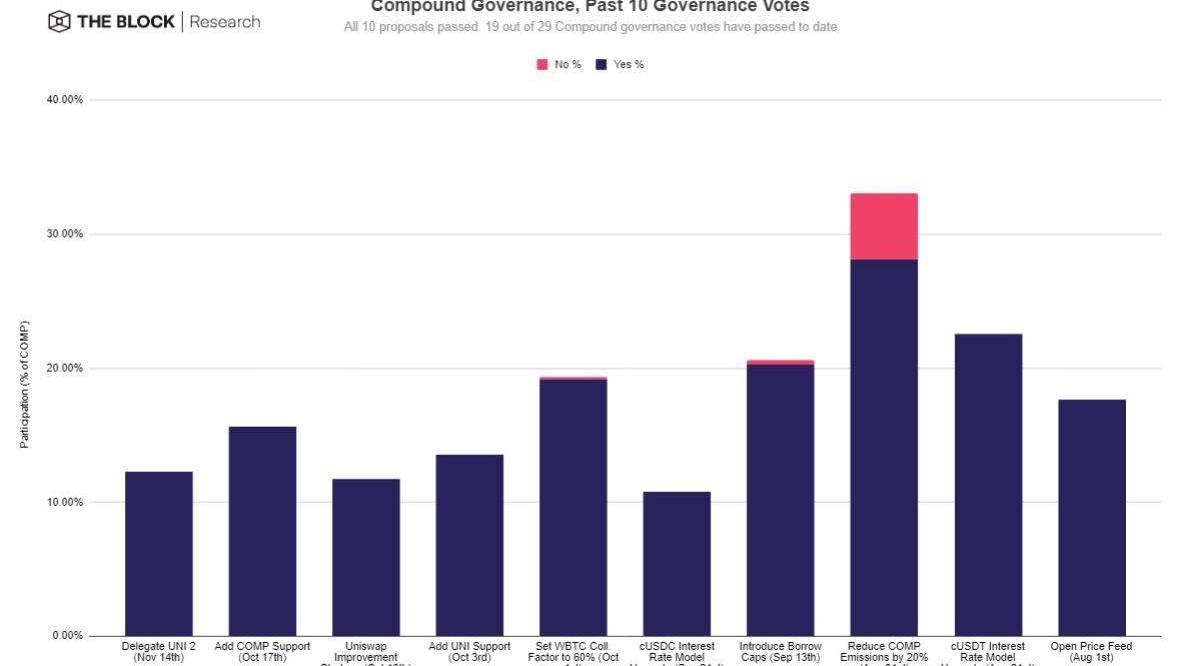

通過治理,加密協議具有諸如理事會和代理投票之類的集成概念。諸如Compound和Uniswap之類的許多加密協議都有“投票表決委派”功能,這允許另一個實體在治理決策中代表它們。借貸聚合商Yearn通過多簽名團體制定決策。

The Sandbox將于9月15日零點暫停網站主要功能:9月14日消息,The Sandbox 宣布鑒于即將到來的以太坊合并,將于北京時間 9 月 15 日零點在網站上暫停交易、跨鏈、申領、鑄造等主要功能。此前消息,The Sandbox 宣布僅支持以太坊 POS 鏈。[2022/9/14 13:29:31]

這并不是說每個加密協議都應像傳統公司一樣受到監管。加密投資機構Paradigm的FredEhrsam認為,“那些最常用的加密協議將趨向于將治理最小化”,在這種情況下很難有目的地制定決策。這是由于它們作為通用和中立的基礎設施而發揮的作用,為基礎創新設置了可能的最佳環境。以太坊本身并不直接由代幣投票決定,這與許多競爭對手不同。

DeFi借鑒傳統金融的最新動作就是Yearn的并購運動。與傳統市場中的并購不同,Yearn的并購沒有資產購買和收購要約。相反,Yearn的行為更多地模仿了開源開發中常見的協作開發工作。但是,此類活動的下一步是將許多活動合并在單個治理下。

到目前為止,加密協議是單一用途的,但是通過并購活動,它們可以擴展現有服務甚至創建全新的業務線。這具有資本效率的好處——如果某個協議在某些領域中對于其用例而言“流動性太強”,則可以將其中的一部分轉移到另一部分。例如,AlphaFinance正在開發一套DeFi產品,前兩個是通過杠桿收益耕種和永續互換進行的。MakerDAO最初計劃使用其資本池發行除合成美元之外的其他合成資產。

在“黑色星期四”事件之后,在一系列清算中,以太坊的價格從200美元跌至83美元的瞬時低點,570萬DAI抵押資金不足。MakerDAO發行了MKR以償還系統債務,從而解決了這一問題。這可以看作是“額外股權融資”,大多數加密協議可以將其作為維持業務的最后措施。到目前為止,MakerDAO一直在浪費利潤,基本上可以將其視為股票回購,但現在有一種想法是用應計的庫存來代替這種方法。

DeFi一直深入到發明創造的精髓中,從傳統金融中發現想法之后,便將它們推向了極致。瘋狂過后,它很快就開始為投資者和用戶采用更好的實踐。

DeFi市場現在正在復制傳統金融中的許多想法,例如“固定利率貸款”,這些是構建經濟的必要工具。但是,也有諸如固定函數做市商之類的非加密貨幣創新在傳統金融市場中并沒有直接的鏡像。

在公司治理和金融產品方面,將從傳統金融采用多少?哪些是全新的?這是我們將看到的問題。

指標:DeFi現在以十億美元為單位

交易所

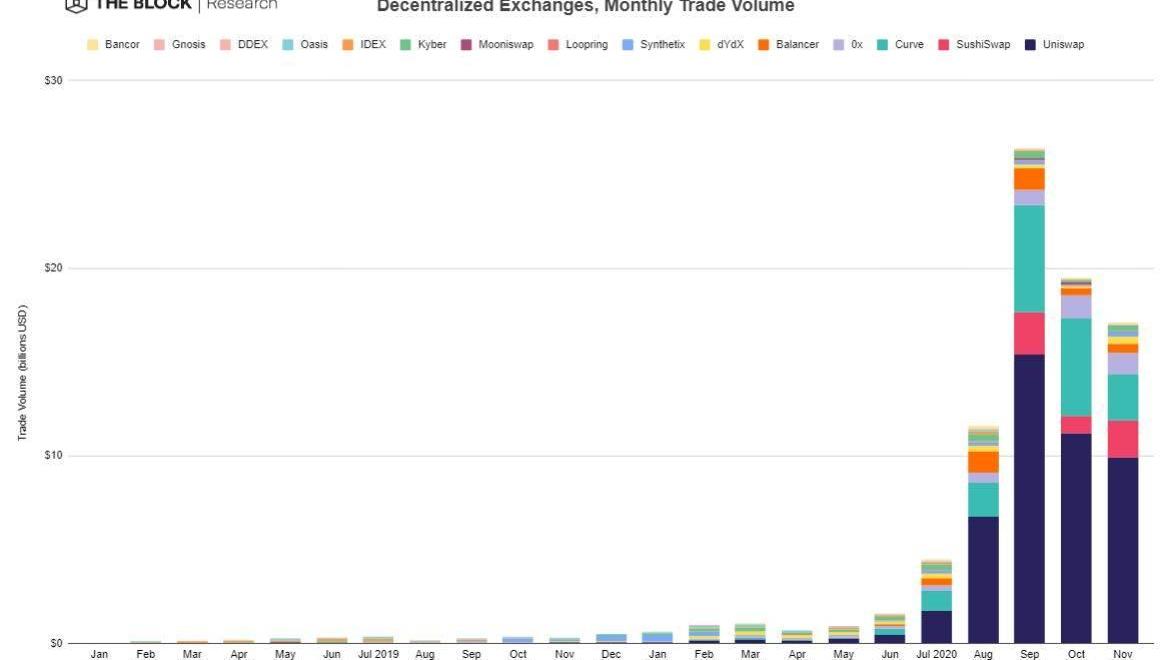

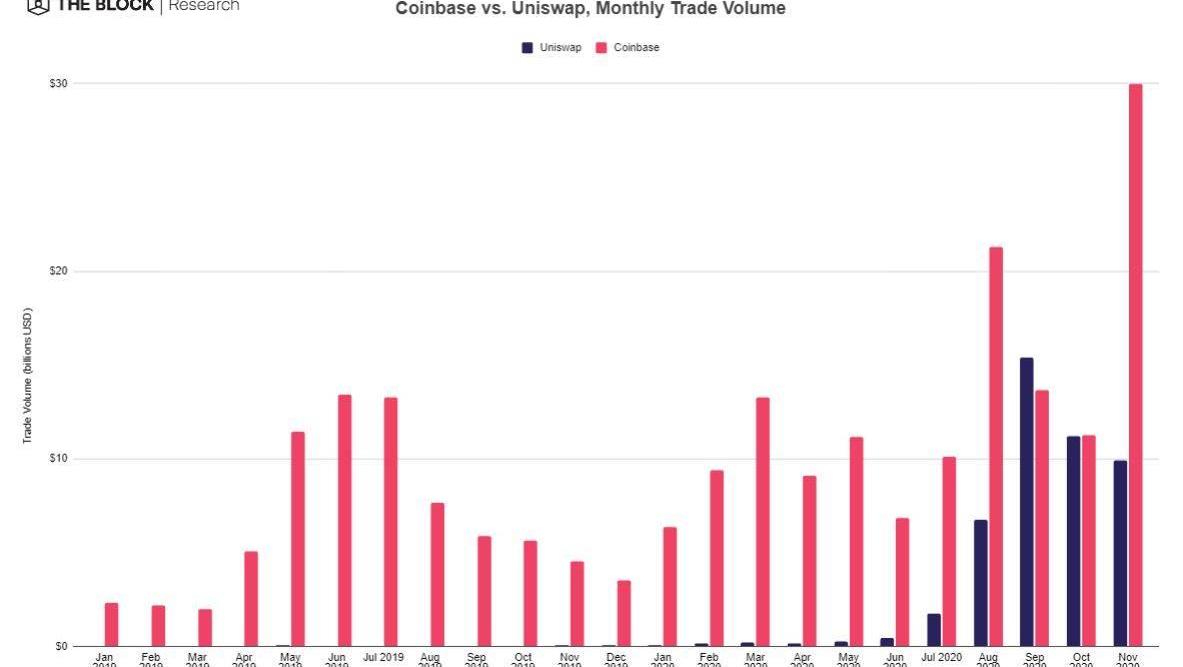

DEX在夏天結束時開始運行。2019年,DEX的總貿易額為29.8億美元。到2020年,這一數字已躍升至11月底的849.8億美元,其中745億美元集中在8月開始。

9月的高峰月份的總交易量為267.8億美元,過去兩年的平均月增長率為41.3%。

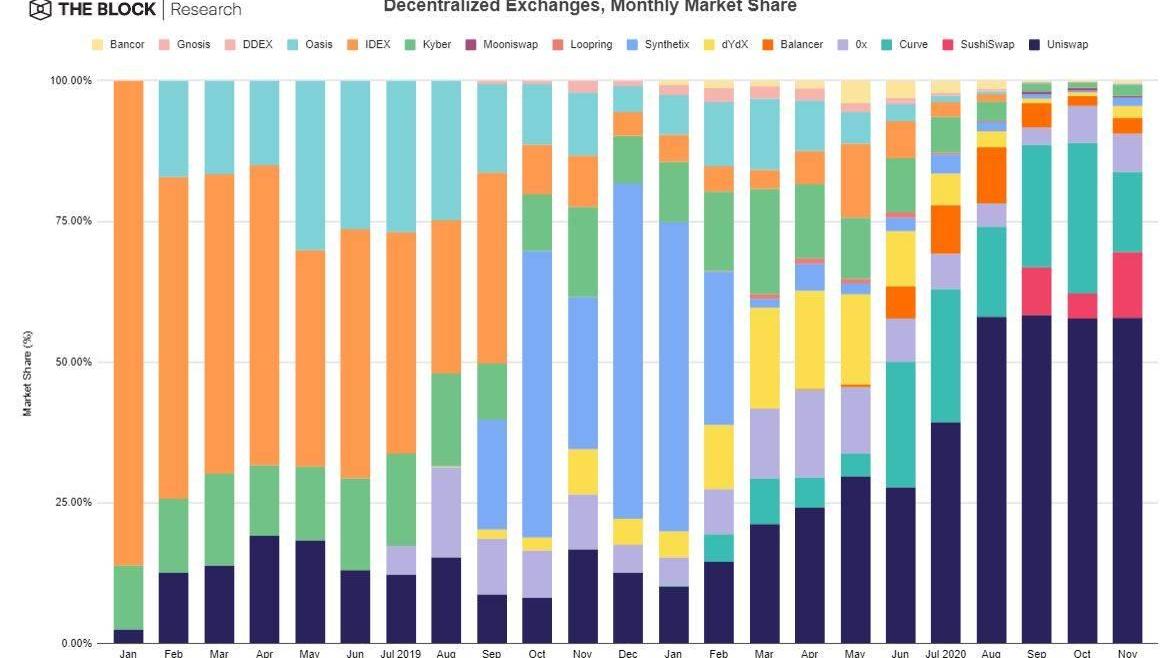

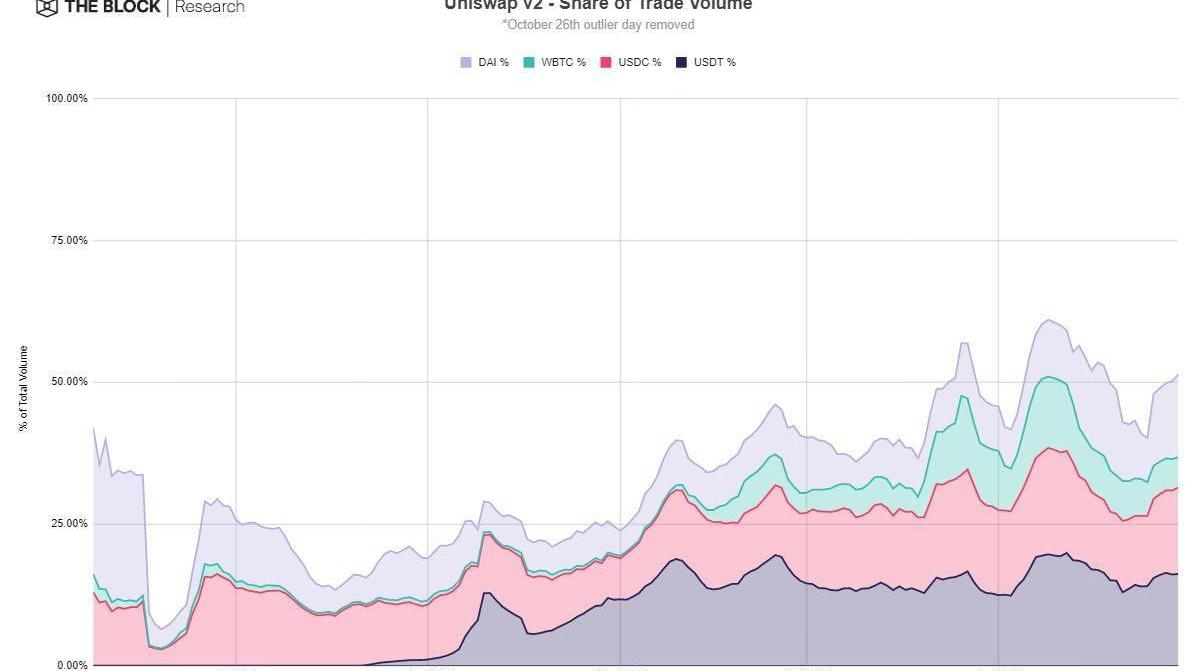

從市場份額來看,Uniswap目前以60%的市場份額主導著DEX,并且推出了針對USDT,USDC,WBTC和DAI交易對的UNI流動性挖礦激勵措施。UNI挖礦獎勵于9月18日開始至11月17日結束。

基于恒定函數做市商的DEX約占市場份額的89%。基于訂單薄的最大DEX是0x,市場份額為6.8%,10月和11月平均每月交易量為12億美元。

從6月開始,專注于價格穩定的資產之間的互換而優化的AMM——Curve的市場份額為20.8%。最近,SushiSwap還設法吸引了流動性和交易量,到12月到目前為止已增長到第二大DEX。

元宇宙項目The Kingdom完成360萬美元私募融資:4月8日消息,元宇宙項目The Kingdom完成360萬美元私募融資,Infinity Ventures Crypto、Alameda Research、Shima Capital、Newman Capital、Sweeper DAO、3 Commas、Chiron Partners、SMG和Liquid Lab Ventures參投。新資金將幫助該平臺繼續完成NFT、元宇宙、文化和數字藝術領域的開發進程。此外,該平臺計劃于今年第二季度發布NFT系列。(U.today)[2022/4/8 14:12:25]

關于DEX的最有趣的數據點可能是,就交易量和流動性而言,它們開始與大型中心化交易所競爭。根據Coingecko在USD到ETH交易量中的描述,一個規模為290萬美元的市場訂單薄的滑點大約有2%。在CoinbasePro上,僅需要385000美元就可以讓市場波動2%。在9月的鼎盛時期,Uniswap的每月總交易量超過了Coinbase。

由于沒有上幣門檻,因此DEX通常對于DeFi資產的長尾來說是有利的。任何人都可以上線資產并開始提供流動性。盡管如此,這種交易量仍是集中的,因為Uniswap上排名前四的交易對占交易量的50%。為了比較,這僅略低于例如CoinbasePro,該平臺前四個交易對約占總交易量的60%。

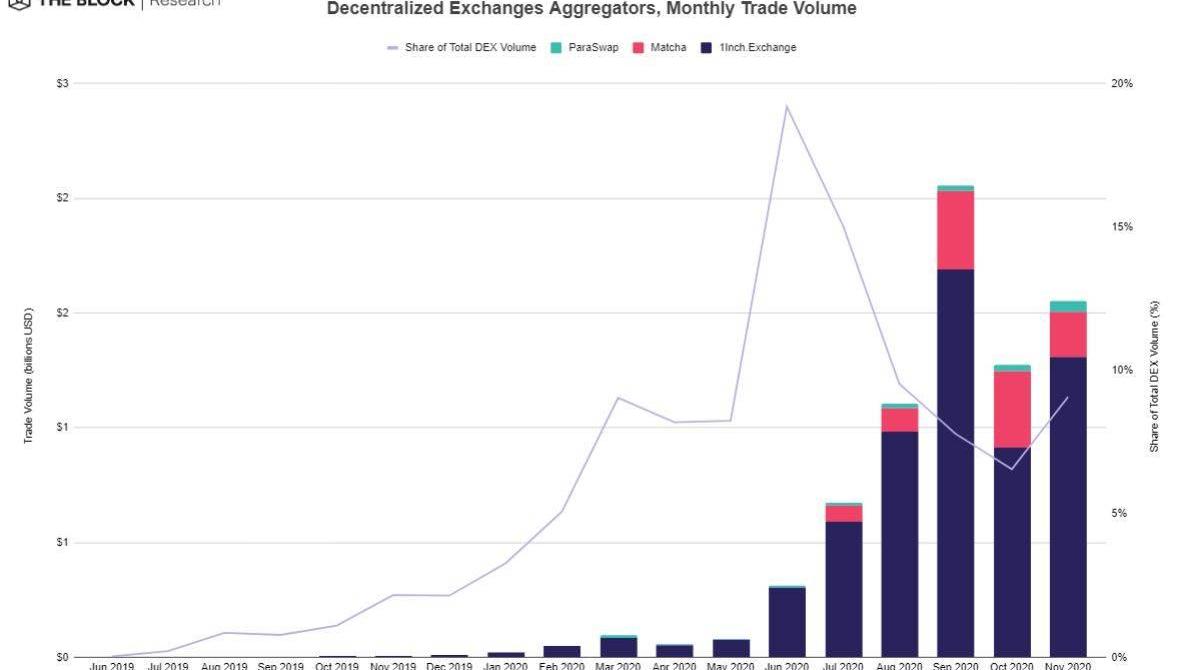

在去中心化交易所聚合器中,1inch交易所占主導地位,但Matcha正在增加其市場份額。在過去的三個月中,1inch交易所的平均交易量為12億美元,而Matcha在同一時期的每月交易額已增至2.8億美元。

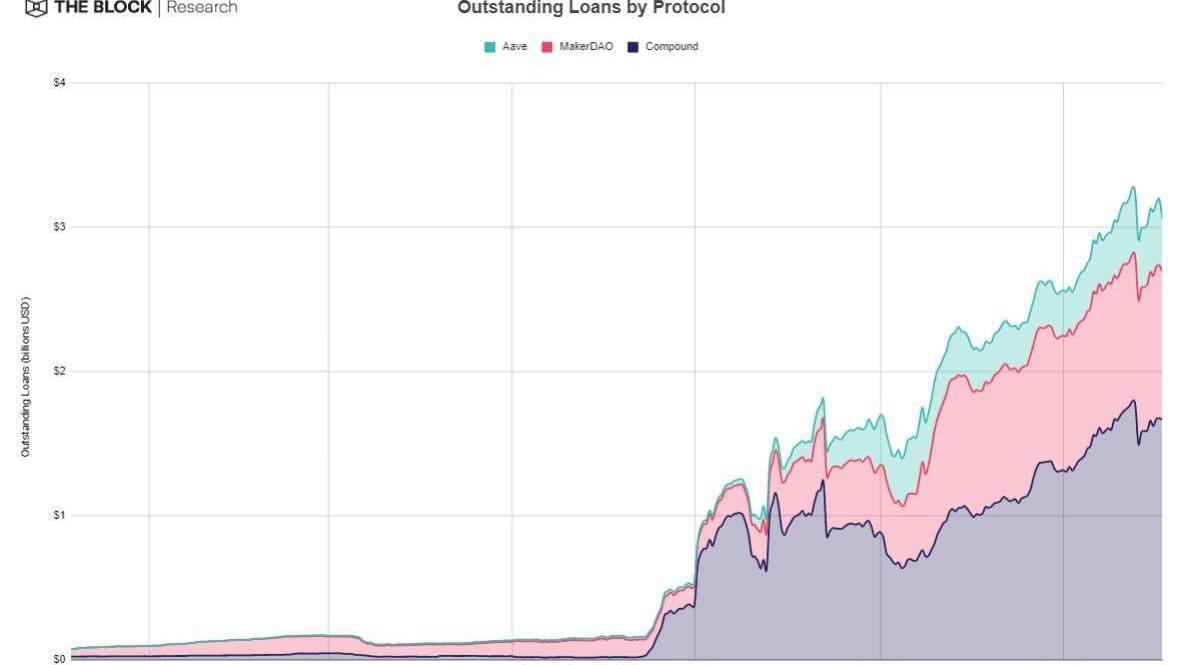

借貸

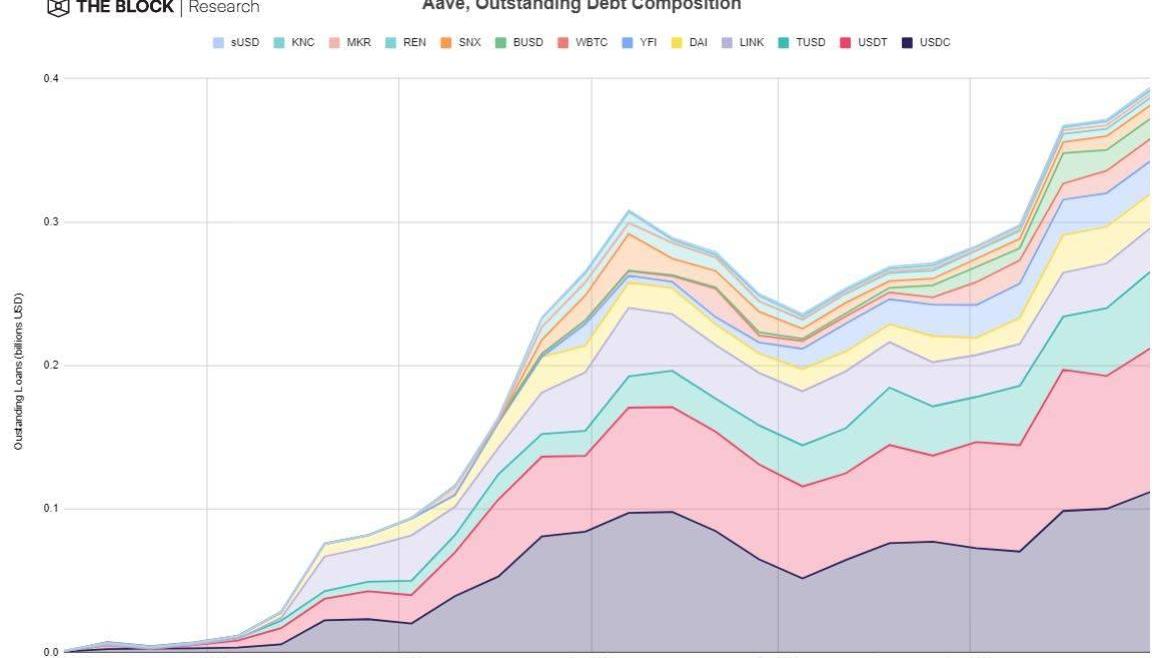

與DEX相似,6月貸款協議的活動猛增。這主要是由Compound的COMP分發開始的。用戶可以存入DAI,然后以循環的方式再次借入和存入——抵押率允許的最高。

6月15日,DAI的供應量為1.12億。一個月后是1.9億,然后接下來1個月的4.13億。到9月底,DAI的供應量為9.1億,此后緩慢增長至10.2億。

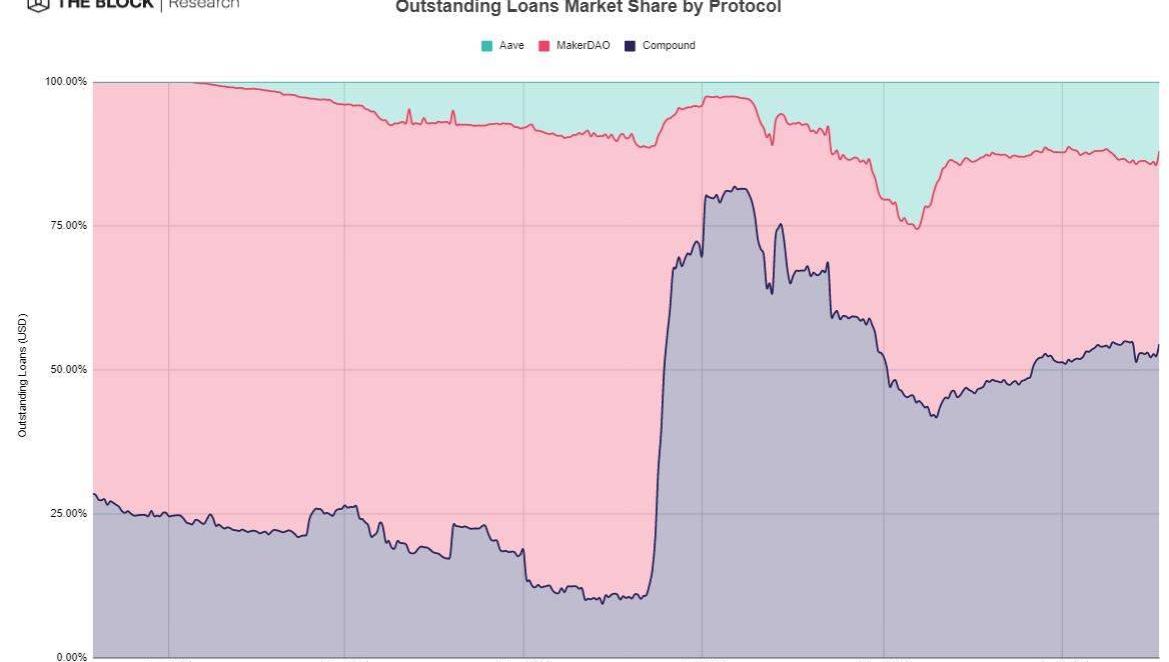

目前,兩個主要貨幣市場協議的未償還貸款總額為30.3億美元,這表示同比增長了9,513%。

盡管Compound看起來像借貸金額上顯著更大的協議,但是檢查資產之間的債務分配顯示出DAI表示形式過大。

如果從Compound的借款額中刪除DAI,則Aave的債務總額僅比Compound少4900萬美元。Compound擁有四項資產,總借款額超過1000萬美元,而Aave擁有九項此類資產。

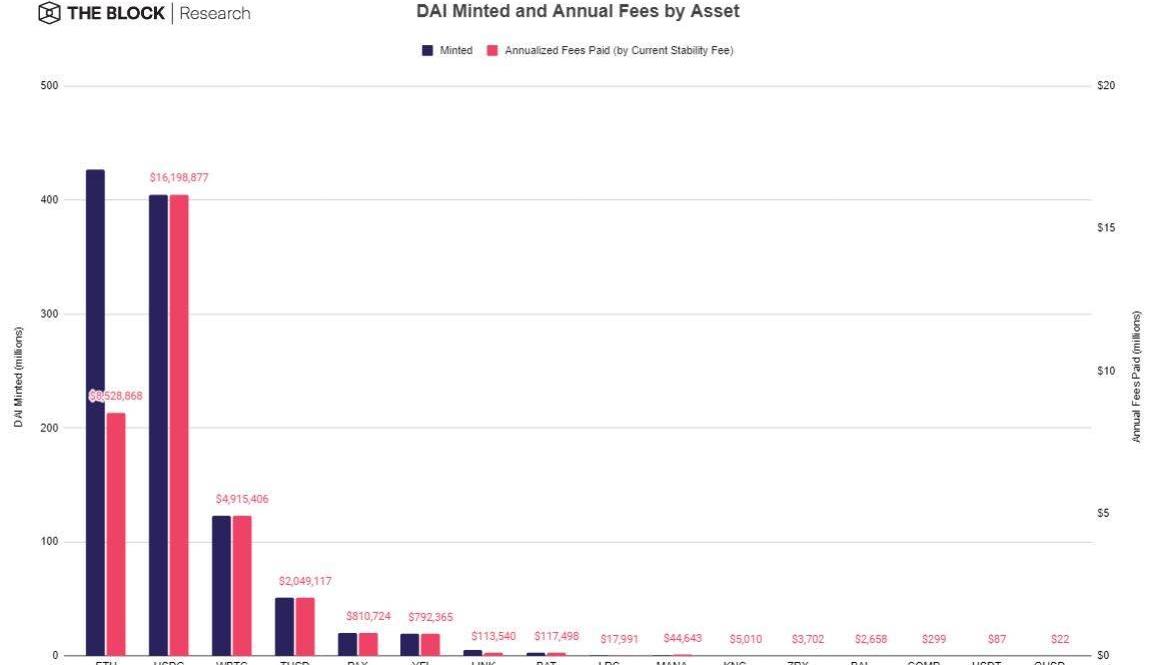

總體而言,對流動性挖礦的DAI需求增加導致DAI價格始終穩定在1.04美元或比錨定價格高出4%的水平。在2020年秋季的大部分時間里,大多數抵押品都可以零手續費創建DAI。

DAI并不是在考慮負利率的基礎上構建的,這導致USDC成為抵押池的重要組成部分,以鑄就更多的DAI并將釘住的匯率恢復至1美元。今天,有38.4%的DAI是通過USDC鑄造的。

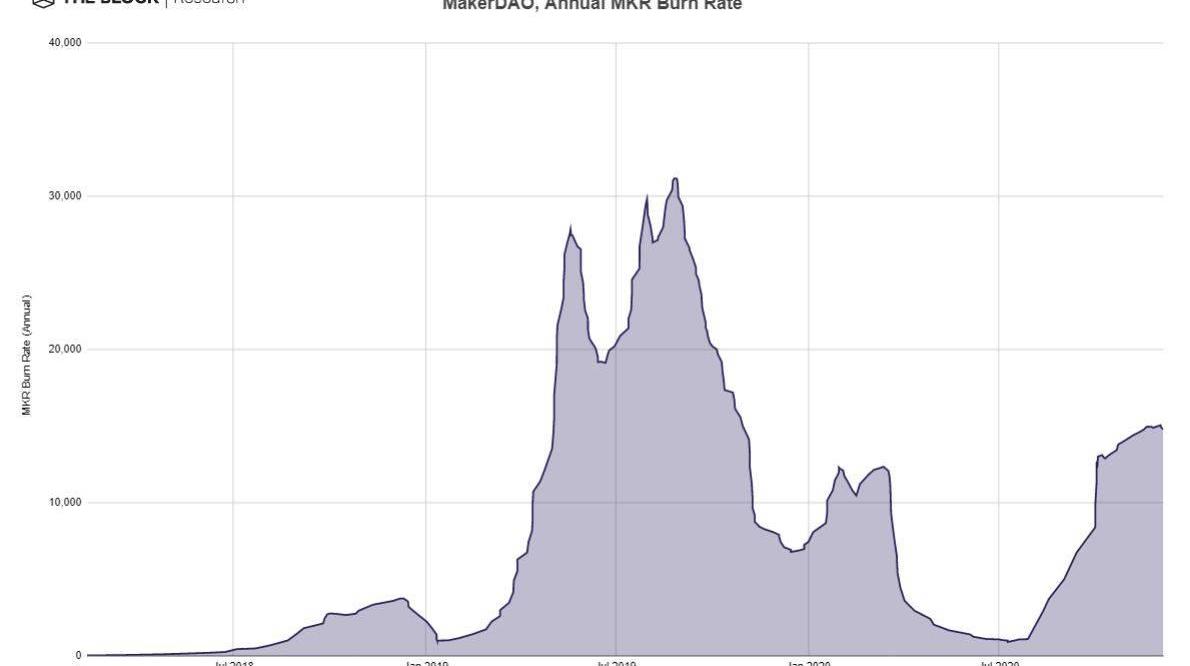

隨著流動性挖礦熱潮頂峰已過,DAI設法全面提高了利率。按照目前的速度,MakerDAO每年產生3360萬美元的收入,這意味著其市銷率僅為15.74。

THETA突破3.3美元關口:火幣全球站數據顯示,THETA短線上漲,突破3.3美元關口,現報3.3012美元,日內漲幅達到4.78%,行情波動較大,請做好風險控制。[2021/2/15 19:46:42]

其他

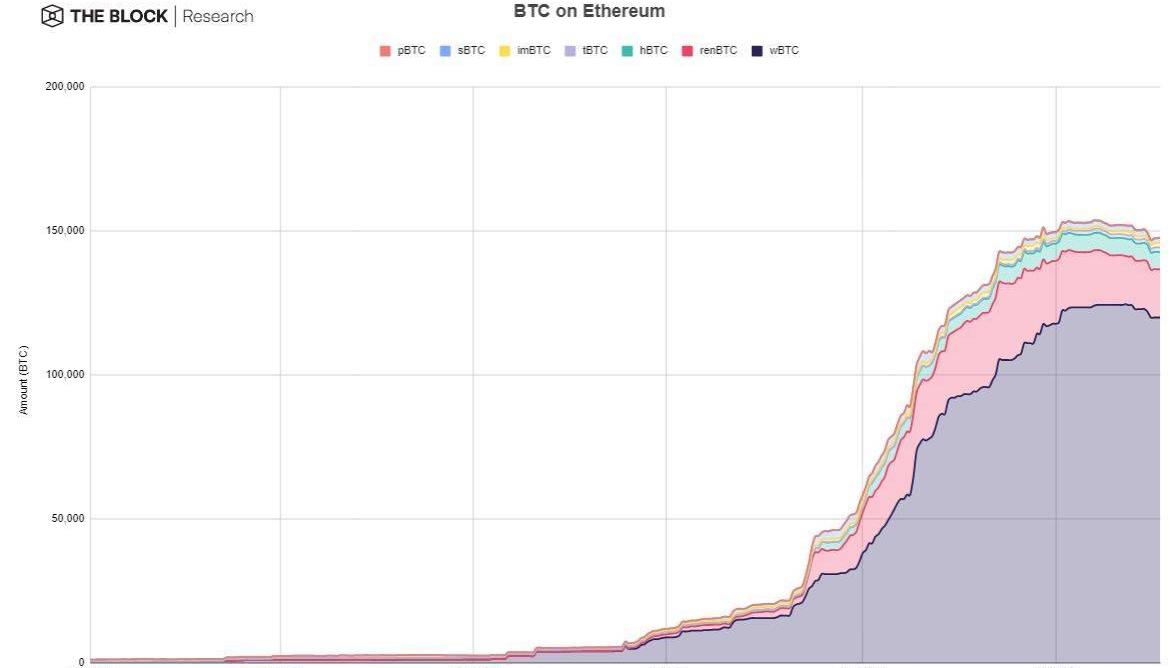

以太坊上的“包裝”比特幣。2020年11月初,以太坊區塊鏈上的“包裝”BTC總量達到峰值,剛好超過15萬,而今天,以美元計價的金額達到了創紀錄的27.7億美元。

wBTC占據了81.2%的市場份額,其中renBTC排名第二,為11.3%。對于跨鏈資產轉移,中心化保管人模型更受歡迎,在資本方面具有優勢。

與tBTC之類的去中心化同類相比。作為與wBTC相比的優勢,鑄造tBTC不需要通過KYC/AML檢查。

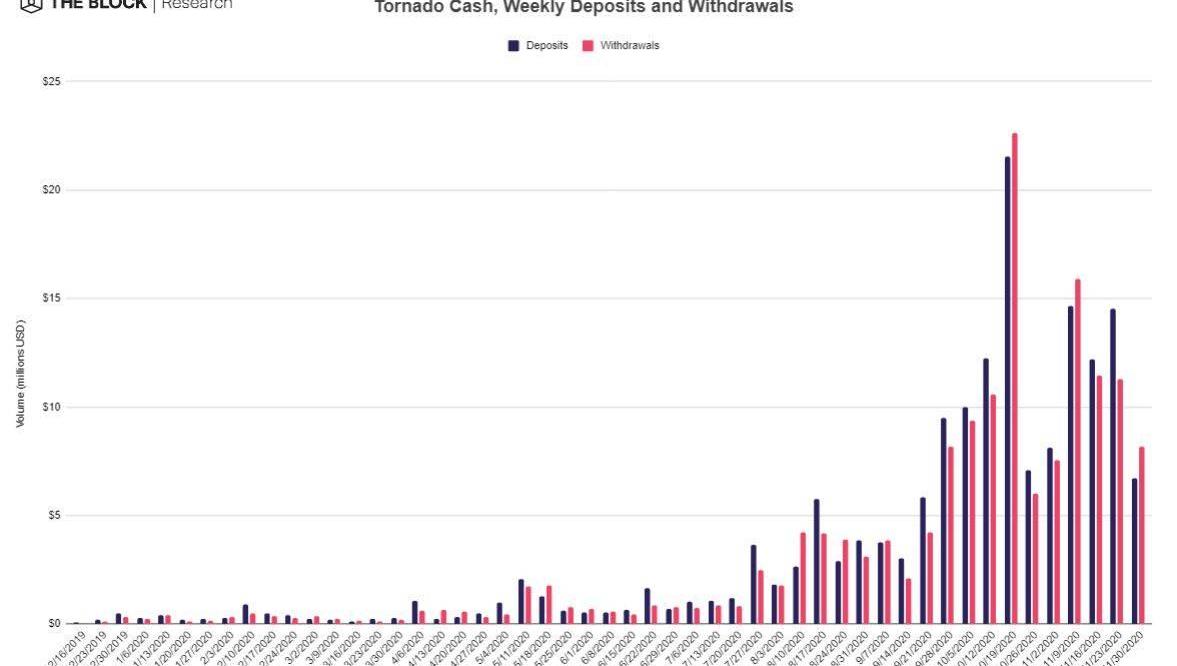

以太坊的隱私。目前,以太坊的主要隱私混合器TornadoCash的交易量穩步增長,目前協議中鎖定的美元計價金額約為1200萬美元。每周,TornadoCash有約500個唯一身份用戶活躍,相比之下超過了Synthetix和Balancer的平均周使用時間。

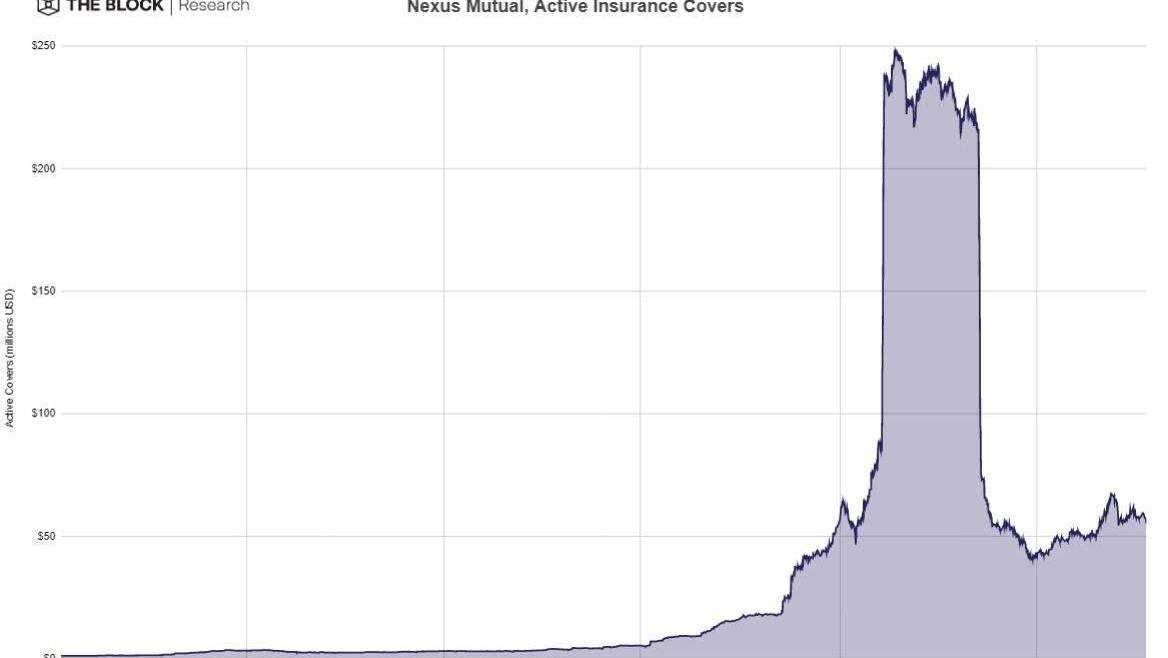

去中心化保險覆蓋。NexusMutual在9月初獲得了巨大的提振,在9月15日發生bZx黑客攻擊后,一夜之間其保險承保規模增長了5倍。最大的一筆單購案是Uniswapv1,價值1,040萬美元,并向NXM代幣持有人支付了7.64萬美元的保費。

如今,最受歡迎的保險范圍是Curve,renBTC和Aave,其中2,200萬美元或全部承保規模的40%來自這三個協議。

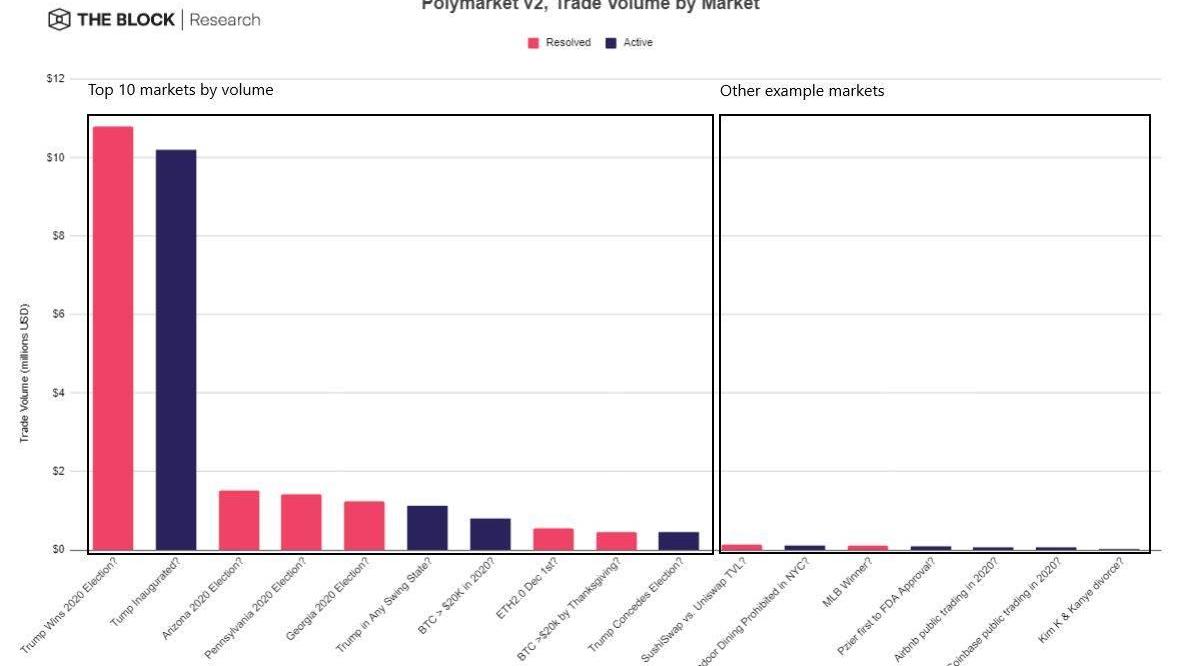

預測市場。Catnip.Exchange和Polymarket是2020年美國大選最受歡迎的預測市場。對于Polymarket,兩個主要的總統選舉市場大約比其他市場大一個數量級。

預測市場面臨的挑戰將是在沒有頭條事件的情況下繼續保持這一發展勢頭。Polymarket在多樣性方面做得最好——其ETH2創世市場的總交易量為56萬美元。少數體育和娛樂市場正在接近六位數的范圍。

在用戶體驗方面,Polymarket也是走的最遠的。這很大程度上歸功于其二層擴容解決方案集成提供的交易速度和快速交易。此外,AMM模型意味著交易者始終可以獲取價格,而且沒有訂單簿,無需關注訂單匹配問題。雖然這的確會造成一定的滑點,但對于押注者來說,即使是許多較小的市場也具有足夠的流動性,可以進行1000美元以上的交易。

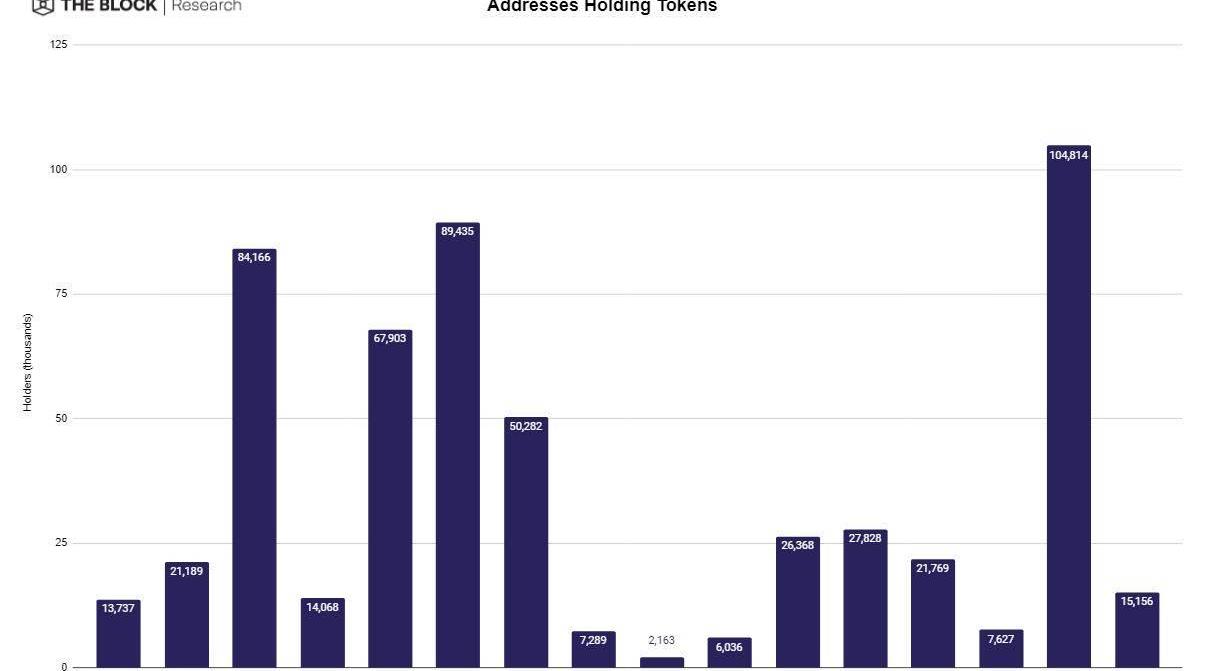

Uniswap更是帶來了迄今為止所有DeFi發行中最廣泛的代幣分發。查看持有代幣的地址表明,Uniswap向與其AMM交易過的每個用戶進行代幣分發,從而促成了迄今為止所有DeFi項目中代幣分發范圍最廣。

動態 | Tether承諾捐贈100萬美元用于颶風Dorian的救災:Tether已承諾捐贈100萬美元,幫助颶風多里安(Dorian)的受害者。颶風多里安摧毀了巴哈馬群島西北部,并對美國東南部和加拿大大西洋地區造成嚴重破壞。Tether在周二宣布這一消息時表示,這筆捐款將通過非營利性慈善組織Deltec Cares進行,該組織正致力于幫助巴哈馬地區的颶風幸存者。[2019/9/10]

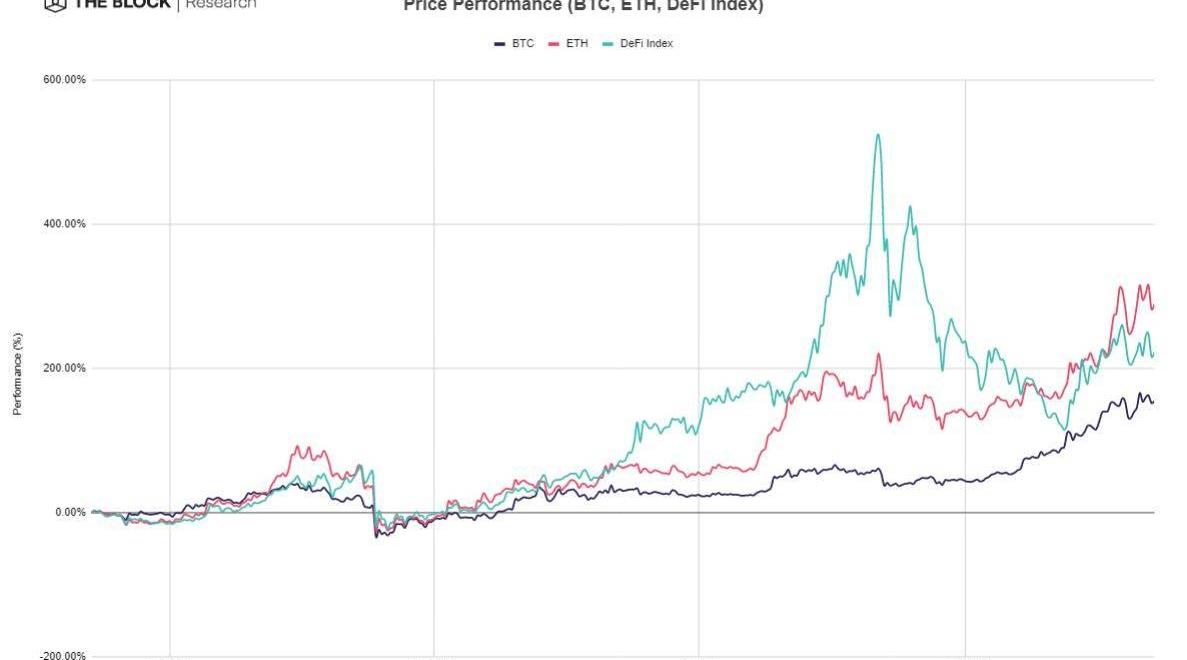

綜上所述,DeFi在2020年的表現優于比特幣。

在過去的一年中,TheBlock的DeFiIndex中的代幣表現優于BTC17%,表現不如ETH——整體增長237%。盡管從9月初的524%的峰值大幅縮水。該指數中表現最好的資產是YFI,增長了3,496%。

TheBlock的數據儀表盤上提供30天,季度,年初至今和年度價格表現。

2021年:可擴展性和復雜性與中心化服務的可擴展性展開競爭

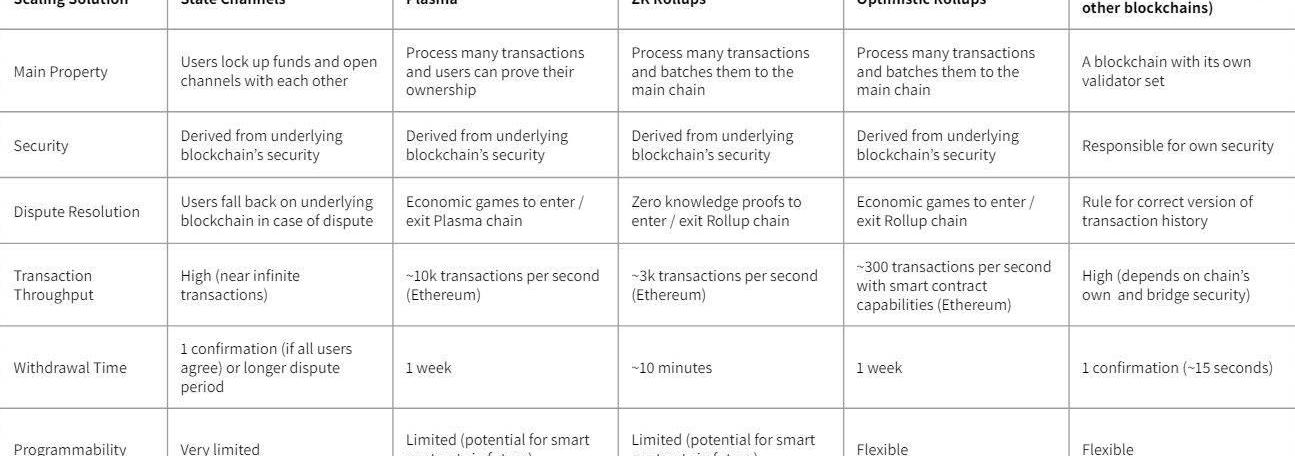

可擴展性以及廉價和即時交易的承諾,是幾年來很多技術都寫進年終報告中的承諾之一。但是,在以太坊上,這些承諾現在變成了現實。

Polymarket已經在二層側鏈解決方案Matic上運行。此外,DEXLoopring由zk-Rollups構建,并在2020年促進了超過1.2億美元的交易量。

此外,幾乎每個DeFi項目都宣布了與特定擴展解決方案集成的計劃,并且在某些項目中,預計將在數周內進行部署。dYdX正在計劃轉移到StarkWare的基于zk-Rollup的StarkEx中。Curve是僅次于Uniswap的第二大交易量的DEX,它基于MatterLabs的zkSync構建。Uniswap和Synthetix正朝著建立在OptimisticRollups上的OptimisticEthereum邁進——并且Synthetix已經在OptimisticEthereum測試網上發布了其核心產品的一個版本,允許用戶質押SNX代幣。PerpetualProtocol于12月16日在xDAI側鏈上發布。TheGraph將使用狀態通道來擴展小額支付,以從區塊鏈數據索引器查詢數據。

簡而言之,許多重大項目將在2021年初部署在二層或側鏈上,或者至少將在其上進行部署。

從用戶的角度來看,這將在應用內提供即時和近乎免費的交易,但是這種碎片化還具有一些較小的缺點。

大多數服務都將引入一種與今天不同的存取款用戶體驗。如今,單個Web3錢包就可以作為通往每個應用的門戶。在二層或側鏈上存取資產會產生一些摩擦。

碎片化的流動性還對去中心化交易所聚集產生影響。如果Matcha和1Inch.Exchange等服務位于彼此不通信的不同網絡環境中,它們將無法自動利用多個流動資金池。

衍生品

如衡量部分中的圖表所示,就現貨交易量而言,去中心化交易所已變得比中心化交易所更具競爭力。增長的下一個自然步驟是將這一成功擴展到衍生品市場。

這意味著永久掉期,期貨,期權和預測市場可以被視為這一類別,并將被移植到去中心化和非托管的世界。使用正確的協議,去中心化交易所市場可以擴展到杠桿和合成產品。合成資產特別有趣,因為它們為所有資產的無需許可交易開辟了道路。

在現有的知名公司中,Synthetix的模型在交易量方面并未取得巨大成功。dYdX可能是使用最多的永續掉期產品,根據Coingecko的數據顯示,其平均交易量約為400萬美元。相比之下,BitMEX的BTCUSD永續掉期的每日交易量達到數十億美元。

UMA的模型有點類似于MakerDAO系統中DAI的鑄造方式,即合成資產是針對抵押品鑄造的。與大多數衍生協議不同的是,它不需要外部預言機輸入價格信息,而是鼓勵用戶清算不當的抵押頭寸。由于過高的抵押要求使他們的資本效率低下,因此該模型歷來難以控制流動性。可以說,這也使過度抵押的協議成為信任最小化的協議。

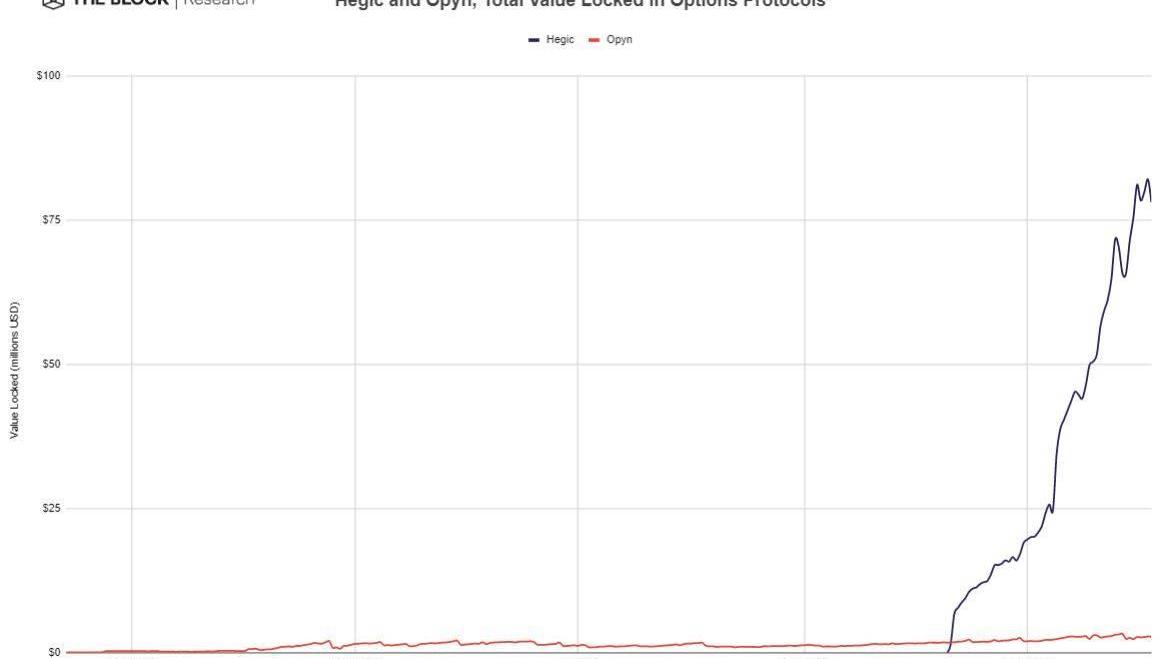

在期權方面,Opyn使用類似的模型,期權賣方可以鎖定例如ETH來鑄造期權代幣以在公開市場上出售以換取溢價。另一方面,Hegic使用集合流動性模型,其中流動性提供者向全球池提供其ETH或DAI。然后,買家指定所需的期權參數,并以算法確定的價格報價。

去中心化派生領域中的許多解決方案看起來都非常類似于中心化解決方案。dYdX,MCDEX和DerivaDEX采用傳統的中央限價訂單模型——它們都應受益于與擴容解決方案的集成。例如,MCDEX正在與OptimisticRollups的近親Arbitrum進行集成。

這些衍生品交易所面臨的挑戰是如何形成足夠的流動性,以使其與中心化對手競爭。從Uniswap這樣的AMM的成功中可以吸取的教訓是,提供流動性的容易性是關鍵。

在這里,PerpetualProtocol提供的模型更接近Uniswap。在PerpetualProtocol中,用戶與虛擬AMM進行交易,而價格由Uniswap的常數做市商函數提供。通過這種模型,該協議可以提供即時交易而無需交易對手——本質上具有無限的流動性。資金支付用于激勵需求,將永續盤價格推向指數價格,如果vAMM能夠吸引雙方平等行動,就不會有資金風險。交易費用的0.5%存儲在保險基金中,該基金用于彌補出現的任何損失。

去中心化衍生品在加密產品上又提高了一個復雜程度。除了開始與加密相關市場上的中心化交易所競爭外,這些協議的成功還包括能夠將交易量推向其他市場。如果到2021年底,如果能達到數十億美元,這將是巨大的成功。

預測市場已經看到了成功的第一個跡象,因為Polymarket的主要選舉市場的交易量為1,080萬美元。Catnip.Exchange的交易量也達到了峰值,每天超過160萬美元。作為參考,歐洲最大的運營商必發的總交易額為16億歐元,因此去中心化的預測市場還有很長的路要走。預測市場也已用于例如BTC期貨市場,但它們的弱點是它們不容易為資產提供恒定的價格敞口。

以太坊競爭對手們的最后機會

一些Layer1項目通常資金充裕,他們至少都具有技術價值——不像簡單的比特幣分叉幣和區塊鏈那樣。

其中包括Polkadot,Cosmos,Ava,NEAR和Solana。這些Layer1項目中有一些已經主網上線或接近主網上線。

以太坊圍繞開發人員工具具有相對較強的網絡效應,并且有99%的有趣代幣是ERC20。很有可能到2021年初,這些區塊鏈中的每一個都必須在構建生態系統和引導網絡效應方面走得更遠,否則它們將被拋在后面。

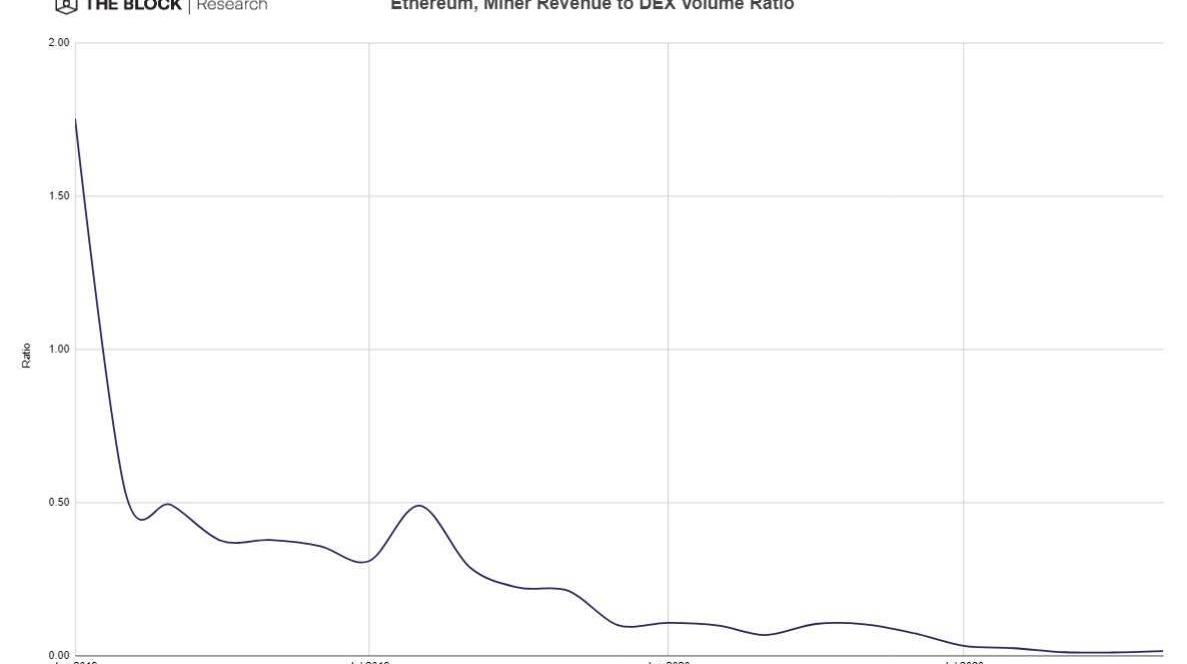

礦工可提取價值

MEV是指礦工可以從重新排序和審查區塊鏈上的交易中獲得的利潤額。

獲利機會的一個例子是DEX套利。如果礦工在貨幣池中觀察到有利可圖的套利交易,他們可以復制交易并用自己的交易代替它——這樣就可以獲取相關的利潤。

MEV可能會成為成功的智能合約平臺的安全問題,因為其安全性不會直接隨其促進的經濟活動而擴展。DEX的數量可以擴展到100倍,而不會直接影響支付給以太坊礦工的交易費用。在某個時候,礦工可能會被激勵去競爭MEV,而不是參與共識。充其量來說,MEV可以增加區塊鏈的安全性,因為向驗證者支付了更多費用,但最壞的情況是,它會導致共識不穩定。

機構參與DeFi

迄今為止,由于不良的風險管理工具以及缺乏直接與托管人進行互動的機會,機構很難參與DeFi。

參與DeFi需要了解除基本金融風險之外的其他許多風險。這包括:

智能合約被黑客入侵的風險。

經濟激勵措施失誤,導致協議無法正常運行。

監管風險,因為并非所有DeFi協議都已完全去中心化,并且可能依賴于具有管理密鑰的功能來控制操作。

造假的可能性。協議代幣通常以意想不到的方式使用,例如,Compound的DAI借入量曾為12億美元,盡管當時DAI的總供應量為11億美元。

缺乏隱私。其他用戶可以查看交易頭寸并根據公共清算閾值等信息采取行動。

作為解決方案,Gauntlet已為Compound和Aave創建了風險評分。加密安全公司Fireblocks在11月30日宣布,他們將開始通過其API和瀏覽器擴展支持DeFi,這將幫助機構直接與DeFi進行交互。

機構參與DeFi的工具正在改進,但監管問題仍然存在。在使用DEX進行交易時,無法了解對方是誰,這對于KYC/AML要求而言并不理想。盡管如此,參與人數有望增加。

金融應用之外的Web3

DeFi創建了第一批在互聯網上轉移巨大價值的區塊鏈應用。但是,有很多嘗試為非金融用例構建基礎設施,例如用于視頻流的Livepeer,用于云存儲的Filecoin和Sia以及作為去中心化音樂市場的Audius。

在這些項目中,最好的押注可能是TheGraph——一種區塊鏈索引數據協議。

這是因為加密貨幣中的許多前端已經使用TheGraph來向用戶提供數據。這包括Uniswap,Synthetix,Aragon和許多其他應用。到目前為止,TheGraph一直作為中心化服務提供商運行,該協議的去中心化版本于2020年12月17日啟動。

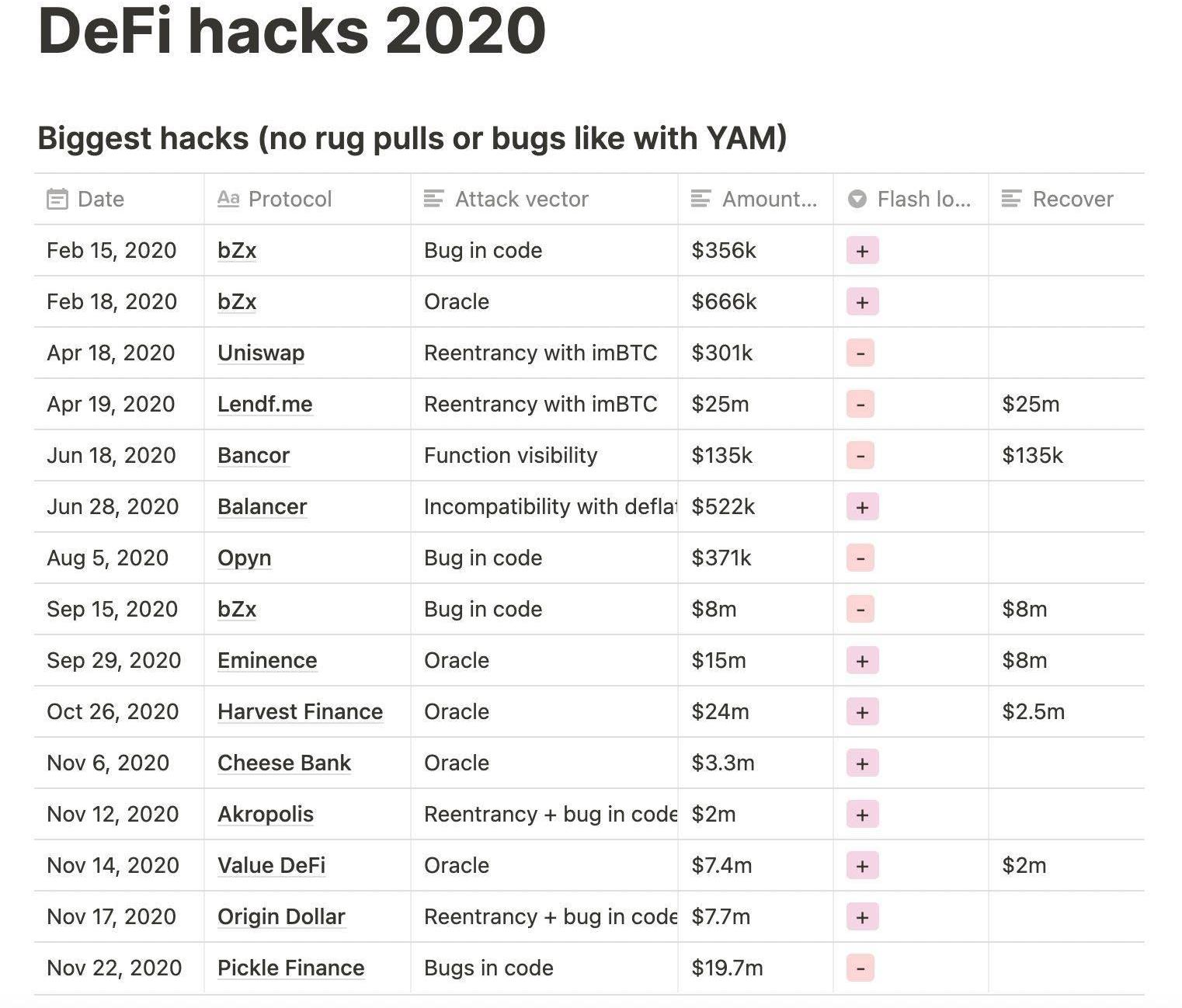

DeFi附錄:2020年最大的DeFi黑客事件

第一次bZx黑客攻擊事件

由于合約中的錯誤,使用閃電貸的攻擊者創建了未抵押的交易頭寸。這使他可以將WBTC價格提高近3倍,并以約1.2kETH的利潤進行有利可圖的交易。

第二次bZx黑客入侵

Samczsun于2019年9月30日撰寫了關于使用Kyber作為預言機的問題。攻擊者使用閃電貸大大高估了sUSD價格,并在提供抵押品后借入了ETH。

UniswapimBTC池黑客事件

在這種情況下,問題在于Uniswap不支持ERC777代幣標準。這使攻擊者可以在代幣交易期間執行重新進入,并總是獲得額外的利潤,包括套利者的行為。

Lendf.me黑客事件

該攻擊使用了imBTC代幣和與其一起提供的可重入攻擊向量。但是,這次攻擊者與合同進行了交互,就好像他有很多抵押品,而實際上他沒有抵押品。這允許

黑客借用平臺上的所有資產。

Bancorv0.6黑客事件

新版合約的代碼具有一個私有功能,可供任何用戶調用。如果所有者使用了新版的Bancor合約,則可以從錢包中轉移代幣。

兩個Balancer池發生黑客事件

問題是Balancer和通貨緊縮代幣發生不兼容;每次轉移都會破壞1%的交易量。使用閃電貸,攻擊者在STA和STONK池中執行了許多交易,黑客購買了所有其他代幣

賺了大約一百萬美元。

Opyn黑客事件

由于代碼中的錯誤,攻擊者可以兩次行使其以太坊看跌期權。

第三次bZx黑客入侵

攻擊者可以通過將iToken轉移給自己來加倍他的iToken余額。由于黑客的粗心,項目方當天就收回了資金。

Eminence黑客攻擊事件

AndreCronie的一個未發布項目在其代幣中使用了聯合曲線概念。但是,使用閃電貸的人可以操縱代幣價格,并從代幣合約中消耗1500萬DAI。

Harvest黑客事件

這次攻擊使用了閃電貸,這使攻擊者可以操縱該協議使用的Curve的價格。由于操縱的結果,這可能是由于濫用Curve作為預言機而導致的,攻擊者從協議中提取了比入金更多的資金。

CheeseBank黑客事件

在閃電貸的幫助下,攻擊者操縱了預言機來增加其抵押品的價值。此攻擊類似于第二個bZxhack。

Akropolis黑客事件

這次事件的原因在于,在存入多個代幣的情況下,合約沒有檢查正在使用的代幣。這使攻擊者可以借用閃電貸并將其合約用作偽造代幣以觸發重新進入。

ValueDefi黑客事件

這次攻擊與HarvestFinance案非常相似,因為它也將Curve用作預言機。

OriginDollarhack

借助閃電貸和我們從Akropolis已經知道的偽造代幣攻擊的幫助,攻擊者能夠使存款金額增加一倍。這使他可以從協議中撤出穩定幣,并出售多余的OUSD。

PickleFinance黑客事件

利用代碼中的許多錯誤,攻擊者使協議認為這筆錢將流向偽造的保險柜,然后流向Curve進行投資。

WarpFinance黑客

攻擊者使用了閃電貸來操縱預言機,并從平臺借用了所有穩定幣。Warp團隊成功清算了攻擊者的倉位,并返還75%的資金。

Tags:EFIDEFDEFITHEefinity幣預測價格DEFIDODeFiStarterethene和ethylene有什么區別

來源:代觀,作者:Alen 比特幣能否走向茅臺線? 為什么會提出這個問題呢?因為茅臺是A股信仰,而比特幣也是幣圈信仰,一樣是信仰,當然要參考一下.

1900/1/1 0:00:00美國財政部金融犯罪執法網絡就新的非托管加密錢包交易報告規則征集意見的時間已于北京時間1月5日12:59截止.

1900/1/1 0:00:00幣圈總是充滿著刺激和不確定。2020年我們經歷了312加密貨幣大跌全線爆倉的絕望,經歷了比特幣減半后連續幾個月的橫盤震蕩的冷清,也經歷了12月份一次又一次地不斷刷新歷史高點的興奮.

1900/1/1 0:00:00《覓新》是金色財經推出的一檔區塊鏈項目觀察類項目,覆蓋行業各領域項目發展情況,具體設計到項目概況、技術進展、募資情況等,力圖為您呈現熱門新潮的項目合輯.

1900/1/1 0:00:00最近美國貨幣監理署發表了一份政策說明信。在這份政策說明信中,OCC明確表明美國的聯邦銀行和儲蓄機構可以參與成為INVN的節點,并使用穩定幣作為支付手段.

1900/1/1 0:00:00摩根大通的策略師表示,比特幣的價格可能會達到14.6萬美元,不過這需要一些時間。 據彭博社報道,摩根大通量化策略師NikolaosPanigirtzoglou是在最近的一份報告中表達這一觀點的.

1900/1/1 0:00:00