BTC/HKD-0.26%

BTC/HKD-0.26% ETH/HKD-0.33%

ETH/HKD-0.33% LTC/HKD-0.44%

LTC/HKD-0.44% ADA/HKD-0.64%

ADA/HKD-0.64% SOL/HKD-0.34%

SOL/HKD-0.34% XRP/HKD-0.42%

XRP/HKD-0.42%前言:2020是沸騰的一年。從312暴跌到比特幣新高,從DeFi狂潮到Filecoin上線。“一個牛市可以賺10年的錢”,但也有人合約虧損釀成慘案。眾聲喧嘩中迎來2021,不要忘記,選擇的自由終究在我們自己手中。

下文是吳說區塊鏈年終盤點《沸騰2020》最后一篇:

2020年8月初,以BAND和LINK為代表的DeFi預言機項目,爆拉出一根大陽線。此時,國內很大一部分從業者還在詢問,什么是DeFi,踏空者無數。一夜之間,幣圈分裂為囤BTC/ETH等主流幣的“古典派”,和爆炒YFI/LINK/YAM等DeFi幣的“新興派”。

這波從國外傳導至國內的DeFi浪潮,其實早有端倪。

ETH鎖倉量高企,Coinbase引爆二級市場

2020年年初以來,DeFi智能合約中的ETH鎖倉量穩定在200萬枚以上的高位,鎖倉價值10億美元左右,并且量價一直在齊漲。真正的拐點在6月11日,Coinbase宣布,正在考慮上線一些新的加密資產,公告的18個中,1/3屬于DeFi類。到了7月31日,Coinbase再次公布19個資產上線評估計劃,其中,超過40%的資產屬于DeFi類。

DeFi協議總鎖倉量達867.9億美元:金色財經報道,據DefiLlama數據顯示,DeFi協議總鎖倉量(TVL)達到867.9億美元,24小時內漲幅為0.83%。TVL排名前五分別為MakerDAO(85.4億美元)、Lido(69.5億美元)、AAVE(63.6億美元)、Curve(61.4億美元)、Uniswap(60.5億美元)。[2022/7/23 2:32:56]

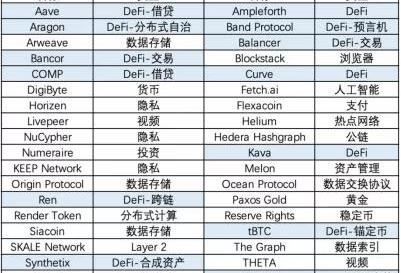

現在,CoinmarketCap上市值排名前50的DeFi概念超過10個,這些幣均由國外團隊發起。

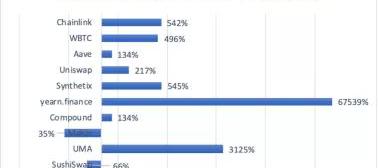

一開始,在整個DeFi生態鏈中,由借貸平臺Aave/Compound/Maker引爆了用戶抵押借款的核心需求,而去中心化交易所Uniswap/Sushiswap為社區代幣提供了零門檻上幣,在資金泛濫和新挖礦模式的驅使下,聚合器yearn.finance作為純粹起源于社區的DeFi項目,為其早期用戶提供了上萬倍的驚人回報。

數據來源:非小號,CoinmarketCap

那么,在國外社區和投資機構主導的本次DeFi行情下,國產DeFi項目表現如何呢?未來是否會有潛力股從中誕生?

彭博和Galaxy Digital推出去中心化金融 (DeFi) 基準:彭博社和Galaxy Digital今天宣布,隨著彭博社Galaxy DeFi Index(股票代碼:DeFi)的推出,其加密產品將得到擴展。在指數推出的同時,Galaxy Digital的基金平臺Galaxy Fund Management目前正在推出Galaxy DeFi指數基金,這是一種跟蹤DEFI表現的被動管理基金。基準旨在通過市場價值來衡量去中心化金融(DeFi)協議的表現,由彭博指數服務有限公司擁有和管理,并與Galaxy聯名。(PR News Wire)[2021/8/19 22:24:54]

1.?RepublicProtocol

作為目前市值最高的海外華人DeFi項目,RepublicProtocol嚴格來說并不起源于國內,兩位創始人TaiyangZhang和LoongWang一直在國外讀書和創業。

最初,項目主做去中心化暗池交易服務,通過“ShamirSecretSharingScheme”算法,交易訂單會被分解成訂單碎片,并由暗節點進行訂單匹配。與傳統交易平臺相比,更具有隱私性。不過,根據最新的路線圖,RepublicProtocol的開發重心已經遷移到RenVM和renBTC上了,未來將主打跨鏈資產的轉移。

DeFi抵押品協議Opeth Finance上線:由期權驅動的 DeFi 抵押品協議 Opeth Finance 今日上線,用戶可以鏈接 MetaMask 錢包使用 ETH 和 WBTC 進行協議代幣 Opeth的鑄造。[2021/6/15 23:38:15]

Defipulse的數據顯示,BTC在RenVM的鎖倉量已達到1.4萬個,價值超過3億美金,renBTC成為了僅次于WBTC的第二大錨定資產。有意思的是,WBTC這個項目,BitGo、Kyber以及RepublicProtocol是其主要合作伙伴,這意味著該關聯集團掌控了以太坊上超過13萬個比特幣錨定資產。而此前Wanchain的一項調查顯示,renBTC流動資金橋將用戶資金存放在團隊控制的錢包中,存在中心化隱患。

2.?NestProtocol

盡管NEST預言機對外算是匿名項目,開發者比較低調,但很多人都知道,該項目背后是國內團隊與火幣支持。NEST主打報價挖礦,并且為報價偏離設計了套利懲罰機制,團隊無預挖。在DeFi熱潮前,NEST一直不溫不火,直到火幣宣布上線NEST幣,三日內幣價漲幅達到了300%。

由于參與NEST挖礦需要抵押同等金額的報價資產,對普通人來說,有一定參與門檻,因此,在很長一段時間內,項目很可能主要是團隊在挖礦,每月產生的Gas費不菲,有時支出甚至可能超過挖礦收入,那么礦工資金上的壓力會對代幣形成一定拋壓,導致幣價陷入下跌的惡性循環。不過,在馬上要發布的最新版本中,NEST新增了挖礦條件,即在報價時和吃單后新報價時均需抵押NEST,NEST流通量的減少可能對幣價有一定利好。

Arcadia正在審計Value DeFi和Sentivate的FaaSPool智能合約:區塊鏈安全軟件開發公司Arcadia發推宣布,正在對Value DeFi協議和Sentivate的FaaSPool智能合約進行審計。據10月28日報道, Value DeFi協議在推特宣布,Arcadia Group已完成對Governance Vault v2的審計。[2020/11/1 11:22:18]

Nest在18-19年的熊市中誕生,準備時間充裕,所以,我們可以發現該項目與一些今年匆忙上線的國產DeFi項目相比,在算法機制和整體邏輯上更為自洽。Nest同時還孵化了Cofix、nHBTC、NYFI等,Cofix獲得了coinbase、火幣、dragonfly等投資,生態布局逐漸展開。

但最近一個月以來NEST突然不知原因地幣價狂跌,各種猜測眾說紛紜。

3.DODO(DODO)

DODO提供了一個非常剛需的解決方案——采用預言機作為喂價方案,通過主動做市商算法,解決DEX中的無常損失問題,一旦該問題得到解決,則可以實現多做市策略上鏈,降低交易滑點,極大的提升鏈上流動性。從應用角度,DODO可以算作是Uniswap的有力對手,后者采用的自動化做市商方案因無常損失問題,一直受到詬病。

火幣大學于佳寧:ETH2.0和DeFi的風口來襲 數字資產市場蘊含巨大財富機遇:近期,比特幣價格強勢拉升,一度突破12000美元,漲至一年來的最高點。比特幣飆漲的同時,ETH2.0(以太坊2.0)和DeFi(分布式金融)迅速崛起,成為區塊鏈行業最前沿的新風口。作為以“全球結算層”為新定位的以太坊來說,數字金融將成為其主要的生態體系,而Defi是其中最重要的業務形態之一。

火幣大學校長、權威區塊鏈專家于佳寧表示,全球區塊鏈技術創新和商業模式創新明顯提速,以ETH2.0為代表的新一代公鏈將帶動基礎設施升級,DeFi等新的商業生態在此帶動下快速發展,成為行業新風口,也將帶來財富新機遇。更多詳情見原文鏈接。[2020/8/4]

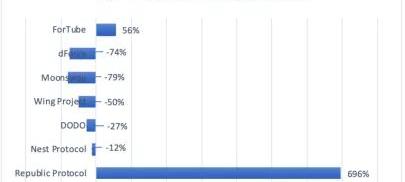

DODO可以說是今年DeFi項目中的超級明星,一度受到圈內資本的熱捧,總結起來就是“老牌開發團隊——做過還算知名的項目”、“豪華投資人——幣安領投500萬美元,其它投資機構和個人數不勝數”,但是“時運不濟——10月上線抹茶后一直下跌,至今只有4個交易所可交易DODO幣”。根據Defipulse的數據,DODO現在的TVL僅為1380萬美元左右。

4.?WingProject(WING)

WING是基于本體的首個融合信用要素的DeFi跨鏈平臺,借助了本體的去中心化身份與評分體系。與我們此前報道過的NEO旗下Flamingo項目類似,WING由ONT團隊內部孵化,9月中旬上線,受到火幣的WING挖礦規則調整事件,以及ONG控盤傳聞的影響,大多數散戶礦工只是出于投機心理參與,項目在社區曾產生較大爭議,9月以后就較少見諸媒體。不過,官網顯示,Wing上的資產鎖倉量目前已經超過6000萬美元。

5.?dForce(DF)

dForce是一個老牌DeFi項目,熊市開始布局,因此生態范圍較廣,涵蓋了穩定資產、流動性協議、借貸市場和衍生品市場等產品線,推出過一籃子穩定幣USDx、去中心化借貸協議Lendf.Me和生財寶等產品,其中,發生在19年的Lendf.Me黑客入侵事件,一度使dForce蒙上陰影。作為dForce平臺的治理幣,DF的價格很大程度依賴應用場景的發展和用戶增長,dForce現在的TVL超過3900萬美元。同DODO一樣,dForce也曾受到機構追捧,包括MulticoinCapital、火幣資本和招銀資本在內的知名機構均為其投資方。

6.?ForTube(FOR/KUN)

Fortube也是國內較早做DeFi的項目。在早期推出的ForTube1.0中,它的定位是一個開放金融平臺,主要提供去中心化加密數字債券發行和清結算服務,以便為區塊鏈項目打開債券融資渠道。但是在9月份上線的ForTube2.0中,項目逐漸轉型為借貸平臺,同時推出了去中心化穩定幣協議QIAN。現在,ForTube的鎖倉價值超過1700萬美元,QIAN的鎖倉價值超過500萬美元,而國外同類借貸平臺Maker、Compound和Aave的鎖倉量均已超過10億美元。

7.?Moonswap(MOON)

Moonswap一個爭議較大的DEX,對標Uniswap和SushiSwap,項目方希望將能夠在MoonSwap中建立流動性池,并將抵押資產跨鏈遷移到Conflux上。9月份上線之初,很多大V曾質疑該項目存在“預挖”和“無timelock”的問題。同時,盡管Conflux曾經澄清Moon是一個獨立的Defi項目,但是從Conflux的支持力度上看,二者背后關聯較高。

由于社區口碑難以挽回,MOON上線后也陷入了漫長的陰跌中,團隊似乎已經放棄做市和繼續上交易所。有一個細節是,Moon也曾給上述兩個項目DF和FOR的社區用戶空投獎勵,國產項目抱團趨勢明顯。

除了上述項目,YFII、HBTC等勉強也算本土不錯的項目。NEO孵化、聲勢最浩大的Flamingo幣價接近歸零。此外,預計后續三大交易所公鏈也會出現大量DeFi仿盤。

項目質量決定幣價

我們可以看到,現在大多數國產DeFi爭議較大,模式跟風國外,缺乏原生態的創新,輕口碑而重套路,因而難以成為頭部項目。市場用腳投票,市值一再下滑。此外,除了個別團隊在18-19年早有布局,其它大多項目都趕在今年八九月的DeFi熱潮時批量上線,這時DeFi行情已經走到尾部,散戶并不買單,所以導致后續的幣價走勢相當難看。

如圖所示,除了RepublicProtocol這個偽國產項目,其它本土DeFi并沒有真正打開局面。

數據來源:非小號

2020年可以說是DeFi項目的元年,從我們的盤點中可以看到,現在真正跑出來的本土項目非常少,盡管加密貨幣的市值很多時候都是虛值,但是其高低排位,仍能在一定程度上表達出市場態度。無論這些國產DeFi是曇花一現還是長牛,DeFi領域作為區塊鏈目前最大的應用場景,這場馬拉松競賽仍只是剛剛開始,而現在的幣圈老韭菜很難再為套路買單,項目質量已成為決定未來幣價的唯一標準。

與17年不同,中國的加密貨幣環境發生了巨大變化。一方面是監管的嚴厲打擊;另一方面DeFi的創新驅動、極客精神、社區化、小而靈活的特點,都與中國加密貨幣創業者格格不入。中國人控制的波場、三大交易所的公鏈為了自身流量,吸納中國開發者去做仿盤,但某種程度也失去了與主流項目競爭的空間。盡管如此,2021年我們還是期待能夠出現世界舞臺上具有一定競爭力的項目。

2021年,比特幣連日連創新高!剛剛,最新數據顯示,比特幣突破35000美元,再創歷史新高!與此同時,一則關于英國一程序員把7500個比特幣當成垃圾扔掉的新聞沖上熱搜,記者粗略計算.

1900/1/1 0:00:00隨著RococoV1測試網發布,波卡和KSM平行鏈插槽競拍的熱度再次被點燃,生態中的一些項目也推出了平行鏈插槽競拍計劃,比如Acala的金絲雀網絡Kakura.

1900/1/1 0:00:00除了ProofofStake之外,eth2設計中的另外一個顯著改變就是分片(sharding).

1900/1/1 0:00:00比特幣已經站在28000美元之巔,折合人民幣18萬一枚。根據美國Model3標準版3萬美元一輛,比特幣就差漲個10%,就能用一枚比特幣換一輛特斯拉Model3.

1900/1/1 0:00:00來源:證券時報網 作者:吳家明 很多人在討論,A股的“高估值”已經成為信仰,那么請看看比特幣......就在北京時間8日凌晨,比特幣價格一度突破40000美元,續創紀錄新高.

1900/1/1 0:00:00牛市可以很長,但市場最瘋狂的階段往往是相對短暫且難以持續。大家好,我是佩佩,對比特幣來說,之前我們提到一點,近一年有70%的流通是沒有移動過的,市面上的籌碼比我們想象中的要少得多,再加上這一年灰.

1900/1/1 0:00:00