BTC/HKD+3.81%

BTC/HKD+3.81% ETH/HKD+4.63%

ETH/HKD+4.63% LTC/HKD+6.45%

LTC/HKD+6.45% ADA/HKD+5.71%

ADA/HKD+5.71% SOL/HKD+3.24%

SOL/HKD+3.24% XRP/HKD+4.01%

XRP/HKD+4.01%詳解DeFi新風口。

比特幣是對貨幣的重新審視,是否是貨幣終結者權且不論。至少,比特幣正在嘗試重新定義金融,DeFi也正嘗試重新解構再造金融產品模式一樣。盡管整體而言DeFi?仍然還在小圈子里打轉轉,加密圈的老鐵們才是核心重度用戶。但是別忘了,

所有新玩意剛開始時候,在人們看來,都跟玩具一般。

盡管DeFi遠未達到普惠金融的目標,盡管DeFi領域必然也會有許多的廢品、殘次品出現,項目跑路、歸還社區、被黑客裹挾,諸多問題未來會越來越多,個體項目的破滅出局,會通過否證方式,讓生態整體更健壯。

按照維基百科的解釋,林迪效應是指對于那些不會自然消亡的東西,比如一種技術、一個想法,每多生存一段時間,它的剩余預期壽命就會增加一點。比特幣曾被死亡過三百余次,是時候見證林迪效應了。君不見,新加坡最大的商業銀行星展銀行宣布正式推出數字交易平臺DBS數字交易所,下周開始,就可以開始用法幣交易加密貨幣了。新加坡交易所持股占10%。?????

而一向對比特幣懷疑甚至鄙夷態度的JPMorgan,對沖基金橋水基金RayDalio,最近也到了真香階段,開始拿比特幣跟黃金做類比。在RayDalio看來,比特幣和其他加密貨幣在過去十年中,已經確立了自己的地位,“是類似黃金這樣的另類資產”。

以此背景,我們可能更有信心的判斷,對于能夠從中快速學習演化的生態整體來說,殺我不死,我就愈發強大。而正如前面所說的,所有傳統金融產品類別,加密世界將會重來一遍。

一、指數基金和加密資產指數基金

????????

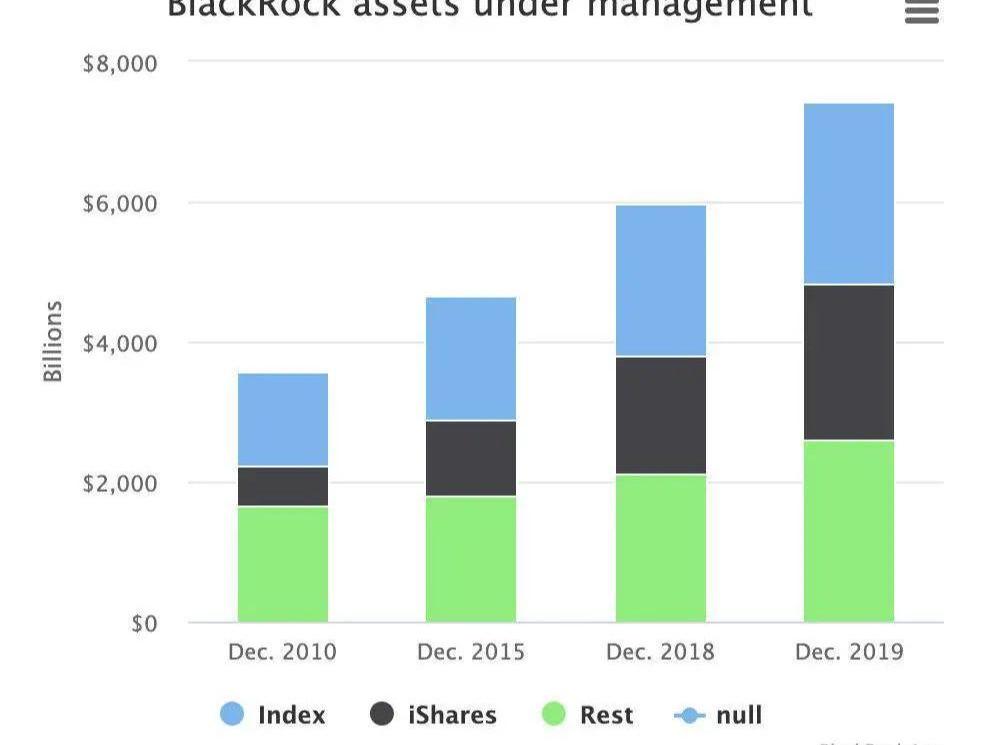

指數基金,往往是一個投資新人最好的入門投資品之一。過去十年間,指數基金的市場份額不斷擴大,以BlackRock為例,這家公司過去十年一躍而起,成為全球最大的資產管理公司,管理資產數額超過千億美元。而其中,指數基金的上漲貢獻頗多。

???

???

過去十年,隨著比特幣的出現和關注度日增,灰度、CoinShares、Bitwise等公司,開始嘗試用信托基金、指數基金等方式,將加密資產整合到現有的金融系統之中。灰度的每次買買買,在市場中總是能引發一輪熱議,甚至有論者將當前行情稱之為機構牛市。

灰度等機構的做法和RayDalio、JPMorgan等的看法是,選擇將比特幣等加密資產加入到菜籃子里面,將加密資產或打包、或改造,以此提供給傳統金融產品的投資者們,讓投資者可以通過IRA、證券代理賬戶、交易所中上架產品來購買和持有加密資產。

Synthetix預計下周為sDEFI指數添加SUSHI、1INCH和BNT:2月14日,合成資產發行平臺Synthetix官方宣布,社區已發起最新提案,計劃更新DeFi指數sDEFI以及iDEFI指數的資產組成。sDEFI將添加SCCP(即可配置的更改)功能。同時,sDEFI指數將添加SushiSwap(SUSHI)、1inch(1INCH)和Bancor(BNT)三種資產,并刪除Nexus Mutual錨定幣wNXM。官方表示,更新sDEFI和iDEFI指數資產組成是為順應和跟蹤DeFi領域創新發展。該提案預計將于UTC時間周二或周三推出。現有s/iDEFI指數持有人將以相同的價格持有新的s/iDEFI指數。如果用戶不想持有該指數中列出的新組合,需在UTC周二之前撤出資產。[2021/2/14 19:45:24]

而另一方面,DeFi的興起則代表了另外一方向上的嘗試。DeFi所做,是創建平行時空。在此時空內,借助于互聯網無遠弗屆,讓DeFi提供的金融基礎設施無需授權、人人可用,讓人們在原先的銀行、交易所、股票、基金之外,獲得一個新的金融空間。

去中心化交易所DEX,自動做市商AMM,?衍生品,去中心化借貸,等諸多產品模式紛至沓來。過去一年里,DeFi突飛猛進,據統計如今接近150億美元的市場份額,其中佼佼者包括Uniswap,Balancer,AAVE,Synthetix等諸多DeFi產品。

自然,在DeFi的創新實驗浪潮中,指數基金這一在傳統金融世界中不可或缺的產品,也初見端倪。

一些創業團隊開始嘗試創建加密貨幣指數基金,尤其是DeFi指數基金。例如,DPI在短短三個月時間內,交易額達到了2500萬美元的資產管理規模(AUM)。

在DeFi基礎設施之上所創建的加密指數基金,有哪些項目,發展如何?本文一起探討。

二、加密指數基金解決什么問題?

????????

對許多投資者而言,DeFi是當前加密資產投資領域中的必選品之一。而在DeFi熱潮之中存活沉淀下來的項目,逐漸下沉,成為基礎設施。在此之上,可以玩出來更多的花樣。除了增加新的投資(CHAOZUO)標的之外,建基于DeFi之上的加密資產指數基金項目,能提供什么?

去中心化指數基金和傳統指數基金類似,提供了被動獲得分散化投資的機會。不需要用有限的資金、冒著賺不回手續費的風險去挨個投資加密資產。有了可靠的去中心化指數基金產品,投資者們可以直接買下一籃子加密資產的加密指數,簡單持有即可,仍然享有去中心化等優勢。

不過,去中心化指數基金產品也存在獨有的問題。不同于傳統基金運營者的實體受證券和其他法律約束,去中心化指數基金要證明自己,需要花費更多的功夫,而其中最重要的,是時間和共識。

假設某個項目發行了一個盒子代幣,聲稱其中包含了BTC、大寶藏幣、信仰幣若干。那么,該盒子代幣是否有能力錨定對應底層代幣的價值,指數構成的比例是否合理,又如何解決基金運營者決策甚至跑路的風險問題?

庫幣27日20:00點首發上線PlutusDeFi 漲幅超1100%:據庫幣KuCoin消息,庫幣已于27日20:00點首發上線PlutusDeFi (PLT)并支持PLT/USDT及PLT/ETH交易服務,漲幅超1100%,現報價3.06USD。

此前PlutusDeFi發布Medium文章表示,PlutusDeFi已與庫幣(KuCoin)達成長期合作,庫幣將成為PlutusDeFi官方認證的首發中心化交易平臺。

?PlutusDeFi是一個全棧DeFi聚合器,將多個產品和DeFi應用程序集合到一個平臺中,專注于用戶體驗、設計、隱私和匿名性。

庫幣是全球領先的數字貨幣交易所之一,為來自207個國家的500萬用戶提供幣幣、法幣、合約、礦池、借貸等一站式服務。[2020/7/27]

設計去中心化指數基金時候,需要考慮到的因素還有很多,如指數基金的構成結構,管理方式,管理費用等等諸多問題。

接下來的篇幅,我們挨個看下市場上最有代表性的四個產品:?sDeFi、DeFi++、PIPT以及DPI。

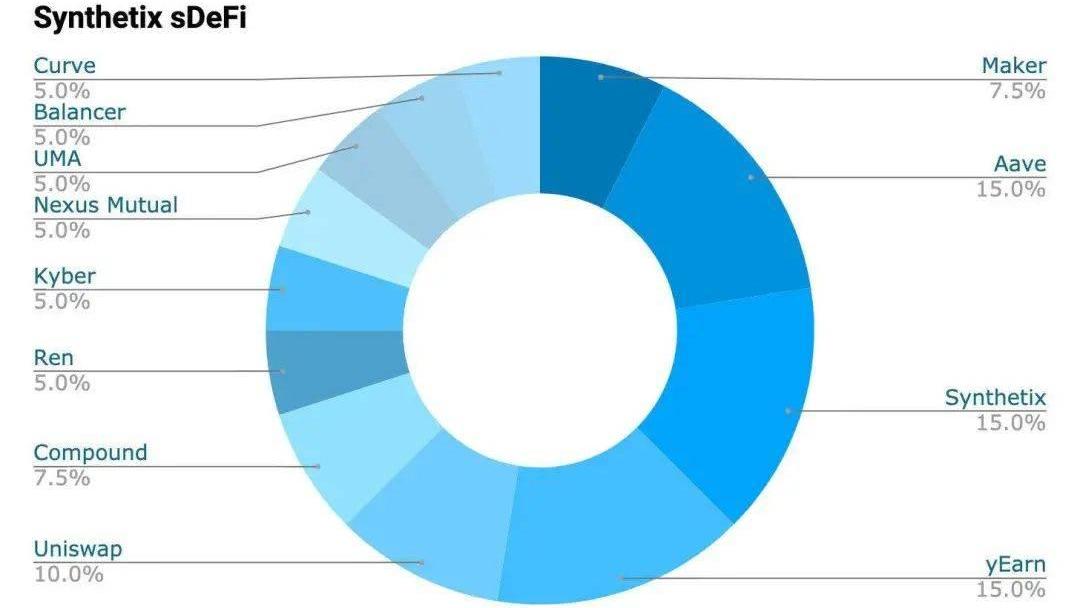

三、sDeFi?

????????

sDeFi是衍生品交易平臺Synthetix上所發行的指數產品,錨定一籃子DeFi代幣。不過,這里采用的是錨定價格的衍生品方式,就是說,該指數只是對標了對應DeFi代幣價格,

能炒不能兌換,并不具有底層的DeFi代幣作為支撐。

上線之初,sDeFi包含了八種DeFi代幣,各類代幣的組成比例和新增代幣的決策,通過Synthetix的治理系統由社區決定。目前,sDeFi包括了12種代幣,其中包括了:AAVE、SNX、YFI、REN、BAL、CRV等資產。不同代幣份額的比例,由社區來決定,采取的是固定比例的方式。

不過,sDeFi的交易沒有加入流動性挖礦的玩法。用戶首先需要用超額抵押SNX生成sUSD,或者從DEX中購買sUSD,然后參與到Synthetix市場中交易sDeFi。在Synthetix的市場中,采用了無滑點的自動交易市場機制,每次購買時,系統會鑄造sDeFi給你;而每次賣出時,會銷毀sDeFi,將sUSD還給你。

sDeFi這一指數的交易,并不會額外產生基金托管手續費,只是跟Synthetix上其他交易對一樣,收取1%的交易費。除了sDeFi之外,平臺還有看跌DeFi的指數:iDeFi。買入iDeFi后,如果DeFi指數下降,則iDeFi的代幣價格會上漲。

不過,當前sDeFi的市場規模并不大,按照當前統計,sDeFi和iDeFi的24小時交易額相加,也不超過160萬美元。由于采用了衍生品而非實物(真實代幣)錨定的方式,sDeFi只是一個價格指數而已,需要依賴于Synthetix所選擇的預言機。一旦預言機失效,或者遇到網絡擁堵導致報價延遲的情形,sDeFi的市場交易也會受到影響。

公告 | FSDEX免費上幣申請正式開啟:據官方公告,去中心化交易所FSDEX決定面向全球優質區塊鏈項目,開通免費上幣通道。項目方在滿足真實性和活躍性等前提下,可申請在FSDEX交易所上開啟相應交易對。FSDEX將會嚴格篩選項目,提供更高品質的交易服務體驗。免費上幣活動為期兩個月,更多活動詳情請查看官網公告。[2020/2/19]

總結一下sDeFi的優勢與不足:

優勢?

sDeFi是最老的DeFi指數交易品;

Synthetix團隊在DeFi生態中聲譽良好,協議處理了超過十五億美元的交易額,sDeFi因此具備穩健的基礎設施。

不足?

采用合成衍生品的結構,無法贖回所錨定的資產;

依賴于預言機系統,具有交易對手方風險。

四、PieDAO

????????

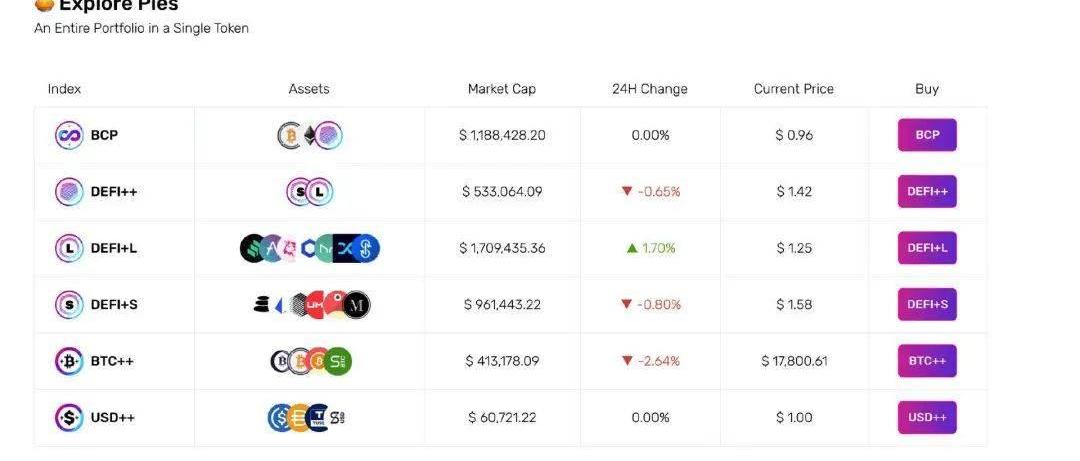

與sDeFi采用衍生品結構、只錨定價格、無真實資產支撐不同,創建于2020年3月的DeFi團隊PieDao創建的指數基金:如?

DeFi++、DeFi+L等,采用了有真實資產支撐的指數基金結構。

簡單說來,DeFi++這類真實資產背書的指數基金,需要按照設定的比例,買入持有對應的一籃子?DeFi代幣。而sDeFi這類衍生品結構的指數基金,只是錨定價格,不用持有資產,也不會兌付,可以稱之為空氣幣,其價值就是充當了對應DeFi代幣籃子的價格指標。

為了幫助讀者對于DeFi指數基金多一些了解,這里會多花一些篇幅,介紹PieDAO的指數產品結構和操作。

PieDAO指數產品一覽??

可以看到,圖中為PieDao的指數類產品,包括七種,不過交易量較大的是BCP、DeFi+L、DeFi+S。我們這篇文章主要關注DeFi指數,重點來看下DeFi++、DeFi+L以及DeFi+S這三支指數基金。

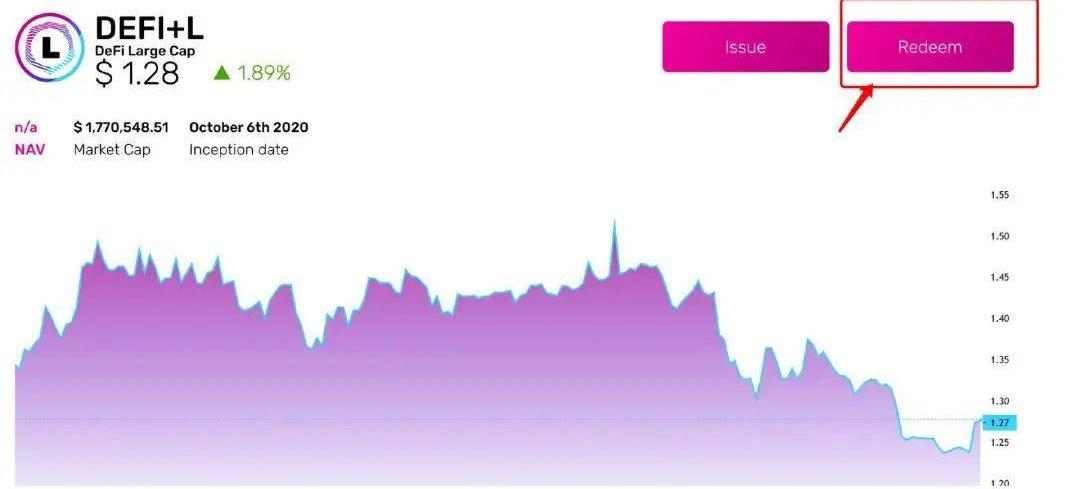

DeFi+L市值為177萬美元,價格是1.3美元;DeFi+S的市值為98.8萬美元,當前價格為1.62美元,而?DeFi+S指數產品的創建日期早于DeFi+L,涵蓋了六種小市值的DeFi代幣,包括UMA、REN、LRC、BAL、PNT以及MLN。

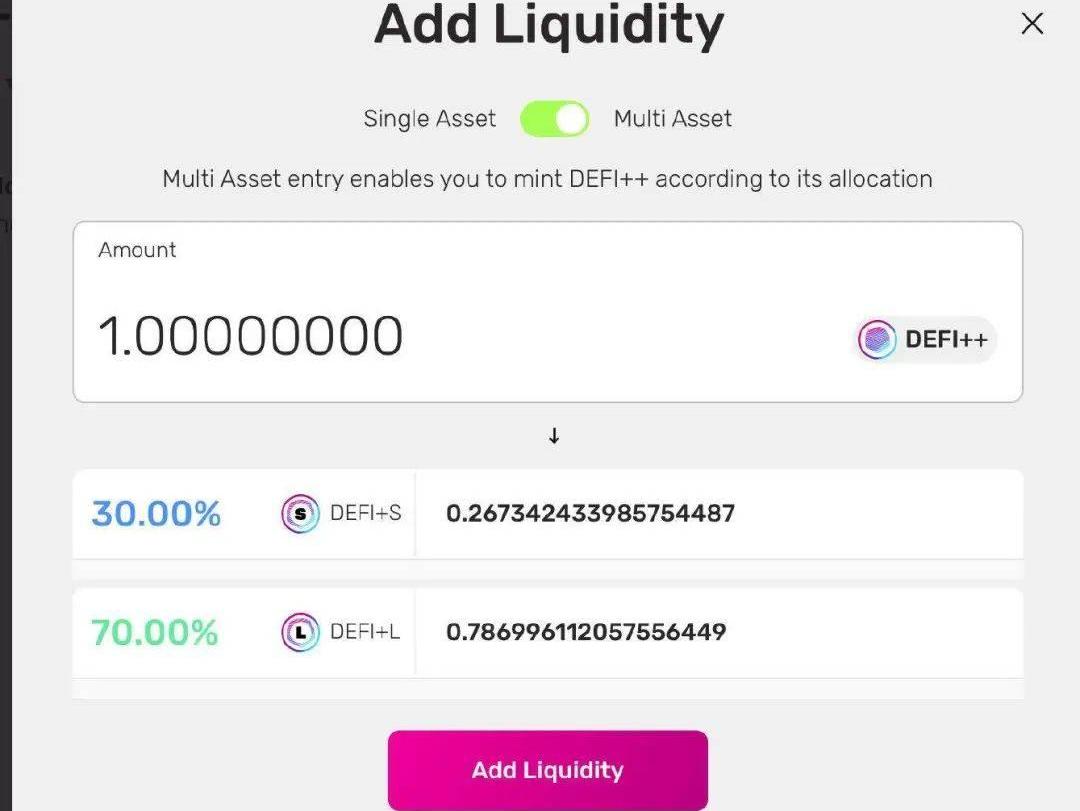

PieDAO的DeFi系指數產品基于Balancer之上創建。用戶購買DeFi指數代幣時,會按照固定的持倉比例,通過Uniswap等交易工具買入代幣,或者用戶如果持有足夠的對應代幣的話,也可以直接加入到流通池,發行DeFi指數代幣。

由于采用了固定比例方式,隨著價格的變動,分配在不同代幣上的資金需要定期進行再配置,可以直接借助于外部的AMM自動做市機制進行,相比較傳統的指數基金產品調倉需要手動買入賣出對應股票、債券等的操作,還是省力很多。

動態 | FShares正式發布“FSDEX全球可信數字資產交易平臺”:12月10日,GBC簽約儀式暨FShares發布會在韓國釜山舉辦,包括FShares在內的中日韓三國區塊鏈企業簽訂合作協議。會議現場,FShares正式發布“FSDEX全球可信數字資產交易平臺”,首席執行官何志做主題演講。FSDEX以底層技術和開放的平臺搭建數字資產跨鏈交換中心,以高度兼容打破各個區塊鏈孤島,讓價值順暢流轉,真正形成一個統一的網絡。[2019/12/10]

以DeFi+L為例,了解如何發行和贖回

DeFi+L的發行機制,有兩種方式:單一幣種,以及多種資產方式。如果選擇了單一幣種,需要支付ETH,而通過Uniswap、Balancer這類Swap交易工具兌換為相應的資產,為了避免滑點問題的影響,需要額外多支付5%的ETH,多余部分會返還。

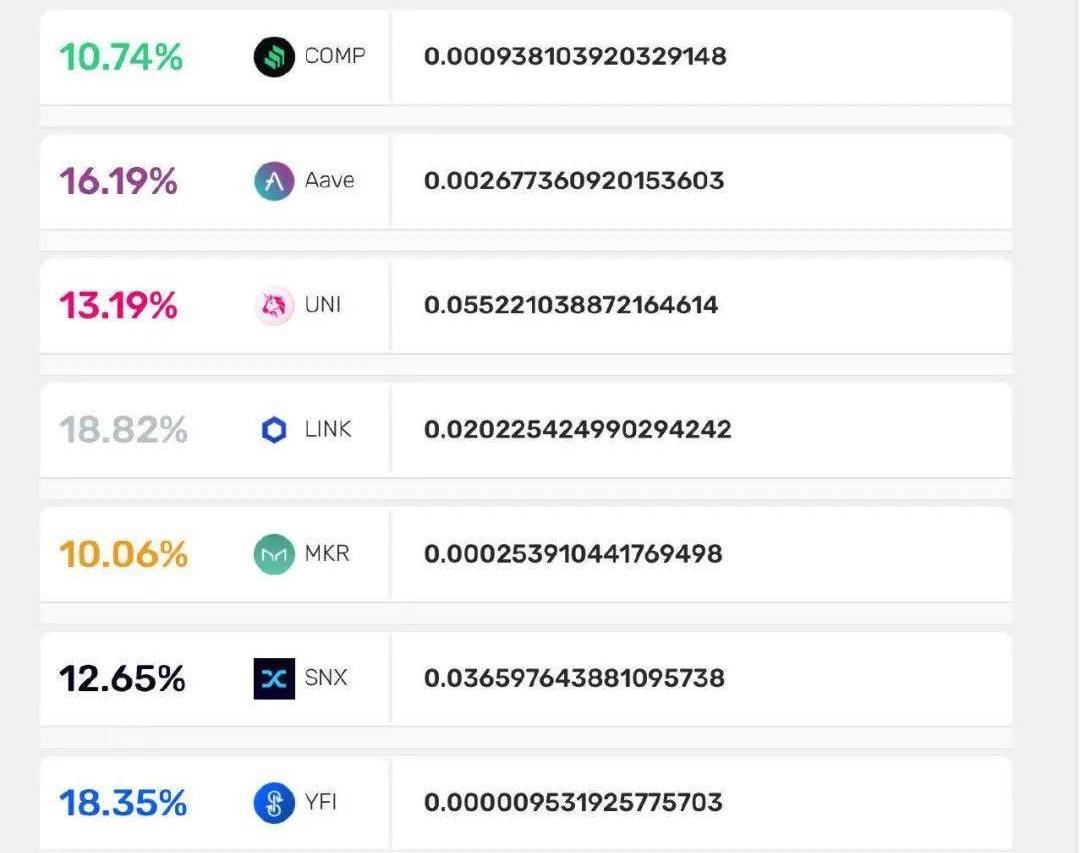

用戶如果選擇多種資產方式,則需要按比例存入對應的其中資產,為DeFi+L基金提供流動性,下圖為生成1?DeFi+L指數代幣,所需要支付的對應資產?。

由于PieDAO的指數產品采用了真實資產支撐的結構,所以是可以實時贖回兌付資產的,贖回無需額外支付手續費。在DeFi+L的基金頁面上,點擊Redeem,選擇好所需要贖回的資產數量即可。

理解了DeFi+L的操作和機制,也就明白了PieDAO其他幾只指數產品,以及采用類似結構的PowerIndex等指數產品的做法了。

為了方便同時需要DeFi+L大市值基金和DeFi+S小市值基金的用戶,PieDAO最近也上線了DeFi++指數產品,將這兩者打包交易。其中,DeFi+S?和DeFi+L的比例分別為30%和70%。當前DeFi++的市值為52萬美元。??

PieDAO設計了流動性挖礦的玩法。如果用戶為DeFi+S和DeFi+L等指數產品在Balancer的代幣池提供了流動性,可以得到PieDAO發行的原生代幣DOUGH以及BAL等獎勵。不過要提醒的是,在Balancer上,DeFi+S/sWETH、DeFi+L/sWETH的代幣池比例設定為7:3,我認為是偏高了,目前的深度不足。

PieDAO的DeFi系列指數產品,代表了一種構建加密指數基金的范式,通過允許實時贖回的設計,借助于?AMM來提供實時的流動性和調倉便利,預計會作為未來許多加密指數產品的示例項目。

動態 | EOS Authority完成PIZZA-USDE系統REX漸進存入計劃代碼審計:EOS Authority于2019年9月3日完成REX漸進存入計劃代碼審計工作,審計結果為:安全準確,PIZZA-USDE系統REX漸進存入計劃正在穩步推進。(IMEOS)[2019/9/4]

指數的涵蓋資產標的及比例,盡管固定,但也可以通過社區決議進行更改。PieDAO社區通過提案(PIP)的方式,可以進行后續調整,包括比例以及持倉的幣種。

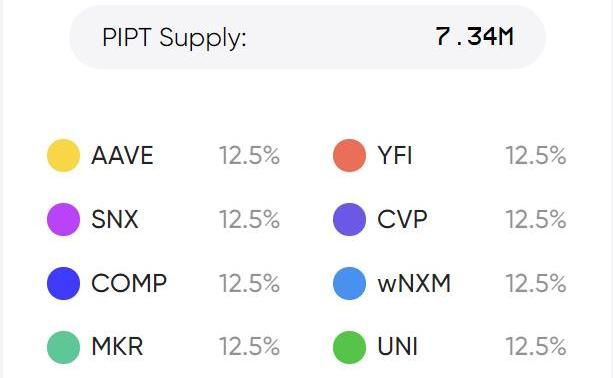

與此類似的項目是PowerPool發行的PIPT指數,也是基于Balancer來創建,同樣采取了固定比例的模式。

五、INDEXCoop

????????

IndexCoop是SET協議(SetProtocol)所推出的去中心化指數社區,治理代幣為INDEX,也用作流動性挖礦獎勵。

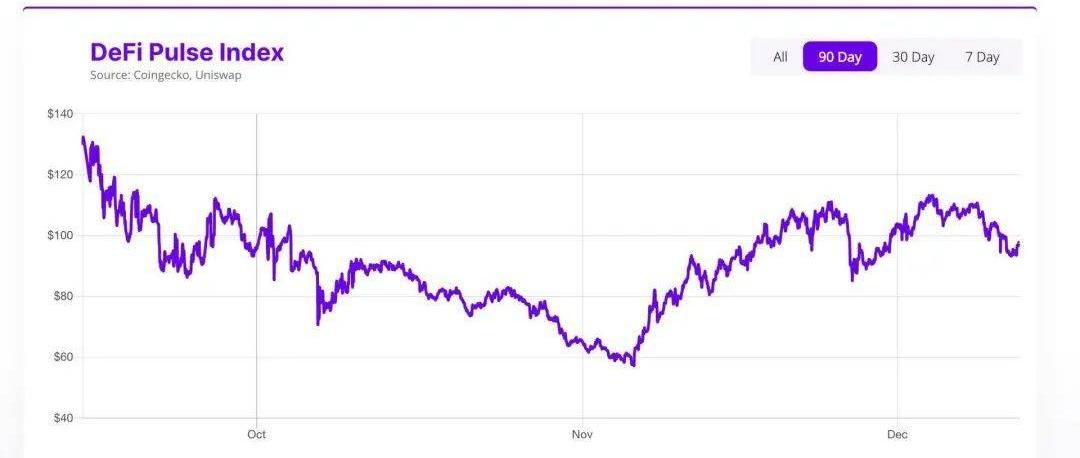

首支指數產品是由DeFi一站式門戶站DeFiPulse和Index?Coop所推出的DeFiPulseIndex(DPI),市值約為2000萬美元左右。

DPI?旨在跟蹤DeFi行業中相關代幣的表現,會基于代幣的流通市值權重來計算各自比例。DPI的標的資產,篩選有一套完整的標準,主要目的是選擇可以長期開發維護運行、有廣泛受眾的項目。

DPI建立在SetProtocolV2的協議之上,采用了一籃子DeFi代幣作為底層支撐的模式,根據代幣的市值來分配對應持倉比例。

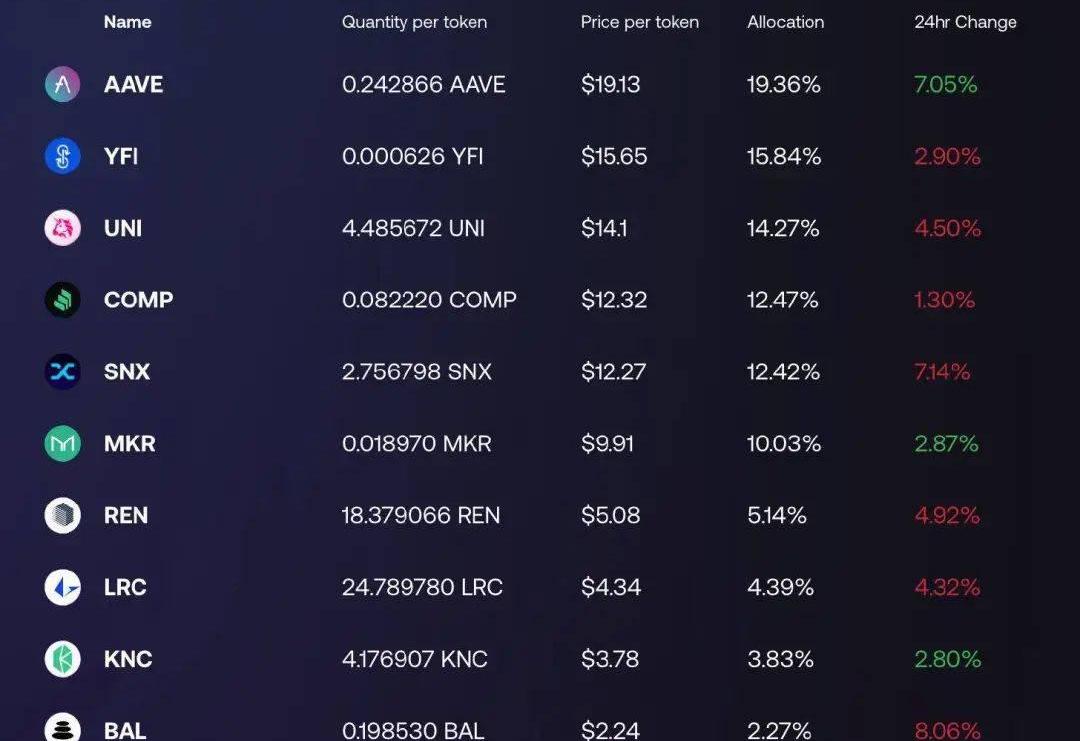

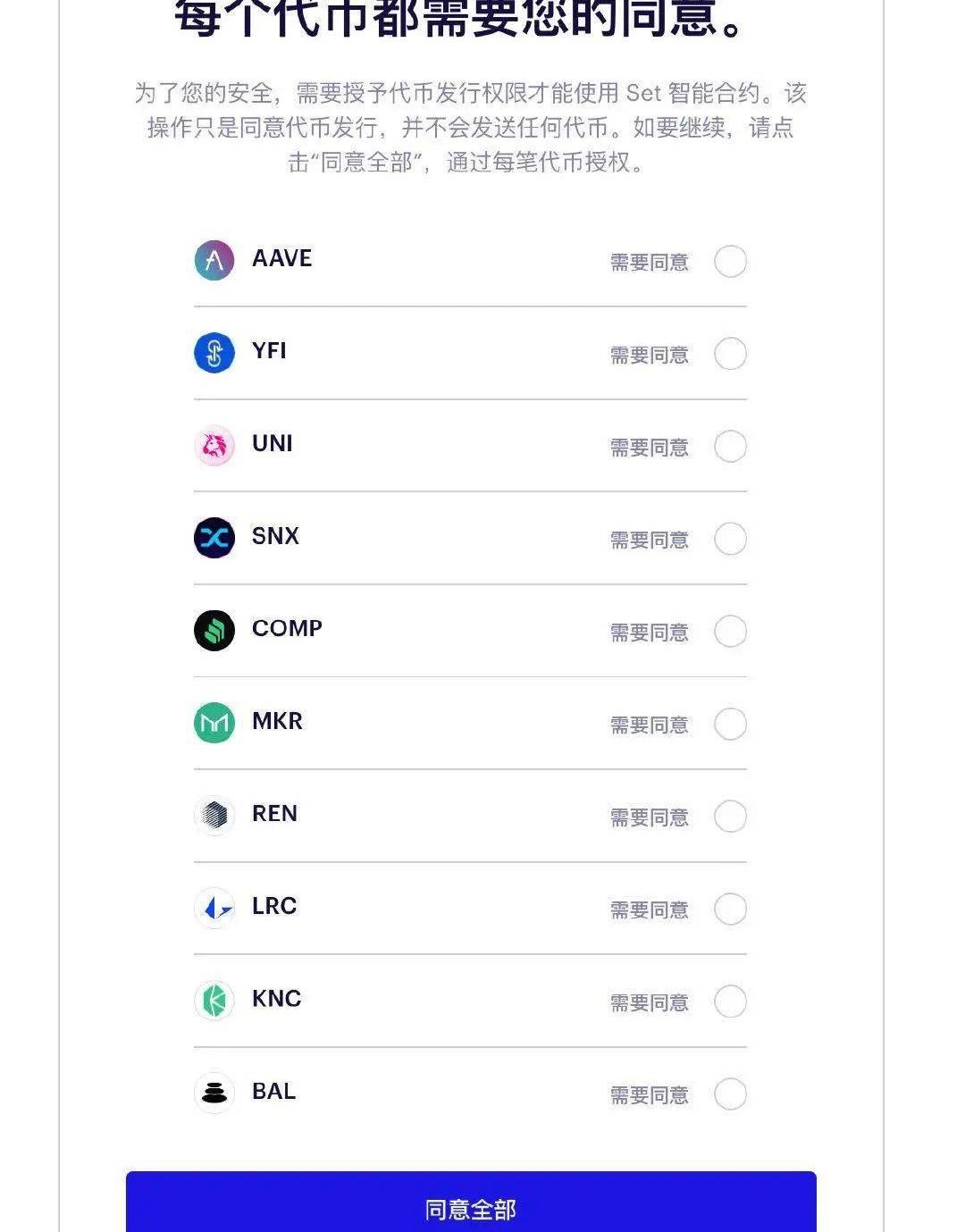

DPI可以允許用戶進行兌付,意味著隨時用戶可以用DPI代幣,兌換為對應的底層資產。目前包括了10種DeFi代幣,如下圖所示。

其中,AAVE的占比最大,為19.4%左右,BAL當前的比例是2.27%。不同于PieDAO的DeFi++等指數產品采用的固定比例方式,DPI?這種基于流通市值加權的指數構成,會經常需要進行調倉以及代幣更替。

IndexCoop社區的治理機制是引入了指數策略方的角色,不過這些指數策略方并非是指數的管理者,

上線后兩個月里,有7.5%的INDEX代幣會分配給策略方。比如DeFiPulse,因為他們編制指標、進行研究并提供數據,這部分代幣會分18個月陸續分配。除此之外,每個IndexCoop指數(如DPI)也可能設計有費用,其中一部分也會分配給指數策略方。

DPI發行和贖回

值得提醒的是,在TokenSets上發行和贖回DPI指數的入口,被默認隱藏,需要點擊后才能顯示出來。

???

????

不同于PieDAO的DeFi系指數提供了單資產/多資產的選項,

DPI發行時必須要轉入對應的多種底層資產才行。通過tokensets網站,可以發行DPI代幣,需要授權給合約所有相關代幣的權限。由于采用了真實資產支撐,所以DPI?也是可以實時贖回對應資產的。

DPI的流動性挖礦

除了因為DeFiPulse的參與,為DPI增加了可信度、使得在DeFi指數產品中DPI市值領先之外,DPI采取的流動性挖礦機制也很關鍵。

用戶在Uniswap為ETH/DPI交易對提供流動性,然后,可以通過IndexCoop的頁面進行挖礦,獲得INDEX代幣獎勵,當前價格為4.6美元,預估年化收益率為23%。

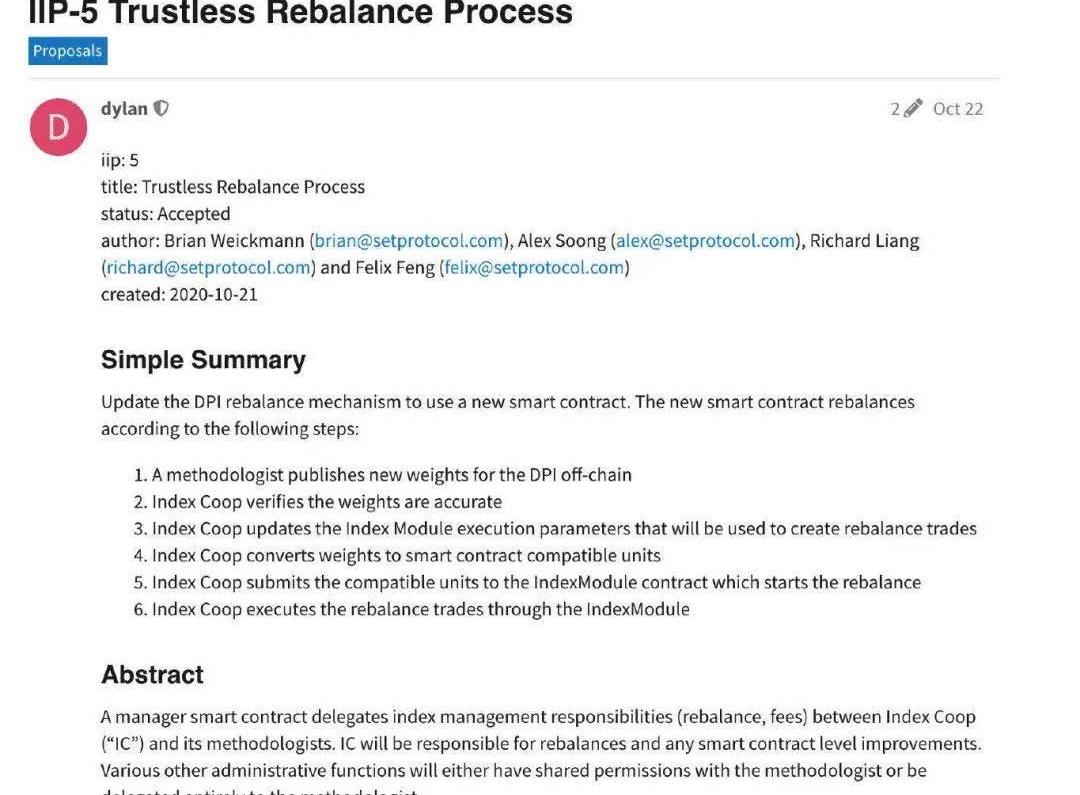

DPI的指數維護方式

DPI分為兩個階段:確定階段和調整階段。

在每個月的第三周,會確定下次代幣比例更新所要做出的修改決定,會參考當前CoinGecko代幣流通市值的數量,據此決定從指數之中所添加和刪除的代幣種類。這些工作,會在實施之前向社區公告。在確定階段結束后,會根據對應的指令,進行指數中成分代幣的調整、增刪工作,每個月的第一個工作日進行。

考慮到代幣配置對于市場的影響,隨著指數追蹤資產數額的擴大,調整階段的時間可能會調整為一天以上,減少買入賣出對市價的沖擊。

DPI采用流通市值權重的方式,不需要人為進行干預,相比社區投票改動權重的方式來說,效率更高。為了方便理解,我們看下IndexCoop十一月份的指數資產平衡報告的相關信息。

這一過程是通過IIP-5的INDEX改進提案進行的,

在執行之前,DeFiPulse作為指數策略方,公布了新的DPI權重,并公告給社區進行驗證,確認無誤后,借助于IndexCoopManamger的智能合約,采取了多簽用去信任化方式,包括DeFiPulse、SetLabs和IC社區,完成了DPI的調倉工作。

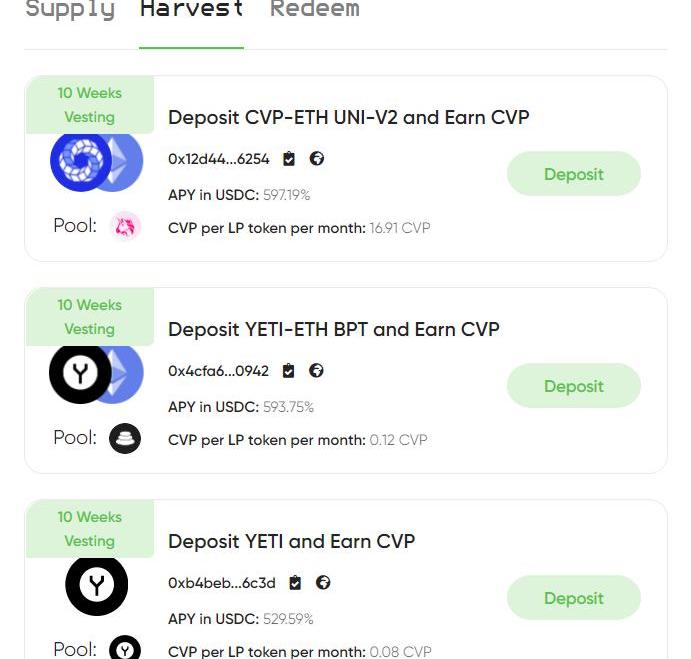

六、YETI

???????

PowerPool上月末發行了PIPT,基于Balancer創建,上線九天,鎖倉過九百萬美元。PIPT跟PieDAO創建的指數基金機制類似。

12月4日,名為RyanWatkins的用戶在PowerForum(PowerPool的治理論壇)提議,創建Yearn生態指數YETI,專注于Yearn生態,包括:YFI、SUSHI、CREAM、AKRO、COVER、K3PR、CVP、PICKLE七種代幣。

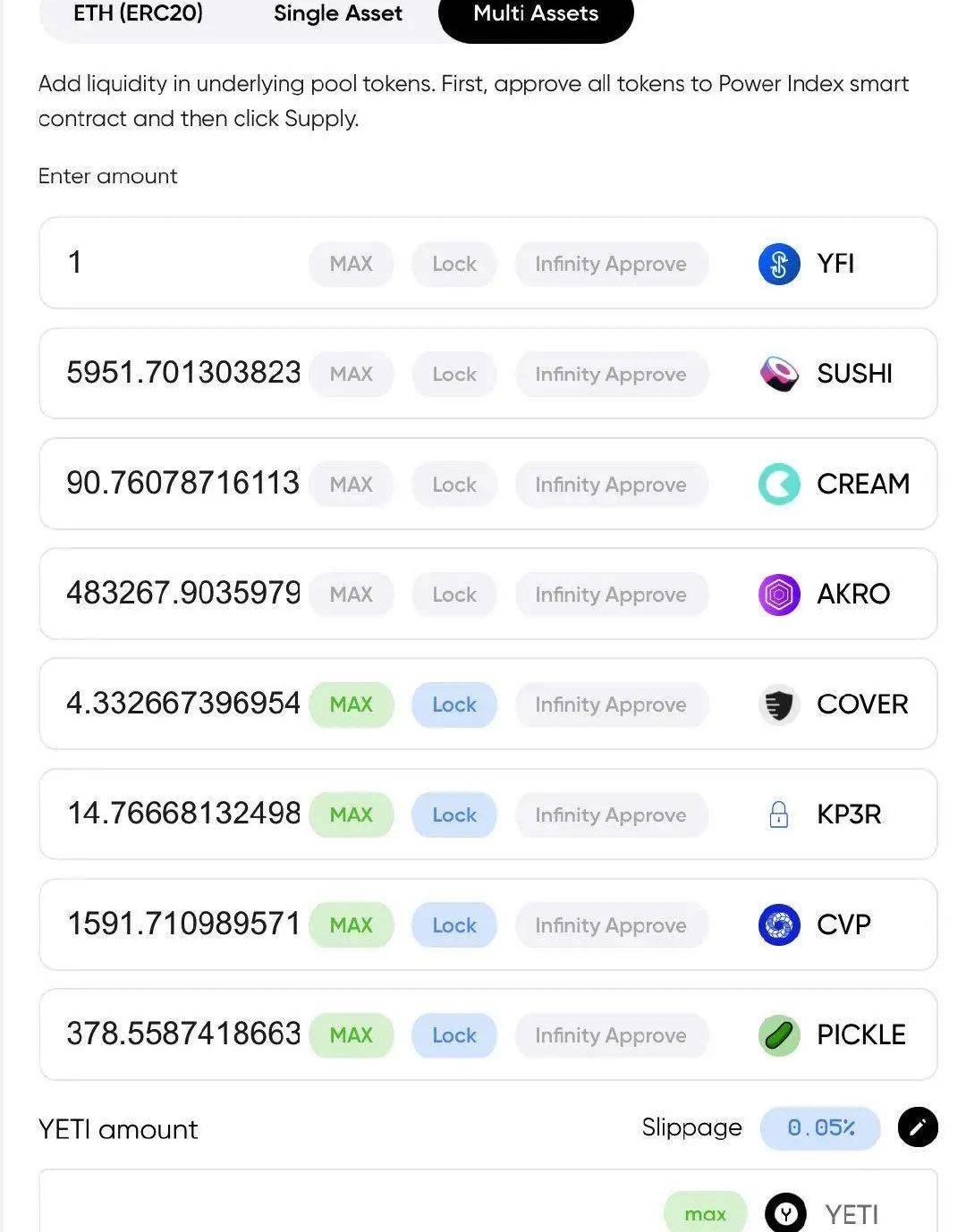

YETI采取了固定比例、真實資產支撐的發行方式,意味著每個YETI都由底層的資產支撐,可以隨時贖回。發行YETI,有三種選擇:

轉入ETH、USDC、DAI等任意資產鑄造,由于需要將ETH兌換為對應的八種資產,所以滑點較高,默認滑點為2%;

單一底層資產,用戶可以轉入底層八種資產之一;

多種資產發行,如下圖所示。

????

YETI流動性挖礦?

為了激勵用戶參與,提升YETI的流動性,創建了首月的流動性挖礦激勵。包括兩部分:通過PowerPool存入YETI,可以分享20萬CVP代幣獎勵;通過Balancer提供YETI/ETH的流動池(比例為80:20),分得25萬CVP代幣獎勵。

按照PowerIndex頁面上的顯示,折合APR大約為530%-595%左右,這部分收益還是挺可觀的。不過在YETI?指數之中所涵蓋的八種代幣,相比ETH等代幣而言,價格波動性高,參與還請謹慎。

根據PowerPool的治理方式,后續YETI的代幣種類和比例變動,應當也是通過治理改進協議的方式進行,通過投票后生效。

七、小結

????????

指數基金的市場前景廣闊,DeFi領域涌現出的幾個DeFi指數基金類產品,也預示了社區不甘現狀,繼續探索的心。所有能夠用DeFi重構的產品,都將會被DeFi重構,只是鑒于加密市場本身就是個小眾世界,DeFi產品的探索,我更傾向于理解為原型測試階段。在走入更多受眾之前,這一步當然是不可少的,但是也要知曉,路漫漫,非一日之功。

無論是Synthetix采用的衍生品方式,還是PieDAO、INDEXCoop、PowerPool所采取的真實資產支撐的玩法,都在為DeFi+指數基金探路。假以時日,我相信這些積累會為DeFi出圈鋪一條有趣的路。其中YETI的出現是個有趣的例子,基于生態范圍的指數產品概念,也未嘗不可以擴展到NFT和區塊鏈游戲領域。

DeFi創建了一個平行的金融時空,去探索各種金融產品的玩法。另外一條路,傳統金融機構也正在用自己的方式去接近加密資產行業,兩條路并行不悖。

本文匯總了當前有代表性的四個項目,探討了DeFi去中心化指數基金的一些常見模式和優缺點。最后值得提醒的是,盡管指數基金這類產品有嘗試降低投資風險的意圖,但是鑒于當前加密資產市場中各類代幣仍然是高度相關,并不能達到多少分散風險的目的。因此有必要再最后提醒下各位讀者,產品模式值得關注,不過參與其中要做好功課,做好風險管理。

參考資料

https://docs.indexcoop.com/products/defi-pulse-index

https://bankless.substack.com/p/the-bull-case-for-decentralized-index

https://bankless.substack.com/p/how-to-mint-dpi-and-earn-index

https://medium.com/indexcoop/introducing-the-index-cooperative-a4eaaf0bcfe2

https://medium.com/powerpool/the-meta-governance-approach-applied-to-the-yearn-ecosystem-yeti-is-launched-d8417459f6e2

-END-

聲明:本文為作者獨立觀點,不代表區塊鏈研習社立場,不構成任何投資意見或建議。

根據一份公開法律文件,加密貨幣托管服務和錢包運營商BitGo同意就183個“明顯違反”多項制裁計劃的行為與美國財政部達成和解協議,BitGo將支付98,830美元的和解金.

1900/1/1 0:00:00今天,似乎每一個領域都有了領軍的公鏈項目,支付、計算、分布式存儲、跨鏈、預言機、隱私計算、去中心化的域名……創業者期望用區塊鏈+代幣的模式,構建起一個全新的、去中心化的WEB3.0世界.

1900/1/1 0:00:00來源:每日經濟新聞,編輯:張楊運2020年,對于比特幣而言,可謂是一場“資本的盛宴”,目前“盛宴”還在繼續。31日早間,比特幣突破29000美元大關,繼續刷新歷史新高.

1900/1/1 0:00:00本文來源:北京商報,記者:岳品瑜?劉四紅,原題《蘇州交出“成績單”數字人民幣試點還有多少可能》12月11日8時發放,12月27日24時結束,為期半個月的蘇州數字人民幣紅包試點活動正式收官.

1900/1/1 0:00:00來源:哈希派 作者:LucyCheng上月末感恩節,幣圈迎來大意外,比特幣從26日早上開始高位重挫,24小時內價格由18913美元直跌至16500美元下方.

1900/1/1 0:00:00作者:AlexKoma 翻譯:Sherrie 風險管理是理解保護機制的本質 在特別介紹項目的最后材料,我將介紹給讀者的基本原則的風險管理時,交易加密貨幣,以及教如何正確計算倉位.

1900/1/1 0:00:00