BTC/HKD-0.38%

BTC/HKD-0.38% ETH/HKD-1.2%

ETH/HKD-1.2% LTC/HKD-1.08%

LTC/HKD-1.08% ADA/HKD-1.81%

ADA/HKD-1.81% SOL/HKD-1.92%

SOL/HKD-1.92% XRP/HKD-1.68%

XRP/HKD-1.68%

文|沉思錄編輯|Tong出品|PANews

11月的DeFi市場是跌宕起伏又前途光明。月初,Aave、Maker、Compound、Yearn等龍頭項目紛紛創下幾個月的低點,甚至歷史新低。但最終因為市場整體回暖以及項目本身的進展,在月底都有不錯的收尾。

熱點項目更新

這一個月DeFi的最大熱點當屬Yearn的合并,Yearn先后與PickleFinance、CreamFinance、CoverProtocol、Ankropolis、Sushiswap合并,具體包括合并開發團隊、整合yearn金庫、整合投資策略、合并TVL等。yearn本身就包括聚合理財、保險、借貸等業務,合并是一個更加強大的DeFi帝國的崛起。

10月底上線的Andre的又一熱門項目Keep3r在11月引起了更多的關注。Keep3r是一個去中心化的眾包網絡,任何人都可以在上面發布工作,而守護者可以根據自己的能力執行這些工作,獲得報酬。在發布初期,Keep3r中只有針對Uniswap報價的工作,這使人們意識到Keep3r可以作為預言機。現在網絡中已經有10個工作,涉及Yearn、Hegic、dForce、Bzx等項目,也證明了Keep3r具有無限可能。

Avalanche鏈上DeFi協議總鎖倉量超110億美元:金色財經報道,據DefiLlama數據顯示,目前Avalanche鏈上DeFi協議總鎖倉量為111.6億美元,24小時增加4.38%。鎖倉資產排名前五分別為AAVE(32.6億美元)、TraderJoe(15.7億美元)、Benqi(13.8億美元)、Curve(11.9億美元)、multichan(6.83億美元)。[2022/2/16 9:56:15]

11月中旬,去中心化交易所Bancor開啟V2.1版本的流動性挖礦。早在2018年的時候,IBO就已流行,現在Bancor的V2.1版本,又通過無常損失補償與BNT的彈性供應來解決自動做市中的核心問題。

Ampleforth新增了三個間歇泉激勵,在這一個月里,AMPL的市值由1.09億美元上升至2.57億美元,上升了136%。在牛市中,AMPL市值的上漲很可能跑贏其它代幣,AMPL的價格已經連續40多天維持在1美元以上,進入通脹模式。

近日,Aave上線了V2版本,優化了gas費,支持抵押品直接還款、閃電清算、本地信用授權、固定利率與浮動利率切換等。10月底,Aave宣布將協議的所有權遷移到治理智能合約上,之后AAVE的價格開始拉升,從最低點的26美元上升至82美元,并在最近的更新宣布之后漲至95美元,創歷史新高。

新項目上線

這一個月,市場上也有很多新的項目出現。KeeperDAO是DeFi協議的鏈上承銷商,由ThreeArrowCapital等機構投資。KeeperDAO中有兩種角色,LiquidityProviders和Keepers。顧名思義,流動性提供者只需要向協議提供資金,獲取收益的分成,現階段還可獲得KeeperDAO的代幣獎勵。而守護者負責在各個去中心化交易所之間套利,并清算Aave、dYdX、MakerDAO等協議中的不良資產,任何人都可以成為守護者,并無需抵押即可借出KeeperDAO中的資金,但需要在同一筆交易中歸還。在行情波動,尤其是市場下跌時,因為網絡擁堵與高昂的gas費,普通投資者很難參與MakerDAO等協議的清算,3.12時就曾出現有人以接近于0的價格清算了MakerDAO中的負債,導致MakerDAO不得不增發MKR來彌補虧損。KeeperDAO不僅使普通投資者可以通過提供資產來參與清算;守護者無需資金,只需提供策略就可以獲得收益;同時也可以使Aave、dYdX、MakerDAO等DeFi協議更加安全,實現所有參與者的共贏。以DAI資金池為例,目前DAI的流動性共有1470萬美元,在過去一個月時間里,已經實現51.8萬美元的收益。

Gate.io“天天理財” 第175期 DeFi流動性挖礦賺USDG明日開啟:據官方公告,Gate.io 將于4月4日(明日)中午12:00上線《第175期 DeFi流動性挖礦賺USDG》,總額度 1,000,000 USDG,鎖倉期限7天。[2021/4/3 19:43:28]

CoverProtocol的前身是SAFE,重新發行的Cover由原來的保險挖礦改為了護盾挖礦。Cover中有四種代幣,DAI作為抵押品,CLAIM代表保險需求方的索賠權,NOCLAIM代表保險提供者的權利,COVER為治理代幣。1CLAIM代幣+1NOCLAIM代幣≈1抵押品,若發生索賠,1CLAIM代幣≈1抵押品,NOCLAIM代幣歸零;若到期不發生索賠,1NOCLAIM代幣≈1抵押品,CLAIM代幣歸零。這一公式在預測市場中普遍使用,如2020美國大選中,特朗普與拜登當選總統的概率之和接近于1,當拜登當選總統時,預測特朗普當選的代幣歸零。通過這一簡單的設計,COVER讓用戶可以更容易參與去中心化保險。目前COVER的產品已經覆蓋了最新的BadgerDAO、BasisCash等協議,并已經實現了PickleFinance的理賠。

BitWell CEO Jeff Young:DeFi應當與傳統金融融合,共同推進行業繁榮發展:IPFS100.com現場報道,9月20日,由節點咨詢主辦的“DeFi崛起 引領礦業新思潮”論壇在廈門舉辦,在圓桌主題環節,BitWell全球首席執行官、Block Vision Capital創始人Jeff Young表示,DeFi是新經濟的未來。但是現在的DeFi,無論是項目方還是挖礦團隊,設計的規則是越來越復雜了,參與門檻越來越高,這讓用戶越來越局限在了區塊鏈領域,甚至只有區塊鏈領域的少數精英才玩得明白,這就違背了DeFi讓更多人平等參與的初衷。

BitWell團隊重視用戶體驗,經過多番調研,研發出對用戶體驗友好的DeFi期權及相關產品,降低門檻,希望用戶更好的參與這波浪潮中。同時,Jeff Young認為,DeFi目前相對于傳統金融還是微不足道的,體量非常小,未來應該更多跟傳統金融融合,利用傳統金融中的資產多樣性,更多的合成資產,合成各種協議,把傳統資本的資金帶進來,這樣才會讓行業更大,讓DeFi走向更健康的發展。[2020/9/20]

BasisCash于11月底上線,分叉自遭遇監管而未能成功募資的知名算法穩定幣項目Basis。BasisCash中有三種代幣,BAC,BAS,BAB。與Ampleforth、Yam等穩定幣類似,BAC的數量每24小時根據時間加權平均價變動一次,但不同的是增發的BAC將分配給BAS的持有者。在第一次通脹前,BAC總量5萬枚,由5個穩定幣礦池在5天內產出;提供BAC-DAI、BAS-DAI的流動性可獲得BAS獎勵。截至12月5日寫稿時,BAC的價格接近100美元,可以預計在第一次通脹前BAC的價格很可能會暴跌,否則第一次通脹時BAC的數量將增加100倍,而增發的BAC將獎勵給BAS的持有者,BAC持有者面臨的拋壓將不可想象。因為可以挖取BAS,前期通脹時BAC的合理價格也應高于1美元,最終的博弈結果讓人期待。

OKEx CEO Jay:找到最適合DeFi特定用例的應用程序是一項艱巨的任務:OKEx CEO Jay在微博上表示,DeFi的確面臨著不少挑戰,挑選出一條供大家學習,其中關于雜亂的生態系統, 找到最適合特定用例的應用程序是一項艱巨的任務,用戶必須有能力找到最佳的選擇。挑戰不僅在于構建應用程序,還在于考慮如何使它們適應更廣泛的DeFi生態系統。[2020/7/11]

TrueFi是TUSD團隊推出的無抵押借貸協議,因為無需抵押,所以也并不是每個人都可以借款,持有TrueFi的原生代幣將可以對是否同意借款進行投票。

API3從11月30日開始在MesaDEX上公募,API3將致力于解決現有預言機項目過于中心化的問題。API服務商將直接充當預言機角色,減少中間環節。數據可信將由質押者組成的DAO擔保,如果出現問題可獲得賠償。

DeFi數據回顧

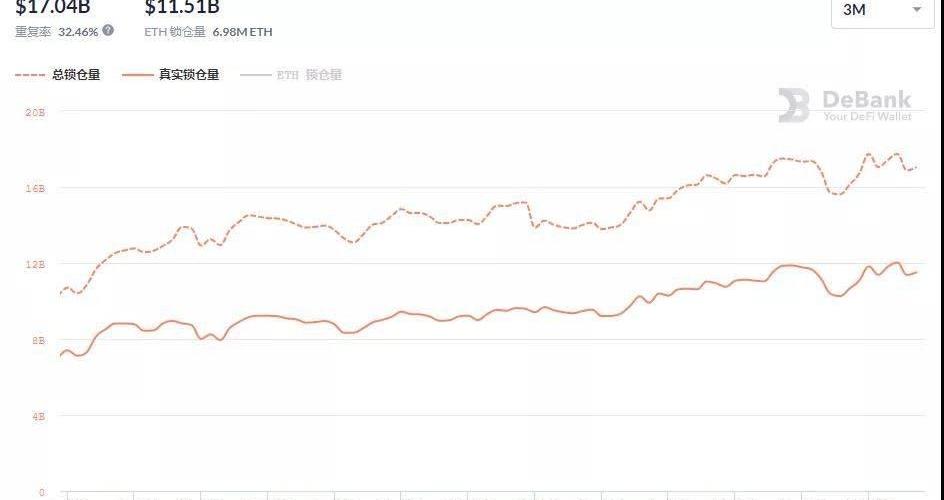

總鎖倉量增長26.7%

截至11月底,各個DeFi協議中的總鎖倉量已經達到177.4億美元,比上月增加26.7%。鎖倉量最多的是Maker,總共鎖定了25億美元的資金。根據DaiStats的數據,目前DAI的供應量為10.66億美元,其中有4.35億來源于ETH的質押,鎖定了273萬ETH;有4.05億來源于USDC的質押,因為現階段穩定幣債務的低抵押率,且并不會被清算,這一部分債務可能并不會收到年化4%的穩定費率;還有1.23億DAI來自于WBTC的質押。

DeFi代幣總市值為60.52億美元:截止發稿時DeFi代幣總市值為60.52億美元。其中Compound市值高達17.62億美元,占比不再超1/3,Synthetix市值大幅增加至4.91億美元升至第二位,Maker市值4.4億美元掉至第三位。(DeFimarketcap)[2020/7/3]

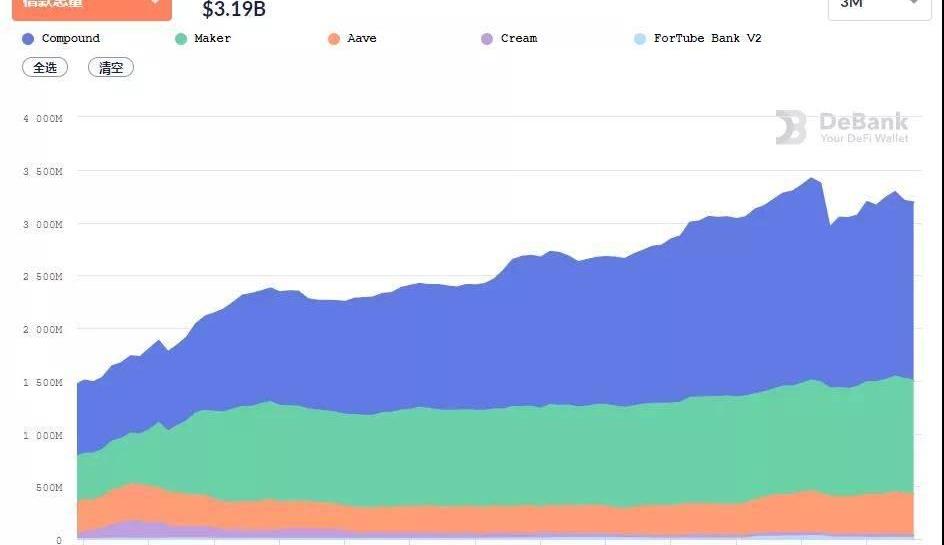

抵押借貸上升20.4%

抵押借貸中的前三強依然是Compound、Maker與Aave,他們的地位很難被撼動。過去一個月,借款量由26.5億美元升至31.9億美元,上升20.4%。YFII生態項目WePiggy也于本月上線。WePiggy分叉自Compound,定位是一個借貸協議,用戶可以質押從Compound與Aave中獲取的cToken與aToken,以獲得WPC代幣獎勵。Wepiggy賦予了cToken與aToken更多的使用場景,與僅在Compound或Aave中挖礦相比,通過Wepiggy套娃挖礦收益可能更高,目前Wepiggy中已經鎖定了3530萬美元的資產。

值得注意的是,不同協議用戶的風險意識可能有很大差距。以12月5日的數據為例,Cream的24小時清算量為87592美元,超過了Compound、Maker與Aave,而Cream的借款量只有Compound的1.6%。

穩定幣TUSD比上月增加20.5%

穩定幣是各個項公鏈項目中的核心資產。到11月底,以太坊鏈上的穩定幣發行量達到了182.2億美元,與上月的166.7億美元相比上升9.3%。其中,USDT的發行量達到122億美元,USDC的發行量達到29.7億美元,DAI的發行量也突破了10億美元。TUSD可能因為TrueFi的上線,發行量增加至3.05億美元,與上月相比增加20.5%。

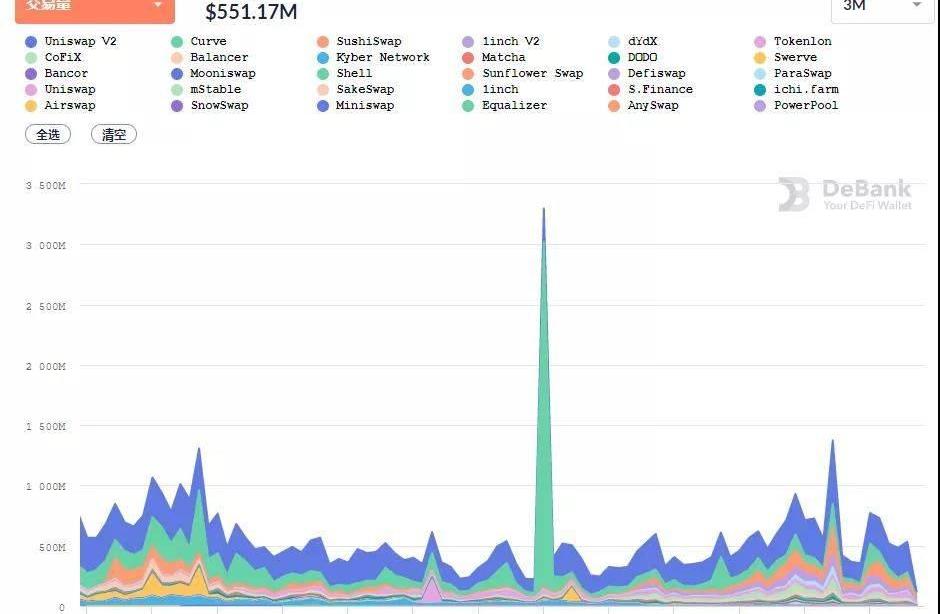

去中心化交易所日交易量持續上漲

因為行情的波動,11月的交易量總體高于前一個月,11月底的日交易量也比一個月前高出200%。Uniswap因為流動性挖礦的停止,導致資金大量撤離,流動性由之前的28.6億降至15.6億美元,鎖倉排名也從第一降至第五,但用戶數、交易量、交易次數等數據仍然遠超其它去中心化交易所。

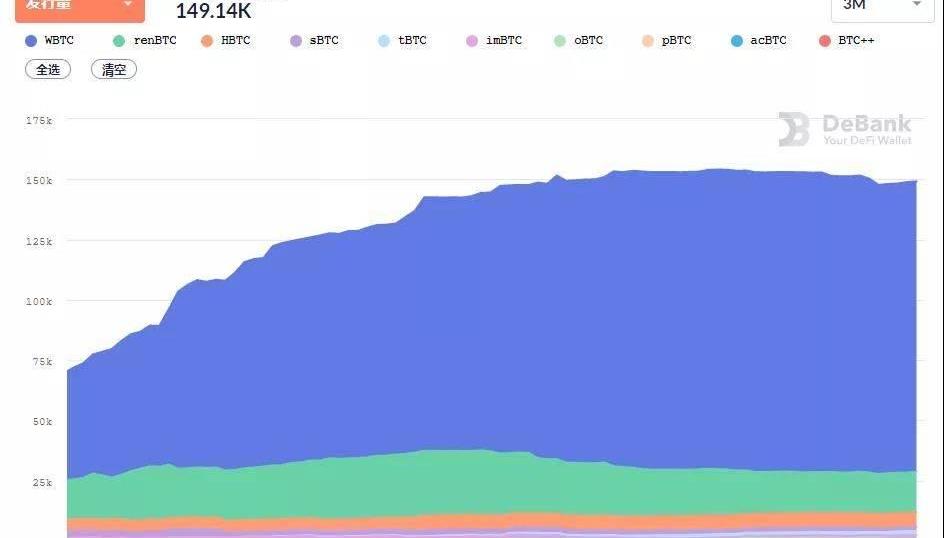

跨鏈資產:比特幣錨定幣增速放緩

以太坊網絡中的比特幣錨定幣達到了15萬枚,與一個月前相比增加0.24%,這也是最近幾個月中比特幣錨定幣增長最慢的一次。WBTC的發行量達到了121831枚,占比特幣錨定幣的81.07%。因為比特幣資產巨大的價值,目前WBTC已經成為以太坊鏈上鎖倉最多的資產,總共鎖倉價值23億美元了WBTC。

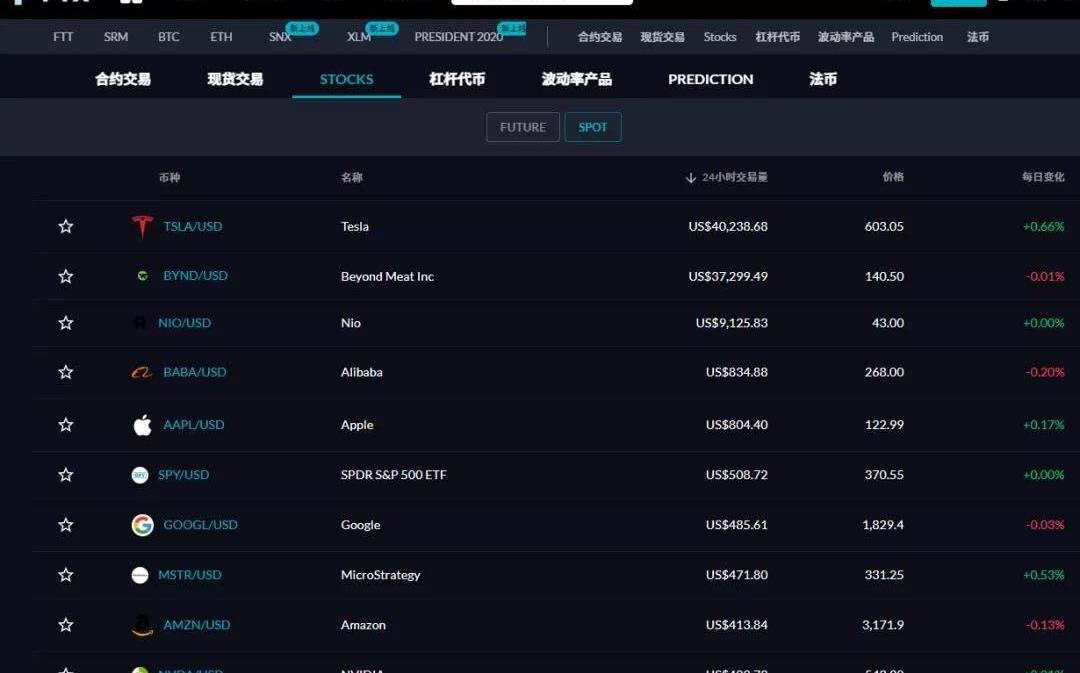

合成資產產品緩慢被中心化交易所捷足先登

因為市場整體向好,合成資產代表項目Synthetix的代幣SNX也由最低的2.47美元,最高漲至5.83美元。Synthetix中已有大宗商品、股票指數、法幣等現實世界中的資產,雖然一直宣稱將引入蘋果股票等,但到目前為止仍然沒能上線,而這一產品已經由數字資產衍生品交易所FTX率先推出。在本月的股權通證競爭上線活動中,大家熟悉的阿里巴巴、嗶哩嗶哩等勝出,并成功上線。目前在FTX交易所中已經可以購買特斯拉、蘋果等20余種股權通證。

總結

10月份DeFi市場受BTC吸血行情影響,很多代幣都創下幾個月的新低,但在行情整體向上的時候,AAVE等也創出歷史新高。有一些項目已經證明了自己的價值,比如MakerDAO,當收入達到一定量就會通過拍賣回購MKR進行銷毀。即使市場短期下跌,這樣的項目也不會有太大風險。此外,現在市場上還有非常多值得大家關注的優質項目,這其中可能有些項目存在泡沫,但也有很多項目能解決現有的一些問題。

來源:經濟參考報 記者:毛振華王井懷天津報道蟄伏多時的數字貨幣比特幣,最近如同“脫韁的野馬”,價格一路飛漲.

1900/1/1 0:00:00澳大利亞最大的加密貨幣交易所BTCMarket侵犯了27萬多名客戶的隱私。客戶的姓名和電子郵件地址遭曝光,這使得他們很容易受到欺詐和網絡攻擊.

1900/1/1 0:00:00今年中旬萬眾矚目的Telegram不得不與美國SEC達成和解,向TelegramOpenNetwork的投資者歸還12億美元,并支付1850萬美元罰款.

1900/1/1 0:00:00總部位于馬薩諸塞州的保險公司萬通剛剛宣布,已為其普通投資賬戶購買了1億美元的比特幣。根據《華爾街日報》的報道,美國萬通通過紐約基金管理公司NYDIG以18279美元的單價購買了5470個比特幣.

1900/1/1 0:00:00新冠肺炎加快了新加坡與世界建立新的數字關系的必要性。隨著數據、金融和貿易流動日益數字化,人們也相應需要安全可靠的交易方式.

1900/1/1 0:00:00來源:《當代金融家》雜志2020年第11期,原題為《基于區塊鏈的場外資管新型金融基礎設施》 姚前???中國證監會科技監管局局長目前我國場外資管市場發展主要存在以下問題:一是未實現統一的權屬登記.

1900/1/1 0:00:00