BTC/HKD-0.18%

BTC/HKD-0.18% ETH/HKD-0.39%

ETH/HKD-0.39% LTC/HKD-0.05%

LTC/HKD-0.05% ADA/HKD-0.11%

ADA/HKD-0.11% SOL/HKD-0.11%

SOL/HKD-0.11% XRP/HKD-0.14%

XRP/HKD-0.14%注:本文作者是Gauntlet創始人TarunChitra、placeholder研究員AlexEvans以及斯坦福電氣工程博士GuillermoAngeris,原文標題為《CanoneheartheshapeofaCFMM?》

,那?CFMM呢?)

2019年Uniswap的崛起,是DeFi交易的分水嶺。Uniswap的簡潔性、gas效率以及性能,使其迅速成為鏈上交易的主要場所。而今年初推出的Curve則表明,即使是對恒定函數做市商的設計進行微小改變,也可以大幅提高資本效率及表現。特別是,Curve開創了局部更平滑的曲線,它為穩定幣之間的交易提供了較低的滑點。這一調整使得Curve能夠捕獲到大量的交易量,同時又能在常規情況下超越現有中心化交易所和場外交易平臺。由于Curve的成功,曲率越來越被認為是CFMM設計空間的組成部分。

然而,曲率的選擇對市場行為的確切影響,尚沒有得到深入的研究。

在這一系列的文章中,我們開始提出CFMM曲率形狀的概念。我們討論了曲率選擇對均衡價格、穩定性、流動性提供者回報以及市場微觀結構的影響。這些文章的觀點,來自我們接下來會發布的論文《狗尾巴什么時候搖?曲率與做市》。我們會在該系列文章的第三篇發布時,同時發表這篇論文。

烏克蘭monobank聯創:不支持比特幣支付:金色財經報道,烏克蘭monobank聯合創始人Mikhail Rogalsky表示,比特幣在歐洲和烏克蘭監管機構中“名聲非常糟糕”。由于我們擁有主要的重要業務,因此“與高風險資產合作將其置于風險之中”是不合邏輯的。[2023/8/10 16:18:21]

在第一篇文章中,我們將提供曲率的一個定義,并討論其對流動性和價格穩定性的影響。

2020年的夏天改變了CFMM的面貌。很大程度上因為收益農耕活動的影響,CFMM市場越來越成為各種資產對最具流動性的市場。這就需要一個新的分析框架來研究這些市場。我們發現曲率為研究CFMM主導市場提供了缺失的環節。當CFMM成為最具流動性的交易場所時,其他交易場所大多會根據CFMM的價格進行調整。我們框架的第一步,是了解流動性有限的場所如何相互影響。

兩種市場模型

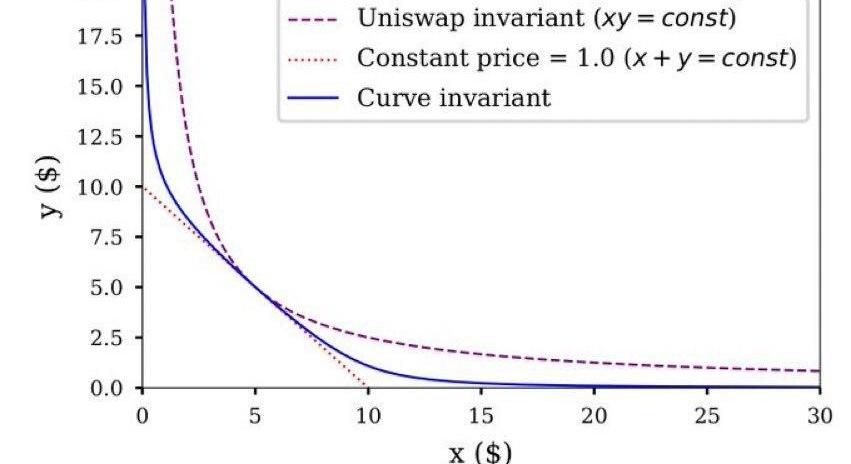

假設有兩個交易場所可以交易給定的一個資產對。而其中一個交易場所的流動性要比另一個更高。那我們如何模型化流動性的差異?一個簡單的練習就是觀察固定規模交易的影響,如果相同規模的交易導致一個市場的價格變化大于另一個市場,我們就可以粗略地判斷說“前者的流動性較低”。在CFMM的例子中,這個簡單的模型具有令人驚訝的描述性。CFMM為每一個資產對都實現了一個特定的曲線,允許我們精確地描述給定交易的影響,這就是曲率的來源。非正式地說,曲率描述了CFMM在一筆小型交易后報告的價格絕對變化。在其他條件相同的情況下,存儲資金量較高的CFMM將表現出較低的曲率。然而,對于給定的存儲資金值,一些CFMM的曲率要比其他的要低。通過比較Uniswap和Curve,我們就可以看出差異。從存儲量相等的點開始,從下圖可以看出,Uniswap在點x=y=5處具有比Curve更高的曲率。

數據:LayerZero在4月份已完成545萬筆交易,環比增長約810%:金色財經報道,據@CryptoKoryo&@mmyevyn的Dune數據面板,LayerZero在4月份已完成了545萬筆交易,環比增長約810%,4月日均交互18.7萬筆。據悉,當前約有122萬地址與LayerZero協議交互過,其中59.7%的地址僅完成1-5筆交易,70%的地址交互獨立月為1個月。[2023/4/30 14:35:04]

如我們所見,曲率為給定市場的流動性提供了一個優雅的模型。市場的曲率越低,給定交易的價格影響就越小。

大多數CFMM模型都假設流動性有限的CFMM和流動性無限的“參考”市場。這些模型表明,在相當普遍的條件下,CFMM的價格將由套利者進行調整,以反映參考市場的價格。這些模型在實踐中表現良好,因為Uniswap與其他交易場所的套利問題通常是凸性的,所以套利者可以輕松地弄清楚如何調整準備金以反映當前的市場價格。該理論鞏固了CFMM在各種鏈上應用中作為價格預言機的使用。然而,在經歷了2020年夏季CFMM的繁榮之后,我們需要一個能夠更好地捕捉CFMM驅動市場現實的模型。

要做到這一點,請翻轉劇本。假設我們有一個高流動性的CFMM和一個流動性較小的參考市場。參考市場可以基于CFMM、訂單簿、報價請求系統、拍賣或任何組合。市場的選擇不會影響模型,只要它具有非零曲率即可。如果兩個市場的價格不同,套利者可以通過在每個市場進行抵消交易來獲利,直到兩個市場報告的價格一致為止。如果兩個市場的流動性相等,我們預計由此產生的無套利價格將介于兩個市場的交易前價格之間。然而,如果CFMM流動性更強,最終價格將更接近于CFMM套利前的報價。換句話說,如果CFMM的流動性明顯高于參考市場,那么參考市場價格的變化,對無套利價格的影響較小。

Ripple CTO:雖在XRPL社區提高交易費用提議中投了贊成票,但仍有不同意見:金色財經報道,據Ripple首席技術官 (CTO) David Schwartz在社交媒體發文,XRPL社區對提高交易費用的提議仍然存在分歧,David Schwartz表示,雖然自己在投票中投了贊成票,但認為不應使用交易費來人為操縱XRP的價格,交易成本應該反映網絡實際成本,以便更有效地分配資源,確保XRPL網絡不會失去低成本、高速度區塊鏈的競爭優勢。此外,David Schwartz還補充解釋說:“如果交易費用低于實際成本,同時人為執行費用來減少節點運行,那么網絡價值就會遭到破壞,如果交易費用高于實際成本,那么其實是在給網絡增加不必要的麻煩。”[2023/3/7 12:45:44]

要了解這一點,請考慮下面的示例。我們有一個60:40的Balancer池以及一個Uniswap池。對于同樣價值的儲備資金,Uniswap池的的曲率會略低。為了強調差異,我們就假設Uniswap池稍大一些。在下圖中,Balancer和Uniswap上的報價從不同的點開始。套利者在一個市場買入,在另一個市場賣出,直到兩條切線的斜率相等。請注意,Balancer的價格變化要比Uniswap池子的價格變化更大,但差別并不是很大。這是因為這兩個市場的曲率實際上相當接近,盡管Uniswap市場的儲備更高,權重也稍為均衡。

報告:元宇宙到2030年可能創造5萬億美元的價值:金色財經報道,雖然2022年的熊市讓非同質化代幣(NFT)等新興加密貨幣子生態系統周圍的興奮情緒消退,但元宇宙仍處于長期中斷的有利位置。考慮到元宇宙可以迎合的無數以消費者和企業為中心的用例,麥肯錫估計,到2030年,超過50%的現場活動可能會在元宇宙中舉行,這可能會產生高達5萬億美元的價值。[2023/1/7 11:00:00]

Uniswap和Balancer之間的套利

然后我們將對比對象換成一個Uniswap池,以及一個Curve池,它們具有大致相等的儲備資金。在這種情況下,Curve的價格幾乎沒有變動,而Uniswap的價格調整則較大。

Uniswap和Curve之間的套利

當交易的資產對價格大致相等時,Curve的曲率要比Uniswap低得多。這意味著,即使流動性較小場所的價格波動很大,最終價格也不會與Curve的報價相差太大。注意,這種套利在實踐中極為普遍。以太坊上的套利機器人不斷在Balancer、Uniwap、Curve池以及基于訂單簿的交易所中調整價格。在我們即將發表的論文中,我們通過數學方法確定了這種效應。

如果CFMM相對于參考市場具有更高的流動性,那么即使參考市場價格出現較大偏差,對無套利價格的影響也將是最小的。我們證明,只要價格跳躍是由某個常數所限制,這一點就成立了。這一假設排除了極端情況,例如穩定幣錨定完全脫鉤。最后,在腳注0和腳注1,我們概述了在正式描述曲率時需要考慮的一些技術和數學方面的考慮。

CME比特幣期貨持倉周報:未平倉總量上升至14,854張:10月31日消息,據KingData數據監控,CFTC 10月19日至10月25日CME比特幣期貨持倉周報顯示:未平倉總量自14,228張上升至14,854張。

機構多頭頭寸10,071張,空頭頭寸11,052張,多空持倉比例1:1.1,機構略微偏向看空;大戶多頭頭寸1,239張,空頭頭寸615張,多空持倉比例2:1,大戶顯著偏向看漲;散戶多頭頭寸1,176張,空頭頭寸819張,多空持倉比例1.4:1,散戶偏向看漲。[2022/10/31 12:00:32]

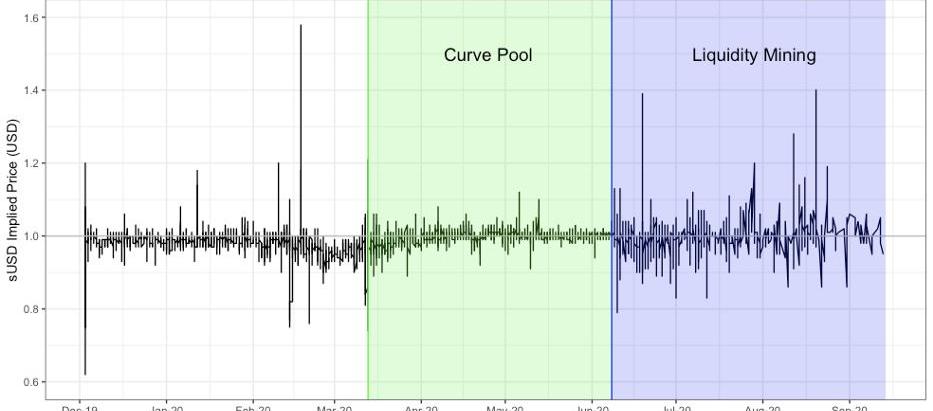

sUSD的奇特案例

我們已經看到,低曲率的CFMM可以“將自己的意愿”強加給更廣的市場。這也有助于解釋另一個現象:價格穩定。從2020年3月開始,Synthetix宣布將激勵Curve上sUSD的流動性,以更好地支持sUSD錨定匯率。在Curve上創建這個sUSD池子對錨定產生了近乎直接的影響:sUSD開始更加密切地追蹤其他穩定幣的價格。下面,我們展示了從2019年末到2020年9月在Uniswap上sUSD的價格。這個sUSD池子于2020年3月中旬正式啟動。從2020年3月底到6月初,sUSD在Uniswap上的價格很好地錨定了。我們預計,Curve和Uniswap之間的套利促成了這一效應:只要sUSD在錨定匯率附近的價格波動是有界的,套利者就會被激勵,使Uniswap的價格與Curve的價格保持一致。

請注意,sUSD在除Curve之外的所有其他市場都缺乏流動性,這導致Curve和所有其他市場之間的曲率差非常大。

同時,這些數據也顯示了我們的兩種市場模型的局限性。在6月份的第二周,sUSD開始更加頻繁地脫鉤。這種新的情況幾乎與2020年6月收益農耕的出現完全吻合。2020年6月上旬至中旬,Compound和Balancer啟動了第一個流動性挖礦計劃。SNX的價格開始出現拐點,在6月份上漲了兩倍多,并在整個夏季繼續上漲。其他DeFi項目也啟動了流動性挖礦,而穩定幣是大多數流動性挖礦策略的核心。結果是,幾乎所有的穩定幣因收益農耕的需求而增加了波動性。顯然,我們的雙市場模型并沒有捕捉到這些因素。因此,我們需要將模型擴展到包括收益農耕及其與曲率的相互作用。我們將在之后的文章中討論這一擴展。

曲率的代價

低曲率是要進行權衡的,如果CFMM的曲率為零,則CFMM的報價不會發生變化,而無論交易量是多少。因此,恒定和曲線為CFMM可持有的每個穩定幣設置了界限,以防止LP完全持有表現最差的資產。

當資產高度相關且均值回復時,低曲率CFMM表現更好。在這種環境下,CFMM能夠通過較低的曲率吸引更多的交易量和費用,而均值回歸則調節了無常損失的影響。穩定幣與穩定幣CFMM現在基本上遵循這一原則,對于債券等到期資產,CFMM也是如此。在下一篇文章中,我們將討論在不對稱信息、均值回歸以及無常損失的情況下,LP的曲率權衡。

腳注:

Curve和Uniswap的主要區別之一是,Curve的定價函數在價格-數量空間的某個區域內“較平滑”,而在其他價格區域內“較陡峭”。為什么人們更喜歡這種定價曲線變化的經濟學直覺如下:

我們有兩種資產,它們的價格是均值回復和低差額的;

將這些資產保持在彼此附近的交易應該是便宜的,因為它們鼓勵套利者實施錨定。這是通過使曲線變平來實現的,這樣可以降低交易者面臨的滑點和市場沖擊;

然而,當資產“脫鉤”時,交易者會面臨更高的滑點。這實際上是為了補償流動性提供者偏離錨定,并確保他們不會退出流動性,凍結市場;

與Uniswap對所有價格都有一個更統一的曲率水平不同,Curve適應了預期在其上進行交易的價格過程。這個例子表明,CFMM定價函數的選擇與交易的資產類型以及保持流動性提供者滿意所需的激勵措施密切相關。

除了模糊不清的“更平滑”或“更陡峭”的概念,有沒有辦法使我們形式化?答案是肯定的,這要歸功于卡爾·弗里德里希·高斯。在過去的幾個世紀中,數學家們通過分析和代數,來量化及分類幾何直覺。分析和代數之間的主要聯系之一,來自固有曲率的概念。曲面的固有曲率表示曲面上的小三角形面積與平面上周長相同的三角形的面積之比。固有曲率的一個關鍵特征是,它不依賴于曲面的方向或參數化。例如,沙灘球在任何方向上旋轉任何角度時,其固有曲率都不會改變。我們可以將“固有”屬性更一般地定義為:

對于任何旋轉矩陣A和平移向量b,由f(Ax+b)=k定義的曲面與由f(x)=k定義的曲面具有相同的曲率。

高斯的絕妙定理(Theorema?Egregium),是微分幾何學早期的關鍵成果之一,它表示隱式定義曲面的曲率是固有的。

這與CFMM曲率的直觀概念有什么關系?回想一下,定義CFMM的等效方法是通過交易集,類似于其不變函數的epigraph。該集合的邊界是由常函數不變量定義的曲面。當我們談到Curve比Uniswap更平滑時,我們提到的就是這個曲面的曲率。

?

Tags:UNISWAPUniswapCURUNIXBULL ROCK SWAPUniswap WalletLP-yCurve

星展銀行的最新公告,將數字貨幣交易與數字證券發行再度推上風口浪尖。多位數字貨幣領域學者及行業內投資人注意到,星展銀行數字交易平臺提供數字貨幣交易的四種貨幣中,包含了新加坡元、美元、港幣、日元.

1900/1/1 0:00:00作者:Jordan 雖然絕大多數人都在賺錢,但是當你看到以太坊2.0上線第一天就有600多個驗證人遭到Slash罰款,聽起來也會覺得有點“嚇人”.

1900/1/1 0:00:00北京時間12月1日消息,Yearn.Finance創始人AndreCronje宣布,其團隊已與Sushiswap達成合作,雙方將合并開發資源.

1900/1/1 0:00:0011月30日晚,不少交易所的比特幣交易市價已突破歷史前高,而以太坊也達到年內新高622.08刀,還有幾個小時,以太坊2.0信標鏈即將啟動.

1900/1/1 0:00:00本文系李國權教授在2020第三屆傳神者大會上的講話,巴比特資訊經授權刊發。 首先,感謝大會的邀請.

1900/1/1 0:00:002020年12月5日,2020世界區塊鏈大會·武漢正式在武漢國際會展中心開幕。大會由巴比特主辦,并得到了武漢市政府、江漢區政府、武漢市經信局、中國信通院等部門單位的大力支持.

1900/1/1 0:00:00