BTC/HKD+0.03%

BTC/HKD+0.03% ETH/HKD-0.49%

ETH/HKD-0.49% LTC/HKD-0.36%

LTC/HKD-0.36% ADA/HKD-0.23%

ADA/HKD-0.23% SOL/HKD+1.17%

SOL/HKD+1.17% XRP/HKD-0.72%

XRP/HKD-0.72%閃電貸是怎么回事?如何在沒有抵押物的情況下,可以借到價值數百萬美元的加密貨幣的呢?本文將對閃電貸進行簡單的介紹

簡介

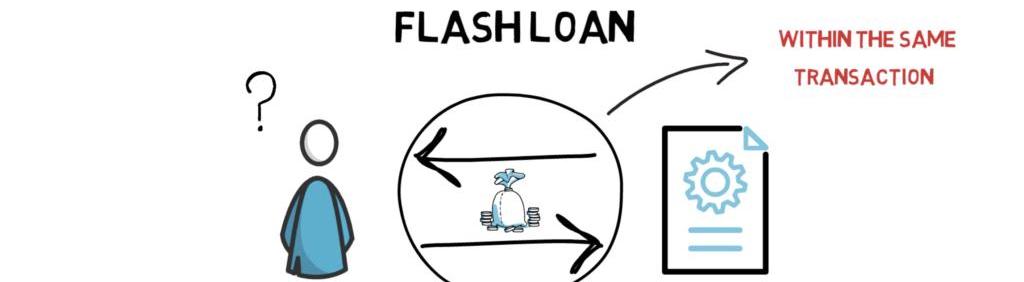

閃電貸可以讓我們在無需抵押品的情況下從指定的智能合約池中借入任何可用的資產金額。閃電貸是DeFi中有用的一個構件,因為它可以用于套利、交換抵押品和自我清算等。

閃電貸款雖然最初是由Marble協議引入的,但由Aave和dYdX普及。

那么,閃電貸有什么好處呢?

閃貸必須在同一區塊鏈交易中進行借貸和快速償還。

Ethereum等區塊鏈上交易的概念與計算機科學中對交易的傳統定義一致。

交易一個交易代表了一組必須以“原子方式”執行的操作,原子方式指的是要么所有的步驟都被執行,要么交易被回滾,一個步驟都不會被執行。

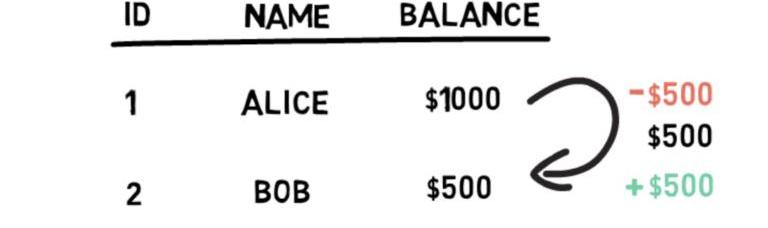

讓我們以一個簡單的數據庫交易為例。熟悉這一概念的讀者可以跳過這個部分。

想象有一個代表用戶賬戶余額的數據庫表

CME和CF Benchmarks將推出三個新DeFi Token參考利率和實時指數:金色財經報道,CME Group和加密貨幣基準指數提供商CF Benchmarks宣布計劃推出三個新DeFi參考利率和實時指數,將由CF Benchmarks從12月19日開始每天計算和發布,新的參考利率和指數不是可交易的期貨產品,三種DeFi Token分別為 Aave、Curve 和 Synthetix。[2022/12/1 21:16:16]

愛麗絲賬戶的余額是1000美元,鮑勃的余額是500美元。愛麗絲給鮑勃發了500美元。在這種情況下,我們要從Alice的余額中減去500美元,并在Bob的余額中增加500美元。數據庫更新報表應這樣寫:

如果第一個更新執行了,但第二個更新因為某些原因失敗了,會怎么樣?(也許id=2在系統中并不存在,但我們犯了一個錯誤,以為這是Bob的id)

DeFi 概念板塊今日平均漲幅為2.24%:金色財經行情顯示,DeFi 概念板塊今日平均漲幅為2.24%。47個幣種中32個上漲,15個下跌,其中領漲幣種為:AMPL(+19.41%)、BNT(+19.25%)、BAL(+18.80%)。領跌幣種為:YFV(-6.78%)、NEST(-5.22%)、DMG(-4.87%)。[2021/3/7 18:22:14]

如果發生這種情況,我們就會發現出現錯誤的結果:Alice的余額為500美元,Bob的余額也等于500美元。

為了避免這樣的情況,我們必須使用transactions。

在上面的情況下,在SQL中,我們只需要用BEGIN;和COMMIT;關鍵字來打包這兩條語句。一旦這樣做,要么這兩條語句都正確執行了,要么都沒有執行,保證Alice和Bob的余額不受影響,我們就可以放心了。這就是我們常說的原子化交易,如果不同的步驟是同一個交易的一部分,它們是不可分割的,要么全有,要么全無。

Ethereum交易

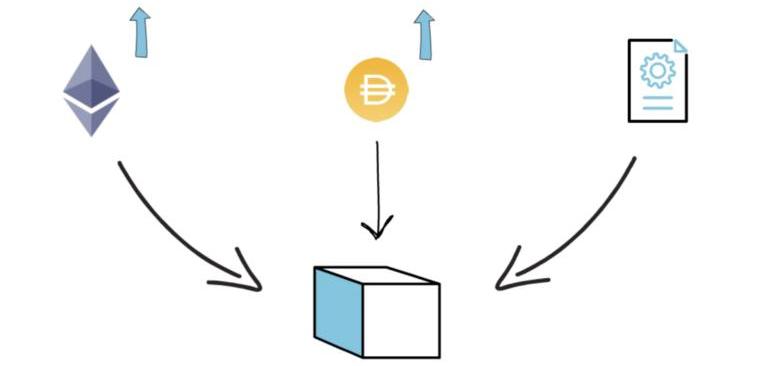

說到Ethereum,每一個常見的操作,如發送ETH、發送ERC20代幣、與智能合約交互等都是在交易范圍內執行的。

OKEx DeFi播報:DeFi總市值156.9億美元,OKEx平臺JST領漲:據OKEx統計,DeFi項目當前總市值為156.9億美元,總鎖倉量為176.7億美元;

行情方面,今日DeFi代幣普漲,OKEx平臺DeFi幣種漲幅前三位分別是JST、SUSHI、SUN;

截至17:00,OKEx平臺熱門DeFi幣種如下:[2020/12/1 22:44:21]

交易被分組并包含在Ethereum區塊中。我們可以很方便地在任意的區塊鏈瀏覽器上看到包含在特定區塊中的所有交易。

一個Ethereum交易可以包含多個步驟,例如,在Compound上提供ETH并借出DAI,在Curve上將借出的DAI的一半換成USDC,在Uniswap上為DAI/USDC池提供流動性,所有這些都在一個Ethereum交易中完成。當然,如果其中任何一個步驟導致錯誤,整個交易將被回滾,所有步驟都不會發生。需要注意的是,即使合約執行失敗,我們還是要付gas費的。

Compound總法律顧問:DeFi項目的特征各不相同,不應以“DeFi代幣”一概而論:Compound總法律顧問Jake Chervinsky發推稱:“我對將‘DeFi’代幣概述為一個類別持懷疑態度。這些代幣具有截然不同的特征,并構成各自不同的復雜風險,它們的基礎協議也是如此。把它們都稱為‘DeFi代幣’既美化了糟糕的項目,又破壞了整個領域。”[2020/7/5]

單筆交易的步驟數只受gas費的限制,所以雖然理論上,你可以創建一個有成千上萬步驟的有效交,但現實中可能會由于最大gas成本的限制,交易會被拒絕。

閃電貸現在,我們來深入了解一下閃電貸。

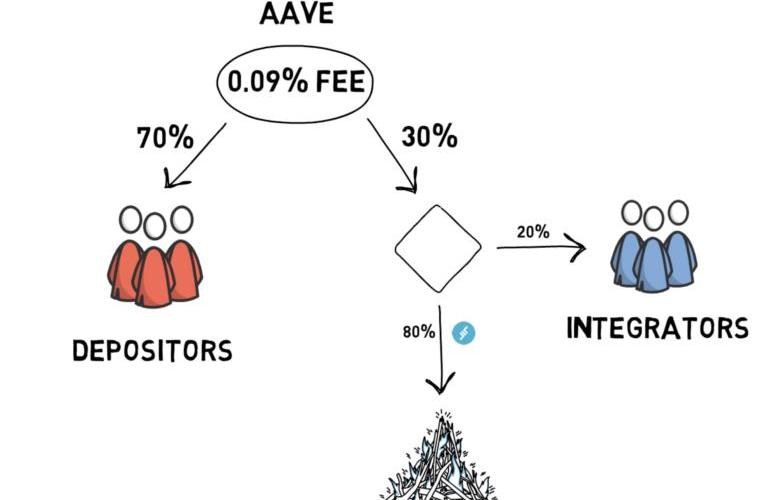

首先,執行閃電貸最重要的是找到一個閃電貸提供商。Aave或dYdX等項目開發了智能合約,允許DeFi用戶從指定的池子中借到不同的幣,前提條件是在同一個以太坊交易內償還。使用閃貸通常有固定的成本。例如,Aave合約要求借款人歸還初始金額+0.09%的借款金額。0.09%這筆費用將會分給存款人和集成商,前者給出了可供借貸的資金,后者為使用Aave的閃電貸API提供便利。這筆費用的一部分也會被換成AAVE代幣。

分析 | DeFi周報:DeFi項目鎖倉價值11.3億美元,過去一周環比增加9.63%:據DAppTotal.com DeFi專題頁面數據顯示:截至目前,已統計的32個DeFi項目共計鎖倉資金達11.3億美元,其中EOSREX鎖倉3.52億美元,占比31.08%,排名第一位;Maker鎖倉3.13億美元,占比27.66%,排名第二位;排名第三位的是Edgeware鎖倉1.52億美元,占比13.48%;Compound,Synthetix、dYdX、Nuo等其他DeFi類應用共占比27.78%。截至目前,ETH鎖倉總量達327.81萬個,占ETH市場總流通量的3.03%,EOS鎖倉總量達1.1億個,占EOS市場總流通量的10.64%。整體而言:1、過去一周,DAI的市場總流通量平均為8,627萬美元,目前在DeFi借貸市場未償還資產中,DAI占比84%;2、受行情波動的影響,DeFi項目整體鎖倉價值較上周環比增長9.63%。[2019/10/28]

一旦從借貸池中借到金額,它就可以用于其他套利操作,只要在不同步驟所處的區塊鏈末端快速償還貸款。

由于貸款必須在一次交易內償還,所以不存在借款人不償還借款的風險。唯一的風險就是一直存在的智能合約和平臺風險。

閃電貸越來越受歡迎,有的用戶在Aave上的借款金額高達14MDAI。

使用案例閃電貸最常見的使用案例有3種。

套利。閃電貸可以放大成功套利的利潤。

讓我們想象一下,Uniswap和Curve之間的DAI/USDC池存在價格差異。你可以在Curve上用1個DAI換取1個USDC,但在Uniswap上您只需要0.99個DAI就可以買到1個USDC。現在你可以嘗試執行以下套利:

1.通過閃電貸向Aave借100,000DAI。2.在Uniswap上將100,000DAI換成USDC,收到101,010USDC。3.在Curve上將101,010USDC換成101,010DAI4.償還初始100,000DAI+0.09%的費用=100,090美元5.利潤920DAI

是不是看起來很好的樣子?但我們必須考慮到以下幾個因素:

網絡費用--多步驟的套利交易可能成本不菲,在計算利潤時,一定要將交易費用考慮在內。

價格滑點--一定要計算你在執行訂單時將會遇到多少價格滑點。

Frontrunning--很有可能別人會發現同樣的機會,并且會設法搶先你一步行動。最重要的是,監控mempool的機器人可以發現你的盈利套利機會,并以更高的gas費發送相同的交易把你的盈利機會“偷走”。

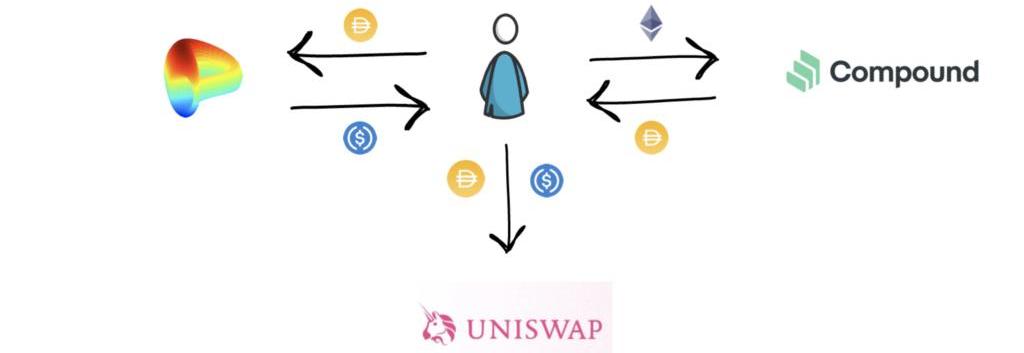

閃電貸的另一個用例是更換抵押品

假設你用ETH作為抵押品從Compound借了DAI。你可以通過以下方式將抵押品從ETH換成例如BAT:

1.發起一筆閃電貸借出DAI2.用借來的DAI償還Compound中的貸款3.提取你的ETH4.在Uniswap上將你的ETH換成BAT5.提供BAT作為Compound的抵押品6.以你的BAT抵押品借出DAI7.用借來的DAI+費用償還步驟1的閃電貸

通過這樣一輪操作,額外付出借款金額的0.09%就能成功把你的抵押品從ETH換成了BAT

還有一個應用例子是自我清算

想象一下下面的場景:你在Compound上有一筆以ETH作為抵押借出DAI的貸款。ETH價格不斷下跌,已經接近清算水平。你也沒有或不想存入更多的ETH來降低你的清算水平,你也沒有償還貸款所需的DAI。現在,與其讓MakerDAO合約清算你的抵押品并向你收取清算費,不如采取以下步驟:

1.發起閃電貸,借出一筆DAI,金額是你在Compound上的欠債2.償還Compound上的DAI貸款,提取ETH3.將足夠的ETH換成DAI,以償還步驟1的閃電貸+費用4.拿住你剩下的ETH

這就是閃電貸最常見的3個用例,閃電貸的概念還比較新,未來還有很多應用例子有待發掘。

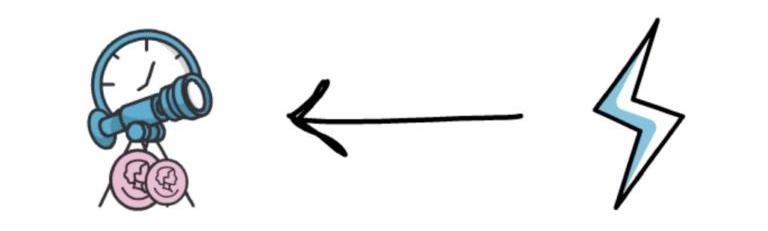

閃存貸和DeFi黑客閃電貸,與加密技術類似,既可以用于好的方面,也可以用于壞的方面。閃電貸被大量應用在defi攻擊中,黑客的獲利得到放大,因為它們不需要任何前期資金。

最著名的黑客攻擊之一是BzX事件,在這次的攻擊中,閃電貸被用來操縱Uniswap的預言機價格。其實問題不在于使用閃貸,而是在使用Uniswap作為價格預言機時的一些不正確的假設。

這樣的事件會讓有的用戶遭受損失,但另一名,這也讓整個DeFi生態系統得到了加強,使其在未來變得越來越反脆弱。

編程與Furucombo?

雖然閃電貸主要由開發者使用,但也可以在不需要敲代碼的情況下使用它,Collateralswap、Defisaver或Furucombo等項目可以幫助我們實現這一點。

那么,你對閃電貸有什么看法?你用過閃電貸嗎?你認為它對DeFi生態系統有好處嗎?

來源:去中心化金融社區 原標題:《AAVE當前風險與收益是否有偏差?如何評估DeFi投資組合?》目前傳統金融市場投資模式已從主動轉向了被動型,截至2020年初.

1900/1/1 0:00:00調查顯示,比特幣有兩個明顯的發展要素:整體來看,越來越多人開始了解它;從年齡分布看,年輕人更傾向于購買和使用比特幣.

1900/1/1 0:00:00據比推數據,市值最大的加密貨幣比特幣周四價格大幅下挫,一度跌破1.7萬美元。 在過去的三個月中,隨著比特幣等主要加密貨幣價格的上漲,比特幣突破1.9萬美元,以太坊突破600美元,XRP突破0.7.

1900/1/1 0:00:00來源:券商中國 作者:謝忠翔 涉及148億規模的“PlusToken”平臺數字貨幣傳銷大案,近日迎來終審判決.

1900/1/1 0:00:00最近看到算法穩定幣伴隨著AMPL的持續通脹,開始死灰復燃,而且有相當的熱度。說它死灰復燃是因為之前就有,2020年之前就火過.

1900/1/1 0:00:0012月5日至6日,“相信未來--2020世界區塊鏈大會·武漢”在武漢國際會展中心正式開幕。大會由巴比特主辦,并得到了武漢市政府、江漢區政府、武漢市經信局、中國信通院等部門單位的大力支持.

1900/1/1 0:00:00