BTC/HKD+0.25%

BTC/HKD+0.25% ETH/HKD+0.46%

ETH/HKD+0.46% LTC/HKD+0.63%

LTC/HKD+0.63% ADA/HKD+0.57%

ADA/HKD+0.57% SOL/HKD+0.51%

SOL/HKD+0.51% XRP/HKD+0.42%

XRP/HKD+0.42%撰文:ParsecResearch,parsec.finance旗下研究部門編譯:PerryWang

自動做市商AMM是一個相對新穎的概念,Uniswap大力推動了這一概念的盛行。圍繞AMM利弊權衡而進行的討論通常有兩種形式:第一種來自有經驗的交易者,他們無法容忍AMM資金池交易的低效率;第二類來自加密貨幣圈人士,吹噓智能合約金融應用未來將取代人或機構之間的交易,鼓吹懶惰流動性將自然占領世界。

作為一名前算法交易者,我當然與第一個論點共情,在這個話題上有過不休的爭論。但答案自然應該介于兩者之間,會是關于核心策略可擴展性的權衡。

ECOMI宣布將于31號在Uniswap上線OMI:據官方消息,ECOMI項目宣布將于31號在Uniswap上線OMI 。Ecomi 早在 2018 年就開始發掘 NFT 與流行文化的結合,探索與熱門 IP 版權方合作發行 NFT 數字收藏品,并為用戶提供 NFT 交易及娛樂的場所。

OMI 代幣的經濟模型上有很多創新,按照規則,VeVe 平臺內 NFT 的銷售額越高,儲備錢包中被銷毀的 OMI 代幣就會越多,同時再使用平臺收入回購 OMI 代幣來填充儲備錢包,相當于變相回購銷毀市場上正在流通的 OMI 代幣。根據鏈上數據顯示,因 VeVe 內置經濟模型購買NTF的銷毀機制,已經銷毀 25 億 OMI。[2021/3/30 19:30:39]

AMM曲線與訂單簿交易

做市商到底要什么?

CoinList為用戶提供Uniswap流動性挖礦賺取治理代幣UNI的功能:加密貨幣拍賣及交易平臺CoinList宣布集成Uniswap治理代幣UNI的流動挖礦功能,用戶可以通過投入美元、USDT、BTC、WBTC、ETH、USDC和DAI為Uniswap的流動性挖礦提供資金,參與者需要至少存入1000美元。CoinList會將參與者的資產平均分配到每個合格的Uniswap流動性池中。CoinList將會進行兩次資金部署,第一次為10月2日,第二次為10月9日。所有資金將于11月17日從協議中收回,并且計劃在11月24日之前將資產以及獎勵分配給參與者。[2020/10/1]

假設你有一些交易專業知識,并決定推出一個做市機器人。做市商的目標很簡單,低買高賣,中間的就是價差。這聽起來似乎很簡單,在最低的買價中下一個買入訂單,在最高的賣價中下一個賣出訂單,你的買入訂單先成交,價格波動,有人接了你的賣單,你就收獲了價差。

19萬用戶已領取1.17億枚UNI空投代幣:根據Dune Analytics的最新數據顯示,截至今日,已經有大約1.17億枚UNI空投代幣(大約78%可申領的UNI代幣)被19萬個用戶認領。按照目前市場價格,這意味著有價值約5.6億美元的代幣被認領。[2020/9/24]

理想很豐滿,但現實則很凄慘。

首先,你需要考慮到做市的費用,你肯定會有交易額極低的做市時刻,另外出于種種原因,你買賣的資產可能有很多滯留在你手里,現在該資產的價值已經下降了10%,使你從價差中賺到的利潤化為烏有。

資產庫存是一個關鍵點,任何做市的核心都是資產庫存管理:你能讓資產在你的帳簿上停留多久?做好這一工作既需要強大的建模,也需要對出色技術進行管理。做市機器人不是只需要打開,就可以無需監控而放任自流,你的資金時時刻刻處于危險之中,任何漏洞都可能造成高昂的代價。

Uniswap流動性超1億美元 日均交易額達7100萬美元:隨著第二大加密貨幣以太坊(ETH)價格逼近300美元(本文撰寫時為285.69美元,24小時漲幅3.83%),許多DeFi項目開始凸顯出更強大實力,據悉,交易各類DeFi代幣去中心化交易所(DEX)Uniswap流動性在當地時間周五(7月24日)達到1億美元里程碑。根據加密數據聚合服務提供商Dune Analytics最新數據顯示,Uniswap日均交易額已經達7100萬美元。(coindesk)[2020/7/26]

做市的嚴苛要求體現在做市商的體量規模相差甚遠,其權力影響力嚴重不均。中心化加密交易和傳統金融中第一流規模的做市商相對較少,但在市場份額上占據主導地位。

成功的做市商有兩個顯著的特點,一是它們有非常高的夏普率。加密領域通常不強調像夏普率或索提諾比率這樣的指標,主要是因為長期持有加密貨幣,不管持有多少增長可達10倍以上的幣種,都徹底抹掉了夏普率。但基本模型假設是成立的,高夏普率策略依然非常出色,因為它們可以借助杠桿、幾乎可以摸高到任意風險閾值。在傳統金融中,我們曾在一篇文章中描述的這種風險基礎架構為優質做市商提供了巨額的信用資金和杠桿,這些資金瞄準的是他們所運行策略的回報預測。

動態 | United Corp希望法院駁回比特大陸的動議:據bitcoinexchangeguide報道,本月12日,比特大陸向美國法院提出了一項動議,要求法院駁回United Corp的訴訟,因為United Corp沒有提前四天告知截止日期。比特大陸辯稱,其在美國沒有一個強大的聯系去面對陪審團。但United Corp稱,比特大陸創始人吳忌寒就在美國,比特大陸此前有投資德克薩斯州的一處數據中心,而且比特大陸計劃赴美上市,這些業務都有同一位美國律師負責,因此希望法院駁回比特大陸的提議。據此前報道,總部位于邁阿密的United American Corp(“United Corp”)啟動針對比特大陸的訴訟,認為Bitcoin.com,Roger Ver,Kraken比特幣交易所和其他個人,通過精心策劃的計劃控制BCH網絡以謀取個人利益,損害了聯合公司和其他BCH利益相關者。[2019/12/1]

第二個關鍵特征是它們的規模受到限制。這些做市商大多數管理自己的資金,因為籌集資金實際上并沒有帶來任何好處,事實上只會稀釋自己的投資回報率。許多人認為,量化金融的一個基本規律是,投資戰略的夏普率和規模呈現緊密且反向相關,僅有極少數的曲線堅定地移動。值得注意的是,Numerai是試圖打破這一規律的激進嘗試,但迄今為止,這一規律在資本市場上相當程度上一直是正確的。簡而言之,Uniswap的成功機遇在于復制對沖基金之王Citadel的夏普率。

這樣AMM的權衡就變成策略可擴展性的問題。AMM的擴張愿望止步不前,永遠跟不上做市機器人的動能和數據邊緣。但是擴展性的益處是不言而喻的。AMM通過將流動性提供者鎖定在完全相同的交易策略中,為LP提供了更為平等的競爭環境。

回到我們之前談到的臨時做市機器人,之所以被干翻,是因為其他機器人讓我們的做市機器人面對了不成比例的「有」交易流。做市商面臨的最大風險是所謂的逆向選擇,比如當買家了解你不知道的信息,無論是Coinbase出手重磅大單還是某一加密協議遭入侵等……一個好的AMM都可以按比例向所有LP有效稀釋逆向選擇。Uniswap在這方面做得很好,但是LP有幾種避免性的方法,畢竟算法高超的UniswapLP對價格波動積極建模的同時也是套利者。

假設LP們擁有基礎架構,他們可以預測并發現可能導致實質性價格變化的交易流,這會使LP遭受一些損失。在這種情況下,算法高超的LP可以簡單地移除其提供的流動性,執行套利交易,再重新添加流動性。一份由dapp.org發布的審計報告簡要討論了這種可能性,但這并不意味著Uniswap在該維度上特別弱——實際上恰恰相反。關鍵是LP需要受到約束,因為如果某些LP具有相對于其他LP的實質優勢,那么多數人的回報將受到抑制,并且該策略的可擴展性受到限制。

Uniswap不該向做市商提供選擇性,讓AMM越來越像訂單簿交易,而是需要依靠自己的力量嚴格限制做市商。一種額外限制做市商的方法是按照MonetSupply.eth和TarunChitra建議的那樣,對LP提款實施時間懲罰,這將過濾資金高頻進出的LP,對區塊存款為0的LP收取100%的提款手續費,以完全消除LP三明治攻擊。做市商受到限制的結果是,該策略在標識化而言是同質的。

不妨考慮一種新的AMM,它允許套利曲線相互映射,甚至在混合交易流中可以分離限價委托。在這種環境下,所有做市商都使用不同的條件進行操作,因此無法對他們的獨特策略進行代幣化,而標識化和對做市商約束幾乎是重復的,LP玩資金出逃游戲的AMM將被視為不安全。

對LP標識化的早期研究成果不俗,并且可能通過讓高盛的結構化產品服務大眾化,而使其成為真正獨特的DeFi原生元素。在實踐中其收益很難確定,并且總是將收益與基準而不是與現金進行比較,從而招致不良形象。

理想的LP收益曲線是一種具有高交易額/流動性比率和高夏普率的曲線。在這種情況下,AMM無法對資產管理規模AUM封頂,并對其加杠桿,因而不得不接受新的LP,將收益拉平到一個合理的點位,實現流入與流出相匹配的水平,從而實現高流動性。

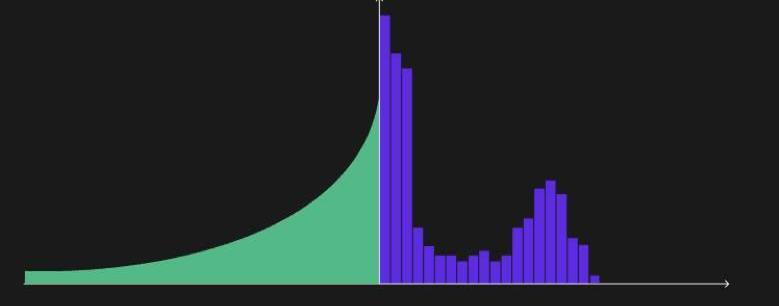

YFI/ETHLP以ETH計價的回報率(來源:parsec)

業界討論時通常會確信這種權衡,但現實中結果將呈現概率性,且依賴于路徑。

毫無疑問,以太坊的Gas成本和時延定義使得Uniswap比訂單簿交易所具有健康的優勢,這可能是使AMM工作明確化的機制。Serum等新興、高度可擴展性的訂單簿交易解決方案具有傳統的市場架構,并且可能使交易流從Uniswap中轉移出去。毋庸置疑的是,AMM可以讓LP普遍獲得交易費收入,這是很特別的,并且只有原則到位情況下、在嚴格的策略限制下才有可能實現。

ParsecResearch是parsec.finance旗下研究部門,感謝SherwinDowlat對本文提出的反饋意見。

作者/?LongHashJosephYoung 來源/LongHash 受益于投資的增加以及比特幣價格在10月的上漲,美國上市公司目前持有價值100億美元的比特幣.

1900/1/1 0:00:00在區塊鏈技術和加密數字貨幣出現之前,歐元同美元之爭已經存在。作為歐洲主要國家共同發行的貨幣,歐元一直是在力圖增加其在全球貨幣市場中的影響力.

1900/1/1 0:00:002020年,幣圈吸金且吸睛的莫過于以太坊。無論是DeFi還是ETH2.0,以太坊作為牛市催化劑的呼聲越來越高。然而,對于以太坊礦工而言,留給4G顯卡礦機的時間不多了.

1900/1/1 0:00:00在幣圈的老玩家多少都聽過“ahr999指數”。這是一位微博號為“ahr999”的老玩家發明用于指導投資者囤比特幣的指標。通俗地說,它是一個衡量幣價是貴還是便宜的指標.

1900/1/1 0:00:00來源:科創板日報 《科創板日報》訊,“區塊鏈第二股”億邦國際近日拋出400萬股增發后,股價應聲下跌26.04%,創6月26日上市以來最大單日跌幅,次日續跌2.62%.

1900/1/1 0:00:00支付巨頭PayPal周四表示,它將向所有符合條件的美國用戶開放其新推出的加密貨幣服務。而數據追蹤網站AssetDash顯示,比特幣市值已接近3000億美元,成為按市值排名的第二十大資產,緊隨其后.

1900/1/1 0:00:00