BTC/HKD+0.23%

BTC/HKD+0.23% ETH/HKD+0.41%

ETH/HKD+0.41% LTC/HKD+0.8%

LTC/HKD+0.8% ADA/HKD+0.46%

ADA/HKD+0.46% SOL/HKD+0.53%

SOL/HKD+0.53% XRP/HKD+0.46%

XRP/HKD+0.46%上漲多日的BTC,稍微回調了一下。

現在回過頭來看這次以BTC為首的上漲,刺激ETH和DeFi上漲,而其他類型的代幣相對溫和,似乎失去了市場資金的眷念。

這背后蘊含著什么呢?來細細品味一下,不一定對,供大家交流一下。

一、上漲的順序BTC>ETH>DeFi

6~7月的DeFi很瘋狂,8~10月的DeFi由熱轉涼。DeFi轉涼之后,BTC開啟向上的走勢之后。現在回顧一下上漲的姿勢,發現上漲順序:先BTC漲,在ETH漲,最后DeFi爆拉。

DeFi這兩天漲完之后,開始回調了,也就是昨晚。DeFi代幣漲的也是猛,DeFi頭部代幣,比如:aave、uni、YFI、SNX等,aave更是3天走出一個翻倍行情。

外媒:過度杠桿化的中國礦工將被淘汰 北美或將彌補這一空缺:5月6日消息,比特幣的三分之二將首先淘汰小型礦工和過度杠桿化的大型礦場。許多中國加密挖礦企業在高杠桿下運作,因此哈希率很可能會遷移到中國境外,尤其是當下一代挖礦硬件出現在中國境外時。北美地區已經看到了對加密礦業的越來越多的投資。(Decrypt)[2020/5/6]

當然,DeFi漲的這么猛,也是有個一個前提,就是剛好DeFi也是跌了很多。但不是下跌夠多,就一定能強勢反彈,畢竟空氣幣,跌了之后就起不來了。

二、為何DeFi會爆拉?

那么問題來了,為何是BTC>ETH>DeFi這樣的順序呢?市場是對的,確實這么表現的。至于原因,姑且猜一猜。

動態 | Mt. Gox最大債權人組織負責人辭職,并稱這一事件可能需要數年才能解決:據coindesk消息,代表Mt Gox前用戶的最大的債權人集團組織負責人Andy Pag辭職,他稱這是一場曠日持久的法律泥潭,可能需要數年時間才能完全解決。Andy Pag是Mt. Gox Legal的創始人,大約18個月前關注債權人的問題。他稱其中一些原因包括,法官可能需要幾個月到一年的時間來評估Coinlab索賠,如果索賠遭到拒絕,公司可以在法庭上提起訴訟,這需要一年的時間。一旦解決了這個問題,債權人才能對民事賠償計劃進行投票 ,根據結果的不同,向債權人支付的潛在金額也會有顯著不同。Pag 并稱,“我已經將我的職業生涯擱置了18個月,我已經決定,我寧愿快樂,繼續我的生活。”[2019/4/9]

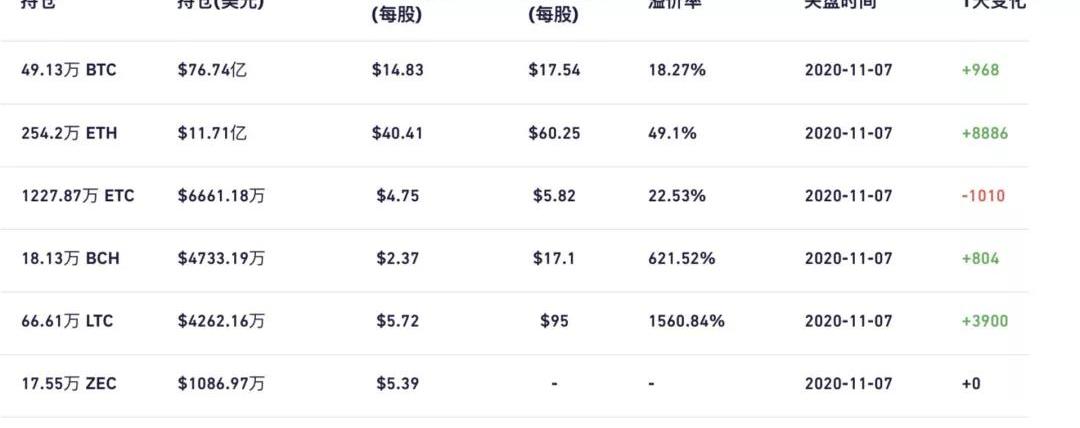

BTC為何上漲?機構入場大肆購買比特幣,畢竟灰度已經買了很多BTC和ETH,灰度差不多一天買1000個BTC。資金的推動下,BTC一步步爬升,13000、14000、15000美元一步步突破。

行情 | 以太坊的交易量已升至7個月來的高點 每天約有65萬筆交易 并一直保持在這一水平附近:以太坊的交易量已升至7個月來的高點,每天約有65萬筆交易,并一直保持在這一水平附近。這意味著,自2月份日交易量創下38萬筆的低點以來,這一數字已接近翻倍,并且本月交易量還在持續增長。另一些數據顯示,每天GAS使用量仍接近歷史最高水平,而每筆交易的費用僅為1美分左右。在網絡升級以減少新供應之后,每日區塊獎勵仍穩定在大約13600ETH。ETH的日交易額約4億美元,已經翻了一番,但仍遠低于去年8月的約6億至8億美元,與10月的水平更接近。即使價格在下跌期間,ETH每月處理了大約3億美元到4億美元。這可能表明,ETH有一些另外的用途,它不太受價格的影響 。這種用法的確切用途尚不清楚,也許國際匯款,也許是一些Dapp吸引了一批追隨者,也可能只是投機行為,人們在交易所中間進行搬磚,或在OTC買賣。可能是一些在2017年年底拋售ETH的人現在又回來,看看eth的情況如何,生態系統和發展,或者是因為他們認為價格可能已經觸底。[2019/3/30]

聲音 | 李啟元:政府面臨比特幣這一共同敵人 革命不可逆轉:李啟元(Bobby Lee)剛剛在推特上發文稱:“我不知道G20集團領導人們是否意識到他們現在確實面臨真正的共同敵人。比特幣滿10歲了,國家政府正慢慢地失去壟斷地位和發行貨幣的能力。一開始可能會很慢,但這一革命是不可逆轉的。”[2018/12/2]

為何ETH漲呢?灰度也買了250萬枚ETH,ETH也是一個機構喜歡的代幣,ETH擁有龐大的生態系統。ETH公鏈里的王者,誰都想超越它,誰也還沒能超越它。

而且ETH的2.0就要在12月1日開始啟動了,利好刺激下的上漲。

如果說BTC有機構加持,ETH有2.0的利好而上漲,那么DeFi的龍頭幣:uni、aave、yfi、snx等等暴利反彈的動力來自哪里呢?

我想來自BTC和ETH的上漲。當BTC和ETH一個階段上漲到位后,資金開始尋找價格超跌的且有潛力的幣種買入,從而推動其他代幣的上漲,這次選擇了DeFi。回頭想原因可能有:

1、DeFi是去中心化金融,玩的就是資產,當BTC和ETH上漲時,可供DeFi利用的資產就變多了,水漲船高了,DeFi的業務資金擴大了,因此被資金看上了。

2、放眼看區塊鏈市場在講的故事:公鏈、存儲、DeFi、NFT等。公鏈基本上就ETH以及DOT潛在勢頭,存儲Filcecoin一下子被玩壞的感覺,NFT市場還不成熟。DeFi的代幣在暴跌,但DeFi的應用以可用可見的方式在迭代更新,且DeFi鎖定了資金量并沒有減少,這好比某公司的股價在跌,但公司的創新能力一如既往,而且業績卻在上漲。留給市場的選項不多,而DeFi是最佳的選項。

這么來看,暴拉DeFi也就很合理了。那么等牛市到來之時,BTC先行,DeFi將是資金尋找價值洼地的最佳選項。這次或許就是一個小小的演練。

三、尷尬的其他公鏈

從賺錢的角度看,資金追逐的,才有賺錢的空間,被資金拋棄的,要翻身的概率就變的越來越小。特別在幣圈這樣的地方,炒作一波,收割一個波。

這幾天一個爆倉截圖,很有意思,可以細細品味。

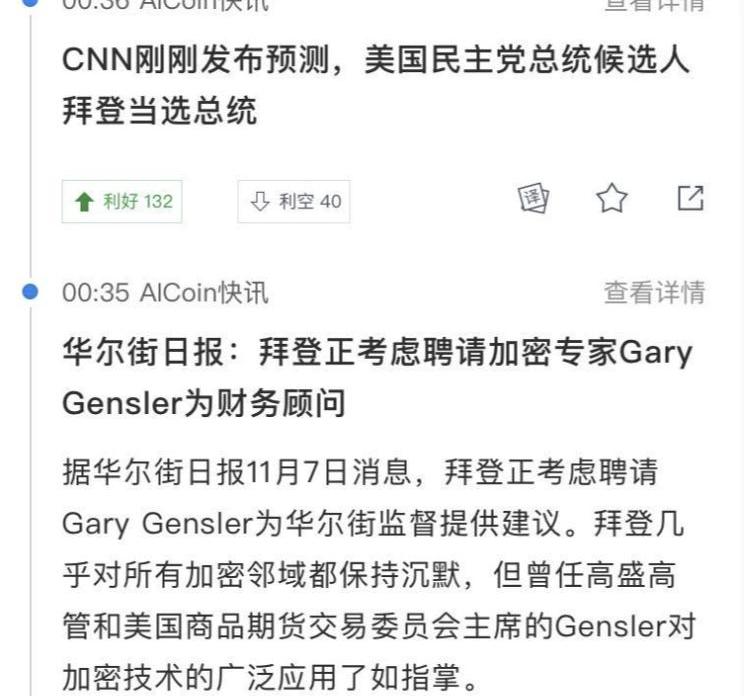

拜登當選美國總統,正在考慮聘請加密專家作為財務顧問,這對加密市場有什么影響呢?值得期待。

最后,AMPL從10月18日結束了長達2個半月的通縮時期,進入低通脹階段。AMPL保持低通脹了第22天。

溫馨提示:以上數據及所有觀點僅供參考,不構成任何投資建議

據《華爾街日報》報道,喬·拜登計劃提名前美聯儲主席JanetYellen擔任美國財政部長,JanetYellen是美聯儲歷史上首位女性主席,若上任,她將成為美國歷史上第一位女性財長.

1900/1/1 0:00:00原文標題:《加密借貸及其對市場的影響》原文作者:Carrie|ChainHillCapital本文系ChainHillCapital管理合伙人、指數基金負責人Carrie撰文,未經授權嚴禁轉載.

1900/1/1 0:00:00吳說區塊鏈獲悉,據CyptoQuant與Glassnode數據顯示,11月2日開始火幣平臺的比特幣開始“瘋狂”流入幣安交易所。火幣的比特幣流出與幣安的比特幣流入,均創下今年以來的紀錄.

1900/1/1 0:00:00作者/?LongHashJosephYoung 來源/LongHash 受益于投資的增加以及比特幣價格在10月的上漲,美國上市公司目前持有價值100億美元的比特幣.

1900/1/1 0:00:00在區塊鏈技術和加密數字貨幣出現之前,歐元同美元之爭已經存在。作為歐洲主要國家共同發行的貨幣,歐元一直是在力圖增加其在全球貨幣市場中的影響力.

1900/1/1 0:00:002020年,幣圈吸金且吸睛的莫過于以太坊。無論是DeFi還是ETH2.0,以太坊作為牛市催化劑的呼聲越來越高。然而,對于以太坊礦工而言,留給4G顯卡礦機的時間不多了.

1900/1/1 0:00:00