BTC/HKD-0.86%

BTC/HKD-0.86% ETH/HKD-0.78%

ETH/HKD-0.78% LTC/HKD-0.76%

LTC/HKD-0.76% ADA/HKD-1%

ADA/HKD-1% SOL/HKD-0.21%

SOL/HKD-0.21% XRP/HKD-0.25%

XRP/HKD-0.25%自從以太坊 2.0 信標鏈上線僅一個多月,以太坊 2.0 抵押地址余額突破 240 萬枚以太坊。同時已經有大量的第三方質押平臺上線,包括中心化交易平臺幣安以及 Rocket Pool 和 Lido 等去中心化的 DeFi 項目,這些不同的質押解決方案在很多方面存在差異。

盡管存在分歧,他們有一個共同點:所有的項目都在為質押以太坊產生的不可避免的摩擦提出解決方案。那么,這些摩擦到底是什么?

首先,以太坊 2.0 質押的技術復雜性超出了普通用戶的能力范圍。隨著以太坊價格迅速上漲 (在編譯本文時為 1040 美元),32 枚以太坊的最低存款要求對于普通用戶來說正變得越來越遙不可及。最后,為了以安全和可控的方式實現向以太坊 2.0 的過渡,質押有 18-24 個月的非流動鎖定期。

綜上所述,這些限制可以讓不那么老練的用戶無法進入「利潤豐厚」的以太坊 2.0 質押市場。

這就是以太坊 2.0 質押池的用武之地。他們從多個用戶那里獲得以太坊,并代表用戶進行以太坊 2.0 的質押操作,從而使任何參與者都能獲得質押獎勵,而不管他們的技術水平或存款規模如何。

此外,他們試圖通過發行代表用戶在以太坊 2.0 鏈上所獲存款和獎勵的以太坊主網代幣來緩解冗長的流動性要求。這些質押代幣為持有者提供了解鎖流動性的機會,允許用戶在 Uniswap 等二級市場上將以太坊 2.0 質押代幣交易為以太坊原生代幣以提前退出質押,以及利用其質押的代幣參與 DeFi(例如在 Aave 作為抵押品) 的能力。

BitMEX聯創Arthur Hayes向Coinbase轉入約7.5 萬枚USDC:金色財經報道,據Lookonchain監測,BitMEX聯創Arthu rHayes于北京時間今日12:00左右向Coinbase轉入約7.5萬枚USDC,此前其曾在推特表示計劃購買一些山寨幣。據Lookonchain統計,目前Arthur Hayes控制的0xA86e開頭和0x534A開頭地址中,持有的代幣包括以太坊、GMX、ENS、LOOKS、WILD、FXS以及SUSHI等,總價值近3000萬美元。[2023/6/7 21:21:53]

然而,在不同池之間的質押代幣的實現模型是不同的,這毫無疑問地會給用戶帶來一些嚴重的影響。例如,Lido 的第三方質押代幣 (stETH token) 與 StakeWise’s 的第三方代幣不同,因此在二級市場上的定價應該有所不同。同時,Rocket Pool 的 rETH 代幣與 stETH 實現也是不同,CREAM 的 crETH2、 Stkr 的 aETH 等等也不同。

簡而言之,來自不同質押池的代幣機制存在許多差異,這些差異可能會導致混淆,并給最終用戶帶來不良后果。然而,可以對這些差異進行分類和評估,以便發現各自質押池的優劣。此外,這種比較分析可以展示不同的以太坊 2.0 質押代幣的價格效率。

Blox Holdings自3月13日以來已出售超48.5萬枚SSV:金色財經報道,ssv.network開發公司Blox Holdings自3月13日以來已出售超485,022枚SSV,其中285,022枚SSV以場外交易的方式出售給了DWF Labs,20萬枚直接轉入了幣安。[2023/4/11 13:56:59]

在本篇文章中,將揭開以太坊 2.0 代幣化原理的神秘面紗,并舉例說明不同質押池的代幣化是如何工作的。

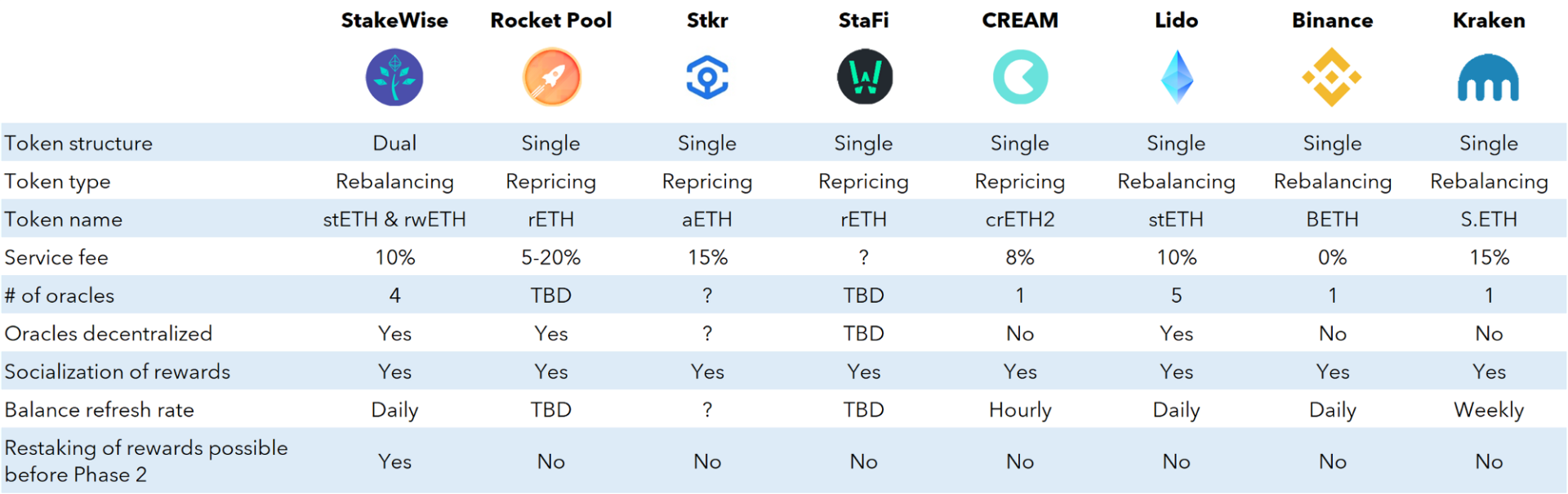

按照代幣結構分類,可以區分兩種不同的結構: 一種是單一代幣設計,旨在同時獲取存入一個代幣的初始存款和收入; 另一種是雙重代幣設計,將質押存款和回報分別作為兩種不同的代幣。

單一代幣設計

單一代幣結構基于重新平衡或重新定價代幣概念。這是最流行的設計,大多數質押池均使用該策略,可能是因為它的簡單性。通過在用戶存款時發行出一個單一的代幣,質押池尋求在同一個代幣中實現獎勵和懲罰的權責。這可以通過兩種方式來實現:

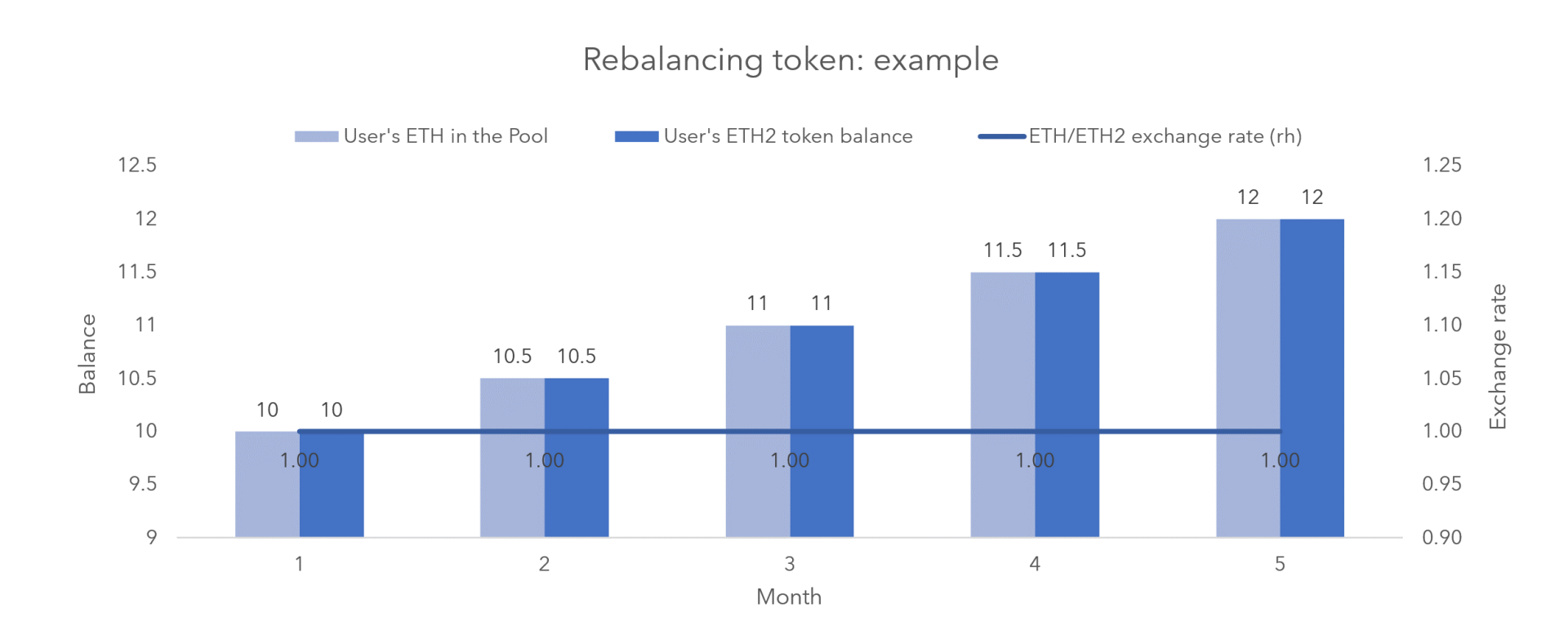

1. 改變數量:在以太坊 2.0 質押合約之中的獎勵和懲罰通過改變代幣余額的方式體現,在第 1.5 代幣可流通階段,每一枚質押代幣將按 1:1 的比例在池中兌換為 ETH;

Coinbase更新質押服務的條款和條件:出售或轉讓資產前必須解除質押:3月11日消息,迫于監管壓力,Coinbase正在更新其質押服務的條款和條件。在本周五給客戶的一封電子郵件中,Coinbase表示質押服務將繼續提供,但Coinbase僅充當連接質押用戶、驗證者和協議的服務提供商,還將收取“透明的Coinbase費用”,條款中變動最大的是“用戶現在必須在出售或轉讓某些資產之前取消質押,這使Coinbase的服務更符合區塊鏈網絡上原生存在的質押服務類型,現在必須在Coinbase上解除質押的資產是Solana (SOL)、Cosmos (ATOM)、Cardano (ADA)和Tezos (XTZ)”。Coinbase還提醒用戶,在其平臺上質押的任何資產可能需要“幾個小時或幾周”才能取消質押,轉移或出售所需時間取決于協議規則和Coinbase的處理時間”。(decrypt)[2023/3/11 12:56:00]

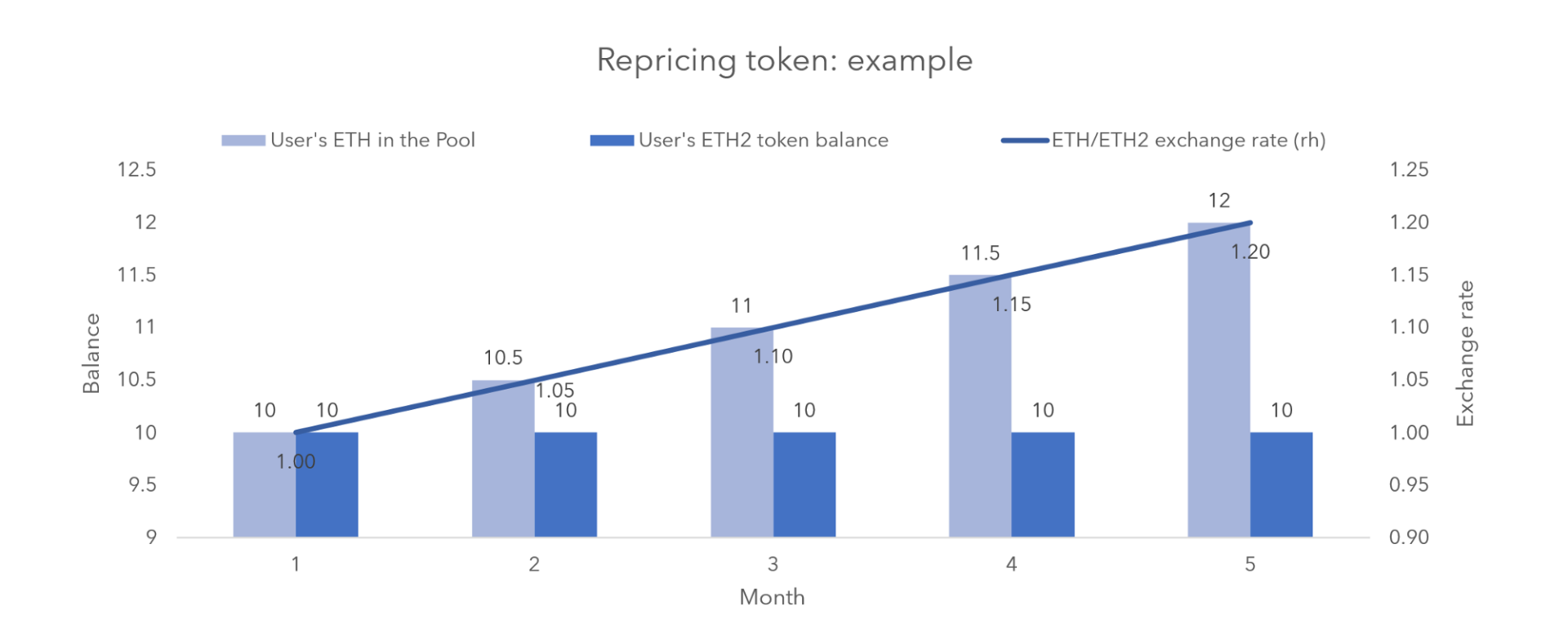

2. 改變價格:在以太坊 2.0 質押合約之中的獎勵和懲罰通過代幣標記價格的方式反映,在 1.5 代幣可流通階段,每枚質押代幣的贖回數量收到質押池的獎勵而波動。

通過一個簡單的圖表來理解:

1. 改變代幣數量的方式,代表項目有:Lido 和幣安。

昆山在談及落戶的元宇宙企業已有70家:2月19日消息,在元宇宙產業大會2023年春季會上獲悉,昆山在談及落戶的元宇宙企業已有70家。項目主要聚焦物聯網、人工智能、交互技術、建模渲染、區塊鏈等核心技術。[2023/2/19 12:16:14]

2. 改變代表價格的方式,Rocket Pool、Cream、StaFi 和 Stkr。

盡管使用不同的機制來反映收益的累積,但是單個代幣設計有一個共同點:將存款和獎勵捆綁在同一個代幣中。這意味著,無論何時在市場上買賣代幣或從存入者手中得到代幣,您都將同時接收/出售押金和過去累積到池中的任何獎勵。

雙代幣設計

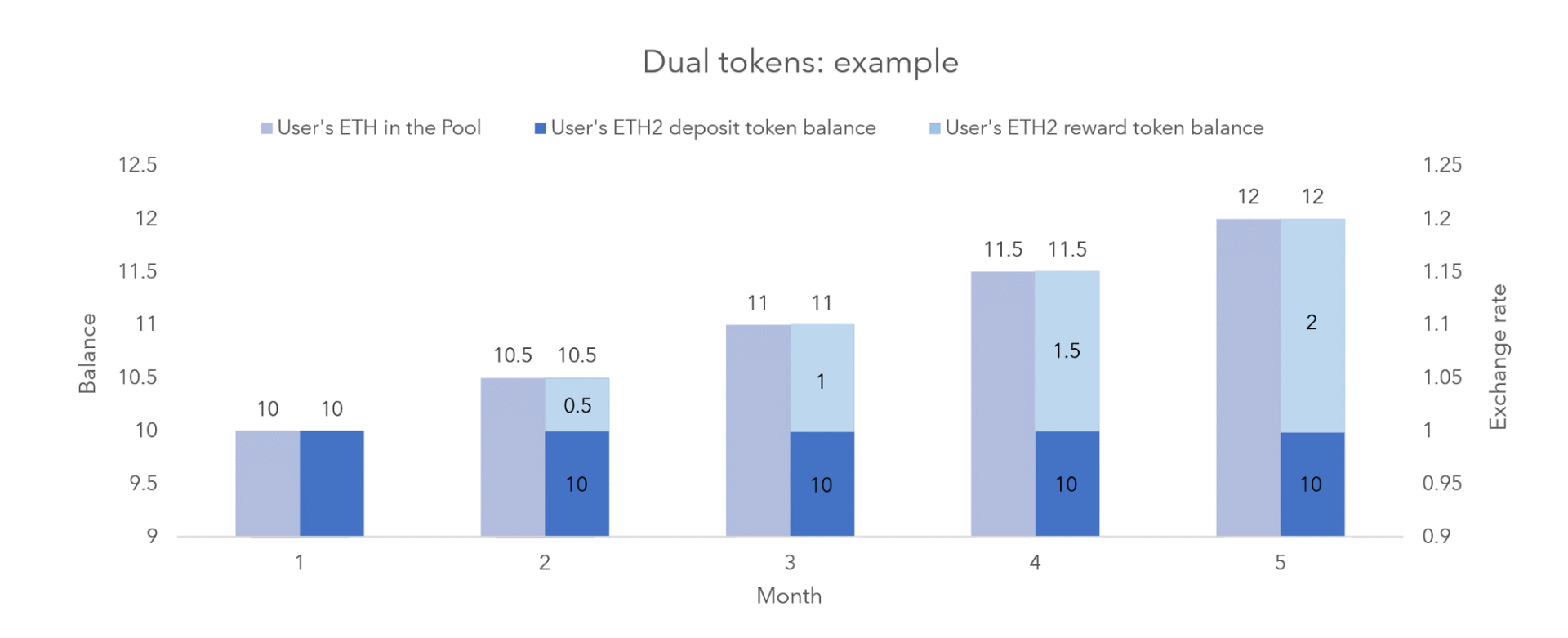

相反,雙代幣結構基于兩個重新平衡代幣的概念,這兩個代幣分別反映了存款和獎勵。

相比之下,雙重代幣結構是基于分別反映存款和回報的兩個再平衡代幣的概念。以 stakewise 的代幣舉例,存款和回報代幣分別是 stETH 和 reETH。

流動性協議Onyx:計劃于3月1日啟動主網:2月16日消息,流動性協議 Onyx (XCN) 發推文稱,“對 Onyx 流動性協議的初步審計沒有發現重大技術問題。我們計劃在 3 月 1 日完成審核并啟動主網。”[2023/2/16 12:09:25]

持有雙代幣設計的質押代幣時,代表質押以太坊的代幣 stETH 不會增長,而以 1:1 的比例積累獎勵的 rwETH (獎勵 ETH) 代幣將反映在質押池中收益份額的增長。總之,這些代幣的總和構成了整體收益狀態,并且可以在以太坊網絡之間自由轉移,并且在智能合約中以與單個代幣相同的方式使用。

只要持有質押代幣,它就會積累獎勵代幣。隨著獎勵池的增長,代表存款的以太坊代幣 stETH 的余額保持不變,但持有地址會獲得獎勵代幣 reETH。

存款和獎勵以太坊代幣的總和一直等于池中以太坊的數量; 兩個代幣的兌換率保持為 1

雙重代幣結構允許創建一種類似債券的動態新型混合模型,但不同之處在于,它將質押分為具有不同的應計價值和現金流量預期(本金和利息)的兩個部分,從而能夠更有效和靈活地管理個人的質押。

當涉及到以太坊 2.0 質押代幣的工作核心時,不同池的設計選擇變得更加微妙,但仍然可以產生重大差別。

鏈下預言機

為了成為一個有效的流動性停滯解決方案,代幣必須準確地反映所持質押代幣的價值。這就需要在質押池中放置正確數量的以太坊來支持相對應的質押代幣。為了實現這一點,質押池需要通過跟蹤它們在信標鏈(Beacon Chain)中的節點余額并針對它們發行代幣。

但需要知道的是,負責發行代幣的合約與驗證節點的余額不在同一個區塊鏈上(以太坊 1.0 VS 以太坊 2.0)。

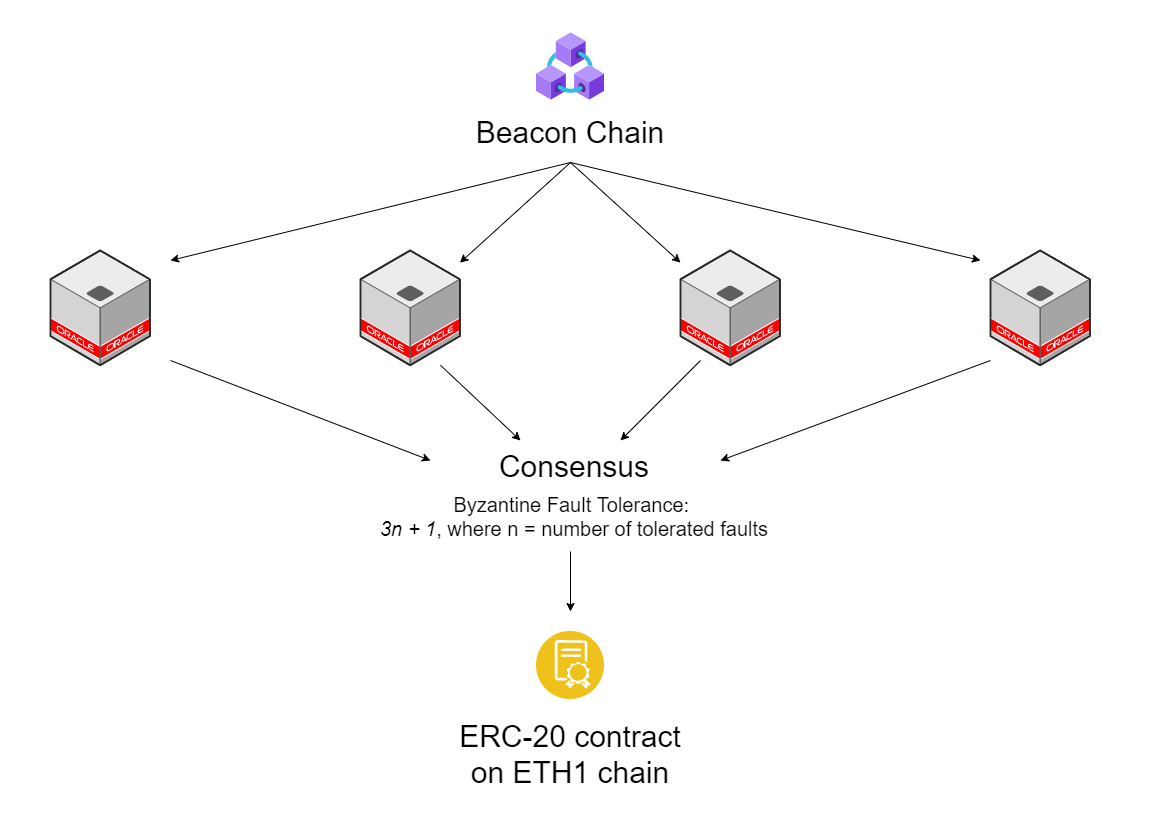

不幸的是,負責發行代幣的 ERC-20 合約并不像節點的余額 (ETH1 vs ETH2) 那樣駐留在同一個塊環鏈上。以太坊 1.0 鏈上的代幣合約不能直接同步來自信標鏈驗證節點的余額。質押池需要通過使用鏈下預言機來繞過這個限制,它的工作原則與現在無處不在的 Chainlink 類似。

鏈下預言機可以以下方式獲得信標鏈數據: 首先,一個預言機運算節點必須同時運行以太坊 1.0 和以太坊 2.0 節點,以便同時與兩個鏈進行交互。一旦兩個節點都啟動,預言機將從信標鏈收集屬于特定質押池的驗證節點的信息,并將其轉移到以太坊 1.0 鏈上的 ERC-20 智能合約。信標鏈的信息一旦提交給 ERC-20 合約,就會根據驗證程序余額的變化更新代幣數量 (或改變匯率以發行新代幣)。這種變化可以上升也可以下降,取決于余額是增加 (即獲得獎勵) 還是減少 (即招致罰款/)。

不幸的是,鏈下預言機帶來了一個缺點: 控制預言機的實體有效地控制了代幣的更新。為了緩解這個問題,質押池要求多個預言機同時提交相同的信息,以便通過協商一致機制更新代幣信息,并分配預言機以達到一定程度的去中心化。

質押代幣余額刷新率

ERC-20 合約中的每次代幣余額更新都涉及 Gas 費。為了優化 Gas 費支出,大多數服務供應商更愿意每天更新代幣余額。大多數人認為這已經足夠了,因為每天的收益很低 (從每天 0.005% 到 0.063% 不等),使得更頻繁的更新變得無關緊要。

然而,在發生大規模懲罰(slashing)的情況下,每日更新可能不夠。只要驗證節點犯了一個招致罰沒的錯誤,就會發生「罰沒」,這會在幾分鐘內導致驗證節點產生損失。如果更新余額的頻率比 24 小時還要低,將會造成災難性的后果。

這里的問題是,任何用戶都可以通過 epochs (通過信標鏈瀏覽器) 跟蹤監視質押池的驗證節點中以太坊的數量,并在代幣更新余額之前「預知」其余額的將要減少。一旦用戶意識到即將發生的潛在損失,他們將提前執行 ERC-20 智能合約,在二級市場上拋售代幣以減少損失,使毫無戒心的流動性提供者遭受永久性損失,并在遭受罰沒的質押池中持有大量的倉位。

為了避免出現這種情況,質押池可以將其 ERC-20 合約刷新頻率調整到更高的頻率,增加的 Gas 費成本,以防罰沒時出現余額不匹配的風險。可實際上,質押池不太可能更頻繁地更新代幣余額 (更不用說每個 epoch 了)。相反,他們更傾向于通過改進安全程序來減少罰沒的風險,或者只在確實發生了罰沒事件的情況下才準備增加更新的頻率。

因此,建議質押池的用戶和流動性提供者(LPs)監測它們所持有或提供流動的質押池的驗證節點的余額,以防止被不及時的罰沒搶跑。

希望對以太坊代幣化質押設計的研究和理解能夠激發以太坊社區關于不同質押池優劣深入的討論,為已經代幣化的以太坊質押市場提升效率,并保護那些會因為使用了解甚少的產品而受到意外后果的傷害的質押者。

在本文中討論的一些概念值得進一步分析討論,可以對以太坊 2.0 質押池派生的年化收益率(APR)產生深遠的影響。

原文標題:《The Tokenomics of Staking Pools. What Are Staked ETH Tokens and How Do They Work?》

原文來源:StakeWise

原文編譯:0x26

Tags:以太坊ETHCOIcoinbase以太坊最新價格人民幣以太坊硬幣ETHDTokyo Coincoinbase什么意思

Osasion歐賽公鏈自誕生起就伴隨著不少的吹捧和爭議,但鮮有人去仔細揣摩Osasion歐賽整個體系內的各個機制的設計,如果你既了解行業通行規則,又學懂Osasion歐賽的基本邏輯.

1900/1/1 0:00:00開發者一直都是DeFi行業中流砥柱般的角色,他們憑借自己的創造性為行業帶來眾多優秀產品,其中Andre Cronje(AC)堪稱DeFi行業最受矚目的開發者.

1900/1/1 0:00:00最近美國貨幣監理署(OCC)發表了一份政策說明信。在這份政策說明信中,OCC明確表明美國的聯邦銀行和儲蓄機構可以參與成為INVN的節點,并使用穩定幣作為支付手段.

1900/1/1 0:00:00律動 BlockBeats 消息,1 月 12 日,Longhash 對 2020 年曾對比特幣價格作出預測的加密分析員們進行了回顧,看看到底是誰的預測更加準確.

1900/1/1 0:00:00中國已全面進入建設數字經濟的新時代,數字身份認證與管理及用戶隱私保護已成為數字經濟發展不可回避的核心問題之一.

1900/1/1 0:00:00「彈性金融」(Elastic Finance,EeFi)帶來了令人興奮的貨幣和技術創新,加密貨幣市場中很多年從未見過的創新.

1900/1/1 0:00:00