BTC/HKD+5.21%

BTC/HKD+5.21% ETH/HKD+5.76%

ETH/HKD+5.76% LTC/HKD+3.28%

LTC/HKD+3.28% ADA/HKD+8.41%

ADA/HKD+8.41% SOL/HKD+6.57%

SOL/HKD+6.57% XRP/HKD+10.15%

XRP/HKD+10.15%分析師|Carol冰棒?編輯|Tong?出品|PANews

三季度,數字貨幣市場規模從約2601億美元擴張至約3422億美元,市場行情也基本延續了二季度的上漲趨勢,其中,以UNI、YFI、LEND等為代表的DeFi概念幣成為了市場上行的最大動力源。在YieldFarming的激勵下,DeFi概念幣的平均漲幅超過了240%,YFI更在43天內成為2020年第一個萬倍幣。

在活躍的市場表現之下,三季度,全球泛區塊鏈領域的投融資也保持了今年以來的高速增長趨勢,尤其值得關注的是,DeFi領域的投融資活動在三季度進入了集中爆發期。PAData將通過公開數據整理,對三季度全球泛區塊鏈領域的投融資基本面、重點賽道和活躍投資機構進行分析。

128個項目融資7.68億美元,融資項目增多但金額基本穩定

上半年,全球泛區塊鏈領域共有151個項目披露融資信息,披露的融資總額約為15.17億美元,整體融資規模較去年同期顯著擴大。三季度,全球泛區塊鏈領域的投融資活動延續了今年以來的高速增長趨勢。

2019年三季度至今,以太坊每月開發者數量都超過比特幣:據最新數據顯示,自 2019 年三季度以來,以太坊每月都會增加 300 多名開發者,增長速度甚至超過了比特幣。這意味著以太坊目前已經得到更多開發者的認可,而且正在以令人難以置信的速度吸納全球各地的人才。此外,在排名前100位的加密項目中,有94個是建立在以太坊區塊鏈上的。現階段,以太坊區塊鏈上已經擁有超過 3000 個去中心化應用程序(dApp)和超過 20 萬 ERC-20 通證。另外值得關注的是,以太坊區塊鏈上發行的穩定幣數量也在增加,本文撰寫時以太坊上的穩定幣總發行量已經達到744億美元,創下歷史新高,其中USDT 市值為620億美元、USDC 市值為250億美元、DAI 市值為50億美元、TUSD 市值為15億美元。比較值得關注的是 USDC,在短短一年時間里,USDC 市值已經從 40 億美元飆升到 250 億美元,而且支付巨頭 Visa 很快也將接受以 USDC 結算的交易。[2021/7/12 0:45:55]

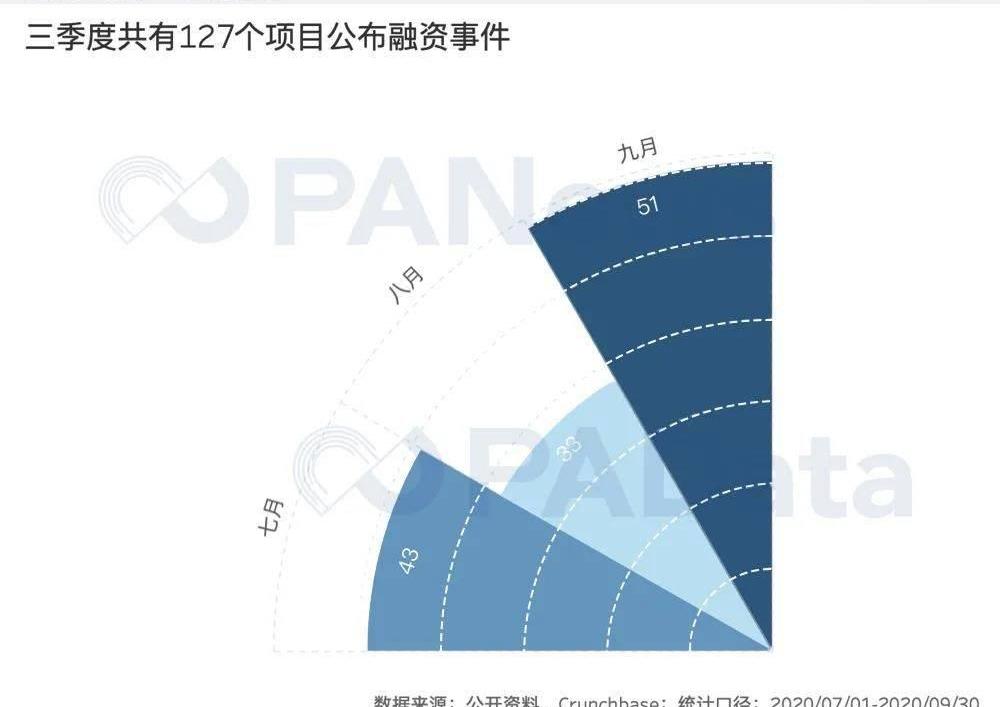

根據統計,三季度共有127個項目披露融資信息,融資數量較二季度環比增長76.39%。其中,9月共有51個項目披露融資信息,是今年以來單月融資項目數量最多的一個月。

58COIN季度合約完成第三季度第9次結算:據58COIN官方公告,其季度合約已于今日17:58啟動2020年第三季度第9次結算,現已結算完畢,分攤機制未啟用。據官方介紹,其季度合約擁有浮盈開倉、雙向持倉、USDT計價結算、最高150倍杠桿等獨特設計及特點。[2020/8/28]

從融資項目的類別來看,8月以后,DeFi類項目就幾乎占據了“半壁江山”。14個DeFi類項目在8月宣布融資消息,占當月融資項目的42.4%,23個DeFi類項目在9月宣布融資消息,占當月的44.23%。DeFi6月火于二級市場之后蔓延至了一級市場。

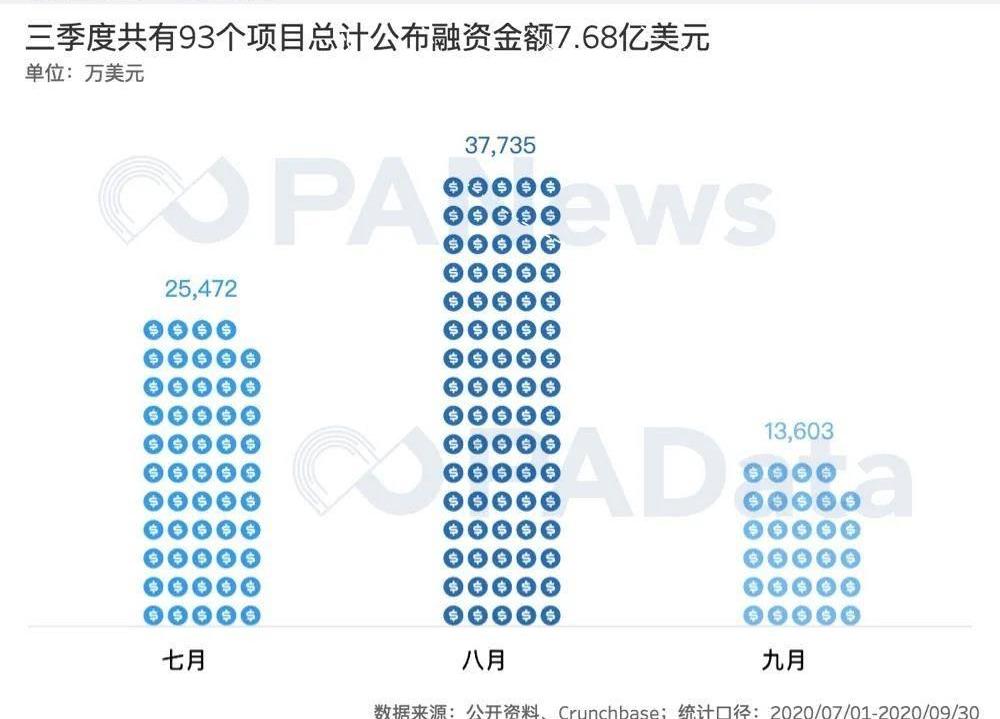

雖然三季度披露融資信息的項目數量有了大幅度增長,但從融資規模上來看,基本與今年前兩個季度持平。根據統計,三季度共有93個項目披露了融資金額,總計約為7.68億美元,較二季度環比微跌2.67%。

58COIN季度合約完成第三季度第3次結算:據58COIN官方公告,其季度合約已于今日17:58啟動2020年第三季度第3次結算,現已結算完畢,分攤機制未啟用。據官方介紹,其季度合約擁有浮盈開倉、雙向持倉、USDT計價結算、最高150倍杠桿等獨特設計及特點。[2020/7/17]

而且與融資項目數量相比,每月融資金額的分布呈現出截然不同的趨勢。三季度,8月融資項目最少,但披露的融資金額最多,總計約為3.77億美元,9月融資項目最多,但披露的融資金額最少,總計僅約1.36億美元。

DeFi成熱門投資領域,多只區塊鏈基金完成融資?

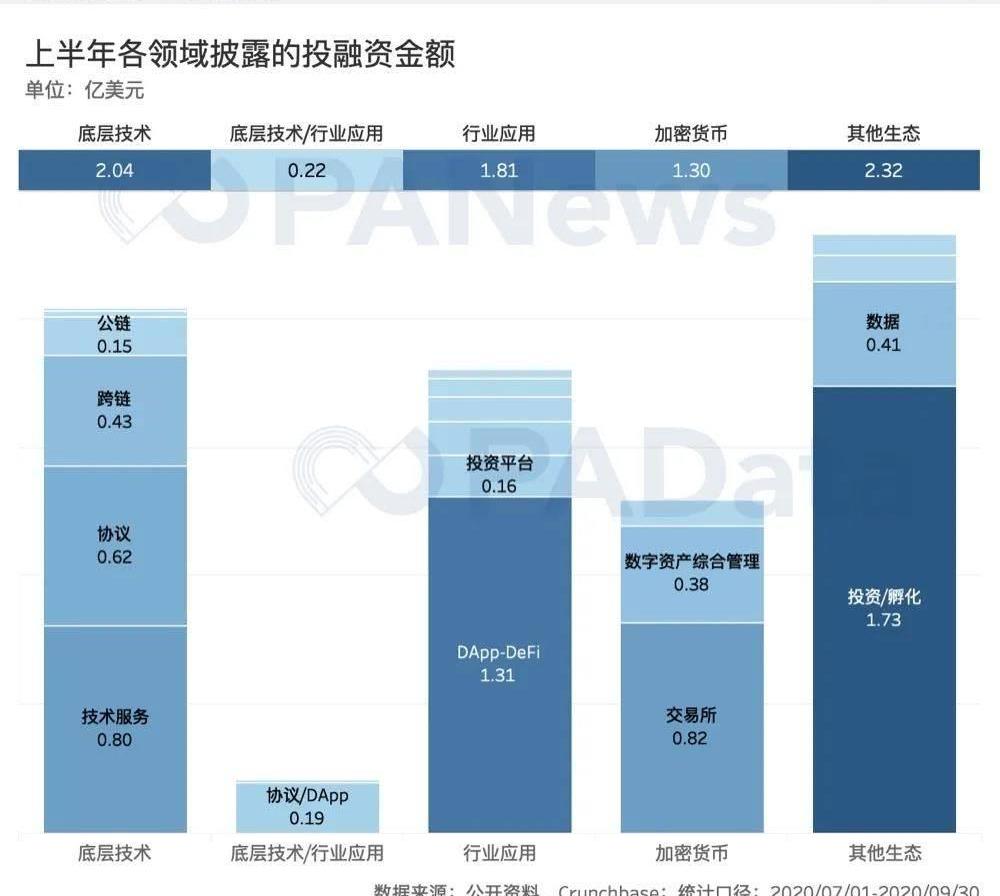

根據PAData對泛區塊鏈領域投融資的持續觀察,三季度各領域投融資金額的分布出現了新的特征。

首先,其他生態領域的融資總額首次超過三大主要領域,三季度披露的融資總額約2.32億美元,是融資規模最大的領域。這主要受到3只區塊鏈投資基金融資的影響,KR1于7月通過ICO的方式融資約49.3萬美元,PanteraCapital和FrameworkLabs在8月分別完成1.65億美元和800萬美元的融資。專注于區塊鏈領域的投資基金融資活躍再次印證了三季度整個投資市場的火熱。另外,其他生態領域中數據類項目的融資規模也有較大提升,三季度共披露融資總額約4100萬美元,環比上漲192.86%。

聲音 | 臺灣地區“立法委員”余宛如:最快第三季度完成虛擬貨幣自律規范:據臺灣經濟日報消息,臺灣“立法委員”余宛如昨日稱:“立法院”已針對數字貨幣著手制定自律規范,最快第三季度可完成自律規范母法與子法細則細節,進一步成立自律聯盟,讓臺灣的虛擬貨幣可以加速發展。[2018/8/25]

*數據說明:“/”表示該項目包括兩個細分領域,如“工具/協議”表示該項目產品包含工具和協議兩個細分領域,下同。

其次,行業應用領域中DeFi項目的融資規模大幅度擴大,三季度披露的融資總額約為1.31億美元,較二季度環比擴大了8400萬美元,漲幅約為178.72%。DeFi也是除了投資基金以外融資規模最大的細分領域。

另外值得注意的是,底層技術領域的投資規模與加密貨幣領域的投資規模略有些“此消彼長”的意味。上半年,加密貨幣取代底層技術類項目成為最受資本青睞的賽道,披露的投融資總額高達10.08億美元,占披露的總金額的66.47%,同期底層技術領域僅披露了1.82億美元的融資金額。但三季度,形式反轉,底層技術披露的融資金額約為2.04億美元,超過上半年總和。其中,技術服務、協議和跨鏈項目都有著不錯的融資表現。而加密貨幣領域僅披露了1.30億美元左右的融資金額,交易所和數字資產綜合管理也不再是最受資本青睞的細分賽道。

Republic Protoco暗池協議將于三季度推出:總部位于新加坡的公司Republic Protoco,本月從世界一些大型數字貨幣對沖基金處募集了35000個以太坊,用以建立一個數字貨幣的暗池。它將允許大型交易者在不驚嚇到市場的情況下在暗池中交易比特幣和以太坊。該公司首席執行官Taiyang Zhang說,該公司的協議預計將在今年三季度推出,暗池計劃這將有助于促進加密貨幣的交易量。但是,暗池所能做的,是暫時掩蓋交易身份和細節,允許大型機構投資者買賣大量資產而不向市場暴露他們拋售資產的意圖。[2018/2/22]

從各個細分賽道的融資能力來看,雖然有40個DeFi類項目在三季度披露了融資活動,但其中披露融資金額的項目平均融資金額僅436萬美元,也就是說,DeFi類項目的融資規模并不大。

除了投資基金以外,三季度融資能力最強的細分賽道仍然多出于底層技術領域。其中,跨鏈項目平均單筆融資金額達到了4300萬美元,公鏈、技術服務和協議類項目的平均單項融資金額也都超過了1000萬美元。另外,游戲、投資平臺、礦機生產和社區/媒體類項目的平均單項融資金額也較高。

投資形式豐富,?私募和ICO總額超3.4億美元

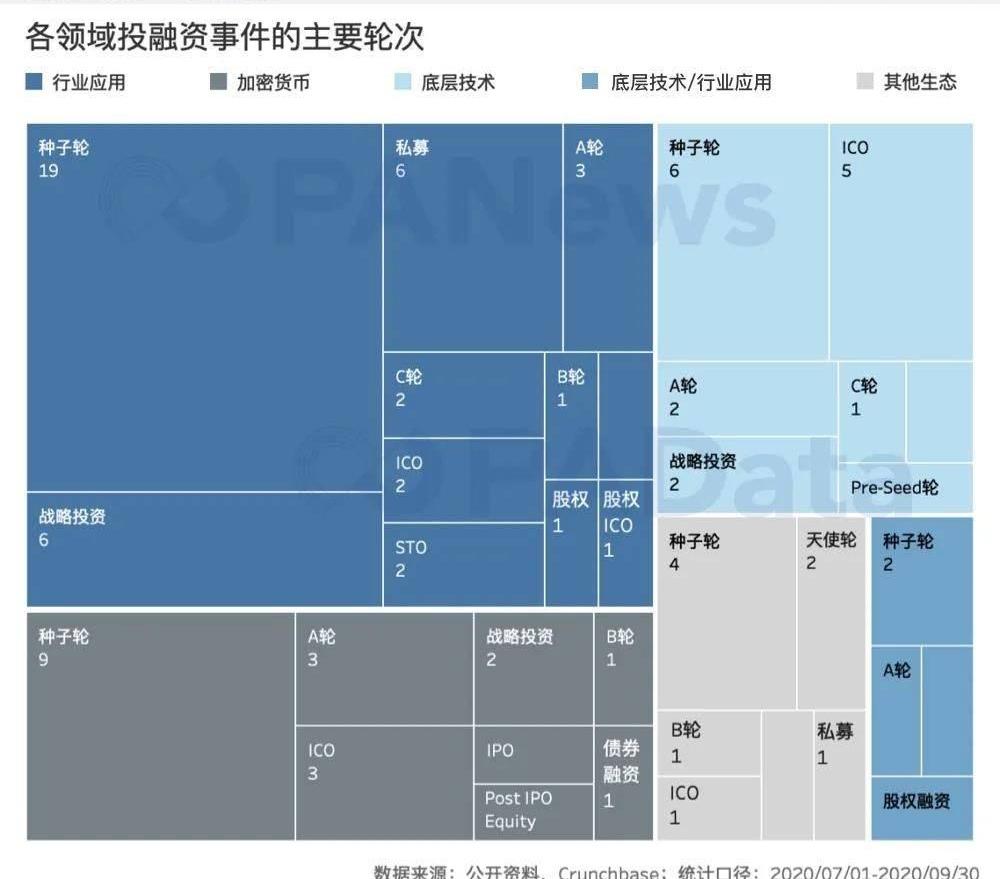

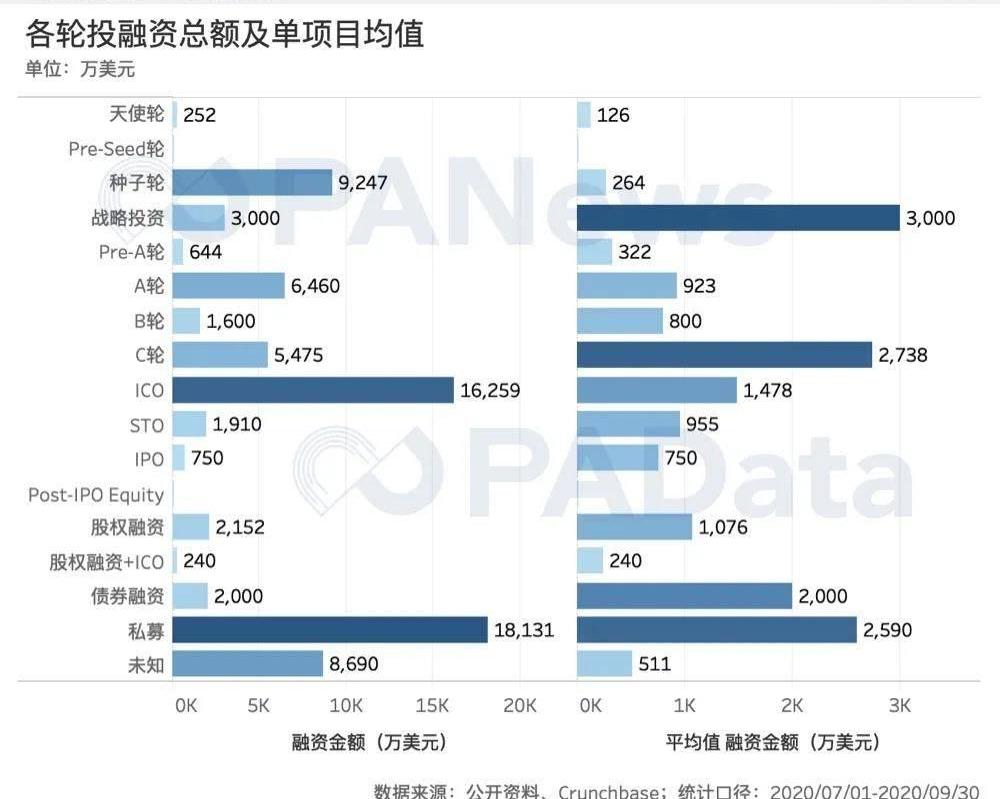

三季度全球泛區塊鏈領域的投資深度仍然以早期投資為主。127起投融資活動中有98起披露了具體輪次/形式,其中種子輪有40起,戰略投資和ICO各有11起,A輪有9起,私募有7起,其他輪次/形式的投資活動都少于3起。

從四大主要領域來看,種子輪都是最主要的投資輪次,其中僅行業應用領域就有19起種子輪融資事件,加密貨幣領域還有9起。

另外,行業應用和底層技術領域都出現了較靠后的C輪融資,包括DigitalAsset、BlockFi和ZeroHash三個項目。其中,BlockFi披露了5000萬美元的融資金額,投資方包括CMTDigitalVenturesLLC、MorganCreek、WinklevossCapital、HashKeyCapital等。

行業應用領域還有2起STO事件值得關注。游戲平臺InfiniteFleet和投資平臺Republic各自于8月披露了310萬美元和1600萬美元的STO融資。

而加密貨幣領域還涌現了不少傳統公開市場的上市融資,比如交易所INX在9月披露了750萬美元的IPO信息,礦業公司Hut8在7月披露了Post-IPO信息,金融服務公司Diginex在9月披露了2000萬美元的債券融資信息,之后還通過一次反向并購在納斯達克上市。

從各種形式披露的融資金額來看,三季度,私募和ICO的融資總額最高,分別達到了約1.81億美元和1.62億美元。ICO重新成為區塊鏈領域主要的融資方式,這與上半年的情況有所不同,上半年披露的ICO融資金額僅有0.44億美元。另外,種子輪、A輪和C輪的融資總額也都高于5000萬美元。

但從單項融資的規模來看,戰略投資、C輪、債券融資和私募是四種規模較大的融資形式,單項融資規模都超過了2000萬美元。其中戰略投資單項融資規模最高,約為3000萬美元。另外,ICO和股權融資的單項規模也不小,都超過了1000萬美元。根據統計,11起ICO融資的單項融資規模達到了1478萬美元,唯一發生的1起債券融資規模約為2000萬美元。而種子輪雖然總融資金額高,但單項融資金額只有264萬美元,其他早期輪次,比如天使輪和Pre-A輪的單項融資金額也都不高。

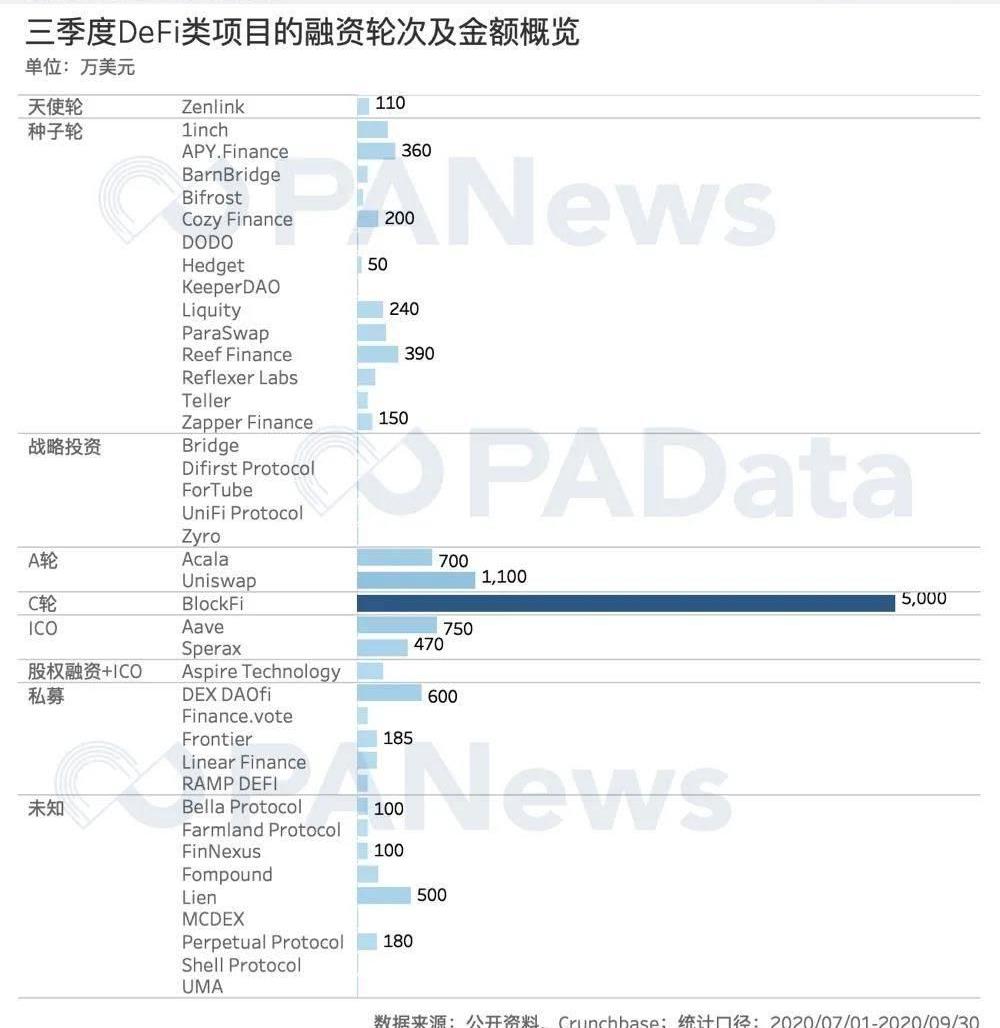

三季度,DeFi項目融資較多,從公布的融資輪次看,主要集中于種子輪,共有14個項目,平均單項融資金額約為197萬美元,低于所有項目種子輪的單項融資規模。戰略投資和私募融資的項目也較多,分別有5個,但戰略投資均為披露融資金額,私募披露的單項平均融資金額約為232萬美元,同樣低于所有項目私募融資的單項融資規模。

DeFi項目中除了C輪以外,A輪和ICO融資的單項均值較高,分別為900萬美元和610萬美元,但同樣也低于有項目的單項融資規模。總體來看,雖然有40個DeFi項目在三季度獲得融資,但在大多數輪次中,其單項融資金額都低于平均水平,融資規模不大。

Tags:DEFDEFIEFI區塊鏈BasketDAO DeFi IndexDEFI SKingDeFi區塊鏈工程好就業嗎

歷經重重危機后的數千里旅行,只為了一個目的——生存。逐電而生,是加密礦業最明顯的一個特征,而幣價、電價等等共同作用決定礦機能否開機的關鍵.

1900/1/1 0:00:00隨著機構排隊購買比特幣,比特幣的起源故事成為人們關注的焦點。大多數人認為,比特幣是為應對雷曼兄弟破產和隨后的全球金融危機而創建的。然而,比特幣是十幾年來點對點支付發展的結果.

1900/1/1 0:00:00美聯儲與美國財政部金融犯罪執法網絡近日邀請公眾對擬議的加密貨幣新規則發表評論。2019年比特幣交易額已增至3660億美元,2020年至今年8月的交易額為3120億美元.

1900/1/1 0:00:00何時能夠解除Staking?Staking獎勵什么時候能真正到手?關于信標鏈你想知道的一切。以太坊2.0信標鏈有可能在6周內上線,普通持幣者有什么可能的機會?10月12日,ConsenSys研究.

1900/1/1 0:00:00全球央行數字貨幣研發正如火如荼往前推進。10月25日,國際清算銀行創新中心負責人Beno?tC?uré在第二屆外灘峰會上表示,到今年年底前,BIS計劃與瑞士國家銀行共同批量發行概念驗證階段的央行.

1900/1/1 0:00:0010月15日,Filecoin主網上線,其代幣FIL價格從230刀暴跌至今天的23刀左右。與此同時,中國礦工對Filecoin經濟模型中質押挖礦的設計表示不滿,社區分裂的趨勢顯露無疑,一批Fil.

1900/1/1 0:00:00